刚刚过去的2021年1季度,赚钱难度非常大,大盘以一波急促回调,给投资者上了一堂难以忘怀的风险教育课。面对股市震荡,不少投资者可能失去耐心,匆忙丢弃手中的筹码,原本想着大赚一笔钱,结果却是交了学费。

也有很多久经市场风浪的投资者,对波动的容忍度较高,应对措施也比较理性,他们会认真检视自己的持仓,对基金的风险收益特征做更加细致的分析,给予那些能涨抗跌的基金更高的配置比例,以便在中长期持续跑赢市场。

因为投资是一场长跑,短期的涨跌只是插曲,通过均衡的配置,牛市跟着涨,熊市抗住调整,未来就会慢慢的领先。比如A选手,发令枪一响,就冲刺到第一,很容易过早耗尽体力,难以坚持到终点;而B选手,不疾不徐、均匀分配体力,刚开始不显山不露水,慢慢的就追了上来,更容易获得最终胜利。

醉过方知酒浓,苦过方知蜜甜,那些风格均衡、长期制胜的选手尤为值得重视。在我的基金经理池中,南方基金的林乐峰就是其中比较突出的一位。他具有丰富的大类资产投研经历,股债两手抓,立足防守,适时反击。他管理的固收+基金南方宝元,年化收益达到8.34%,波动性低,夏普比率达到2.5;管理的混合型基金南方转型混合近1年收益高达86.15%,回撤只有10.95 %,夏普比率达到3.28,可以说攻守兼备。下面就来为大家详细介绍一下这位优秀的选手。

一、权益、固收两手抓,调出投资的“黄金比例”

林乐峰,北大数学系学霸,两块奥数金牌得主,逻辑思维非常强。2008年毕业后加入南方基金研究部,目前已经有近13年的从业经验,是一名久经沙场的老将。

他从一线研究员做起,经过8年历练打下了深厚的投研基本功,于2016年开始管理公募基金,接手的第一只基金就是公司旗舰产品,也是国内首只债券基金南方宝元债券(202101),可见他的能力备受公司认可。林乐峰具备绝对收益思维,擅长大类资产配置策略,多年来以稳健风格穿越市场牛熊,坚持做大概率成功的投资,在控制波动的基础上获取尽可能高的回报。

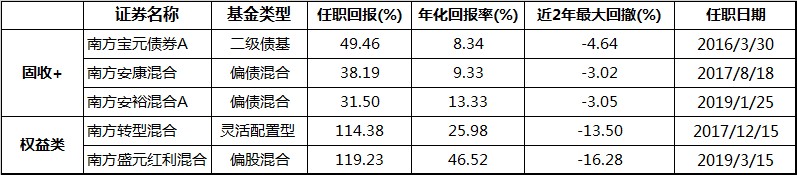

表:林乐峰主要产品业绩表现

来源:Wind,截至2021年4月2日

目前林乐峰同时管理权益类基金和固收+基金。其中权益类代表作是南方转型混合(001667),长期维持80%以上股票持仓,2017年12月接手之后虽遭遇了2018年的单边下行行情,但扛住了市场压力,截至4月2日,依然取得了翻倍收益(114.38%),跑赢同期沪深300指数86.18%,体现了较强的权益投资能力。

今年来市场波动比较大,不少权益类基金都遭遇了不小的回撤,南方转型的表现可以说比较坚挺,年初至今依然有3.64%的收益。林乐峰拥有较好的绝对收益思维,在2020年四季度就加大了对低估值、顺周期板块(如银行、钢铁等)的配置,基金经理见识过各种市场环境,因而能够提前对风险作出应对。

图:南方转型(红)和沪深300累计收益率走势对比

注:截至2021年4月2日

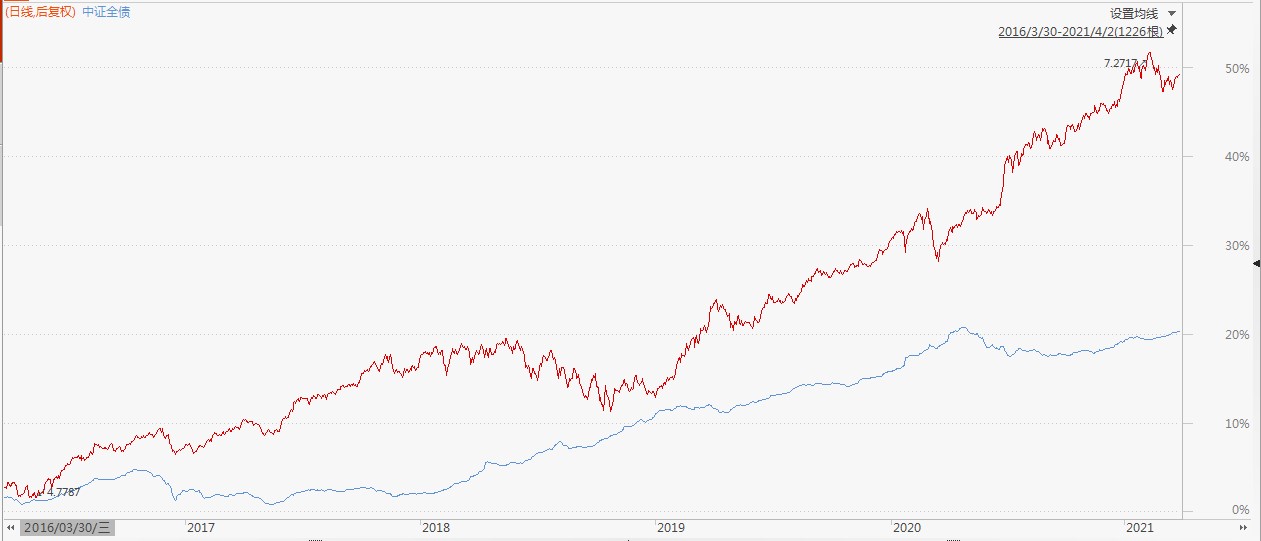

固收+产品代表作是南方宝元(202101),是一只二级债基(股票仓位不超过20%),自2016年接手至今(截至4月2日),任职回报49.46%,跑赢中证全债指数30.02%,获取弹性收益能力较强;年化收益率达到8.34%,近2年最大回撤为4.64%,夏普比率为2.5,能涨抗跌,承担单位风险所获得的风险收益高于同类。

图:南方宝元(红)和中证全债累计收益率走势对比

注:截至2021年4月2日

在公募基金领域,股、债均精通的基金经理并不多,这对基金经理的能力要求比较高,仅研究其中一项就已经需要花费很多的精力。权益投资出身的林乐峰,经过十几年的淬炼,股债投资并驾齐驱,既能较好地捕捉股市机会,又能在固收投资上取得良好的收益。

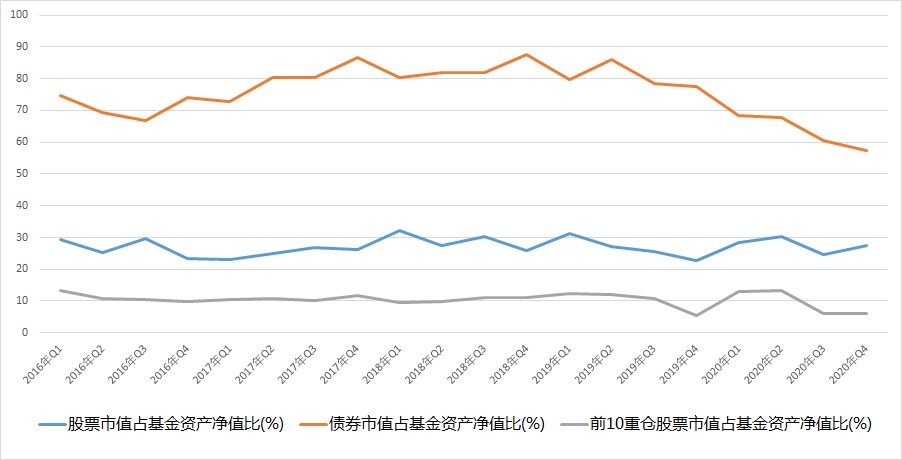

并且,他还擅长调和出均衡投资的“黄金比例”,力争实现“鱼与熊掌兼得”。比如在管理南方宝元期间,2019年随着股市不断上涨,累积的风险越来越高,将股票持仓逐季降低,从1季度的31.23%降至4季度的22.62%;2020年在预期债市风险较高的情况下,将债券持仓从年初的77.48%降至年末的57.25%。那么林乐峰到底是如何做到的,下面来详细研究一下。

二、积小胜为大胜,在长跑中胜出

林乐峰投资风格稳健,擅长大类资产配置策略,会借助FED模型(股票潜在回报率减债券潜在回报率的差值)等方法来判断股债的性价比,进行动态调整,不指望一蹴而就,而是希望做大概率成功的投资,积小胜为大胜,在长跑中胜出。

1、债券投资:稳定票息策略为主,交易策略为辅

在固收投资中,林乐峰偏向于长期持有债券获得稳定的票息收益,以中短期、高评级债券为主要配置。非常注重防范违约风险,对于杠杆较高、业务扩张较快、现金流紧张的企业保持高度警惕。此外还会借助公司债券信用研究团队的力量,提高对全市场债券覆盖的广度、深度,尽早发现、规避风险。

南方宝元曾持有的13陕高速债、11渝城投债、11中水电债、17中节能MTN001、17中铝业MTN005的发债主体和债项评级均为3A级。也会择机配置利率债、可转债,把握交易性机会。

表:南方宝元前五大债券持仓

来源:Wind

2、股票投资:好赛道中选好公司,寻求细水长流

在股票投资中,林乐峰兼顾价值和成长,从获取中长期稳健收益出发,寻找“长坡厚雪”行业中的好公司,享受行业和公司的双重成长。选股注重稳定性,对风险格外警惕,“三年一倍优于一年三倍”。

在行业选择上,林乐峰聚焦于和时代发展相契合的行业,把握大趋势,达到事半功倍的效果。他认为当前中国处于经济转型升级的过程,中长期聚焦于消费升级(食品饮料、医药、轻工、家电等)和先进制造(汽车、机械、电力设备与新能源等)两大领域,短期会关注受益经济复苏的顺周期板块,如化工、汽车、银行等。

组合管理中会根据景气度变化灵活调整行业配置,长短期兼顾。比如在2018年下半年市场单边下行过程中,南方宝元顺势增配大消费,比如家电、白酒、食品等,提前布局了2019年行情。2020年下半年,减仓消费等高估值板块,加大顺周期行业配置,如银行、煤炭、化工等,在风格切换的行情中稳中有进。

表:南方宝元前十大重仓股行业分布

来源:Wind,蓝色为金融,橘色为消费,无底色为机械、化工、建材等行业

林乐峰较少参与抱团、炒概念,会从3到5年或者更长时间维度出发,选择壁垒较高、中长期增长稳定、ROE水平较高的公司,注重股票的安全边际(最差情况下的调整空间),通过长期持有,赚取业绩增长的钱。

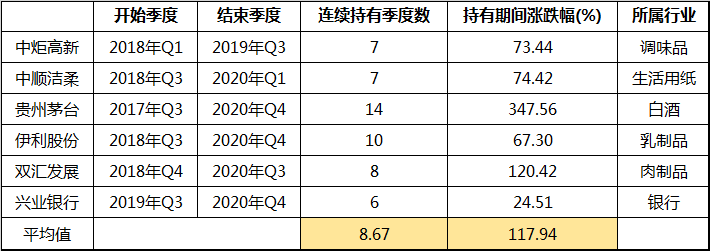

林乐峰管理的南方宝元,早在2017年3季度就重仓持有贵州茅台,持有期间涨幅达到347.56%;通过深度研究,早于市场低位布局的调味品公司中炬高新和肉制品公司双汇发展,持有期间涨幅分别达到73.44%、120.42%。

表:南方宝元部分股票持仓情况

来源:Wind,统计区间为2016年1季度至2020年4季度,持有指出现在前十大重仓股,涨跌幅统计区间为开始季度的第一天、结束季度的最后一天

3、回撤控制:多层次应对,追求绝对收益

林乐峰具备绝对收益思维,主要从三个层面来进行回撤控制,即股票仓位调整、持仓结构优化、个股安全边际的把握。

首先,在市场牛熊拐点,会及时调整股债配置,使组合进可攻退可守。比如经济出现了潜在重大风险,市场估值处在历史高位时,增持债券、减持股票。

他管理的南方宝元自2020年1季度开始,逐渐降低债券持仓,规避了4月以来的债市调整;2020年下半年降低了持股集中度,前十大重仓股市值占比降至6%左右,规避了股市波动风险。

图:南方宝元股债持仓占比

来源:Wind

其次,持仓多元化,债券持仓中有信用债、利率债、可转债,股票持仓中包含不同行业、不同风格的优秀公司,避免单一资产风险或者黑天鹅事件的冲击。

最后,会预估个股回撤风险,即在购买股票前,综合运用市盈率、市净率、DCF估值、大股东增持价格、企业回购价格等多种指标,预估个股在较坏情况下可能的下跌空间,提前做好应对准备。

经过十几年的历练,林乐峰的投资框架逐渐完善,过往业绩也很不错。他持有自己管理的多只基金,既表明对自己投资框架的信心,也为了能和投资者共进退,是一位值得信赖的长跑型选手。

三、股债平衡抗震荡,走更远的路,看更多的风景

当前,国内经济依然保持着良好的发展势头,很多优秀的企业中长期投资价值突出,如果只持有收益稳定、缺乏弹性的债券,会错过很多投资机会。因此,越来越多的投资者选择能够兼顾股债两市投资机会的基金,用债券降低净值波动,再配置一部分股票获取弹性收益,中长期收益非常可观。

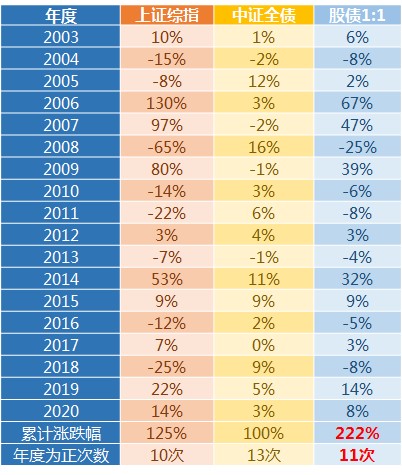

根据历史数据计算,半仓权益、半仓固收(股债1:1)这种攻守兼备的组合性价比会比较好。经过测算,这种配置下的累计收益率高于上证指数和中证全债指数(2003年至2020年),从中长期来看,半仓防守完全不输全仓进攻,而且超额收益比较显著。

来源:Wind,2003.1.1-2020.12.31。中证全债代码为H11001.CSI

管理好这类股债均衡型基金需要同时具备股债投资能力,最好选择大公司中的优秀基金经理,比如上面介绍的南方基金的林乐峰。最近他的新产品——南方均衡回报(A类011698),将于4月6日起发行,采用股债平衡策略(股票占比为30%-60%),能更好的在固收与权益资产之间灵活调整,还会积极参与新股申购、定增等机会,力争实现“鱼与熊掌兼得”。

基金的拟任基金经理林乐峰,在股债投资方面具备雄厚的实力,是一位值得托付的选手。如果想在股票和债券之间均衡投资,追求中长期财富稳健增值的投资者,可以多多关注。

免责声明:基金有风险,投资需谨慎,过往业绩不预示未来表现。以上内容仅代表作者个人观点,部分资料来源于网络整理,文章内容不构成对阅读者的投资建议,阅读者据此操作风险自担。

# 一季度收官你的投资收益如何#本文作者可以追加内容哦 !

![献花 [献花]](http://gbfek.dfcfw.com/face/emot_default_28x28/emot49.png)

![好困惑 [好困惑]](http://gbfek.dfcfw.com/face/emot_default_28x28/emot10.png)

![想一下 [想一下]](http://gbfek.dfcfw.com/face/emot_default_28x28/emot14.png)