中长期排名均靠前,挖到一位股债双全的基金经理!

股票和债券是金融市场最常见的两种证券,股票是波动较大的资产,我们常能看到炒股一战成名的故事,当然,也常听到“踩雷”的悲伤故事。同样,以股票为主要投资对象的股票型基金也是较高风险与潜在收益较高的投资标的。

以最常见的沪深300指数为例,该指数从2004年12月31日的1000点到2021年12月8日的4996点,期间涨了近400%,年化收益率约10.3%,长期收益率还是不错的,但期间经历了数次大幅回撤,2008年最大回撤超过70%,年化波动率达到26%,这还真不是一般投资者能拿得住的。

相比之下,债券相对稳一些,风险收益都相对较小,属于波澜不惊、默默收益的品种,普通投资者关注的较少。以投资债券为主的债券型基金,表现出来的风险收益特征和股票型基金区别很大,收益率较低,但波动也较小。

如中证全债指数由银行间债券市场和沪深交易所债券市场的的国债、金融债券及企业债券组成,是不少债券型基金的业绩比较基准。我们就以中证全债指数为例,可以看看债券型基金的风险收益特点。

从2004年12月31日的99.6点到2021年12月8日的216.5点,中证全债指数上涨117%,年化收益率约4.8%,不到沪深300指数的一半,但风险也下降好多,期间中证全债指数的最大回撤只有4.27%,年化波动率约2.2%。

2.2% VS 26% 可谓云泥之别。

对于大部分普通投资者而言,投股基怕大幅亏损,买债基又觉得收益偏低,有没有折中的办法,在风险较小的前提下获取较好收益呢?

投资大师格雷厄姆在《聪明的投资者》中推荐过一种简单的股债平衡策略,即把持有的股票和债券资产每年平衡一次,能获得较好的效果。

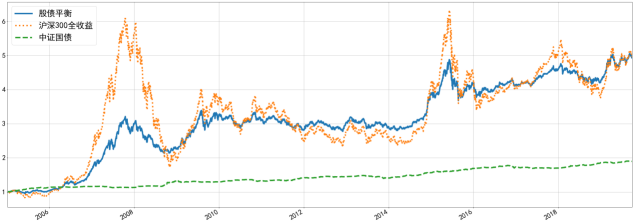

我曾在A股回测过这种策略,效果还不错,下图是回测的结果。图中蓝线是股债平衡策略的净值走势,橙线是沪深300全收益指数,绿线是中证国债指数,可以看到股债平衡策略的净值相对于沪深300波动幅度大幅下降,相对于中证国债收益率又大幅上升。

数据来源:Wind,不在此山中测算。

站在投资者角度,净值波动小了,持有体验得以提升,容易长期持有,获得更好的收益。

这种股债平衡策略说起来很简单,但普通投资者自己做起来却不容易,主要面临如下几个问题:

1、如何在众多的股票和债券资产中选择合适的标的?

2、什么时机调整股债比例?

3、股债的比例保持多少更合适?

4、策略能否长期坚持,在股市大涨时舍不舍得平衡,股市大跌时敢不敢平衡?

有需求就有供给,市场上有这么一类股债均衡型基金,目标是在保持股债配置大体平衡的基础上获取较好收益。

普通投资者处理不好的问题,那就交给专业的基金经理,下面就以招商基金的李崟为例,看他是如何“玩转”股债平衡的。

李崟是北京大学硕士,有17年投研经验,其中基金经理从业近6年,2015年12月加入招商基金,现任投资管理一部副总监、基金经理,目前管理基金规模共19.5亿。(数据截止:2021年9月30日 数据来源:基金定期报告)

招商安泰平衡混合和招商睿逸混合是其任职时间较长且单独管理的基金,二者的持仓中股票占比常年均在40%-50%之间波动,属于平衡型基金。

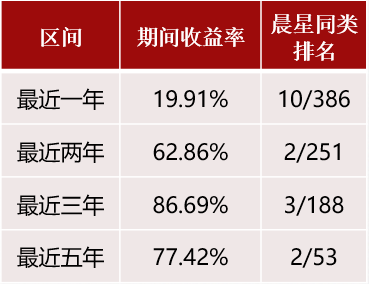

李崟2016年2月3日开始任职招商安泰平衡混合基金经理,该基金各阶段晨星同类排名靠前,长短期业绩表现都非常出色,晨星三年和五年评级均为五星:

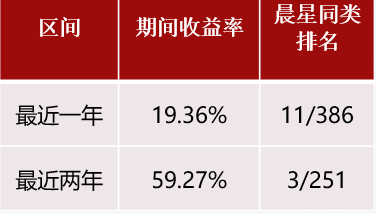

李崟2019年6月22日开始任职招商睿逸混合,同样,该基金目前的晨星、银河、招证、海通三年期评级均五星,同类排名靠前:

以上排名数据截止2021年9月30日,来源:晨星。

那么,这么给力的业绩是如何做到的呢?对于一个平衡型基金,首先要确定的是股债分配的比例是多少,而后再决定投资哪些股票和债券。

大类资产配置

对于李崟而言,确定股债配置比例时主要考虑宏观经济发展所处的阶段和周期性变化。

这里涉及的内容很多,包括了经济面、政策面、资金面和市场面。

经济面,要考虑经济总量以及投资、出口、消费各方面的变化,包括GDP增速、固定资产投资增速、净出口增速、社会消费品零售总额、社会融资规模等指标的变化。

政策面,包括财政政策、货币政策、外贸政策、产业政策方面的变化。

资金面,关注市场资金供求变化,包括通胀水平、货币供应、市场利率、以及利率的期限结构、风险结构的变化。

市场面,强调金融市场投资者行为分析,关注市场的整体趋势、期望收益与风险。

说实话,研究的深度和广度是我们普通基民无法企及的。

全面分析和评估以上因素对金融市场的影响方向和力度,然后确定大类资产配置,进而决定中观行业的分布。

行业配置

李崟在各个行业内的配置是相对均衡的,同时也会针对行业景气度做一些动态调整。

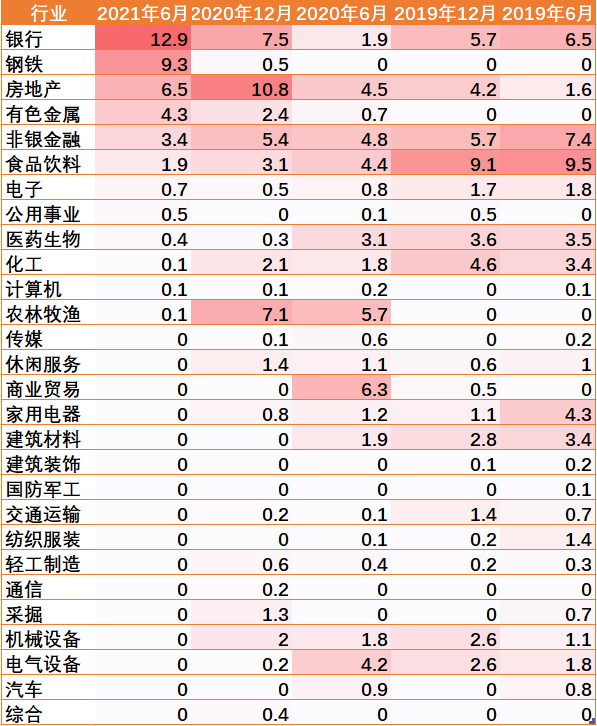

这从招商安泰平衡混合的持仓行业占比也可以看出来,不存在哪个占比特别高的行业,基金在金融地产、周期、消费、成长板块均有股票分布:

数据源于基金定期报告,不在此山中汇总统计。

李崟关注两类公司:

一类是需求端稳定,供给结构优化的行业和公司。例如银行、煤炭、钢铁、地产、快递等。在风险充分释放后,整体盈利水平处于上升阶段,盈利高、现金流高,分红高,叠加低估值水平,在未来较长时间内争取获得绝对和相对回报。

另一类是需求快速增长,公司盈利超预期,估值在合理范围内的成长股,例如军工、医药连锁等。

这种看法是李崟左侧战略等待+右侧战术景气策略的体现,他的投资大致可以分为两个方向:

其一,2/3的仓位做战略性左侧投资,主要针对具备价值增长空间,但不在风口的行业,长线布局耐心等待;

其二,1/3的仓位做右侧战术性景气投资,对于处于景气度向上阶段的行业,确定性强的行业,顺从趋势,适量配置。

长期为主,兼顾短期,这是策略上的分散,避免单一策略失效带来的风险。

我一直认为,分散是金融市场唯一免费的午餐,适度的分散,能够避免押错赛道、押错风格,只要有效控制了风险,收益自然就来了。

从股债配置到行业配置、从持仓风格到投资策略,基金管理的每个环节都体现出了李崟分散的理念,这也是其长短期业绩都比较优秀的原因之一。

股票投资

李崟会根据企业的竞争壁垒和行业发展空间去判断,找出各个行业中具有竞争力的企业。对于选什么样的股票,李崟的原则是好公司+好价格。

好公司。就是要选择优质、能长期创造价值的公司。关注上市公司业绩的内生增长能力,精选核心竞争力强、护城河宽的优质龙头公司。

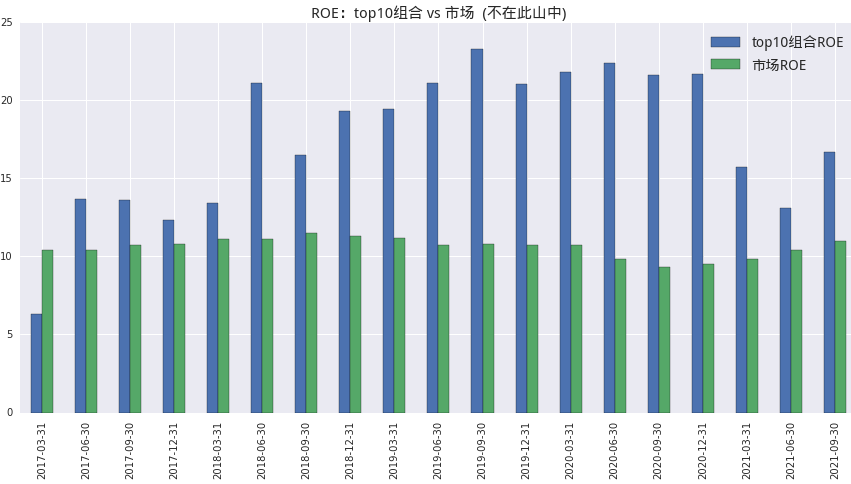

反映在基金持仓上,其持有股票高盈利的特点突出,经测算,基金季报中披露的前十大权重股组合的ROE(蓝柱)远高于市场(国证1000为代表)ROE(绿柱),大都在15%以上,如下图所示:

数据源于基金定期报告,不在此山中汇总计算。

二是好价格。一个公司再好,如果估值过高,买入依然难以盈利。股票投资能否成功,还取决于能否以合适的价格买入。

李崟强调好公司还要有好价格。他通过对企业未来现金流进行估算,结合对目前所处周期位置的判断,综合对公司进行定价,只出手那些价格低于内在价值的公司。

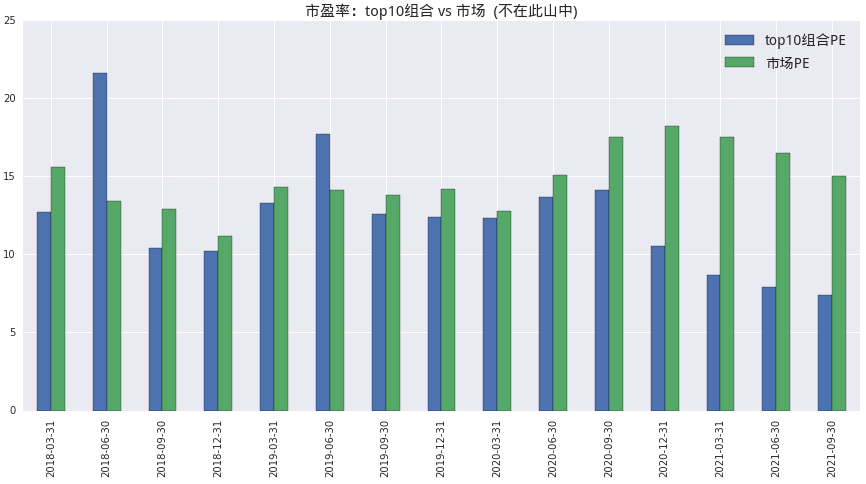

这一点同样可以在其持仓中反映出来。我统计了基金季报披露的前十大成分股组合的市盈率(蓝),前几年和市场市盈率(绿)大体相当,而近一年多以来则明显低于市场估值,已经到了个位数:

数据源于基金定期报告,不在此山中汇总统计。

对于当前和未来市场,李崟是这么看的:

目前宏观处于类滞涨的环境中,市场未来较难有全面牛市,机会可能存在于结构之中。目前市场风格非常极致,极端低估与极端高估并存,市场将回到对企业盈利的反馈阶段。

最后,总结一下李崟的特点:配置上均衡分散,选股上质价并重。另外,他的招商臻选平衡混合(A类014014、C类014015)于12月13日发行,感兴趣的可关注。

风险提示:基金历史业绩不代表未来。本文为个人分析,不构成投资建议。

本文作者可以追加内容哦 !