受益新能源车+储能的爆发,电池铝箔迎来巨大机遇。

本文主要从以下四个方面详解电池铝箔的投资价值,以供大家参考。

#聚焦热门中报解读,挖掘隐藏投资机会# $上证指数(SH000001)$

1、电池铝箔:电池必不可少的原材料

2、新能源汽车+储能需求爆发,带动电池铝箔高增长

3、电池铝箔生产工艺难度较高,扩产周期长,机构预测供需仍然偏紧

4、重点公司筛选

具体内容如下:

一、电池铝箔:电池必不可少的原材料

通常所说的电池铝箔/铜箔,是指在电池中用作电极集流体,锂电池中正极采用铝箔,负极采用铜箔。

钠电池中,由于钠不会与铝发生反应,故正负极均采用铝箔。

铝箔优势明显:相较铜箔来说成本更低(铝价更低)、降低电池质量(铝密度更小)以及运输风险低(无需充电运输)等优势。

一般来说,每GWh锂电池正极需要电池铝箔约400-600吨,而钠离子电池由于正负极均采用铝箔,每GWh用电池铝箔达到约700-1000吨,是锂电池的2倍。

二、新能源汽车+储能需求爆发,带动电池铝箔高增长

我国电池铝箔2021年产量14万吨,2020年仅为7万吨,同比增长达到100%。

新能源汽车:

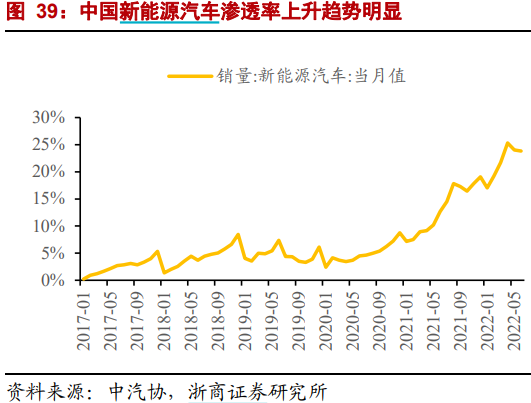

2022年1-6月中国新能源乘用车销量259万辆,同比增长117%,新能源车销量超预期。

目前,新能源汽车正迎来政策驱动+市场驱动叠加的黄金时期,预计2021-2024年销量CAGR达到38.5%。

对应电池铝箔需求量增长至43.1万吨,2021-2024年CAGR达到46%。

储能:

电化学储能由于灵活、快速等特点成为市场关注度最高的储能技术,在2021年新增储能装机中,电化学储能占比达56%,其中锂电池储能占电化学储能的91%。

此外,钠离子电池由于低成本、高安全性在储能领域的商业化应用正处于成长初期,而钠电池正负极均采用铝箔,铝箔用量约为锂电池的2倍。

基于上述因素,预计储能用电池铝箔将从2021年的1.8万吨迅速增长至2024年的18.4万吨,CAGR高达117%。

综合看,在新能源汽车和储能等领域高速增长的带动下,电池铝箔合计总需求预计在2024年达到68.5万吨,2021-2024年CAGR将达到49%,迎来高速增长期。

三、电池铝箔生产工艺难度较高,扩产周期长,机构预测供需仍然偏紧

1)电池铝箔性能要求高,工艺复杂,产线放量不易

性能要求高:电池铝箔对于相关性能参数要求显著高于传统铝箔。

工艺复杂,基于此,电池铝箔产线良率普遍不高(业内龙头目前仅有70%),这也决定了新建产线放量难度较大和转产意愿低。

2)产线扩产周期长

主要源于三个方面:设备购买交付(14-16个月)、设备安装调试及产线建设(4-6个月)、下游客户认证(6个月以上)。整体产线扩产周期至少在2-3年,相较电池企业更长。

根据各公司规划,机构预计,2022-2023年电池铝箔国内供给将达到26.4万吨和42.8万吨。

我们认为,2022-2023年电池箔总体供需仍然保持紧平衡。

中广认为,电池铝箔是电池必不可少的原材料,二、新能源汽车+储能需求爆发,短期供需仍然偏紧,重点关注相关投资机会。

四、重点公司筛选

$南山铝业(SH600219)$ $常铝股份(SZ002160)$ :电池铝箔龙头,半年报业绩超预期+多家券商看好+产能CAGR或超50%+绑定宁德时代、比亚迪等知名下游客户

本文作者可以追加内容哦 !