去年下半年,$中国石油(SH601857)$、中国石化、中国铝业、$中国人寿(SH601628)$等央企/国企集团集体从美股退市,另一边民营互联网平台被要求“打破流量篱笆墙”,贯彻反垄断之时,就已经注定了后续国/央企会成为国内经济发展的主心骨。

2022年四季度,高层首次提及“举国体制”。“举国体制”的核心在于解决技术堵点,实现超越式全面创新。相比于资源有限的民营企业,央企/国企最适合来当这个“扛鼎人”。

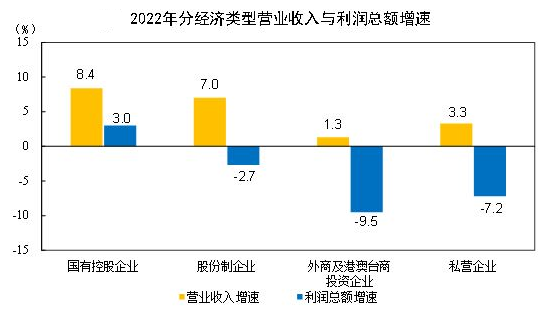

2022年,各类型企业营收与利润总额增速各异。其中国有控股企业2022年营收增长8.3%,领先于股份制企业、外商/港澳台投资企业;而国有控股企业3.0%的利润增速是四类企业中唯一实现正增长的。

今年以来,“中特估”成为了市场中少数具备持续上涨的主题,备受关注。央企主题是“昙花一现”还是“历久弥香”,想必是投资者最关注的话题。

一、央企高质量发展,改变投资者对央企固有印象。

去年国资委对央企/国企的考核方式从“两利四率”改为“一利五率”,其中净利润改为“净资产收益率”,营业收入利润率改为营业现金比率,无疑更注重盈利质量和资本消耗。

今年中航沈飞、中化集团都在第三方投资平台举行业绩发布会,放在以往这是相当罕见的。越来越多的央企/国企开始注重与投资者交流,深挖内生增长动能。

如中国移动就在去年发了一份《关于支撑数字经济提速提质、推动公司高质量发展的公告》,提到了移动在未来数字经济时代的发展规划,以及公司分红回报等情况。

2023以来,数十家央企透露资产整合相关事项。其中最有影响力的就是中航电测重组成飞集团,中航电测股价因此从底部快速涨超3倍。华录集团传出并入中国电科的消息后,数据湖标的易华录也开启上涨模式。主营业务类似的国有控股上市公司之间兼并重组,有助于提升核心竞争力和盈利能力,减少内耗,提升ROE。

(国家统计局官网数据)

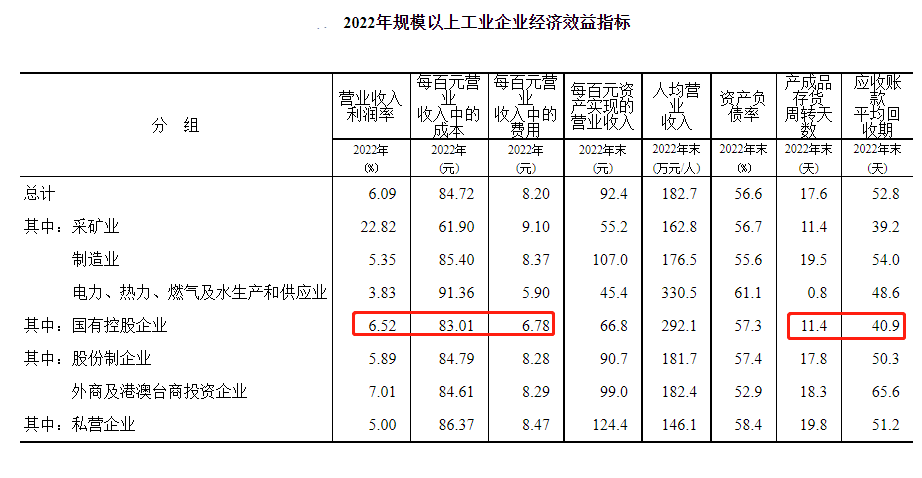

2022年,规模以上工业企业中,国有控股企业营收利润率达6.52%,在全类型企业中处于中上游。但费用占营收比却处于偏低水平。足见央企集团“特许经营权”壁垒的优势。

目前一些央企集团的股权激励也更加严谨,管理费用支出不再像之前那般粗放,投资价值确实有所增强。

分红方面,据Wind统计,截止2023年3月31日,444家上市央国企近一年现金分红总额为6895亿元,占全部A股近一年分红的42%左右。央企以相对较少的上市公司数量,为A股提供了大概二分之一的现金分红,可谓是投资市场的“压舱基石”。在高屋建瓴的“央企高质量”发展文件落地后,央企公司成长性中长期将有所提升。

二、中证央企创新驱动指数编制严谨,或是投资者轻松跟踪央企主题的简便方式。

尽管央/国企公司只有几百家,但对于普通投资者来说数量仍较多。投资者完全可以通过部分编制严谨的主题指数,打包一揽子优质成分股的方式间接投资。以中证央企创新驱动指数 (000861)为例:

首先,中证央企创新驱动指数剔除了过去一年流动性排名后20%的公司;

其次,样本股中又剔除过去一年经营现金流为负,且过去两年扣非净利润为负的公司。经营延续性和利润持续性有了保障;

然后,在剩余样本中,将非金融行业/金融行业区分来看。非金融行业看研发支出占总市值比例、研发人员占比、专利质量得分、参与制定国家/行业技术标准4个指标;而金融行业看营收、净利润、专利质量得分、参与制定国家/行业技术标准4个指标,均按照40%、10%、40%、10%权重求和得出创新得分,选择前50%为待选样本,确保指数为“真研发”;

之后,非金融公司按净资产收益率、净利润增速、盈利质量、财务杠杆四项升序排名,以30%、35%、 25%、10%的权重求和得到质量得分;金融行业上市公司净资产收益率和净利润增速两项指标的升序排名,以50%、50%的权重计算出质量得分;

最后,规模得分(市值排名)与质量得分以 80%和 20%的权重求和得到创新主题证券的 综合得分。根据综合得分由高到低排名,选取排名靠前的 100 只证券作为指数样本。

中证央企创新驱动指数 (000861)对流动性、现金流、盈利、研发效能、市值等数个关键指标优中选优,保证了个股/指数既具有长期竞争力,波动性又不是太大。选样过程中采取了金融/非金融行业的两套选股方式,使得指数内成分股多是先进制造行业,只有招商银行等极少数金融公司,行业倾向性又不强。

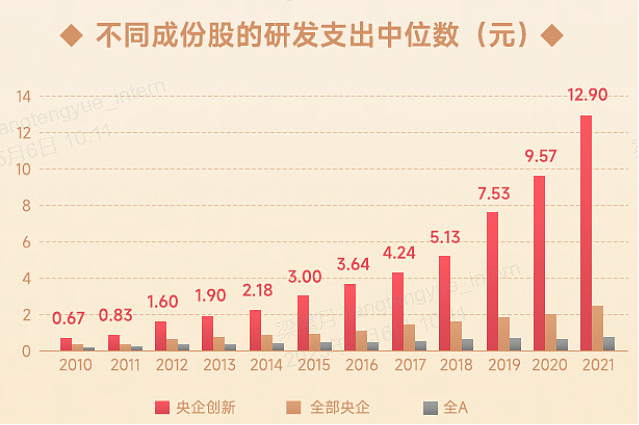

2010年以来,央企创新驱动指数成份股研发费用呈快速增长趋势,2021年研发费用高达3267亿元。成份股研发费用中位数是全部央企中位数的5.3倍,是全市场中位数的17倍,创新属性明显。

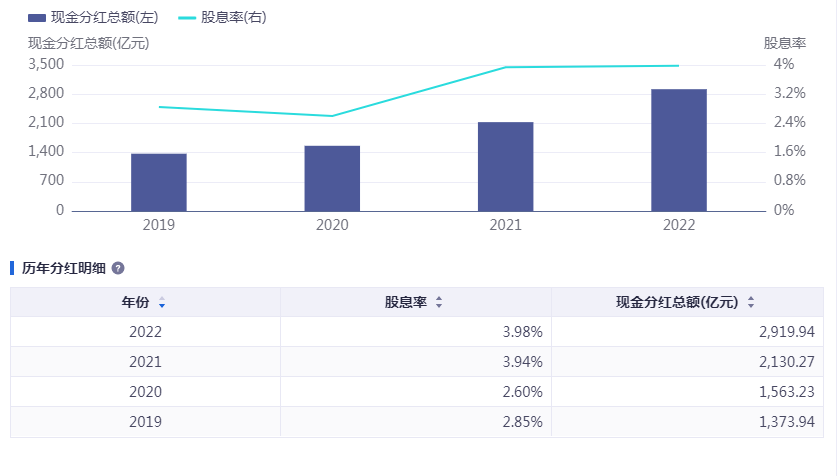

(央企创新指数股息率)

2022年,央企创新驱动指数全部成分股现金分红2919.94亿元,股息率3.98%。值得注意的是,2019至2022年,央企创新驱动指数股息率由2.85%提升至3.98%,现金分红金额从1373.94亿元提升至2919.94亿元,3年分红金额提升了一倍有余。

央企创新驱动指数编制严谨。

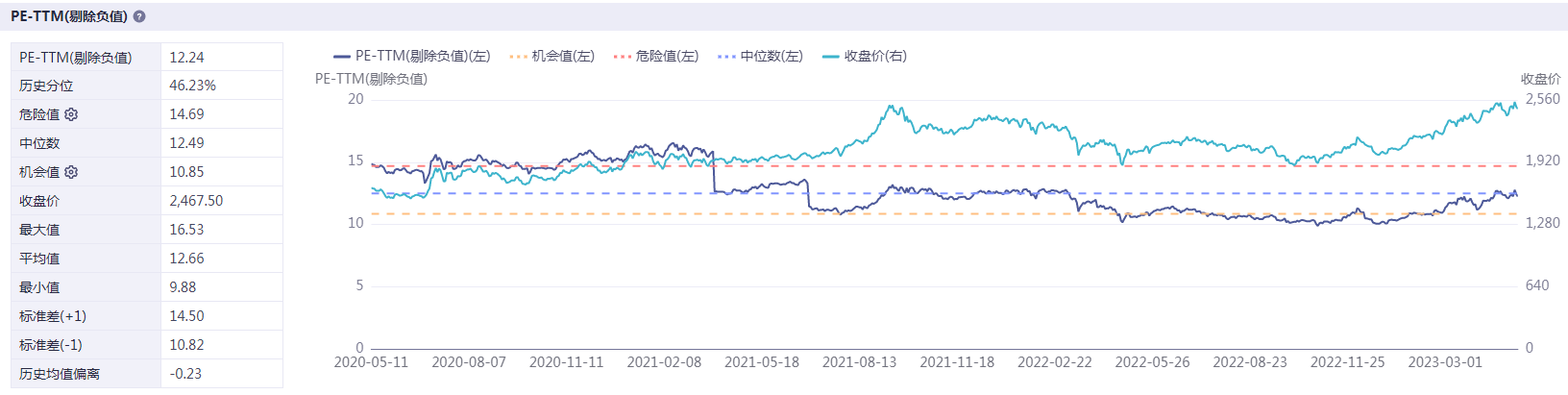

截止5月10日收盘,央企创新驱动指数PE(TTM,剔除负值)为12.24倍,处于历史46.23%的百分位水平。

富国、广发、嘉实、博时四家基金公司均有央企创新驱动ETF布局。

其中四个场内产品(159974、515600、515680、515900)运营费率均为0.2%,成立以来跟踪误差均是0.11。

四个产品的年初至今回报率/近一年年化回报率相近,只有份额差距大。富国央企创新产品截止5月12日基金规模有6.91亿,广发、嘉实央企创新指数份额为20亿出头,只有博时的$央企创新驱动ETF(SH515900)$突破了40亿。基金份额不同会直接影响流动性。

三、央企主题产品集中成立,后续仍要关注增量资金是否继续驰援。

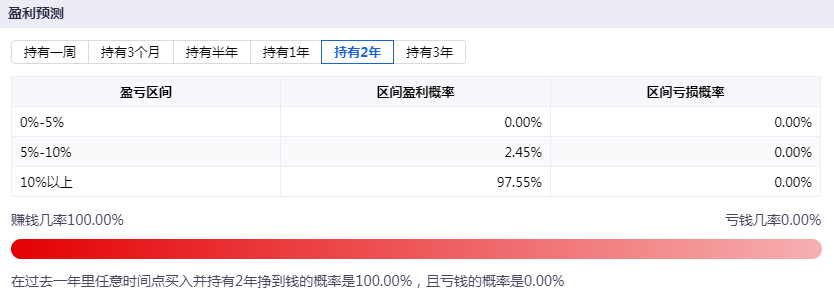

央企创新驱动指数持有两年以上时间胜率为100%,并有高达97.55%的几率收益率在10%以上。不过,投资者对于指数产品的投资机会想必是最关注的。

今年3月14日,9家基金公司上报了跟踪中证国新央企股东回报指数、中证国新央企科技引领指数、中证国新央企现代能源指数3大指数的主题ETF。4月27日,汇添富基金、招商基金、广发基金三家公司拿到了中证国新央企股东回报ETF的批文。三个新产品中证国新央企股东回报ETF将于5月15日正式发售。

从此前碳中和、畜牧、游戏、芯片等多个主题基金密集成立前后市场表现来看,市场总会有“预热”行情,但在产品募集后的一段时间里,通常会有靴子落地的回撤表现。主题指数中长期能否涨出新高取决于两点,一是是否有长期不错的成长性,二是是否有增量资金驰援。

成长性方面我已在前文中阐述,“高质量发展,”中长期会提升央企的ROE,但属长期利好,短期对指数影响不明显。且央企创新指数中不乏中国中车、中国中铁等成熟行业大盘蓝筹股。短期央企主题指数成长性大幅提升也并不现实。

于是指数拉升的机会放在了增量资金驰援方面。但机构刚大概率发行了有关央企主题指数,短期继续有增量资金驰援的可能性低。如政策面持续推波助澜,不排除央企创新估值中枢会继续抬升。但目前,我们最好将其当做一次性估值修复看待!

#央企重组整合将提速#

本文作者可以追加内容哦 !