最近小博看到不少人说,拿基金收益来买了520的礼物,然后发现...没啥可买了!

还有人说,赎回基金来买礼物,特别是那些还在亏损的基金,干脆都卖掉得了。

平复下心情,咱们来说说这些亏钱的基金,现在到底该不该卖掉。

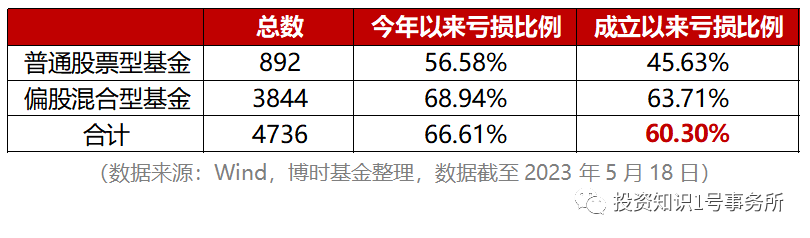

回顾今年以来主动权益类基金的表现,确实不太理想,亏损基金比例超66%。而拉长时间来看,成立以来的亏损比例也超过了60%。这样大家心里有没有平衡一点,原来不止我一个人在亏钱。换句话说,找到一只赚钱基金不容易,而找到一只能一直赚钱的基金更不容易。

基金短期出现亏损不要紧,但亏损过后,有多少基金具备“填坑”的能力呢?

目前市场上共有4736只普通股票型和偏股混合型基金,其中在经历了最大回撤之后,还未恢复回本的基金有3899只,占比超过80%。如果单从这个数据来看,好像目前大多数的基金都不能回本。

但如果我们再往深了看,其实这3899只基金中,有2996只是成立未满3年的比较“年轻”的基金,占据了绝大多数。

因此不难发现,所谓的难“回本”的基金,大多数是在2020年、2021年市场行情火热时成立的。而在过去的2022年市场震荡过后,这些基金也成为了目前多数人手上持有的还在亏损的基金。

通过观察成立不同时长的基金中,未回本的数量和占比,可以发现,未回本的比例随着成立年限的增长而逐渐减少。也就是说,成立时间越长的基金,目前还在亏损的概率是越低的。

这也正说明,基金其实具备回本“填坑”的能力,只是需要时间来验证。市场涨跌起伏是必然规律,当前手里基金亏损,恰有可能是因为前期经历了“低谷期”,而短期又还未迎来修复所致。实际上,如果多给手里的基金一些时间,回本的概率将大大提升。

更何况,我们投资基金也并非简单地持有,相信很多人是有制定定投计划的。而定投的核心,就是跟随市场的牛熊保持持续且稳定的资金投入。只经历了微笑曲线下行的前半段,还未来得及迎接后半段反弹后的收益,就被亏损给吓退了,前期相当于是做了无用功。

以沪深300指数为例,假设从2022年7月高点开始按月定投,测算每月定投收益。从7月开始到10月市场下行期间,定投收益也随之下跌,最低行至-7.24%。当11月市场触底以后,定投收益也开始跟随市场反弹,在后半段实现2.89%的正收益。

所以,有定投计划就更不可中途止损。因为在高位的时候,相对而言所买到的都是单位成本更高的份额。而真正可以降低成本的,正是那些让人投得难受的低位时段。这个时候如果不继续扣款,甚至做了赎回止损,定投肯定不会有好的效果,甚至可能成为被长期套牢的资产。

风险提示:投资有风险,投资需谨慎。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。【基金管理人/基金销售机构】提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

#定期理财讨论圈#

$博时新兴消费主题混合A(OTCFUND|004505)$

$博时数字经济混合A(OTCFUND|012082)$

$博时军工主题股票A(OTCFUND|004698)$

本文作者可以追加内容哦 !