坚持港股打新好些年头罗,说到这些年打新最赚的是哪只,快手排第二(第一是诺辉健康,别问为什么不是时代天使了,因为没中),当时中一手能赚1万多港币,中了大几手(无比怀念当时的打新牛市)

所以对快手绝对是有着深厚的情感的,恰逢昨晚快手也公布了Q1季度业绩,今天来详细分析下

一、公司简介:国内第二大短视频平台

快手是中国第二大短视频平台,是中国移动互联网用户总时长第三的公司,也是短视频行业的开拓者。经过多年的产品迭代和社区运营,快手打造了个性鲜明、内容丰富、生态活跃的短视频+直播超级商业综合体,拥有自己独特的用户基础和内容调性。近年来,快手平台用户和时长保持稳定增长,广告、电商等货币化业务发展迅速,成本和费用不断优化。它是短视频行业的领先公司,具有鲜明的差异化特征。

快手的商业模式是短视频,这是移动互联网时代最重要的产品创新之一。短视频不仅充分占据了移动互联网用户的各种碎片化时间,成为“时间杀手”应用,持续挤压其他移动产品的时长;此外,它可以与互联网广告、直播打赏、电子商务等各种业态深度融合,并具有多样化和潜在的货币化空间,这对这些业态的原始玩家造成了巨大影响。

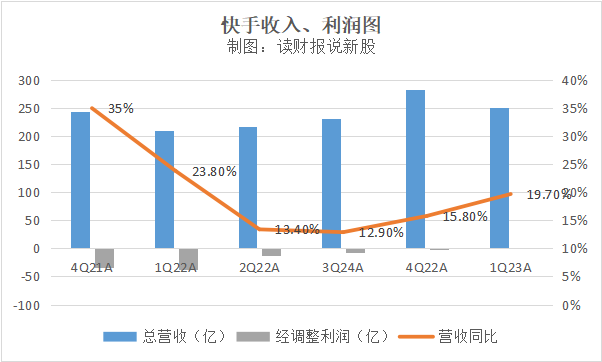

二、整体业绩情况:经调整利润首次转正,击破“傲慢与偏见”

5月22日,在港股盘后,美股盘前,快手发布了2023年第一季度财务报告,财报显示,快手Q1营收252亿元人民币,同比增长19.7%,超过彭博一致性预期的245亿

在本季度收入维持中高增速的时候,经调整利润端(类似国内扣非利润)更是创了公司上市以来的首次转正,公司在内部用“里程碑”来形容此次利润端的转正

“里程碑”这个词,形容如今的快手我认为并没有过!

其实市场对于快手一直存有“傲慢与偏见”:这种偏见,就是一直认为的“快手平台壁垒较低”

站在当下,如何减少亏损、实现盈利是当前市场对快手最关心的问题,尤其是在快手用户和营收达到较高体量(短视频渗透率接近饱和)的情况下,平台独特的规模经济优势是否得到体现

本季度,快手终于击破市场的偏见,用最有力的业绩向市场证明了自己!

三、收入端:三大主业均保持加速成长,齐齐跑赢各自大盘!

本季度快手总营收252亿元人民币,同比增长19.7%,超出市场一致预期(24亿)。

本季度宏观环境特殊,相当数量的广告主仍对2023年宏观经济的复苏及消费趋势持谨慎乐观态度,导致商家短期更追求营销的极致效果,因此以转化效果直接计价的短视频信息流广告,短期也容易更受到商家的青睐。

除了广告收入,直播收入也呈现了加速增长的态势,尤其是与传统直播平台相比,快手的优势更加明显。

公司解释说,内容场景丰富,算法也经过了优化。不过,我认为,一个相对直接的因素是,快手的一些直播与斗鱼、虎牙的直播有着明显的区别。在快手主播的打赏名单上,很多主播都是为了品牌曝光,或者是主播之间的收入流水,也就是“打赏就是广告”的性质。

一直在快速增长的电商业务继续保持高增长。但目前,收入的主要贡献支柱仍然是广告和直播。

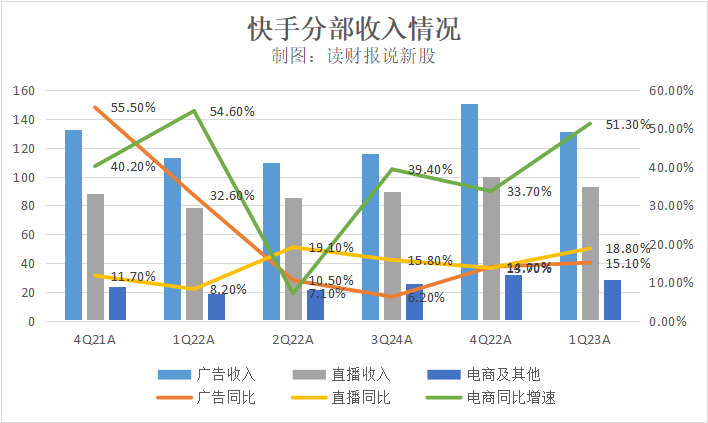

拆分三大收入分部,我们一个一个来分析

1、广告收入:电商撑起一片天!

快手的广告端,主要反映公共领域流量分配的有效性,广告商通常通过磁力金牛座进行广告宣传。广告变现主要与快手的生态流量扩张、广告库存的释放以及平台报价有关。

本季度季度快手的广告实现营收131亿元,同比增长15.1%。总体而言,平台的商业化与流量扩张高度相关。

细分方面,以电商广告为主的内循环广告是这些季度广告收入增长的主要驱动因素。相反,外循环广告仍然处在亏损当中

不过,公司本季度在外循环方面还是下了一些苦功夫的,比如:快手建立原生广告素材审核标准及体系,以提高创意素材的质量,减轻其对用户体验及生态系统的负面影响,协同增强广告主转化效率及ROI的“原生+商业”流量分发机制

这些作用下,快手的外循环广告同比亏损缩窄了(公司没有给出具体数据)

然而,与同行相比,这一表现实际上是一般的,这反映出一些商家对快手的认可度不是很高。在经济复苏的这一年,当商家有充足的预算时,会有更多的额外预算用于品牌广告,但这对快手来说并不有利,这可能反映在今年外循环广告的增长率仍低于同行。

2、直播收入:MAU+DAU双驱动高增长

本季度,直播收入同比增长18.8%,达到93亿元人民币,这得益于月均支付用户和月付费用户平均收入的同比增长。

具体来看,月均付费用户同比增长6.4%至6010万,月均付费用户收入同比呈现两位数增长。

在供给端,快手努力推动直播的职业化,并与顶级公会和主播一起不断推动多元化协作2023年第一季度,公会的活跃主播数量同比增长超过140%。

从中短期来看,快手通过调整直播流量与短视频流量的相互转化,有望在一段时间内推动直播业务对行业的发展。但从变现效果来看,磁力金牛的纯广告收入肯定比广播公司需要分成60%以上的“直播打赏”营销收入在利润率上要好。

3、电商及其他:GMV继续高增长,推动增速历史第二高

本季度电商及其他收入28.34亿,同比增长51.3%,增速是仅次于去年同期的54.6%

这主要得益于电商GMV的高增速,本季度快手电商GMV为2248亿,同比增长28.4%

这样的增速如何呢,参考上周公布业绩的阿里,阿里电商是同比减少5%的,而线上大盘是同比增长7.3%

快手的电商跑赢大盘21.1个百分点,顺便吃了阿里的一部分市场份额!

我认为,由于本季度有多场电商活动,一季度公司举行了春节、三八节等电商活动。其中,三八节活动直播场次超 过 11 万场,涉及商品种类超过 53 万种,促使了电商端的持续高增长

四、利润端:减少获客成本+压缩研发费用,达到首次转正

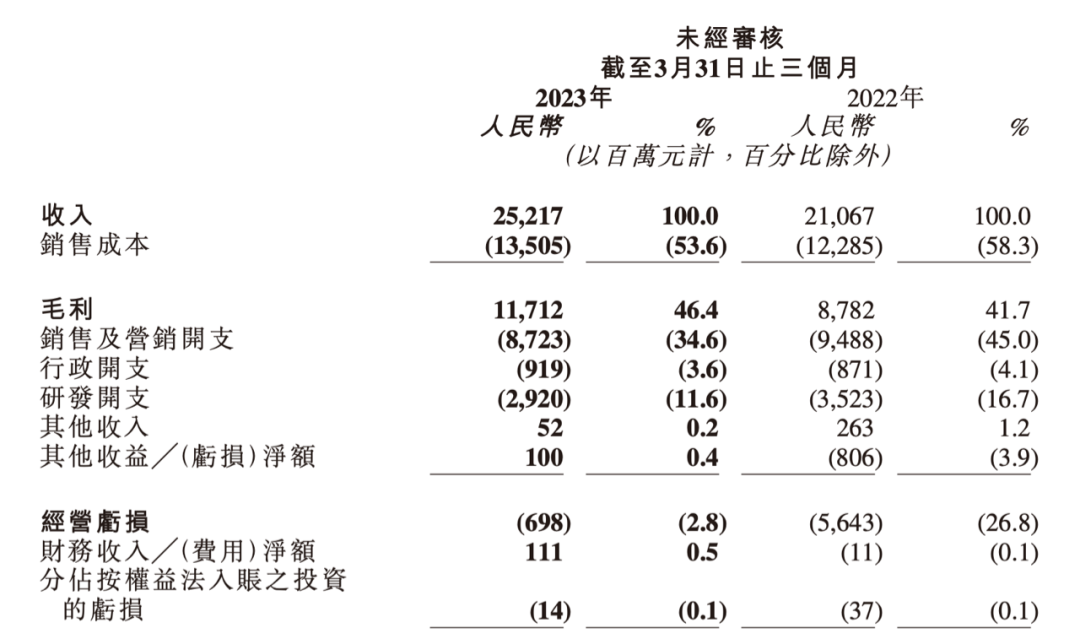

按照公式 利润=毛利-三费,如果毛利率持续提高,而三费继续走低,则释放的利润就多,所以我们着手从毛利率和费用端入手分析

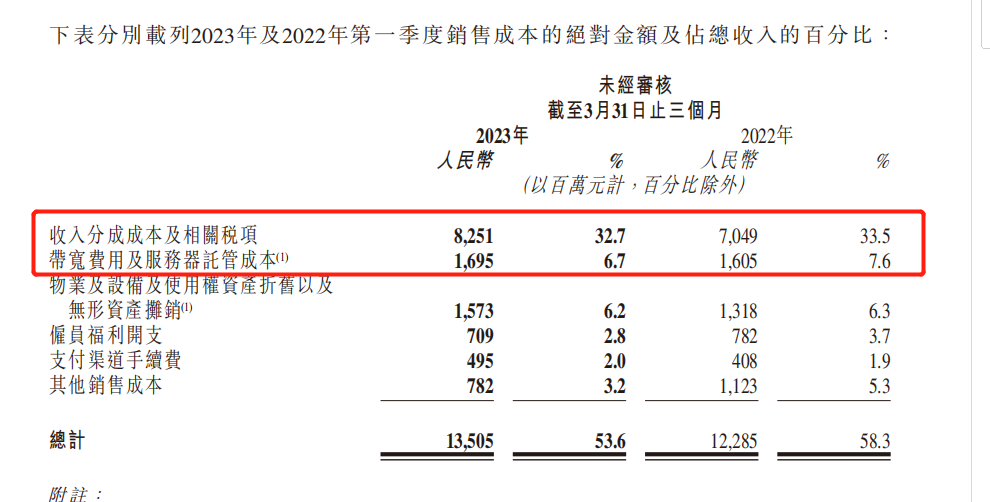

1、毛利率创上市新高

成本端,总体来讲同比去年同期下降了4.7个百分点,而这4.7个百分点主要是收入分支成本、带宽费用、雇员福利成本的的减少而减少!

成本端的超预期减少,带动了毛利率的新高,本季度,快手总体毛利率为46.4%,创了历史新高

2、费用端:研发费用极致的压缩

销售费用由2022年同期的人民币95亿元减少8.1%至2023年第一季度的人民币87亿元,其占总收入的百分比由2022年同期的45.0%下降至2023年第一季度的34.6%,主要是由于有节制及更有效地控制用户获取及留存支出。

管理费用由2022年同期的人民币871百万元增加5.5%至2023年第一季度的人民币919百万元,主要是由于雇员福利开支(包括相关以股份为基础的薪酬开支)增加。

研发费用由2022年同期的人民币35亿元减少17.1%至2023年第一季度的人民币29亿元,主要是由于雇员福利开支(包括相关以股份为基础的薪酬开支)减少。

可见在费用端,主要是研发费用的极致压缩带来的“降本”,一下子同比中高双位数的下降!

而研发的减少没有别的,基本是人员优化带来,也就是裁员,去弱留强!

综上,一方面是创新高的毛利率,一方面是持续压缩的三费,导致本季度的快手经调整利润首次转正,从而向市场证明了自己的“造血”能力

五、用户生态端:继续维持良好速度增长,但用户时长开始受到视频号的挑战!

本一季度,快手流量仍在稳步扩张,月MAU环比上升至6.54亿,日MAU环比上涨至3.74亿。

这主要是这次快手特别重视本季度的春节效应!!!

快手使用“内容+互动”作为双主场游戏通过组合的方式,用户可以在快手上庆祝春节。

同时,在内容方面,快手为消费者提供了广泛的选择,包括央视春晚、快手101夜老铁晚会、云庙会、短剧等。其中,快手《快手101夜老铁盛典》节目吸引了超过2.7亿观众,首播时获得了超过5.2亿分

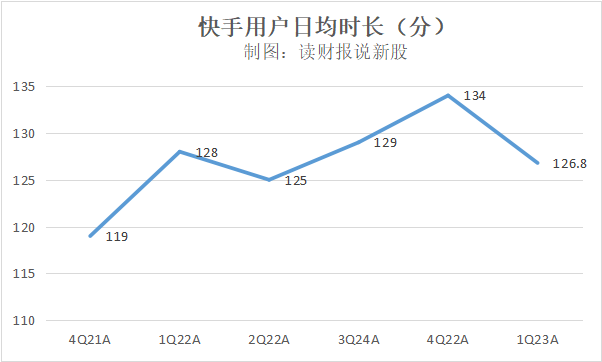

不过,我发现,从客户粘性方面(DAU/MAU)快手本季度依然为57.2%,同比去年少了0.6个百分点,同时,从用户日均时长来看,本季度日均时长为126.8分钟,同比环比都少了,同比少了1.2分钟,环比少了7.2分钟

这里就有点意思了,在快手月活、日活等数据都增长的情况下,用户花在快手上的时间却少了,这说明了什么,很明显快手的一些用户习惯慢慢受到了日益壮大的视频号的竞争影响了

在快手向市场证明了其具备盈利能力后,第二个需要证明的是,如何通过高效管理,来应对视频号的竞争了!

六、全文核心结论

本季度快手打破市场的“偏见”,经调整利润端首次出现转正,还是在收入端继续加速增长的态势下实现的,这对快手以后的估值体系将会产生较大的影响!

从分部收入情况来看,广告、直播、电商三大业务全都加速增长,且同时跑赢各自的行业大盘,证明了这次快手总体收入端的超预期,是实打实的,其中,最大的影响还是电商,由于线上广告业还是要靠电商的GMV带动,电商本季度大幅度跑赢大盘

由于成本端的压缩导致本季度毛利率创纪录新高,再加上研发费用的极致压缩,是本次利润转正的秘密,

虽然快手的日活月活还在增长,但最重要的客户粘性却没有同步增长,同时用户日均时长在下滑,快手要想股价快速得到修复,还得向市场证明如何提高效率应对来自视频号的竞争!

$快手-W(HK|01024)$$快手概念(BK0972)$#快手Q1营收同比增近20%,用户规模再创新高!#

本文作者可以追加内容哦 !