摘 要:

1、ASCO临近,医药逆市收涨,近期AACR、ASCO、EHA等多个重磅学术会议窗口期,国内创新药企业有望密集披露多个最新临床数据,催化板块行情向上。国产创新药企业共有多项研究成果入围ASCO。今年共有近70家国内药企共170+研究成果入选ASCO大会。本届年会多数摘要将于2023年5月25日下午5点(美国中部时间)披露。

2、芯片行业今日领跌,目前芯片的投资逻辑依然是周期触底+国产替代+新品放量。经历过一季度ChatGPT及AI催化后,时事热点有望促使行业景气度提前修复。当前市场矛盾是复苏的时间和空间,需要关注下半年消费电子需求恢复及远期AI对算力和存储需求的拉动。

正 文:

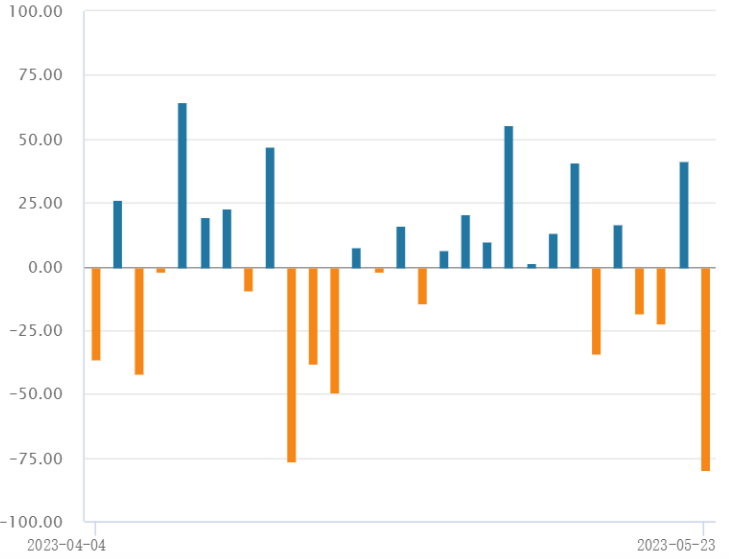

A股缩量下挫,三大股指均跌逾1%。中字头、大金融领跌,人工智能概念股深度回调;新冠药物题材逆势走强。市场量能进一步萎缩,北向资金大幅净流出,两市近3800股下跌。

上证指数收跌1.52%报3246.24点,深证成指跌1.03%报11012.58点,创业板指跌1.18%报2253.33点,科创50指数跌1.55%报1016.11点,北证50涨0.42%,万得全A跌1.21%,万得双创跌1.13%。市场成交额不足7700亿元,创逾两个月新低;北向资金实际净卖出近80亿元。

数据来源:wind

ASCO临近,医药逆市收涨,近期AACR、ASCO、EHA等多个重磅学术会议窗口期,国内创新药企业有望密集披露多个最新临床数据,催化板块行情向上。

数据来源:wind

美国临床肿瘤学会(AmericanSocietyofClinicalOncology,ASCO)成立于1964年,是全球领先的肿瘤专业学术组织,宗旨是预防癌症及改善癌症服务。国产创新药企业共有多项研究成果入围ASCO。今年共有近70家国内药企共170+研究成果入选ASCO大会。本届年会多数摘要将于2023年5月25日下午5点(美国中部时间)披露。

非肿瘤领域,2022年全球有多个疾病领域实现突破,启发国内药企避开红海,实现差异化竞争。2022年12月19日,Madrigal宣布其THR-激动剂Resmetirom用于治疗非酒精性脂肪性肝炎NASH的III期MAESTRO-NASH研究达到了双重主要终点。国内THR-靶向药研发进度上,歌礼制药的ASC41和海思科的HSK31679处于第一梯队,已推进至II期。

2023年1月6日,FDA批准了由Biogen和日本卫材研发的仑卡奈单抗(Lecanemab)用于治疗阿尔茨海默症(AD)。恒瑞医药的SHR-1707为国内首个申报临床的A抗体,拟用于治疗AD,Ib期临床已于今年3月完成首例患者给药。

2023年3月23日,赛诺菲宣布IL-4R抗体Dupixent治疗慢阻肺(COPD)的III期临床达到主要终点和所有关键次要终点,有望成为首款可有效治疗COPD的生物药。国内IL-4R抗体研发中,康诺亚的CM310进度最快,已经推进至III期,正在开展特应性皮炎、慢性鼻窦炎伴鼻息肉、哮喘及过敏性鼻炎四个适应症。

政策端,2021年底发布的《以临床价值为导向的抗肿瘤药物临床研发指导原则》和2022年底发布的《双特异性抗体类抗肿瘤药物临床研发技术指导原则(征求意见稿)》等文件,将进一步科学化规范国内创新药审评审批和临床开发。

出海情况,FDA审评进行中的产品主要为PD-1单抗,包括百济神州的替雷利珠单抗、君实生物的特瑞普利单抗、恒瑞医药卡瑞利珠单抗;以及亿帆医药F-627贝格司亭、和黄医药的呋喹替尼。上述大部分产品由于受2022年疫情影响导致FDA现场检查受阻,产品上市计划处于延迟状态,预计有望于2023年取得突破性进展。若相关产品在2023年获FDA批准上市,则有望进一步增强国内企业创新药出海信心,强化创新药国际化逻辑可行性。

行业基本面(产品放量)方面,疫情后创新药院内放量有望恢复强劲态势;流动性方面,美联储加息预期接近尾声,港股创新药流动性有望回归;估值方面,行业整体处于低估状态,看好行业基本面和流动性双重向好带来的估值回升。医药板块多方面改善,投资者可以持续关注$创新药沪深港ETF(SH517110)$和$生物医药ETF(SH512290)$。

芯片行业今日领跌,目前芯片的投资逻辑依然是周期触底+国产替代+新品放量。经历过一季度ChatGPT及AI催化后,时事热点有望促使行业景气度提前修复。当前市场矛盾是复苏的时间和空间,需要关注下半年消费电子需求恢复及远期AI对算力和存储需求的拉动。

数据来源:wind

当前半导体芯片行业处于周期下行阶段,根据SMG发布的分析报告,2023Q1全球硅晶圆出货量环比下滑9.0%,同比下滑11.3%。据韩国News1通讯社报道,由于销售持续低迷,三星电子、SK海力士和东部高科截至2023年第1季度末,芯片库存总额已接近50万亿韩元(约2615亿元人民币),创下有统计以来最高库存金额历史纪录。全球存储大厂三星、海力士、美光等表态进行资本开支削减,行业供给逐步减少。结构方面,部分细分赛道率先复苏,如显示驱动IC(DDI)从2023Q1起显著回温。

近期,日本首相岸田文雄会见了台积电、美光、英特尔、IBM、应用材料、三星及imec等全球七大领先半导体组织高管。此前,《2022芯片与科学法》针对中国限制主要是关于14nm以下先进制造设备和3nmGAA技术所要用到的EDA工具禁运。美国主导对华先进工艺的设备及零部件供应限制、日荷跟随,供应链制裁加码,中国大陆存储晶圆制造厂先进工艺推进或受阻。预计国内存储晶圆厂成熟制程将逐步实现正常扩产,同时国内政策支持力度有望逐渐加大,配套产业链有望持续受益。

在当前海外对华半导体产业设限的大背景下,国产替代与自主可控是半导体芯片产业材料及零部件的长期主线。例如美光在华销售的产品未通过网络安全审查事件,针对产品主要为美光直接向国内终端销售的存储成品(解决方案产品),预计下游客户有望加速国产化产品(存储晶圆/模组)导入,可以关注$芯片ETF(SH512760)$。

风险提示:

投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

无论是股票ETF/LOF基金,都是属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。

基金资产投资于科创板和创业板股票,会面临因投资标的、市场制度以及交易规则等差异带来的特有风险,提请投资者注意。

板块/基金短期涨跌幅列示仅作为文章分析观点之辅助材料,仅供参考,不构成对基金业绩的保证。

文中提及个股短期业绩仅供参考,不构成股票推荐,也不构成对基金业绩的预测和保证。

以上观点仅供参考,不构成投资建议或承诺。如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金有风险,投资需谨慎。

本文作者可以追加内容哦 !