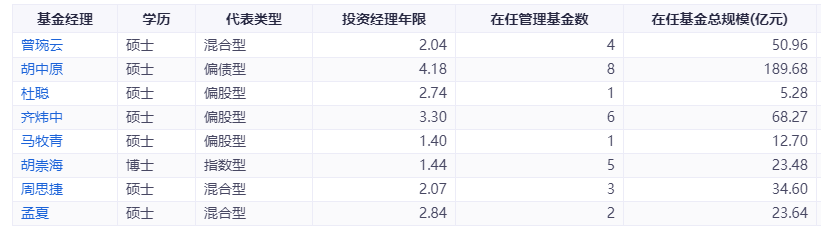

近日,话题哥邀请测评8位新锐基金经理,分别是曾琬云、胡中原、杜聪、齐炜中、马牧青、胡崇海、周思捷、孟夏。

本着对比挖掘谁更具黑马潜质的角度,我们来测评看看。这里的黑马是指具备“业绩强,有爆发力,控回撤强”这样特质的基金经理。

一、基金经理归类

对比的第一步就是先分类,同一类比较才有意义,如果不分类,就像把大学生与小学生的业绩进行比较一样,还是得归类后再比较才有意义。

通过上图可以看到,这8位的代表类型分为四类:混合型、偏股型、偏债型、指数型。混合型和偏股型可以归为一个大类,也就是说6位基金经理可以归为一个大类,剩下的两位基金经理分别是指数型和偏债型。

从这个角度看,胡中原作为偏债型的代表,更契合较低风险偏好的投资者,我们投资时是无法期望他有多大的爆发力的,再者他的股票仓位大部分在40%-50%之间,仓位也决定了无法有较大的爆发力。比如:下图里的华商润丰灵活配置混合C。

同样的,永赢基金的曾琬云也是如此。

她是从管理纯债基金起步的,然后管理的偏债混合,再然后是股债平衡型基金产品,如下图:

永赢华嘉信用债这一中长期纯债是她管理年限最长的产品,然后管理的永赢合享混合发起式基金这一产品股债平衡型产品,在其管理的所有产品里,任职总回报最高的也是这一股债平衡型产品,任职期回报为13.63%。

通过以上的分析可以发现,我们很难期望偏债型基金经理去“梭哈”股票的,也是看不到有更大的业绩爆发力的,他们更多的是细水长流,当然,他们的产品也是有其特定的受众群体。

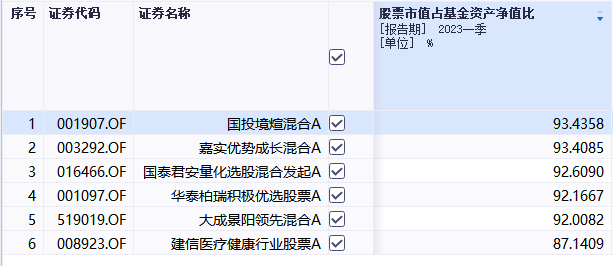

相反的,除掉上述两位基金经理后,剩下的6位基金经理的代表产品的股票市值占基金资产的净值比均在85%以上(如下图所示),有更高的股票仓位占比才更具进攻性。

二、任职总回报业绩谁最强?

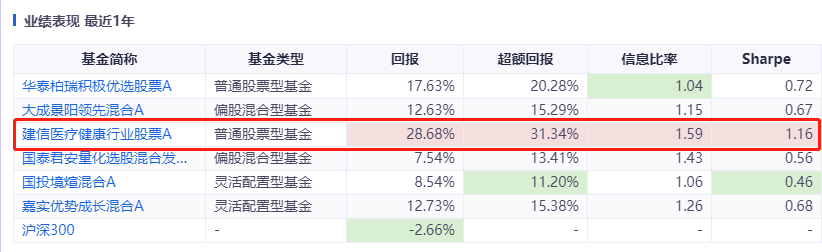

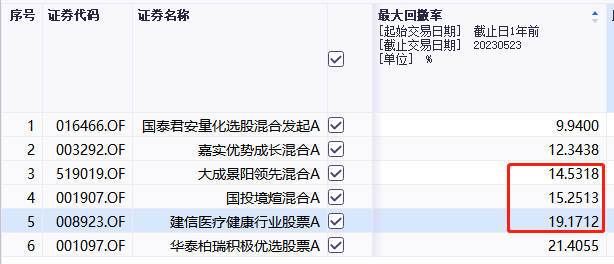

1、从近一年的时间维度来看

马牧青管理的建信医疗健康行业股票近一年的回报、超额回报、信息比率、夏普比率最高的产品,超额回报达到了31.34%;近一年的收益达到了28.68%,超额收益明显。通过上图,从近一年的时间维度来看,表现较好的是马牧青,杜聪,齐炜中。

2、从基金经理的历任基金里看

在剩下的六只产品里,各个基金经理任职期内最强业绩分别如下:(1)国泰君安胡崇海的历任基金里,任职期回报最高的是管理279天的国泰君安量化选股混合任职期回报为7.54%;(2)华泰柏瑞的杜聪管理的华泰柏瑞积极优选股票A在2年271天里任职总回报为28.17%。(3)大成基金的齐炜中管理的大成景阳领先混合3年多的任职期回报达到了96.32%。(4)建信基金马牧青管理的建信医疗健康行业A任职总回报为18.85%。(5)周思捷管理的国投境煊混合A在2年多的任职期回报达到了28.49%;(6)嘉实基金的孟夏在任职嘉实优势成长期间,收益达到了22.73%。

通过基金经理管理的历任基金的角度,可以得出大成基金的齐炜中、马牧青,杜聪、周思捷、孟夏的业绩表现都还可以。

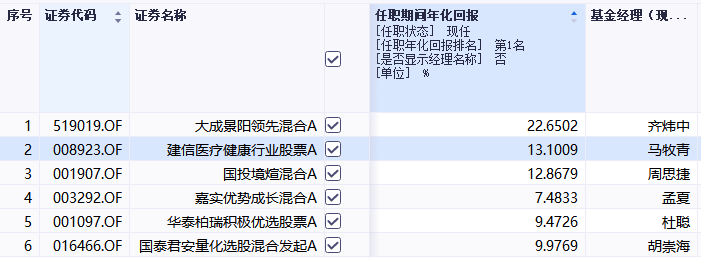

3、从任职期间年化回报来看

现任基金经理里,表现较好的是齐炜中,年化回报达到了22.65%,其次是马牧青和周思捷分别达到了13.10%和12.87%。

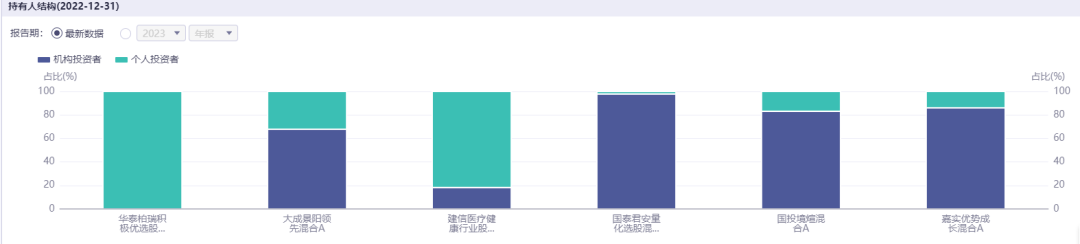

4、从持有人结构上看

备受机构青睐的产品有四只,分别是国泰君安量化选股混合、国投境煊混合、嘉实优势成长混合、大成景阳领先混合,机构投资者占比分别达到了97.84%、83.10%、86.03%、67.81%,转化为基金经理受认可前三的分别是胡崇海、周思捷、孟夏。机构认可代表的是被专业投资者的认可,能被机构认可也是一种实力表现。

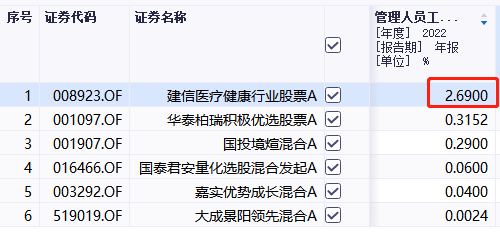

5、管理人员工持有比例上看

单从比例上看,受员工认可度较高的产品是建信医疗健康行业股票,员工持有比例为2.69%。

通过以上数据,基本上锁定了三位基金经理:齐炜中、马牧青和周思捷,相对是比较符合有爆发力的。

控回撤角度看,在近一年时间里,大成景阳、国投境煊、建信医疗健康这三只产品的最大回撤均在20%以内。

综上所述,这8位新锐基金经理里,更适合较低风险偏好投资者的是胡中原、曾琬云,他们是从偏债产品开始管理起来的,天然的具备较强的风险控制意识,属于防守型。而齐炜中(大成景阳)、马牧青(建信医疗行业)和周思捷(国投境煊),更有爆发力,控回撤能力也比较强,更具“黑马”潜质。

$大成景阳领先混合C(OTCFUND|017772)$ $国投瑞银境煊灵活配置混合C(OTCFUND|001908)$ $建信消费升级混合(OTCFUND|000056)$ @大成基金 @建信基金 @国投瑞银基金

本文为个人观点,观点具有时效性,不作为投资建议,过往业绩不代表未来表现,市场有风险,投资需谨慎。

本文作者可以追加内容哦 !