在本轮国企改革措施中,国企考核的指标优化是改革的亮点。继承2020年国企改革三年行动方案的基本精神,本轮国企考核的指标优化以提高企业核心竞争力与增强核心功能为重点,从国企自身经营的微观层面着手改革。以此为契机,A股市场启动了对国企的估值修复行情,未来随着考核机制的深入改革及改革效果显现,国企行情有望从估值修复阶段逐步迈入估值提升阶段。

一、本轮国企考核机制主要变化

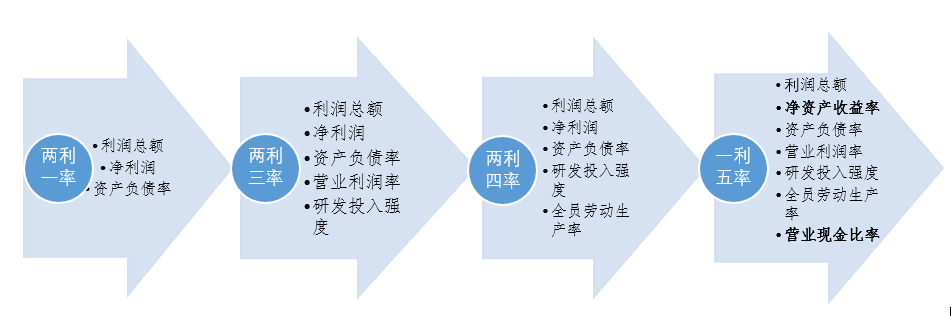

2023年1月,国资委召开央国企负责人会议,对央国企考核体系进行改革。本次改革主要将之前的“两利四率”调整为“一利五率”(图1),具体内容包括两项:一是将原先的“净利润”指标调整为“净资产收益率”;二是增加“营业现金比率”指标。净资产收益率和营业现金比率成为本轮国企改革的重点指标。

2022年5月,国资委《提高央企控股上市公司质量工作方案》指出:“价值实现与价值创造不匹配等问题仍较突出”。价值创造指企业通过改善经营做优基本面,提升公司内在价值;价值实现指企业通过合理引导预期传递公司价值,增进市场各方认同。

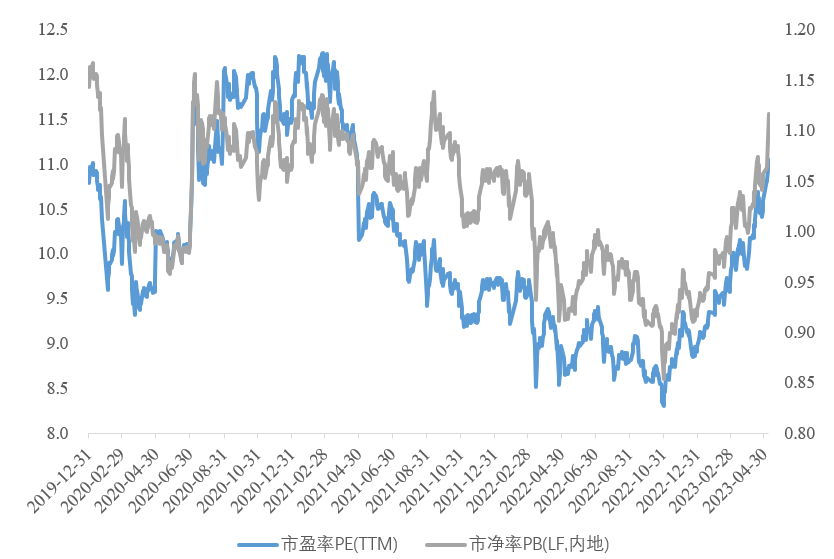

价值实现是市场对央国企内在投资价值的认可,市场对企业估值是其主要表现。截至2022年底,以中证央企指数为参考,A股市场央国企上市公司的市盈率TTM仅为8.97倍,市净率为0.92倍,分别仅位于近三年P16、P8分位,央国企价值实现能力较弱,估值修复亟待启动。本轮国企改革强调央国企的盈利能力和现金流,旨在以“价值创造”促“价值实现”,为央国企以后的估值提升打好基础。

二、从估值修复到估值提升

2023年以来,政策催化下央国企行情以估值修复为主。2023年年初以来,随着本轮国企改革考核机制的正式出台,之前被市场低估的央国企板块启动估值修复行情。截至2023年5月8日,以中证央企指数为参考(图2),央国企板块的市盈率TTM为11.05倍,市净率为1.12倍,较2022年底分别提升23%、21%,基本到达2019年以来央国企板块的市盈率TTM和市净率的平均值分别为10.09倍、1.03倍,估值修复是年初以来央国企行情的主要驱动。单看“中字头”的央企行情,以万得中字头央企指数为例,截至2023年5月8日,“中字头”央企的市盈率TTM和市净率分别较2022年底提升了46%、39%,“中字头”央企的估值修复幅度更明显。

未来估值提升看价值创造,高分红是提升ROE的重要途径。结合本轮央国企改革的主要内容,ROE是未来央国企考核的重要内容之一,也是衡量央国企价值创造能力的主要指标之一。从企业经营的角度,虽然高分红和回购均可达到提高ROE的目的,但回购通过降低资产端实现,无法兼顾营业现金比率指标,仅具备短期效应。若实施高分红,企业当年利润将有相当一部分不进入“权益”项目,而以“应付股利”的形式进入“负债”项目,分母端的“权益”项目随之降低,ROE提升。央国企通过做大做强及高分红,既提升ROE和价值创造能力,也增强了对投资者的回馈,提高市场认同度。

央国企具备较大的估值提升空间。在其他条件不变前提下,内在市盈率、内在市净率均与股息支付率有正相关关系,提升股息支付率有利于央国企的估值提升。根据2022年年报,央国企和地方国企的股息支付率分别为6.86%、4.90%,低于民营企业的10.43%。从“中字头”上市公司来看,2022年“中字头”上市公司股息支付率为13.66%,由2021年低于民营企业约1个百分点提升至领先约3个百分点,反映其较高的分红意愿和未来有望高分红的趋势,这也意味着,“中字头”上市公司未来可能具备较大的估值提升空间。

三、“中字头”投资机会展望

聚焦本轮国企改革,国企考核机制的变化是本轮改革的重要内容之一。与之前的考核体系不同,未来国企考核以效率代替规模,ROE与营业现金比率是考核体系的主要变化指标,或是未来国企考核的重点。回归到今年以来的央国企行情,由于之前央国企估值处于洼地,截至目前仍以估值修复行情为主。在考核体系的驱动下,未来国企有望从估值修复转为估值提升,高分红或将是其主要手段和途径。“中字头”无论在估值修复或未来的估值提升,均可能具备较大的强度和空间。

数据来源:Wind

风险提示:上述内容和意见仅作为客户服务信息,并非为投资者提供对市场走势、个股和基金进行投资决策的参考。本公司对这些信息的完整性和准确性不作任何保证,也不保证有关观点或分析判断不发生变化或更新,不代表本公司或者其他关联机构的正式观点。历史业绩不代表未来收益,基金投资需谨慎。

本文作者可以追加内容哦 !