一、 重要信息点评

1、5月22日,5月1年期与5年期以上LPR维持3.65%与4.3%不变,符合市场预期。此前5月MLF维持不变,当前商业银行息差压力较大,短期内降息概率较小。

2、5月24日,美联储发布5月FOMC会议纪要。纪要显示,与会者对于是否进一步加息存在分歧。部分官员认为有必要进一步加息来降低通胀,而一部分官员认为,若经济放缓、通胀延续回落,后续没有必要进一步收紧政策。同时,纪要提到今年不会降息,鹰于市场预期。纪要公布后,加息预期再度升温。

4、美国债务上限谈判进程反复。5月24日,惠誉宣布将美国长期外币发行人违约评级列入负面观察名单。5月27日,白宫与共和党在削减开支的谈判上取得了进展,双方原则上达成一项旨在解决债务上限僵局的协议,将债务上限提高两年至2024年总统大选结束后。共和党众议长麦卡锡称具体协议内容计划将在美国时间5月28日公布,5月31日周三送交众议院投票。

5、5月26日,美国公布4月PCE通胀数据超预期。4月PCE物价指数同比4.4%,前值4.2%,预期4.3%;核心PCE物价指数同比4.7%,前值4.6%,预期4.6%;环比0.4%,前值0.3%,预期0.3%。分项看,核心商品环比0.2%,持平前值,主因二手车价格环比大幅回升至4.5%。核心服务环比0.5%,较前值上升0.2pct。剔除住房的核心服务价格环比0.4%,较前值上升0.1pct。此次住房分项环比0.5%,与前值持平,住房分项已逐步见顶,而金融服务环比回升1.4pct,成为主要支撑项。整体看,此次通胀数据回升主要原因为能源及二手车价格环比回升,预计此后住房分项见顶将继续带动核心服务价格下行,但较强的消费韧性下,pce回落速度或将偏慢,年内降息概率仍存不确定性。

二、 市场表现回顾

a) 股票市场

基金申报与发行方面,上周共计申报基金34支,其中普通混合型基金8支,债券类基金(10支)少于股票类基金(15支),FOF基金申报1支。发行一边,上周基金共计发行144.32亿,发行规模有所回落,其中主动股票及偏股混合型基金发行规模有所回落。

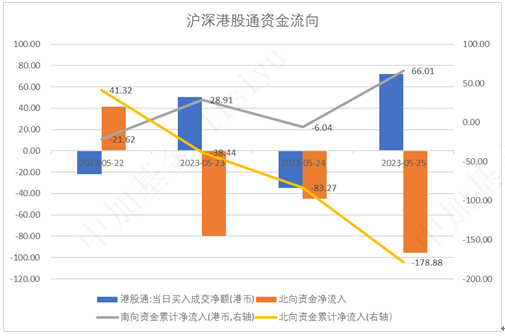

资金流动方面,上周北向资金净流入-178.88亿,较前一周有所减少;同时南向资金净流入66.01亿,较前一周有所减少。

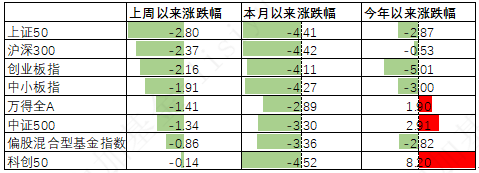

A股表现来看,上周主要板块均呈下行,其中科创50跌0.14%,跌幅最小;上证50跌2.80%,跌幅最大。海外加息预期走强叠加国内基本面走弱使得A股有所回落。偏股基金指数跌0.86%

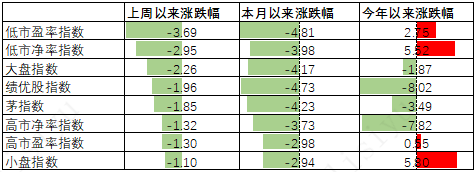

上周A股各风格指数中,低PE指数跌3.69%,表现最差;小盘指数跌1.10%,表现最好。上周市场风格中小盘成长占优。

行业方面,上周31个申万一级行业中6个上涨,25个下跌。其中,经济基本面走弱带动上游原材料价格下行,在此背景下煤炭与石油石化行业分别跌6.22%及3.21%,跌幅居前。此外,高频数据持续走弱使得市场对建地产行业悲观情绪加重,带动建筑装饰及泛地产行业分别跌3.82%及3.48%,表现较差。另一方面,煤价下行使市场预期煤炭下游行业盈利改善,在此背景下公用事业及环保行业涨1.08%及0.24%,涨幅居前。同时,成长行业中通信及汽车上周表现较好,分别涨0.37%及0.19%。

港股方面,恒生指数跌3.62%,恒生科技指数跌3.42%。国内经济数据走弱与加息预期走强背景下港股有所回落。

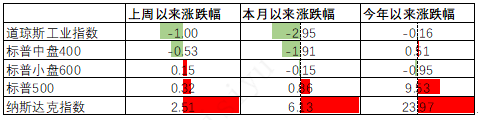

美股方面上周整体分化,其中标纳斯达克指数涨2.51%,涨幅最大;道琼斯指数跌1.00%,跌幅最大。一方面,市场对债务上限问题的担忧有所减弱;但是超预期的PCE数据使得市场对流动性产生一定担忧,在此背景下美股有所震荡。需要注意的是,此前LEI、铜油比、2Y-10Y美债利差等指标均显示23年美国经济将面临衰退风险,后续美股盈利面临压制,市场可能已经开始对此进行定价。

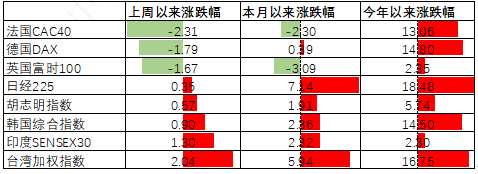

其他海外市场方面,台湾市场涨2.04%,表现最好;法国市场跌2.31%,表现最差。发达市场较新兴市场表现占优。

b、债券市场

ABS方面,目前长期限的ABS与国开债间的利差相较于其他券种更低,大部分5Y及10Y券种的信用利差处于0.25分位数以下,部分券种利差甚至低于0.05分位。

综合我国各个债券分项来看,随着经济复苏出现一定的震荡,债券利率由于配置需求走出来一波小牛市,后续在复苏力度难以预判且利率分位数偏低的背景下预计债市可能会维持一段时间的震荡。

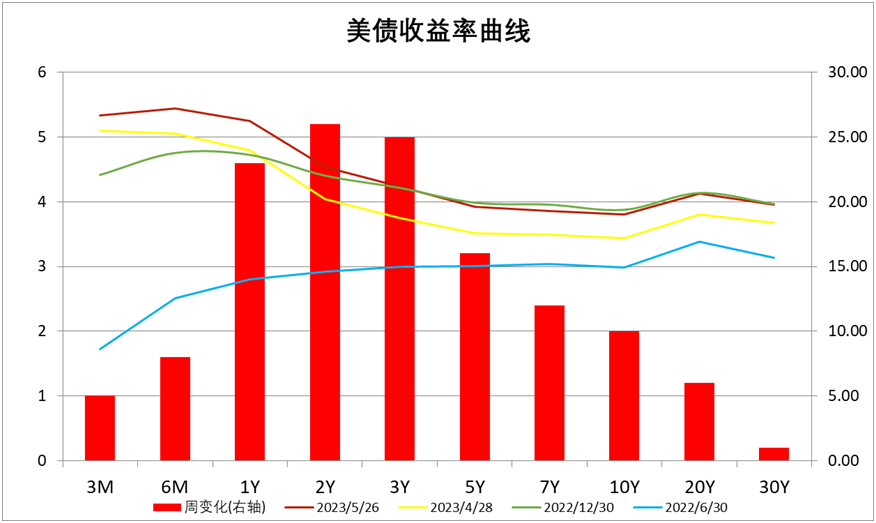

美债方面,上周利率有所回升。其中,2Y上行26BP,上行幅度最大。超预期的4月核心PCE数据及美联储官员的鹰派言论大幅推升加息预期及债券利率。同时,2Y与10Y美债倒挂幅度有所加深,目前利差为74BP,自22年7月以来美债利率倒挂已经持续了约10个月,历史经验来看23年Q2前后美国可能正式面临衰退,关注国际政治环境扰动下供需错配是否会更加严重导致美国经济出现深度衰退。

三、 资产配置观点

3.1.1经济延续弱复苏,修复动能收敛

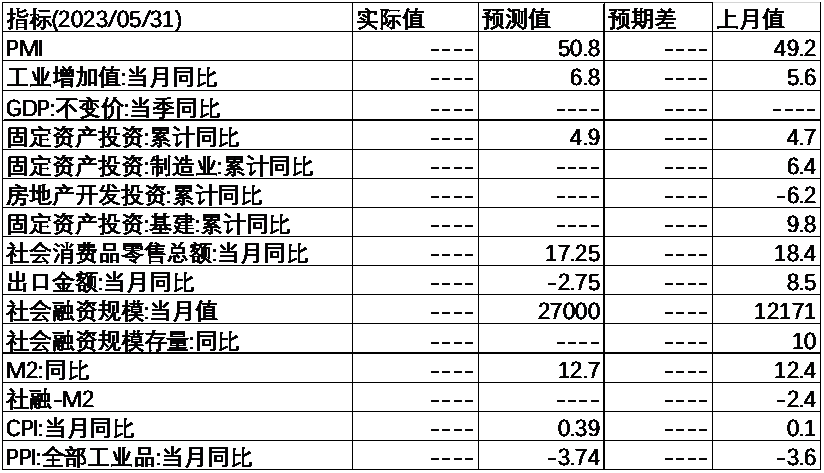

4月经济数据显示经济内生性动能走弱。4月工业增加值两年平均同比1.26%,较前值4.4%走弱,季调后环比转负至-0.47%,前值+0.28%。 投资端,1-4月固定资产投资累计同比4.7%,前值5.1%,预期5.2%。其中,制造业投资累计同比6.4%(前值7%),边际回落,结构上,电气机械、汽车、通信电子维持高增速,高技术制造业投资表现较强,而黑色金属、纺织表现低迷。基建(含电力)投资累计同比9.8%(前值10.8%),小幅高位回落,仍为投资端主要支撑。房地产投资累计同比-6.2%(前值-5.8%),地产投资降幅走阔。分项来看,销售、新开工、施工、竣工面积累计同比-0.4%、-21.2%、-5.6%、18.8%,较前值分别变化1.4、-2、-0.4、4.1个百分点,销售降幅收窄,竣工端继续回升,但新开工与施工继续走弱。保交楼推动竣工端上行,但行业内投资意愿较弱,拿地与新开工走弱。此次4月地产销售降幅收窄,但30大中城市商品房成交面积环比走弱,数据背离一方面和去年疫情影响下一线城市低基数有关,另一方面与统计局更改编制方式有关。需求端,4月社会消费品零售总额两年平均同比2.6%,较前值3.3%继续回落,季调后环比0.49%,前值0.78%。消费修复力度回落,回归弱复苏。结构上,商品零售两年同比回落至2.3%,前值3.34%;餐饮收入两年同比继续上行至23.6%,前值18.6%。商品零售与餐饮收入分化,指向居民商品消费能力受限,而节假日拉动服务类消费。就业方面,4月全国城镇调查失业率5.2%,较前值回落0.1个百分点,但16-24岁人口调查失业率为20.4%(前值19.6%),就业结构性压力仍大。生产端,4月官方制造业PMI49.2%,前值51.9%,生产项与需求项均大幅走弱,制造业处于主动去库存状态。

整体看,经济数据环比回落,基建、制造业、地产投资均回落,基建是主要支撑项,地产是主要拖累项。地产端,保交楼政策支持下,竣工仍是主要支撑;房企拿地和新开工意愿仍维持低位,对施工面积造成影响,地产尚未回归良性循环。商品零售表现偏弱,失业率结构性压力较大。经济整体内生动力与信心仍需提振。

3.2 股票市场观点

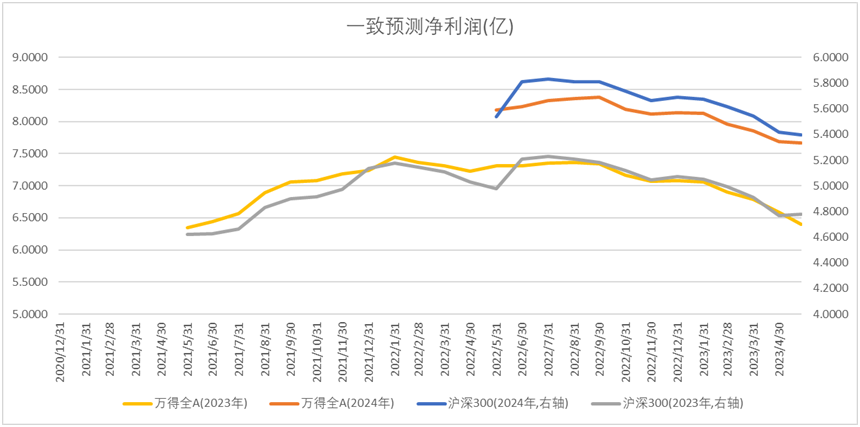

3.2.1 上市公司业绩增长预期上行,估值处于合理水平。

近期万得全A预测PE14.51倍,处于51%分位水平,股权溢价率2.78%,处于78%分位水平。整体看A股估值处于合理水平。

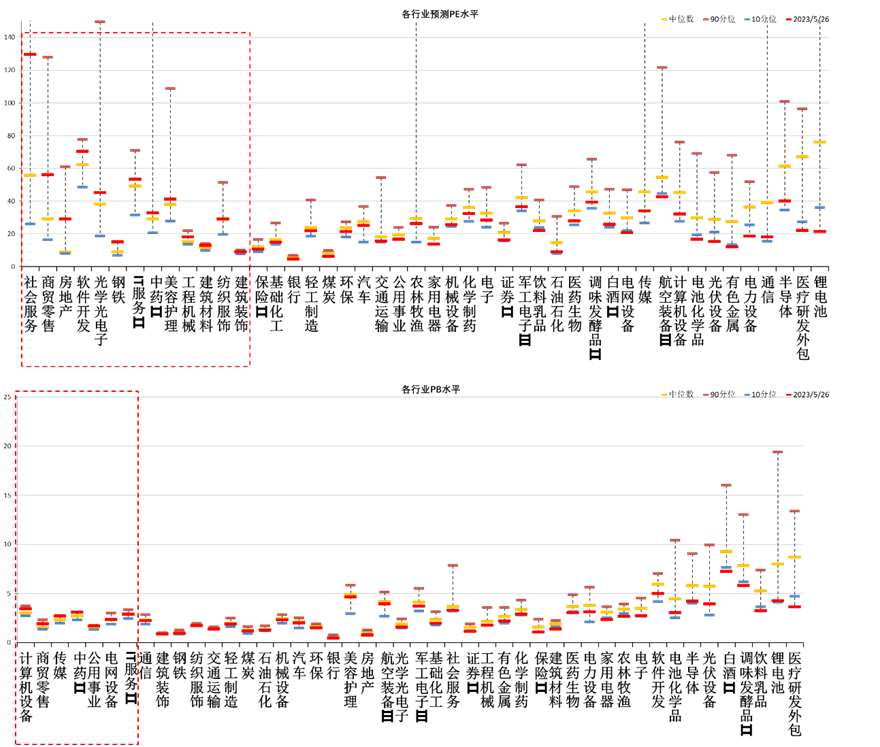

分行业看,少数行业PE估值水平高于过去5年估值中位数,不到半数行业PB估值水平高于过去5年估值中位数,社会服务、商贸零售估值较高。

3.2.2上周,A股下跌,偏弱的经济预期叠加美元继续强势的内外压力下,人民币汇率继续贬值,外资继续流出,压制市场表现。顺周期板块调整幅度较大,而政策利好提振公用事业板块表现,英伟达业绩指引超预期带动通信设备反弹。港股全面调整。美股分化,债务上限进程反复叠加美联储鹰派发言压制市场风险偏好,行业多数下跌,而信息技术、电信服务和可选消费上涨。

3.2.3 近期数据显示在疫后填坑式修复后,经济修复动能边际放缓,市场对宏观经济的交易逻辑由此前的强现实弱预期转向弱现实弱预期,风格表现上也有所收敛,前期高位题材回调,顺周期板块回吐前期涨幅,部分低位业绩线补涨。后续随着海外经济回落,预计外需将逐步走弱,内需逐步成为经济增长主要驱动力,制造业投资高位震荡后逐步下行,财政前置下基建为上半年主要支撑,而下半年随着经济修复或将逐步减弱,消费或将成为本轮经济修复主要抓手,经济整体向上方向确定,但企业与居民信心不足下经济向上弹性或将偏弱。随着政策对经济定调的落地,市场对经济的分歧在于疫后需求回补之后的修复强度及持续性,后续风格与板块表现将更多来自于地产及信贷数据恢复持续性情况及产业政策支持方向。

3.2.4 配置方向上关注:

1、政策定调经济相对温和,以内生修复及结构化产业政策为主,预计此后经济数据延续弱复苏状态,市场风险偏好暂时难以大幅提升,随着市场逐步跌出赔率,后续若汇率压力或美债利率上行压力有所缓释,市场将迎来阶段性配置时机。存量资金博弈下,主题投资延续占优,市场轮动速度加剧,科技风格内部分化加大,当前位置大类资产价格对风险定价已相对充分,仍可积极寻找结构性机会。

2、短期内市场交易结构或趋向平衡,业绩影响力上升,关注低位反转的大盘价值风格。

3.3 债券市场观点

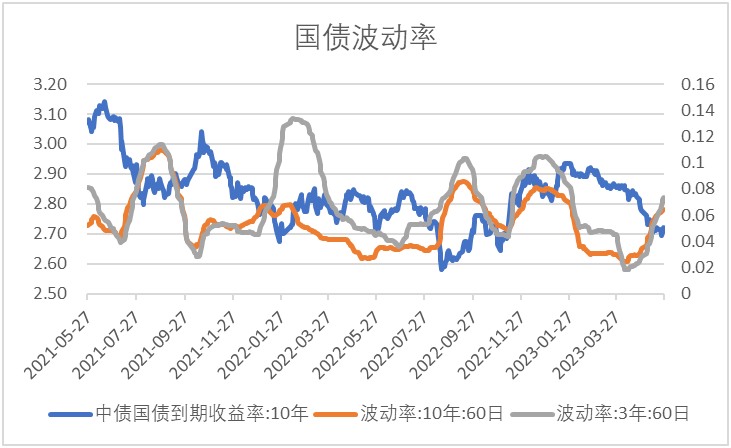

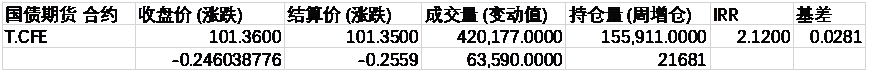

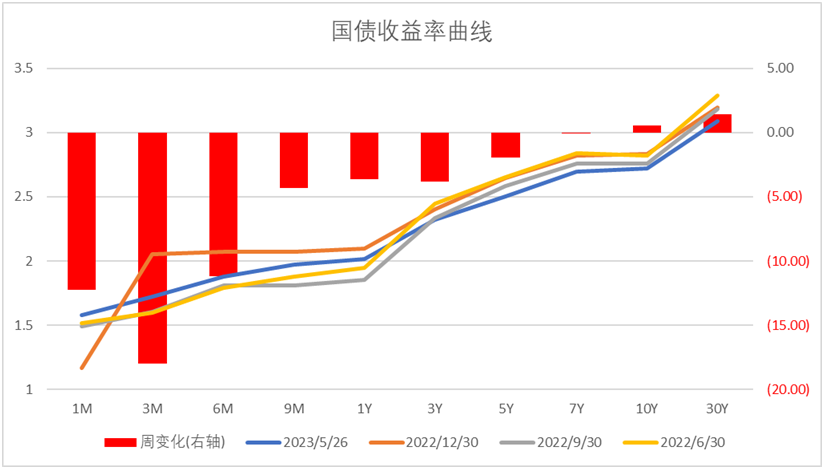

3.3.1 上周长端利率小幅震荡,主要影响因素为:5月LPR维持不变、资金面宽松、城投及特别国债传闻影响市场情绪。

3.3.2 短期看,流动性延续宽松,银行理财配置力量较强,资产荒持续演绎,同时经济修复性动能收敛,基本面风险有限,当前位置胜率仍在但赔率已经不高,长债利率转为趋势性上行的风险不大,但在由超预期的基本面或货币政策出现前,向下空间也难以大幅打开。整体中短票息策略或更占优。此后信用扩张效果与货币政策仍是交易核心,同时关注监管对空转套利态度。

目前我们对债券做中性配置,对债券的配置以票息策略为主,优选中短久期高评级信用债。利率债偏波段操作,强调配置时点的性价比。

风险提示:本材料的信息均来源于已公开的资料,对信息的准确性、完整性或可靠性不作任何保证。本材料中的观点、分析仅代表公司研究团队观点,在任何情况下本文中的信息或表达的意见并不构成实际投资结果,也不构成任何对投资人的投资建议和担保。任何媒体、网站、个人未经本公司授权不得转载。$中加安瑞稳健养老目标一年持有混(OTCFUND|007673)$$中加安瑞积极养老五年持有混合发(OTCFUND|008931)$$中加科丰价值精选混合(OTCFUND|008356)$#C919商业首航 #

本文作者可以追加内容哦 !