今年的投资有多难?

小夏翻了翻第三方软件,发现今年-0.03%的收益率居然跑赢了67%的同期基民…挺过了2022年的股市寒冬、账户缩水,没想到2023年居然少亏就是赚到…

数据来源:第三方平台截图,2023/1/-2023/5,基金过往业绩预不预示未来表现,不代表投资建议。

伴随着沪指前期连续下杀至3200点关口徘徊,万得偏股混合型指数已经连续下跌四个月,这种情况近十年也就出现了一次。悲观情绪下,有一个指标最近也被频繁提起:

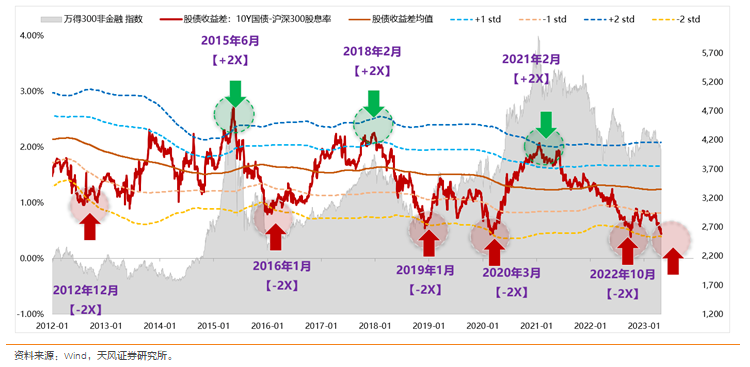

根据天风证券统计,以万得300非金融指数为例进行测算(剔除金融是因为其中交易了中特估的逻辑,容易产生干扰),截至上周五(5月26日),股债收益差又回到了接近-2X标准差的位置,假设利率不变的情况下,万得300非金融指数股债收益差触及-2X标准差的跌幅在2%左右,可以说已经反映了较为悲观的经济和基本面预期。

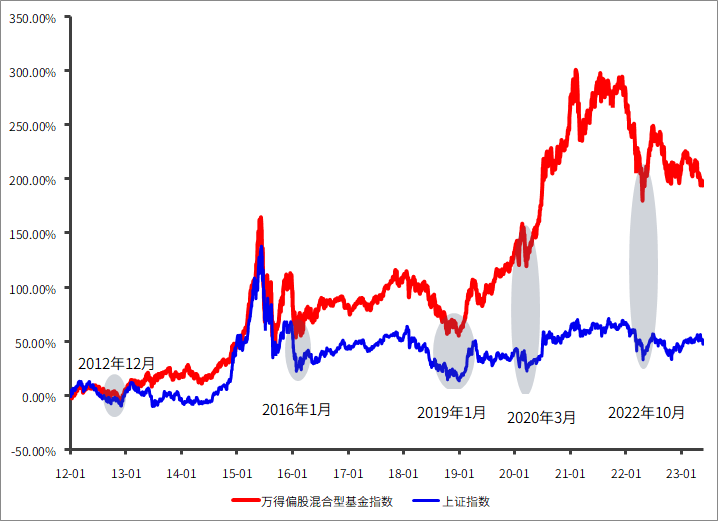

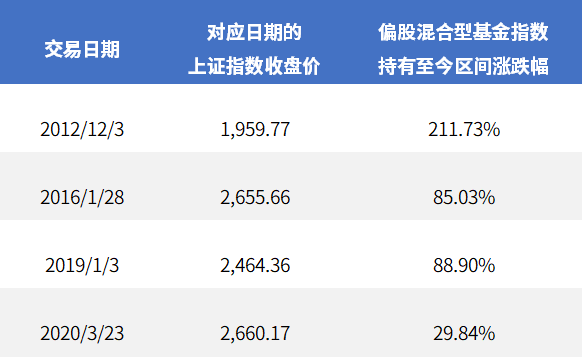

回顾近十年历史,同样位置的分别是2012年12月、2016年1月底、2019年初、2020年3月底、2022年10月底,这些位置都何其相似,同样的悲观情绪,同样的长期担忧。

数据来源:Wind,指数过往涨跌幅预不预示未来表现,不代表投资建议。

但每次股债收益差稍微刺破-2X标准差之后,市场都会企稳。以2012年、2016年以及2019年为例,历史上A股从底部反转后的上涨平均可持续2-3年,期间沪深300最大涨幅56%-166%。印证了那句——机会是跌出来的,市场往往在最悲观的时刻酝酿转机。

如果我们在历次底部买入并坚持持有,通常来说都能赢得不错的投资结果。对于权益基金而言,只要坚持长期,时间的力量大概率能帮助我们取得不错的收益。

数据来源:Wind,指数过往涨跌幅预不预示未来表现,不代表投资建议。2022年10月距今时长较短,暂不列入统计范围。

长久的震荡回撤,总是容易让人失去信心,但盈亏本同源,回顾历史,市场从来都是暗流涌动,但一番荆棘坎坷之后,总会迎来新生。当下,诸多信号都说明,现在我们已经处于底部区间:

成交量与换手率的大幅下降,近期多个交易日两市日成交额跌至8000亿元以下,按自由流通市值对应换手率跌至2%以下,已经进入A股历史换手率偏底部区域。

新基金发行遇冷,Wind数据显示,截至5月25日,5月份共有24只新基金成立、发行总份额191.66亿份,创下近8年来的新低。

最后IPO再度出现破发,上周上市10只新股(包括北交所新股),上市首日4只新股收盘价跌破发行价,破发率达40%。

……

黎明前的黑暗总是难熬的,市场底部也有“V”“W”“U”甚至“X”等不同走势,但既然已经坚持了这么久,那么不妨再忍耐一下。

万物都有周期,市场有低谷也有高潮,指数走势在极度偏离之后或许就会迎来修复之路,看看历史上那些底部,再看看底部后的上涨,告诉自己深蹲是为了跳得更高。

内容参考《天风策略刘晨明:写在股债收益差再次逼近-2X标准差之际》

风险提示:1.本资料观点仅供参考,不作为任何法律文件,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。2.投资者在投资基金之前,请仔细阅读基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识基金的风险收益特征和产品特性,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。3.基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。管理人不保证盈利,也不保证最低收益。4.投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,入市须谨慎。

本文作者可以追加内容哦 !