转眼“榴花照眼明”,又要开始过夏天。23年的前五个月就这样过去了,如果基金账户也能似榴花般明艳,那夏天一定会过的很好。

(来源:中信证券)

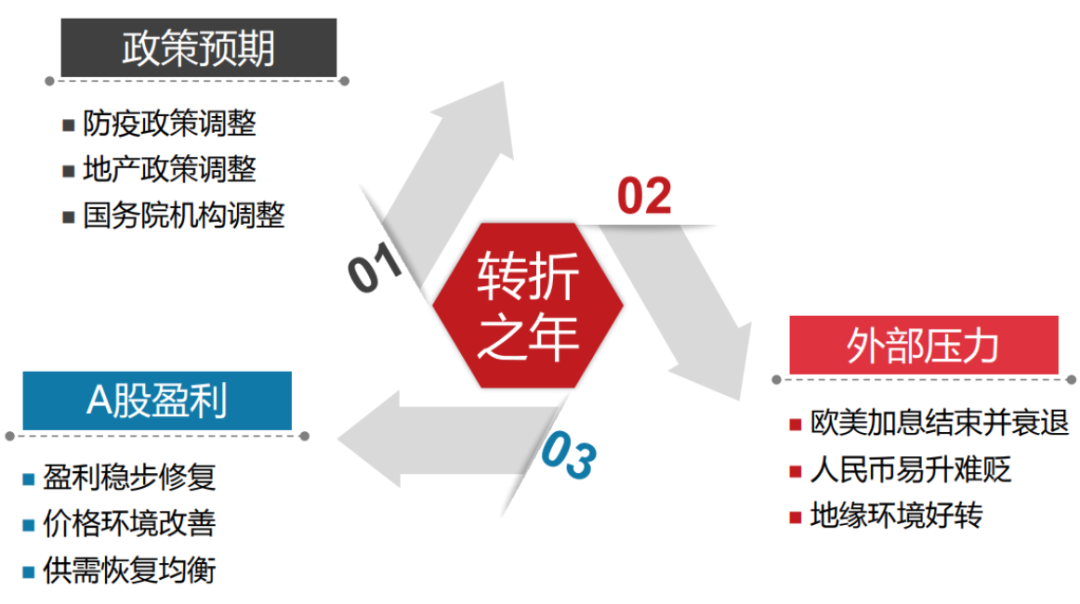

七个月前,随着内外部的变化,“复苏”、“新起点”成为国人对23年共同的期盼,但“转折之年”在实际演进和落地验证的过程中,发生了很多事。

“经济重启”、“A股走牛”、“基金回血”的道路也在“希望”与“失望”间颠簸,有人觉得这次真的快要失去信心了 ,我们一起来聊聊哇~

,我们一起来聊聊哇~

#行将至半

聊聊那些希望与失望

其一,对国内经济重启之路的希望与失望。

七个月前,我们通过一次主动求变的抉择去期待一场苦尽甘来,严控疫情的三年划下句号,“后疫情”时代开启了新的篇章。

从那时起,国人对于国内经济增长的预期发生了很大变化。如期,随着疫情对生产生活的影响逐步消退,疫后经济也经历了一波修复式增长。

虽然指标仍有分化,但今年的前三个月制造业PMI连续三月景气扩张站上荣枯线,一季度GDP同比增长4.5%,实现了良好开局。(来源:公开报道)

但是希望过后又有失望,社会经济运行规律使然,疫后的环比加速修复终会走向常态化增长。

4月份的多项经济数据低于市场预期,经济环比改善趋势放缓,同时政策对经济呵护不刺激,因而对经济增长动能的担忧也成为了市场持续走弱的核心原因。

在宏大叙事流行的今天,有的投资者甚至开始过度放大对于长期经济前景的担心,事实上这显然是过分悲观了。

4月经济数据承压的原因,挖掘基觉得并不需要上升到宏大的叙事,冷静来看背后主要有三个短期原因:

1)疫后经济修复往往有三个阶段,第一个阶段的补偿需求放缓后,第二个阶段增长相对温和;

2)季节性一季度数据超预期,4月开始数据大多不及预期,是几乎每年都会出现的季节性现象;

3)经济自身库存周期的下降时间多是1.5-2年左右,本轮下降时间还不够,不过就是时间的问题。

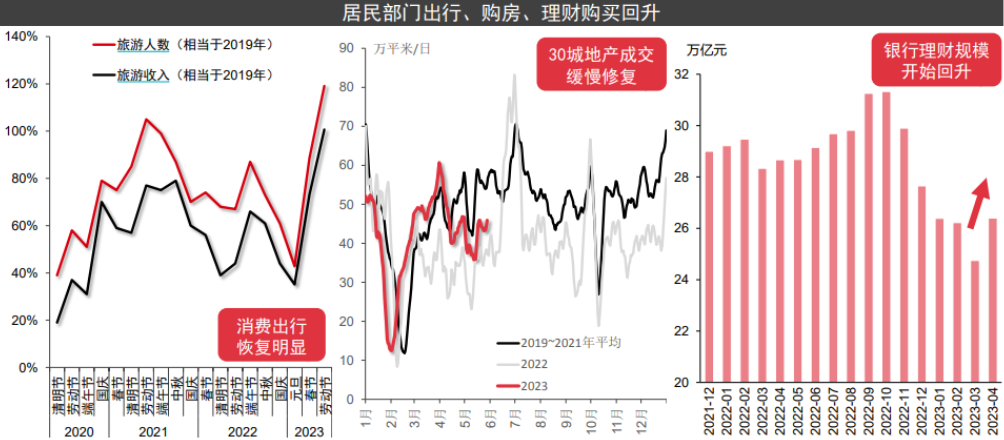

经济修复从来都是渐进和渐次的过程,当前能够清晰看到居民风险偏好的拐点已经出现,消费出行、理财购买回升,经济修复路径日益清晰,将温和的慢慢变好。

(来源:中信证券研究部)

且从更大的格局看,当前我国正处于产业结构优化的长周期中,经济阶段性分化就是“就业、收入、消费”循环渐次在启动中的正常情况。

如此来看,资本市场对经济预期的悲观情绪确实过度演绎了,最近:

能够反映市场对经济复苏预期的大宗商品价格走势与国债利率一度跌至去年10月、11月以来的新低。(来源:Wind)

这样的回落相当于是“打回原点”,因而失望下的过度定价反而有望为后市带来“预期差”和“利空出尽”的可能和希望。

其二,对新周期里A股/基金表现的希望与失望。

在美好的希望中,进入新周期后的A股可以扶摇直上,满目疮痍的账户可以吃饱喝足,但现实中这一点再次令人失望了。

很多投资者没有想到的是:

站上新周期后,前一轮熊市的利空逻辑(经济走弱、人民币贬值、联储加息等)还会卷土再来,前脚的黑天鹅刚走但新的一批又浮出水面(欧美银行业危机、美国债务上限问题等)。

“倒春寒”的体感有如寒冬,但却已经提前收起了御寒的衣衫,由于没有做好充分的心理准备,不少投资者格外难过。

事实上新周期的起点对应四季中的春天,那么春天不可避免就要“倒春寒”。但春寒料峭不是冬,放在一个大的牛熊周期中看,这便是转势初期的特点,历史上都是这样。

(数据来源:Wind)

而令另一部分投资者失望的是,新一轮的周期中,曾经的“旧相识”仿佛被遗忘。

如果说在上一轮周期中,20年的市场热衷“核心资产”,把大消费推至台前,21年的资金偏爱“景气投资”,为新能源打上光环。

但是在新周期初期的寻寻觅觅中,板块轮动“卷到极致”,此前七个月每个月领涨的方向都不一样,最终胜出仿佛是“TMT”和“中特估”等主题投资。

而从旧周期走来的不少投资者,依旧面临着账户“凄凄惨惨戚戚”的困境。

其实,市场快速轮动、主题投资盛行都是转势初期的特点,最终抛弃掉宏观判断的分歧之后,市场仍需回到基本的企业盈利表现上来。

从一季报的盈利增速来看,不少“旧相识们”并不差,仍然呈现出较高的景气度,但是从股价上看前期滞涨,反而有望成为日后快速回血的希望之光。

#“冰与火之歌”

失望过后,再见希望

“叹A股,不如意事,十常八九。”

转折之年,当以为峰回路转,却是站在“爱与痛的边缘”;当以为大幕开启,却陷入“平台期的踱步”。

怀抱的希望有多大,得到的失望就有可能会多深,但是失望中又会同步孕育希望,在希望与失望之间,资本市场情绪的钟摆一直在来回摆动。

如果说近日的资本市场再写一部“冰与火之歌”,那么必将是基金发行冰点与股债性价比高点的碰撞。

二者不约而同在当下出现,告诉在市场中“受伤”的人们:又到了可以更加积极乐观、怀抱希望的时候。

基金发行的冰点

随着前期失望的扩散,近日公募基金新发产品进入“三九寒冬”,引发了市场不小的关注。

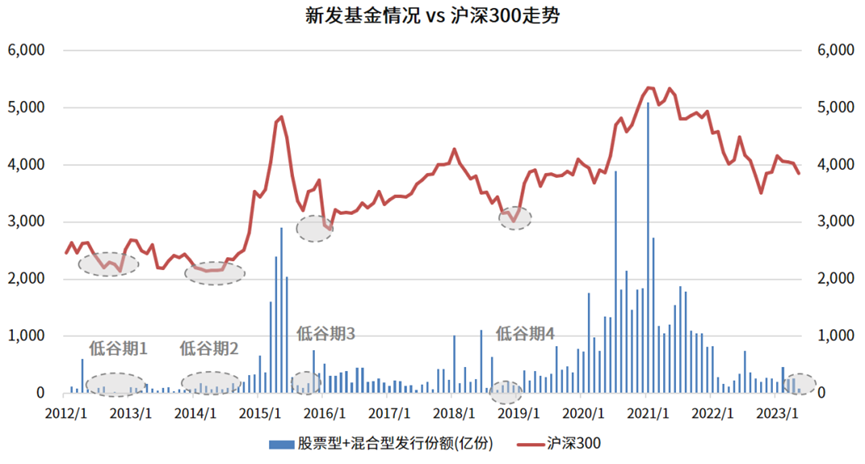

偏股型基金的发行情况向来是一个衡量市场情绪的重要指标,募集规模一般和市场行情和投资热度正相关。

但基金业有一句老话叫做“基金好做不好发、好发不好做”,因此,业内人士经常将基金的发行规模看成一个逆向操作的情绪指标。

基金发行的高峰通常对应着沪深300指数的阶段性高点,但随着基金发行陷入“清冷时刻”,大级别的投资机会时常也随之孕育。

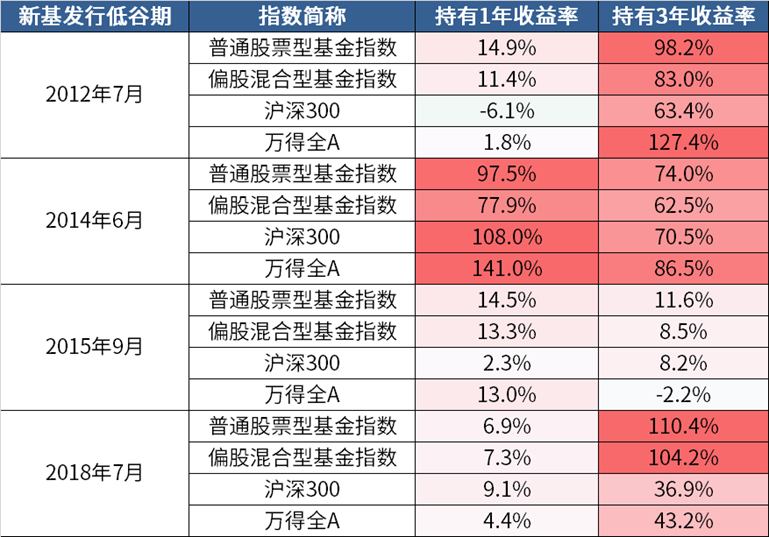

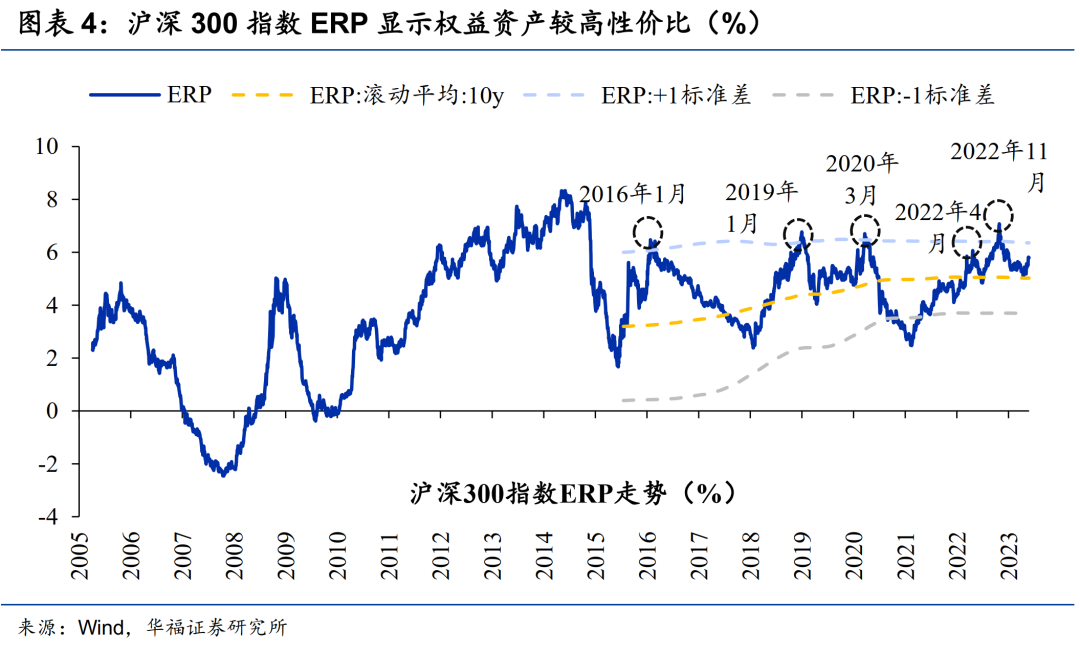

(数据来源:Wind ,统计区间2012.1.1-2023.5.29,统计口径为wind基金) 5月以来,权益新基发行再度“滞销”,本月股票型+混合型基金发行份额不足90亿份,创下2018年四季度以来的单月新低。 这一次的冰点大致与2012年7月、2014年6月、2015年9月、2018年7月这几个新基发行大底旗鼓相当。 那么在上述几个“清冷时刻”买基金会怎么样呢?回测结果显示,如果在上述低谷期买入宽基指数、万得权益基金指数,持有一年、三年大概率可以斩获不错的业绩回报。 (注:数据来自Wind,万得基金指数,分别统计2012.7.30、2014.6.30、2015.9.30、2018.7.31买入不同指数持有1年和3年涨幅。指数历史业绩不预示未来表现,不代表投资建议。) 因此,基金发行的“三九寒冬”提醒我们市场又进入了难熬焦灼的磨底期,而“风浪越大,鱼越贵”,成功的投资往往是逆人性的,最深的绝望里往往能够出现强大的自我迸发。 股债性价比的高点 4月中旬以来,股债之间出现了明显的“跷跷板”效应,随着权益资产的回调和十年期国债收益率的下跌,能够刻画权益资产投资“性价比”的指标——股权风险溢价(Equity Risk Premium,ERP),逐渐走高并接近极值区域。 当前沪深300指数的ERP为5.78%,位于2005年以来的84.76%分位数。(数据来源:Wind,截至2023-5-31) 从历史上看,高位的ERP往往对应着权益资产的阶段性底部,比如2016年1月、2019年1月、2020年3月、2022年4月和2022年11月,ERP分别位于2005年以来的86%、91%、91%、86%和93%的分位数。(数据来源:Wind) 这五次与当下相似的ERP高位时刻,前三次均为中期牛市的开端,后两次也跟随着幅度尚可的反弹上涨行情。 因而从这点来看,当前时点股票资产已经具有很高的性价比,继续回调的时间和空间都较为有限,行情出现反弹的概率较大,特别是对于偏左侧以及持有周期较长的投资者而言,已是较好的入场时点。 所以知名投资人近期发表观点: 若干年后,我们会怀念这些遍地都是机会的日子。只有在别人还不相信的时候,你选择相信积极的一面并且拿得住,才有获得更大收益的空间。 该相信罗马哲学家普里尼所说:“在希望与失望的决斗中,如果你用勇气与坚决的双手紧握着,胜利必属于希望。” 在希望中,我们都会过好“转折之年”的夏天。今天先说到这里,祝大家投资理财顺利~ 风险提示 码字不易,感谢您的“分享”、“点赞”和“在看”

本文作者可以追加内容哦 !