本文简单更新一下“冷门”基金数据。要求基金类型是偏股混合型、普通股票型、灵活配置型三种(最新一期股票占比大于65%),2022年末持有人户数小于10000户,最新一期规模合并值大于1亿元,基金经理上任满一年,基金经理在管总规模小于100亿元,满足条件的基金有1480只(多份额分开计算)。

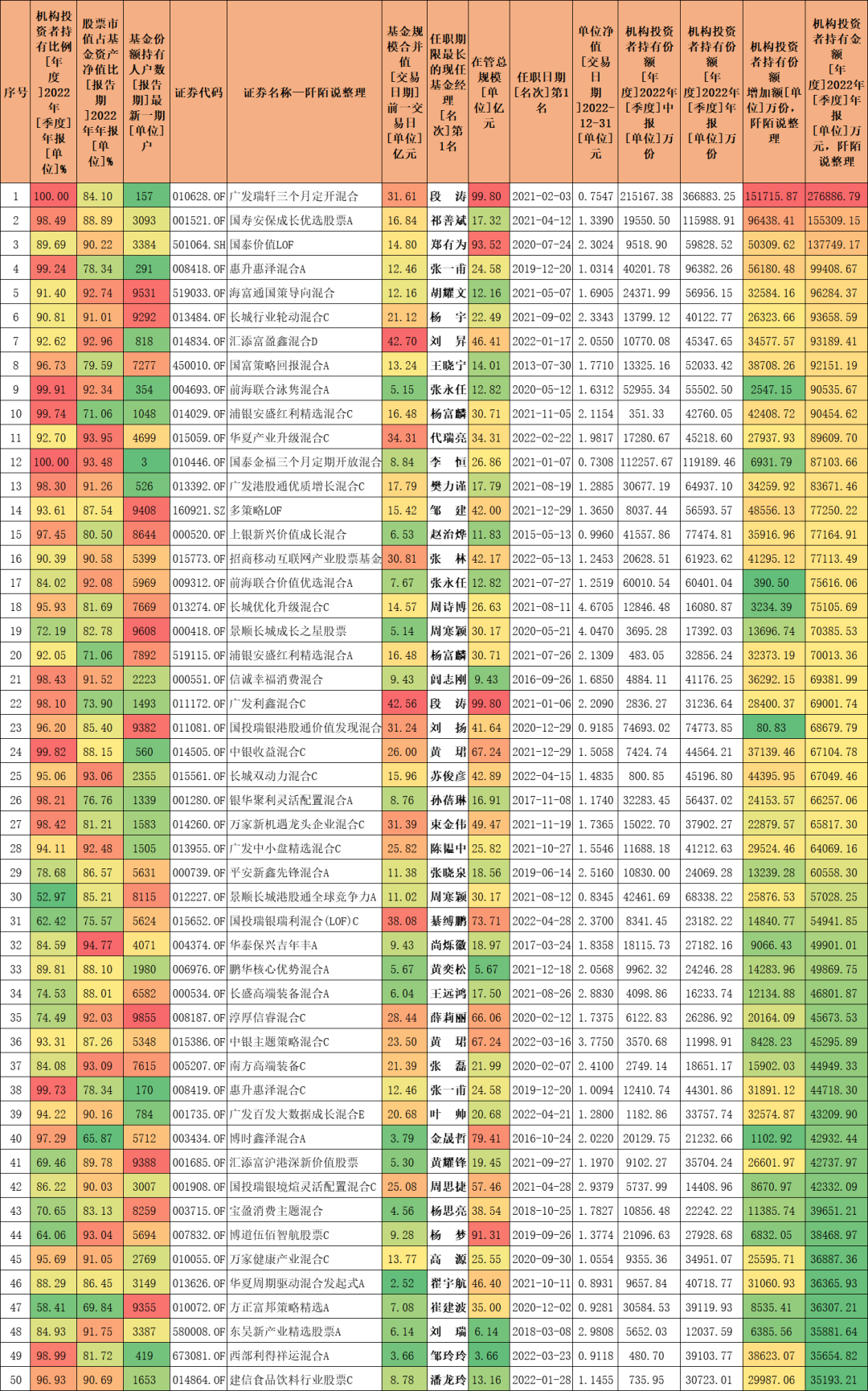

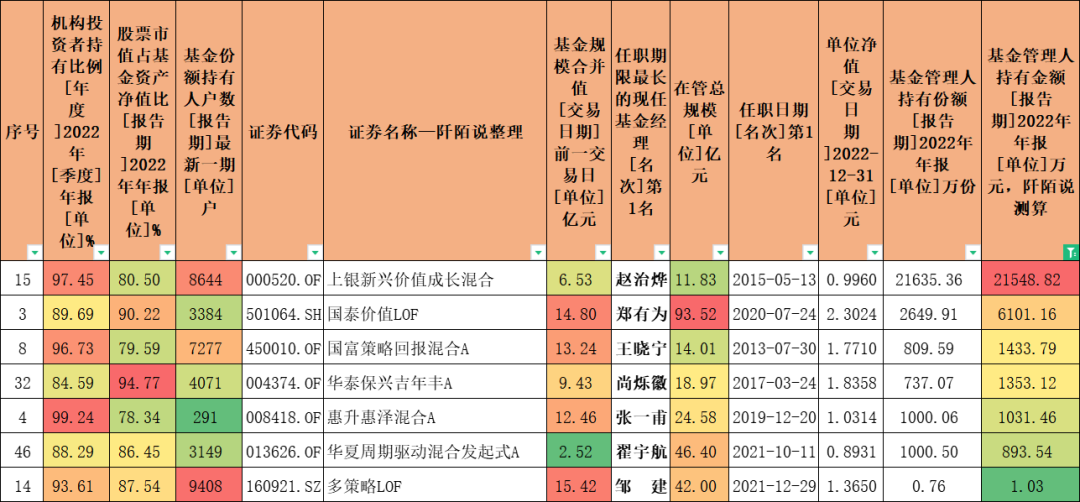

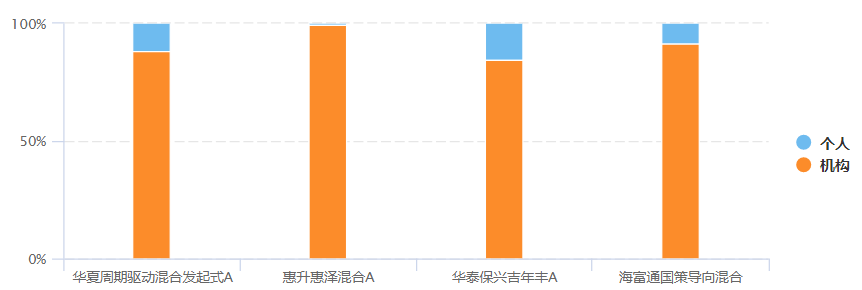

如果要求2022年末机构持有份额较上一期是上升的,按照2022年末机构持有金额测算由高到低排名取前50名见下表。这个榜单有几只机构持有比例高达100%,应该是不对散户开放的。

数据来源:东财Choice,截至2023年5月31日

这个榜单有很多C类基金,买C类基金给人的感觉是有可能随时脚底抹油——只是阶段性(相对比较短)参与一下。

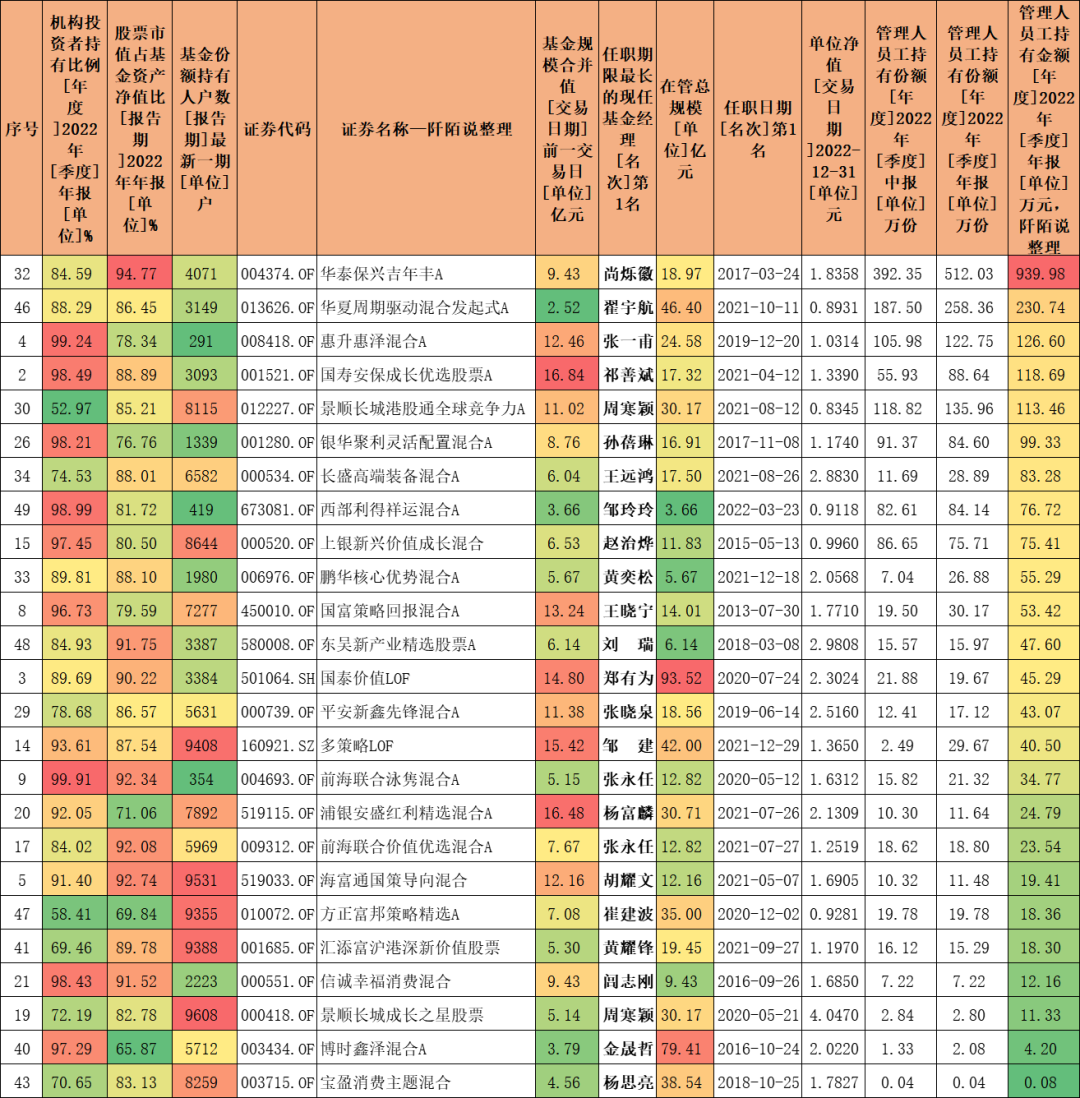

剔除C类基金,剔除2只机构占比100%的基金,剩下25只基金。按照2022年末内部员工持有测算的金额由高到低排序如下。排名第一的是尚烁徽。排名靠前的还有翟宇航、张一甫、祁善斌、周寒颖等。

数据来源:东财Choice,截至2023年5月31日

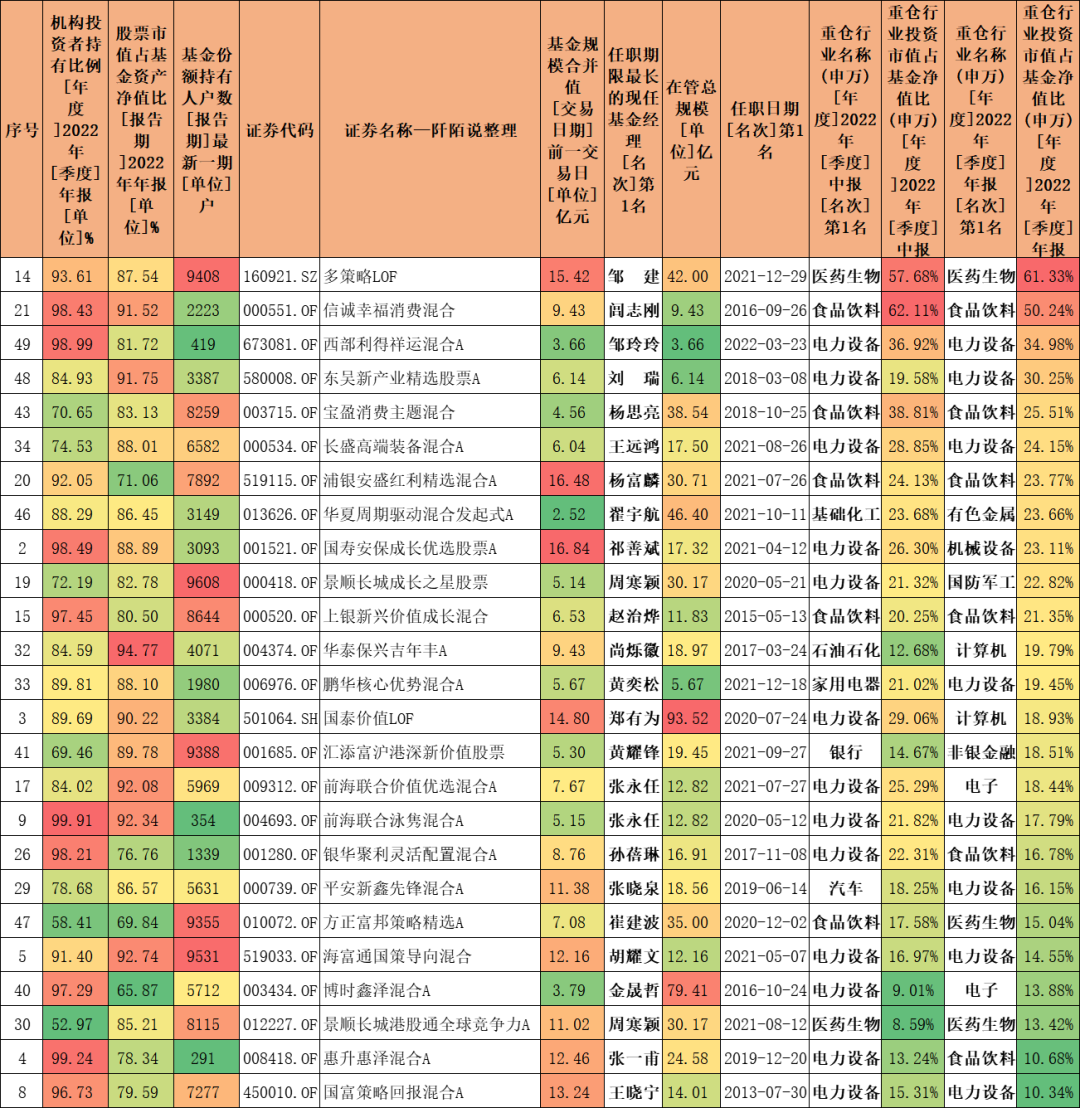

25只基金展示2022Q2末、2022Q4末的重仓第一行业及其占比,按照2022Q4重仓行业占比由高到低排序如下。榜单前部的偏行业主题基金,榜单底部的行业持仓比较均衡。尚烁徽的持仓也是相对比较均衡的。

数据来源:东财Choice,截至2023年5月31日

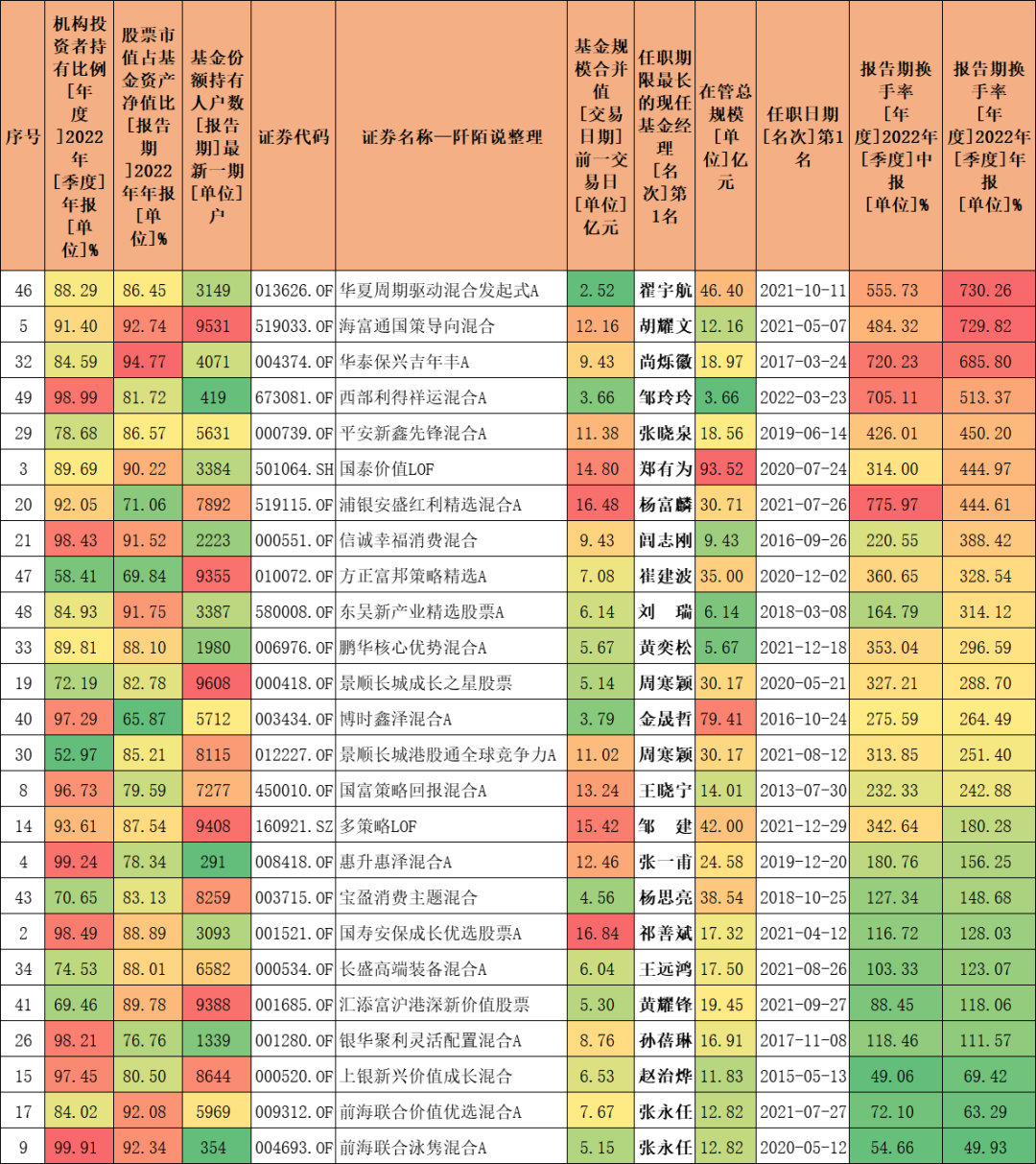

25只基金展示2022H1、2022H2的换手率如下,并按照2022H2换手率由高到低排序。华夏基金翟宇航、海富通基金胡耀文、华泰保兴基金尚烁徽等换手率还是比较高的。

数据来源:东财Choice,截至2023年5月31日

25只基金,其中有7只基金被基金公司持有,截至2022年末,上银基金持有赵治烨2.15亿元,国泰基金持有郑有为6101.16万元……

数据来源:东财Choice,截至2023年5月31日

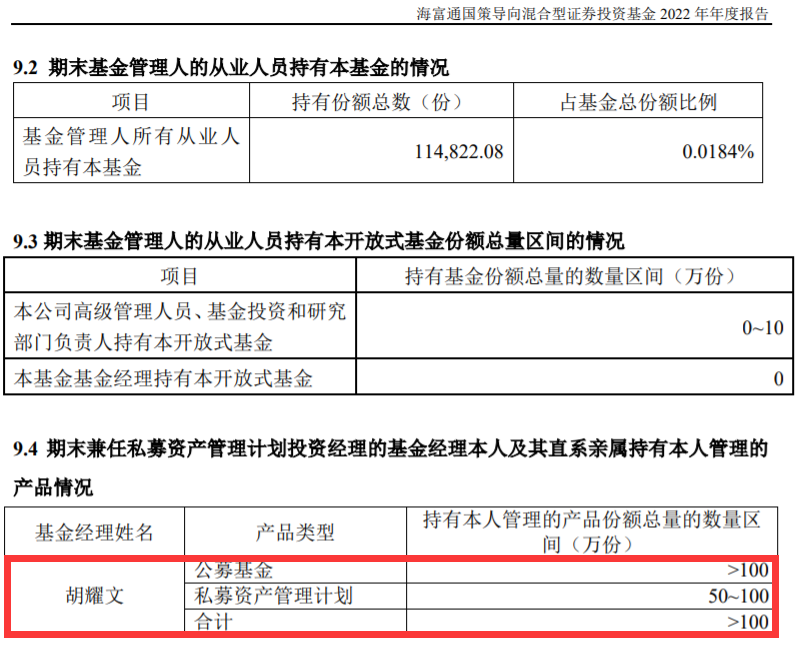

通过手动一个个翻阅25只基金的2022年基金年报,将基金公司高级管理人员、基金投资和研究部门负责人,以及基金经理本人持有情况进行了统计见下表。

数据来源:东财Choice,截至2023年5月31日

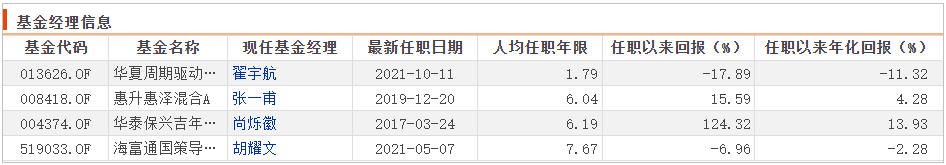

只有四位基金经理持有自己的基金份额超过100万份,分别是翟宇航、张一甫、尚烁徽、胡耀文。但四只基金的单位净值大小不一,测算出的持有金额分量是不一样的。

其中海富通基金胡耀文是通过私募资管计划持有的,所以其中份额是其本人的,还是其直系亲属的,不得而知。

截图来源:海富通国策导向混合2022年基金年报

信息量展开的比较多了,接下来对刚刚点名的四位基金经理,看看他们一季报中的说法。

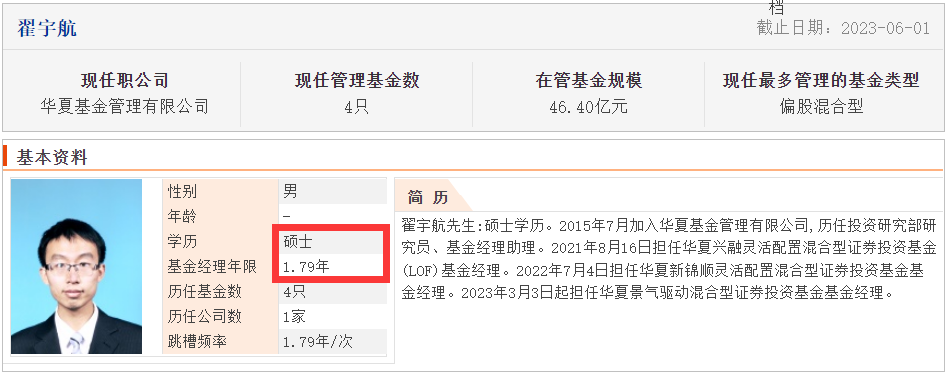

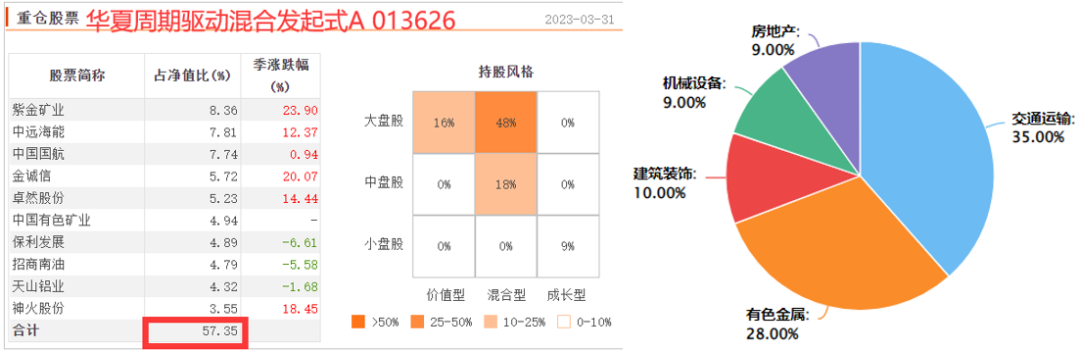

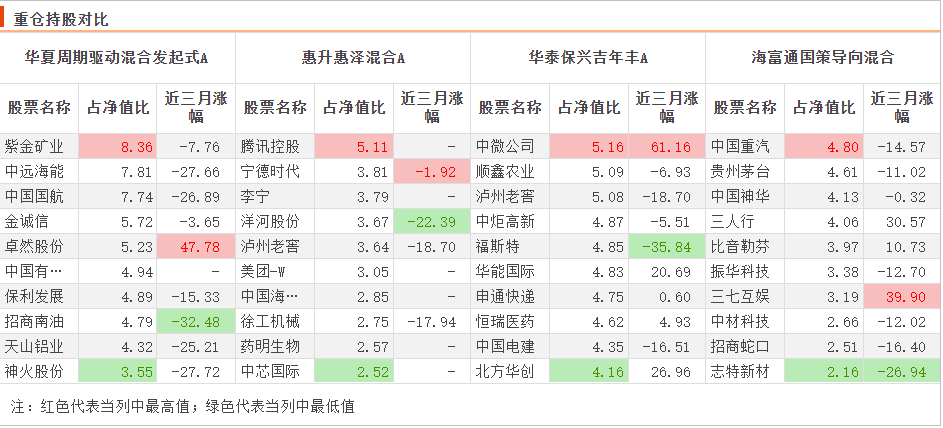

1、翟宇航:在管基金4只,在管规模46.40亿元,基金经理年限1.79年。持股风格偏大盘混合型。一季报前十大重仓股来自5个行业,主要集中在交通运输、有色金属等行业。$华夏周期驱动混合发起式A(OTCFUND|013626)$

数据来源:东财Choice,截至2023年3月31日

在一季报中,翟宇航说,“总结一季度的市场,起于反转,兴于复苏,而归于 AI,但这并不是常态。市场最终仍要回归到长期经济结构与短期经济增长的指引上来。

从行业结构来看,大周期板块仍然处于供给受限、需求修复的相对有利的时间窗口。对于2023年的市场,我们仍然认为复苏是不可回避的主线。对于复苏而言,我们倾向于会存在场景复苏型消费——人流——物流——投资——收入复苏型消费的节奏依次展开。

本基金聚焦在周期板块,在有色、化工、交运、机械等板块中寻找量价齐升的机会,希望通过周期风格的配置分享到今年经济复苏线索的收益。

在一季度,本基金重点配置了交运、有色、化工等板块,主要聚焦于内需领域。从组合策略上看,我们将继续保持围绕复苏做文章的策略,跟随经济复苏的节奏与结构,合理调整,谨慎应对。 ”

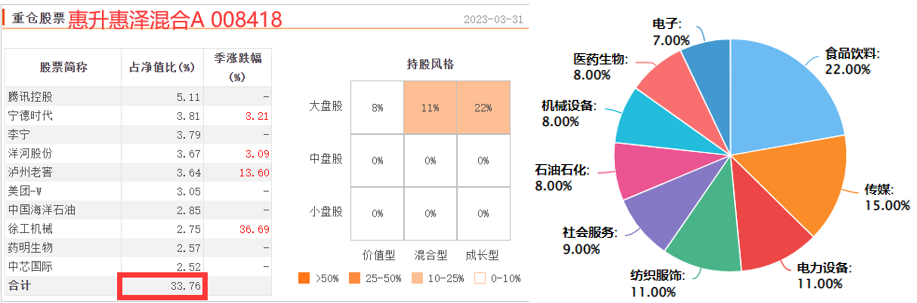

2、张一甫:在管基金3只,在管规模24.58亿元,基金经理年限6.38年。持股风格偏大盘混合型+大盘成长型,一季报前十大重仓股来自9个行业,还是比较分散的。$惠升惠泽混合A(OTCFUND|008418)$

数据来源:东财Choice,截至2023年3月31日

在一季报中,张一甫说,“年初以来经历了复苏的脉冲后进入各产业环节主动去库存的阶段,叠加海外经济环境从货币收缩向信用收缩扩散,国内经济回升的强度被更强的衰退力量压制。

同时,通用人工智能的奇点似已到来,成为徘徊的市场中有力的突破口。我们对顺周期的机会,包括消费、机械、重卡、商品等的布局提供了部分收益,但对人工智能这一收益突出的领域布局不高,且对商业应用落地形态和产业要素变化不清晰的偏内容的应用投资较少,这一类的机会捕捉不够。

尽管目前经济恢复的成色还有些阴影,大部分产业端反馈的信息也并不算乐观,我们总体仍倾向于积极看待。

一方面,目前大部分产业的各个环节都处于典型的从被动积压库存到主动去库存的状态,这个阶段从中观指标到微观产业反馈往往是凌乱且偏负面的,汇聚到宏观层面整体也不会是强劲的态势,但从终端消费、包括地产销售情况看整体处于略偏正面的状态,只是伤痕效益的减弱传导到中上游仍需要时间。考虑目前大部分公司的市值和估值水平,我们倾向于认为往后一到两个季度看是偏全面的渐次展开的投资机会。

另一方面,通用人工智能点燃的不仅是二级市场的投资热情,更重要的是产业端扩散的探索和尝试。我们能看到一些国内大厂在复杂任务的机器处理方面已经有多年的积累和应用雏形,但一如Macintosh无法以一己之力完成PC的全民化,Waston也不可能独自破解通用智能的前行路径,全面的产业接入和尝试才能使智能生长。我们对后续内容端、应用软件端和基础框架提供方可能展现的更具象的商业应用保持乐观,也会持续在这个领域探索投资机会。”

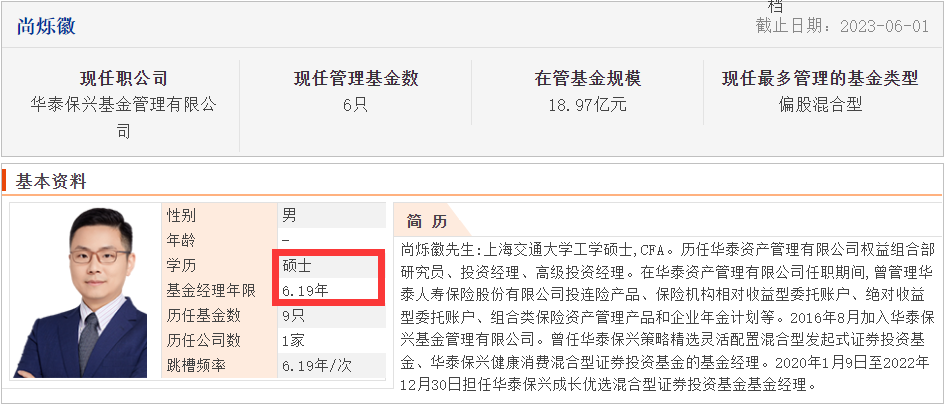

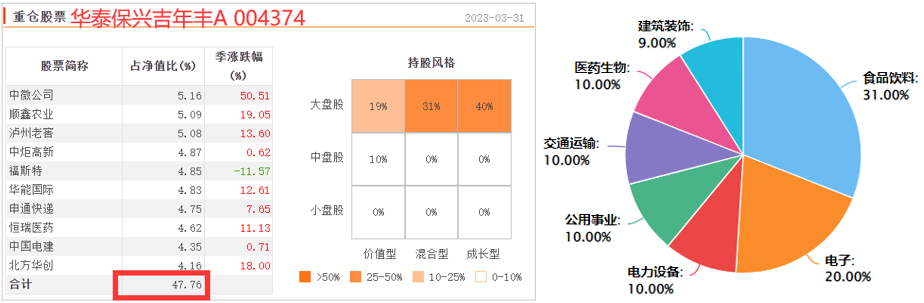

3、尚烁徽:在管基金6只,在管规模18.97亿元,基金经理年限6.19年。持股风格偏大盘混合型+大盘成长型。一季报前十大重仓股来自7个行业,其中食品饮料、电子等行业权重较高。$华泰保兴吉年丰混合发起A(OTCFUND|004374)$

数据来源:东财Choice,截至2023年3月31日

在一季报中,尚烁徽说,“我们判断 2023 年一季度宏观整体稳定向好,但可能会低于市场前期乐观的预期,尤其是两会期间整体对宏观的表态偏稳定,实际情况符合我们的预期,略低于市场的预期。

一季度数字经济和 AI 主题比较火热,去年底持有的部分标的到了我们目标价,做了部分减持,主要集中在计算机和通信行业,增持了部分半导体行业,以设备和材料为主,整体 TMT 的配置比例下调。

同时对宏观相关性较大的有色和建材也做了部分减持,一方面是包括产品价格和库存在内的基本面有点低于预期,另一部分是股票取得了领先基本面较多的涨幅,并把该部分仓位调整到有一定调整的消费医药以及快递和建筑板块。 ”

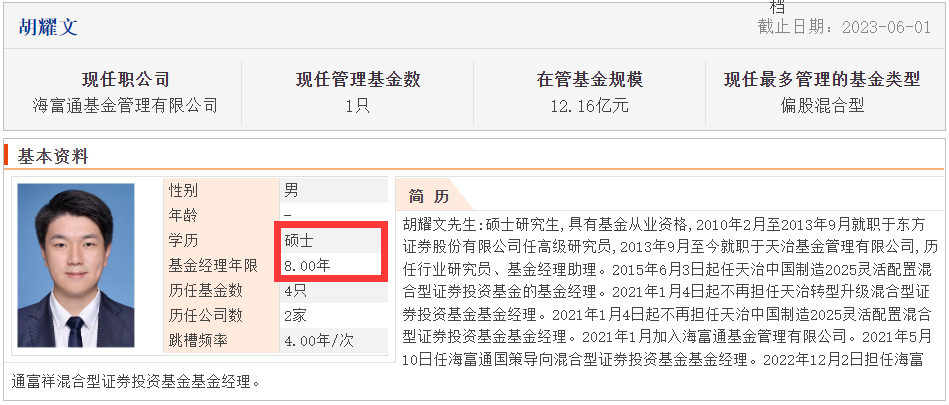

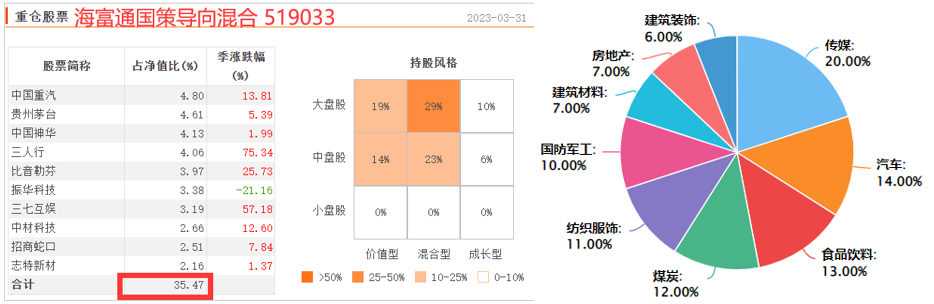

4、胡耀文:在管基金仅1只,在管规模12.16亿元,基金经理年限8.00年。持股风格比较分散,大盘混合型+中盘混合型。一季报前十大重仓股来自9个行业,还是比较分散的。值得一提的是,该基金股票仓位目前低于70%。

数据来源:东财Choice,截至2023年3月31日

在一季报中,胡耀文说,“国际因素方面,其一,一季度美国硅谷银行危机引发的欧美多家银行连锁风险事件显著地改变了全球投资人对于美联储利率走向的预期,衰退预期及由此而来的流动性宽松预期显著上升。

其二,chatGPT 发布刺激全球 ICT 大厂竞相发布自家的 open AI 产品或计划,全球投资者对于人工智能带来的人类社会深刻变革的无限憧憬被显著激发出来。

国内因素方面,前两个月投放的流动性和信贷结构的优化阶段性地稳定了投资人对于今年经济复苏的信心。但是,针对房地产市场回暖程度的担忧并未解除。

同时,在市场进入年报和季报期,以银行地产为代表的传统实体行业的报表当中的负面因素被不断定价,诸如银行息差下降的拖累、开发商拿地能力的下降等构成对于此类资产负面定价的主要驱动因素。而中国特色估值体系所代表的传统实体行业正在被市场一部分“聪明钱”定价,后续可能成为市场最有持续性的一条结构主线。

伴随市场对于经济增长预期的下行,本基金相应减少顺周期板块的配置比例,积极配置未来有发展空间的创新领域。本基金认为 2023 年还是经济新旧动能的转换年,需求的恢复确定但幅度仍需观察。市场可能会更加偏向零到一的新技术和新运用。本基金也将持续跟踪产业趋势和导向,最大化相关投资机会的把握能力;同时,坚持贯彻低估值性价比策略,努力为持有人谋取最优投资性价比。 ”

…………

写在最后:这四位基金经理只有张一甫的换手率较低,而华夏基金翟宇航、海富通基金胡耀文、华泰保兴基金尚烁徽换手率都挺高的,这三位都是交易型基金经理。

四位基金经理的任职回报以及阶段性回报展示如下,尚烁徽任职时间最长,任职回报最高,年化回报13.93%,前几天在《盘点今年最猛的主动权益类基金》有提到他。

数据来源:东财Choice,截至2023年05月31日

张一甫所在的惠升基金估计很多读者不熟悉,该基金公司是2018年成立的,截至目前管理规模451.03亿元,在197家基金公司排名第82名,非货币资产规模也是451.03亿元,排名第71名。旗下基金有25只,基金经理有8人。

总之,本文涉及的基金均是2022年下半年机构加仓且持有较多的“冷门”基金,感兴趣的小伙伴可以挖掘一下。

数据来源:东财Choice,截至2023年3月31日

数据来源:东财Choice,截至2022年12月31日

这四位基金经理您更喜欢哪一位呢?

我的文章基本是基金梳理笔记,信息量还是比较大的,所有内容均是个人研究,整理成文便于查询复习,请大家更关注客观数据吧。

风险提示:观点仅供参考,不构成投资意见。投资者在购买基金前应仔细阅读基金招募说明书与基金合同,历史业绩不代表未来,市场有风险,投资须谨慎。#基金投资指南#

本文作者可以追加内容哦 !