空档了一个月的可转债,终于迎来新的打新申购了,没有可转债上市和打新的日子,天天看着A股确实煎熬。

随着可转债申购重启,估计6月份新债将陆续上线,虽然中签的概率越来越低,但总比面对着A股跌荡起伏的心情要舒服,起码有盼头,万一中签了,保底也能赚个铜板。

自从去年底放开后,年初赌复苏的,要多打脸有多打脸,周边市场日创新高,A股依然还想往3000点挣扎,要不说,在A股投资得胸怀信仰,坚守优质的低价格资产,坐等信心和价值回归。

本来早上按惯例打开软件,行情还不错,下午一直在处理事情,没想到收盘搂一眼,竟然下跌了4500多家,还是A股比较狠,走了一个倒V行情。

历史的经验表明,这绝对不是好信号。

目前A股全市场市净率PB=1.59倍,全历史百分位=5.09%,纵观历史上的几次“大底”:

2005年6月,市净率PB=1.61倍

2008年11月,市净率PB=1.95倍

2014年5月,市净率PB=1.44倍

2019年1月,市净率PB=1.4倍

08是大牛市之后的急速下跌,并不算真正的大底,所以它的市净率还保持着高位运行,而其他几个“大底”则不同,市净率基本都在1.4~1.6之间,当前全市场的市净率也在此范围内。

不能说凑巧,而是上证指数虽然还在3200点,但早已失真,很难反映A股全市场的真实情况,只是作为风向标,心理作用更大。

按照当前A股的形态,根本没办法有效判断,唯有继续向一些低估更低估的板块倾斜。

一. 重点指数分析

1. 纳指100。市净率36.23倍,十年百分位93.68%,依然还是高估。牛犇的仓位中持有部分纳指,占比5.97%,目前浮盈22.09%,我会继续拿着纳指100ETF,以对冲A股的下跌。

美联储加息的节奏虽然未完全停止,但放缓的步伐确实在权益市场提前反映出来了,有机构预测美联储年内可能还有2次加息,准不准确另说,市场确实愿意相信,这就是预期。

A股年初的预期是经济复苏,但目前数据并不好看,预期落空,自然信心逐渐丢失了,正好跟海外市场处于相反的状态。

2. 全指医药&300医药&医药100。表内三大医药指数的估值尽数进入低估了,这是一个明显的信号。

之前只有全指医药一直进入低估,随着整个医药板块持续下跌,300医药和医药100的估值也变绿了。

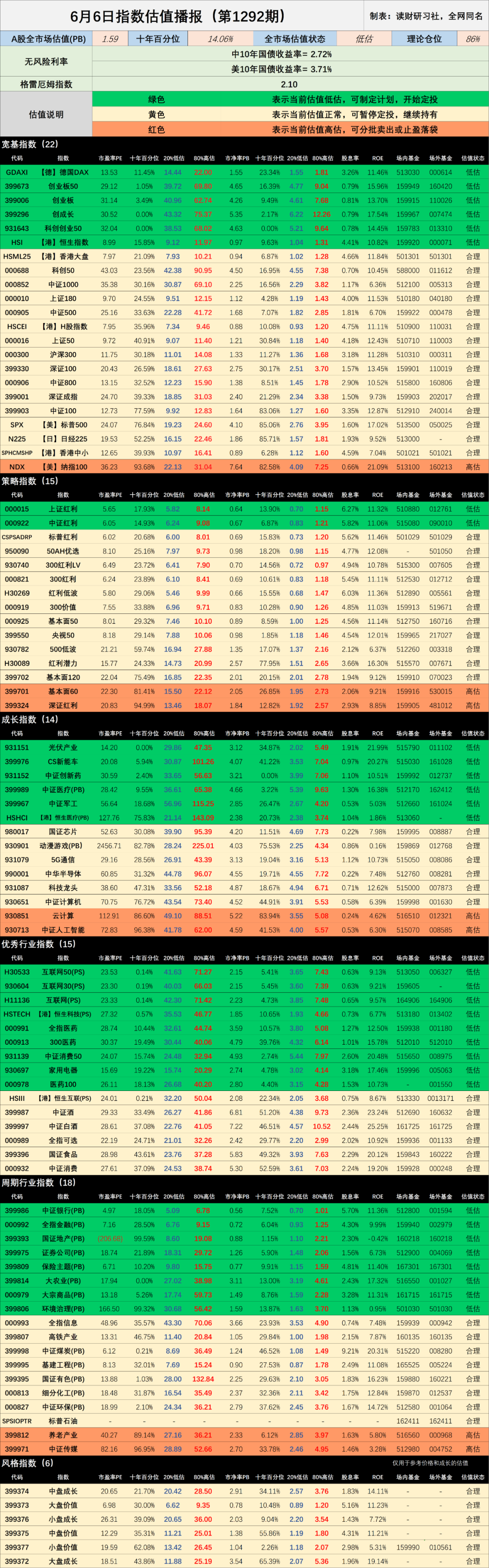

二. 6月6日指数估值播报(第1292期)

表1:指数基金估值表

指标提示:

1. ROE=净利润/净资产*100%(PB/PE粗略计算);

2. 近十年百分位:当前市盈率或市净率在近十年数据中所处的位置;

3. -表示暂无或不适用数据;

4.指数样本范围包含A股、港股、美股等宽基和行业指数;

5.注意银行、地产、金融、证券、环保、大农业、基建参照PB估值;互联网参照PS估值;

6. 医疗、芯片、5G等统计周期短,十年百分位仅供参考。

估值说明:

1.绿色代表低估,黄色代表合理,红色代表高估;

2.理论上,绿色安全边际高,机会大,适合买;黄色空间小,适合持有;红色安全边际低,风险大,适合卖;

3.估值状态说明:低估(PE≤20%);合理(20<PE≤80%);高估(PE80%)

本指数估值为个人统计数据,可能存在误差,仅供参考,不构成对任何人的投资建议和依据。

三. 6月7日可转债

可转债终于开启申购了,金埔转债6月8日申购,发行规模5.2亿。

表2:可转债数据

#A股磨底期会持续多久?##光伏板块异动,抄底机会?##游戏、传媒板块持续活跃#$腾讯控股(HK|00700)$$纳指100ETF(SZ159660)$$全指医药(SH000991)$

本文作者可以追加内容哦 !