摘 要

1、沪指跌超1%再度失守3200点,三大指数均跌超1%。考虑到当前市场环境下,估值水平难以突破去年4月低点,以及今年净利润增速或在10%附近,3150-3200或是当前环境下的“基本面极限位置”。目前来看,市场可能以7月政治局会议窗口期为分界线,6月来看中性偏乐观。

2、目前市场对于地产端的政策放松预期较为强烈,叠加此前地产链包含建材板块回调充分,与去年10月房地产三支箭政策出台前基本持平,昨日也出现了超跌反弹。感兴趣的小伙伴中长期或可继续关注$国泰中证全指建筑材料ETF联接C(OTCFUND|013020)$。

3、苹果公布VisionPro高达3499美元(约合人民币2.5万元)起的定价,以及到2024年初才会在美国发售的消息。行业测算成本约为1300美元,3499美元的定价或说明目前产品良率不足70%,未来还有较大改进空间。产品或运营上的缺陷或使得开局并不完美,但其后期的迭代和可能带来的前所未有新型体验仍值得期待。深度回调后,消费需求有望重启,或可左侧关注$国泰CES半导体芯片行业ETF联接C(OTCFUND|008282)$,但也要谨慎消费复苏不及预期带来的波动。

正 文

一、大盘分析

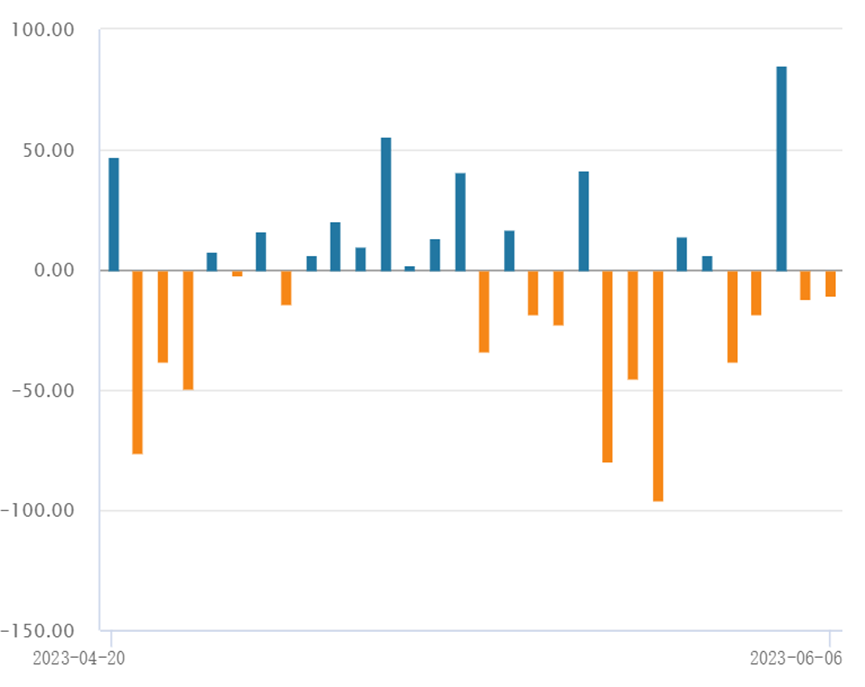

昨天沪指跌超1%再度失守3200点,三大指数均跌超1%,创业板指领跌续创年内新低。收盘沪指跌1.15%,深成指跌1.58%,创业板指跌1.7%。当前上证综指与创业板指数的平均市盈率分别为12.85倍、36.70倍,处于近三年中位数以下水平,市场估值依然处于较低区域,适合中长期布局。昨日两市周二成交量9375亿元,处于近三年日均成交量中位数区域。两市共581只个股上涨,4527只个股下跌,北向资金净卖出近11亿元。

长江证券指出,考虑到当前市场环境下,估值水平难以突破去年4月低点,以及今年净利润增速或在10%附近,3150-3200或是当前环境下的“基本面极限位置”。偏股混合基金指数则甚至跌破了去年10月的底部位置,离去年4月底部仅有5个点。从基金调整时间来看已差不多到位——公募从去年初到4月底,从去年7月到去年10月,本轮从2月到5月,调整时长均为4个月。

7-8月市场的分化或主要围绕3个因素:(1)国内库存彻底完成出清,经济开始复苏;(2)相对强力的经济刺激政策;(3)产业政策刺激及趋势性变化。目前来看,市场可能以7月政治局会议窗口期为分界线,所以6月来看中性偏乐观。

二、地产板块分析

地方政策持续发力,提振房地产市场。地方政府持续发布利好政策,据克尔瑞数据,2023年4月1日至5月23日,区域房地产政策以保需求为主,19省市发布22个松绑政策,落地相关措施以优化公积金贷款额度、首付比例为主。19省市中,安徽、河南两省优化住房公积金部分提取政策,大连、郑州、宁波三个准一线城市优化公积金提取、贷款相关政策。重点政策方面,泉州、大连下调首套房公积金贷款首付比例至20%,青岛下调首套房商贷首付比例至20%;青岛、南昌、宁德鼓励尝试房票安置。

目前市场对于地产端的政策放松预期较为强烈,叠加此前地产链包含建材板块回调充分,与去年10月房地产三支箭政策出台前基本持平,昨日也出现了超跌反弹。感兴趣的小伙伴中长期或可继续关注$国泰中证全指建筑材料ETF联接C(OTCFUND|013020)$。

三、芯片板块分析

苹果公布VisionPro高达3499美元(约合人民币2.5万元)起的定价,以及到2024年初才会在美国发售的消息后,当天开盘一路高歌猛进的苹果股价,迅速跳水,尾盘一度跌超1%,最终收跌0.76%。外界普遍认为,VisionPro的定价过高,且量产时间低于市场预期。

此前WellsennXR预测,2023年虽然可能是VR出货量较小的年份,MetaQuest3、苹果MR等重磅新品对全年销量贡献有限,但是也预计苹果MR全年出货量为30万台,到2024年头部公司的产品将会带来较大的出货量贡献。市场分析产品价格较高以及延期发布,或与成本以及良率有关。苹果VisionPro定价3499美金,将于2024年初上市。行业测算成本约为1300美元,3499美元的定价或说明目前产品良率不足70%,未来还有较大改进空间。

VisionPro是苹果正式进入元宇宙的开始,产品或运营上的缺陷或使得开局并不完美,但其后期的迭代和可能带来的前所未有新型体验仍值得期待,预计2025年MR业务有望给部分产业链芯片等供应商带来较大收入弹性。随着消费需求重启,行业龙头有望迎来戴维斯双击,并关注新产品突破与放量。

芯片下游方面,23H2消费电子有望逐步复苏,AI浪潮激发服务器需求新动能。智能手机方面,23Q3出货量同比增速有望由负转正,23年全年出货量预计同比小幅下降1%。PC及消费电子方面,23年PC端需求或高于19年,但同比下降11%,可穿戴设备出货量同比+6%。服务器方面,23Q1全球服务器出货量同比增长3%,受益AI驱动,全年预计出货量调增5%。汽车方面,规模生产&电池材料成本下探,电动汽车降价驱动销量成长,预计23年电动汽车销量同比+35%。深度回调后,消费需求有望重启,或可左侧关注$国泰CES半导体芯片行业ETF联接C(OTCFUND|008282)$,但也要谨慎消费复苏不及预期带来的波动。

本文作者可以追加内容哦 !