先总结下,我个人的“红利成长-价值轮动策略”已经通过《指数增强,怎么都是负增强啊?》、《放弃牛市幻想,把握结构性行情》和《最值得关注的红利策略指数基金有哪些?》三篇文章写完了,但昨天有朋友提出了一些新问题,我觉得还挺好的,所以今天我一并在这篇文章里做个补充。理论上,四篇文章看完,大家就会对红利策略有个比较清晰的了解。抄作业也好,发展自己的策略也罢,总之欢迎交流。

一、哪些是未来大概率正确的结论?

投资本来就有左侧和右侧之分,所以我说做轮动(本质上就是做右侧趋势),搞定投(做左侧)的朋友们可能就会有意见。既然如此,我干脆将3篇文章的结论做个汇总,给出其中未来大概率正确的部分,方便大家在此基础上进行自己的思考。

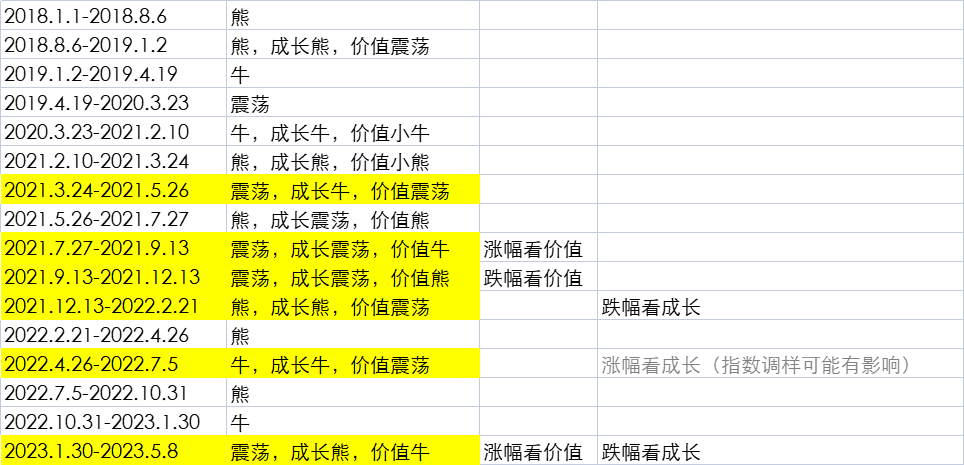

首先,这张根据800成长、800价值指数历史相对走势,判断市场阶段性风格的图,结论未来大概率依然正确。大家可以通过某只基金在图中几个重要时间段涨跌幅的情况,判断其阶段性持仓风格。

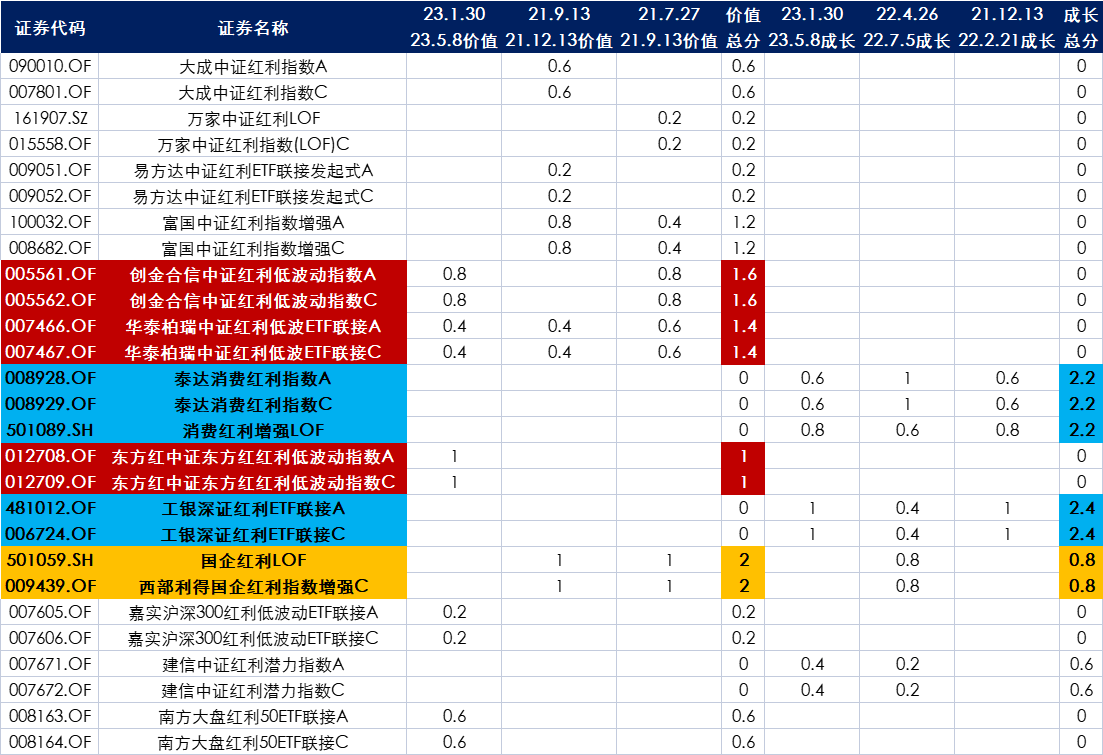

其次,这张红利策略指数基金成长-价值风格总得分图,结论未来也大概率继续正确。我个人总结,红利价值风格指数只有中证红利低波和中证东方红红利低波指数,并可用中证红利和标普中国A股大盘红利低波50指数进行辅助;相对的,红利成长风格指数只有深证红利和中证主要消费红利指数,并可用中证红利潜力指数进行辅助。

这张图唯一的特殊点在西部利得国企红利指数增强,其跟踪的中证国有企业红利指数是红利价值风格,但该指数增强基金的风格更均衡,所以我将其标注为红利均衡风格。

二、不做轮动,改成定投行不行?

可以啊!比如现在市场强势风格是红利价值,但均值总会回归,所以不愿意做右侧趋势的朋友当前就可以在左侧定投红利成长风格的几只指数,只要在未来红利成长-价值风格切换时择机止盈就行了。

三、红利成长-价值轮动策略有没有漏洞?

有。正如我反复强调过的,全球指数编制机构对“成长因子”的定义基本都是看ROE指标,而“价值因子”定义基本都是看PB指标(会辅助一些其它指标,但核心就是上面两个)。所以,红利成长风格筛选出来的股票基本都是ROE稳定的大消费、漂亮50标的,而红利价值风格筛选出来的股票基本都是公用事业、上游资源品标的,两者都不能覆盖用PEG指标(市梦率)估值的创新类、科技类标的。一旦市场走极致的“积极成长”风格,那红利成长-价值轮动策略很可能会失效。

有没有办法弥补呢?大家可以考虑将“全球顶级科技股指数”——纳斯达克100纳入这个轮动框架中。不过,鉴于纳斯达克100指数并不强调股息率指标,所以我个人就不把它纳入我自己的这个以“红利”为基础的“红利成长-价值轮动策略”里了。

四、这些指数都有场内基金么?

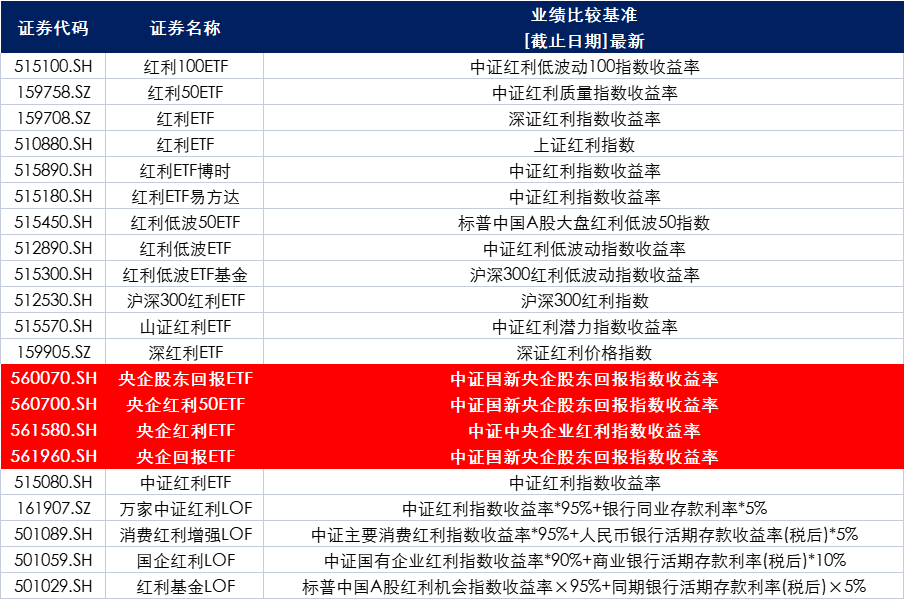

不仅有,而且场内基金在种类上比场外基金更丰富(但数量上更少,每只指数基本只有一只场内基金,选择余地很小)。可以看到,即使加入LOF这种兼具场外、场内属性的基金品种,中证中央企业红利和中证国新央企股东回报指数目前依然只有场内基金。

不过,需要指出的是,中证国新央企股东回报指数太“新”,其虽然有历史回测数据,但我从不把这种“回测”当作参考,毕竟回测数据肯定要好啊,否则干嘛编这只指数?

另外,2018年1月1日至今,中证中央企业红利指数的走势似乎也未跑赢中证红利低波指数,所以其大概率进入红利价值风格指数的备选池,而不是“首发”阵容。具体我会在最近研究研究,并得出红利成长-价值轮动策略的“场内版”,欢迎交流。

五、这个策略有没有现成的组合?

我在各个允许建立基金组合的平台都创建了红利成长-价值轮动策略组合,但考虑到各平台的基金组合规则都不包括定投,所以这些组合大概率采用“右侧”做趋势的方式进行展示——我根据800成长、800价值指数的相对走势,认为市场完成成长-价值风格切换后,再调整组合仓位。因为不做预判,只做趋势跟随,所以组合展示收益肯定会损失一部分。

另外,鉴于我是个交易菜鸡,所以组合净值的最大亏损风险来自我可能的错误择时。我个人建议大家只把我的基金组合当做参考,尽量不要抄作业。

$西部利得国企红利指数增强C(OTCFUND|009439)$ $创金合信中证红利低波动指数C(OTCFUND|005562)$ $央企股东回报ETF(SH560070)$

本文作者可以追加内容哦 !