开年以来,A股持续震荡,趋势性行情始终没有出现,但经历两年多的调整后,从估值水平、股债性价比、市场情绪等指标来看,A股已处于历史相对低点区域。

首先,从估值水平来看,当前A股PE中位数为26倍,接近2018年末估值大底时的24倍。

其次,从股债性价比来看,沪深300股息率与十年期国债收益率之间的差值位于近10年后10%分位,表明与债券相比,股票已经具有很高的配置价值。

第三,从市场情绪来看,公募基金的新基金发行降到了冰点, 5月仅有34只新基金成立,发行份额合计311.47亿份,创下2015年7月以来的新低。

基于此,有券商研究认为,目前市场整体进入了底部区域,不排除一些具备景气度提升的行业和业绩拐点的个股又再次进入到了重新布局的时点,建议从长期的视角进行防守反击式的布局。

在筛选标的过程中,经营业绩回暖、估值处于相对低位的医药,进入我们的视野。

01

多路资金陆续布局

过去几年,北向资金的特点是爱买白马龙头,买金融、买家电、买白酒,但在最近两三个月,北向资金可能已经瞄上了医药生物行业,净流入额处于各行各业前列。

(数据来源:Wind)

从上图可以看到,无论是最近三个月还是最近一年,北向资金净流入申万医药生物行业的金额都处于各行业前列。

而短期来看,Wind统计显示,截至今年6月2日的最近一个周、一个月,北向资金也是净流入医药生物行业的,分别流入了19.5亿元和27.61亿元。

与此同时,国内资金方面,资金持续借道医药相关ETF抄底,医药ETF的基金份额相比年初大幅增长。

据Wind统计,截至6月2日,场内47只医药主题ETF合计份额1686亿份,相比今年1月1日的1084亿份,增幅达到55.54%。

(部分行业规模领先的医药类ETF场内流通份额变化,数据来源:Wind)

以上可以看出,无论北向资金还是国内资金,都出现买入医药生物板块的迹象。

02

为什么资金会关注医药?

研究这个问题的方法之一是找到这些资金的“操盘手”,直接问他们看好医药的原因,以及旁敲侧击问他们未来的投资思路。

除此以外,我们也可以采取第一性原理的思维,回到医药的基本面来思考这个问题。

从估值水平、机构持仓、业绩、政策等多个维度来观察,我们发现医药板块目前的确处于阶段性低位。

1、医药估值处于历史的阶段性低位

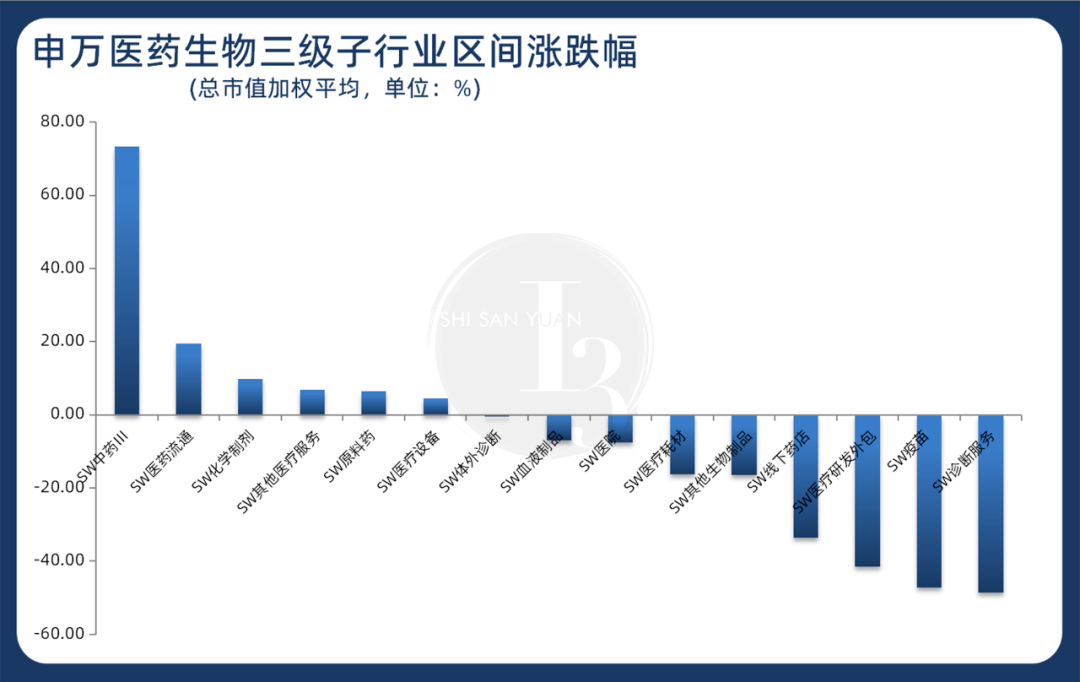

从2021年2月18日开始医药板块就持续下跌,申万医药生物指数(801150.SI,下图黑色)区间最大跌幅达到40%,近期小有反弹,但在这区间大幅跑输万得全A指数(红色)。

行业整体下跌,内部各细分行业也有明显的分化,大部分细分行业跌幅较大。

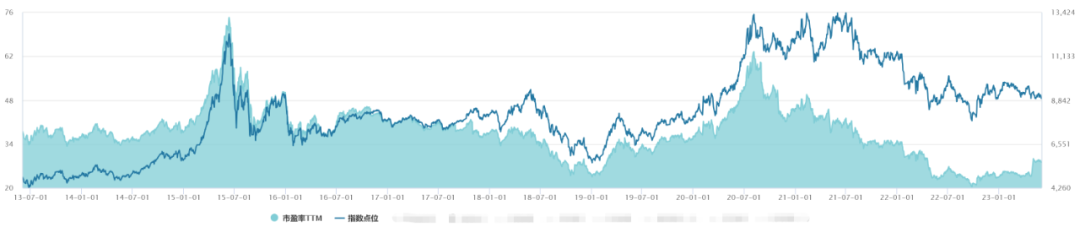

大幅下跌之后,行业估值也到了历史较低位置。据Wind统计,截至今年6月2日的最近十年,申万医药生物指数估值(市盈率TTM)为28.16倍,处于十年来14.32%的分位点。

2、机构持仓低于10年平均水平,催生配置需求

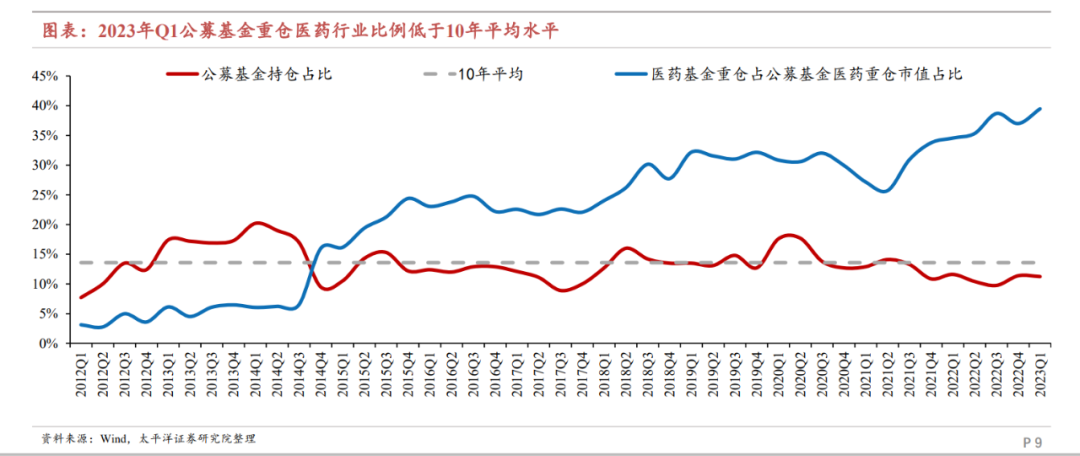

医药生物向来是机构重点配置的一大板块。但在近两年持续回调过程中,机构逐步减持,对医药板块的整体配置已回落至中位偏低水平。

以公募基金持仓为例,据太平洋证券数据,2023年一季度公募基金重仓医药行业的比例为11.24%,同比下跌0.52%,环比下跌0.14%。目前持仓比例低于10 年平均水平(13.58%),医药板块的投资潜力亟待挖掘。

我们根据Wind的统计数据大概估算了一下,今年一季度末公募基金持有股票市值为64199亿元,即,假设公募基金持有医药的比例由11.24%提升至平均水平13.58%,未来就有望带来上千亿元的配置需求。

虽然公募基金在医药板块整体低配,但基金在医药板块的另一个特征是向龙头股集中。据太平洋证券测算,今年一季度末,基金在TOP10的医药企业的合计持仓市值占比达到52.37%。

从逆向思维来看,持仓向龙头股集中的另一面就是大量非龙头股受到冷落,价值有待被发现。医药本身就是一个大而全的行业,细分行业众多。这意味着,大白马龙头之外,还有很多个股投资机会可以挖掘。

3、经营业绩回暖,盈利能力提升

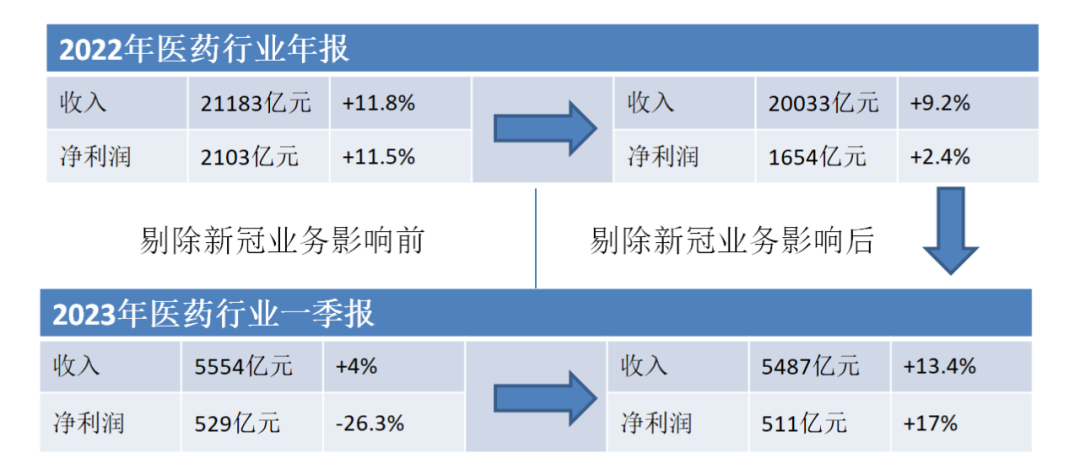

过去几年,受疫情因素影响,疫苗、检测等相关板块业绩迎来大爆发。如今,随着疫情政策的变化,这部分业务带来的贡献减少,看似医药板块整体业绩下降,但剔除这部分业务后,医药行业正常经营业绩在回暖。

据西南证券测算,剔除在2020- 2022年提取巨额商誉减值损失的企业、以及2022年以后上市的公司后,2022年317家医药上市公司(含科创板)收入总额21183亿元(+11.8%);归母净利润2103亿元(+11.5% )。(注:样本部分的数据占行业总额的比例是:83.2%、108.2%、具有代表性)

剔除新冠相关业务数据,2022年年度收入总额20033亿元(+9.2%),归母净利润总额1654亿元(+2.4%)。

2023年一季度,上述公司收入总额5554亿元(+4%),归母净利润529亿元(-26.3%);剔除新冠相关业务数据,2023年一季度收入总额5487亿元(+13.4%),归母净利润总额511亿元(+17% )。

可见,今年一季度,剔除新冠相关业务后,国内常规医疗秩序逐步恢复,行业业绩的回升,板块的投资价值也有望逐步凸显。未来,医药行业的投资不再需要围绕新冠预防、检测、治疗等起伏波动,而是回归医药行业的本源。

总结来看,截至2023年第一季度,医药行业的估值和持仓均位于历史相对底部区间;各项相关政策对行业影响、以及上市公司的业绩都处于边际向好态势。

03

挖掘“长尾行业龙头”的基金经理

基于以上分析,当前医药已具备较好的配置性价比,对普通投资者来说,选择主题基金进行投资,可能是更高效、更便捷的一种方式。

这是因为医药行业庞大,细分领域多,涉及很多专业知识,选股的难度很高。在我们了解的医药基金经理中,广发基金王瑞冬是值得关注的一位选手。

资料显示,王瑞冬是清华大学生物科学学士、材料科学与工程硕士、北京大学经济学双学位,拥有生物、材料、经济学三大领域复合教育背景。

他于2012年入行,先在中国人寿资产管理有限公司股票投资部任行业研究员,后于2015年5月加入广发基金,历任医药研究员、基金经理助理,2020年5月开始担任基金经理,管理广发均衡价值混合型基金。

2021年2月18日至2022年末,申万医药生物行业指数下跌42.27%(下图黑色线),同期沪深300指数也波动加大,下跌了33.34%(下图蓝色线),但王瑞冬管理的广发均衡价值仅下跌11.94%(下图红色线)。

在此期间,他通过调低医药板块的配置,来规避行业下跌的风险,显示出他对于医药产业周期的良好把握能力。

站在当下,当不少资金选择加仓医药板块时,王瑞冬在医药的投资策略也有独特之处。

近日,他在接受采访时表示,在人口老龄化,叠加人均GDP增长的大背景下,医药需求长期稳定。同时,医药“总盘子”又受制于政策影响,预计行业总体增速不会很高。不过,在创新和国际化的驱动之下,子行业和个股的结构性机会比较突出。

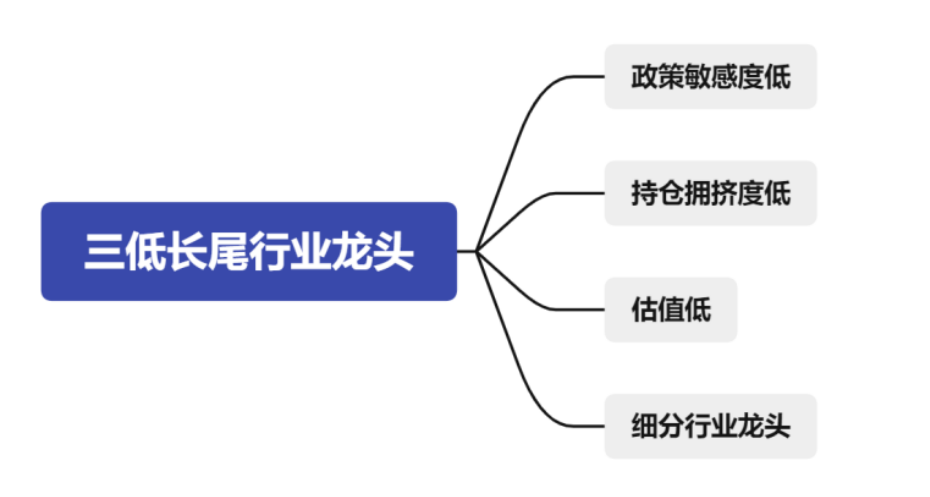

因此,他会重点关注“三低长尾行业龙头”。

“三低”是指政策敏感度低、持仓拥挤度低、估值低。低政策敏感度是指,在行业政策大方向不变的情况下,选择受政策影响小的个股。持仓拥挤度低,是指避开那些资金抱团度高的个股。

除“三低”标准外,王瑞冬还希望所选企业是细分领域的行业龙头,这类公司的市值体量也许不是很大,但其属于细分赛道竞争优势突出的龙头公司,增长确定性比较高。他希望通过企业的稳定成长来获取Alpha。

从过去3年的持仓来看,拥有8年医药研究经验的王瑞冬,在组合中持有一批细分领域的龙头公司。

以广发均衡价值为例,他最近一个季度末持有的第一大重仓股,是中药里的贴膏药剂企业,正是细分领域的龙头。

王瑞冬自2021年6月30日开始重仓持有,到今年一季度末持有8个季度,持有期限较长。在此期间医药板块调整,但这只股票的走势是震荡上升,如下图。

值得注意的是,这家企业又鲜有机构持有。在2021年二季度末,这只个股仅被5家基金公司旗下的8只基金重仓持有,其中王瑞冬管理的广发均衡价值持仓占净值比最高,显示出王瑞冬的研究独立性和研究深度。

综合其行业能力圈、风格和投资思路来看,我们认为王瑞冬是当下值得关注的医药基金经理之一。近期,拟由王瑞冬管理的医药行业基金广发医药精选股票型基金(A类:017479 C类:017480)正在建设银行、广发基金直销等渠道发行,计划布局医药的投资者,可以关注这只产品。

$广发医药精选股票A(OTCFUND|017479)$$广发医药精选股票C(OTCFUND|017480)$

本文作者可以追加内容哦 !