市场上大都把“偏债型混合基金”和“混合二级债基”等以债券投资为主,同时可以部分投资权益类资产的基金称为“固收+”基金。意为:通过债券类投资获得相对固定的收益,再通过投资权益类资产“增厚”(+)收益。

但是,今年的权益市场(A股)表现并不如意,沪深300指数年初至今(6月14日)略微下跌0.20%;在这种市场状态下,偏债型混合基金和混合二级债基的市场表现如何,真的能起到收益“+”的作用吗?你持有的“固收+”基金给你的基金组合增厚收益了吗?

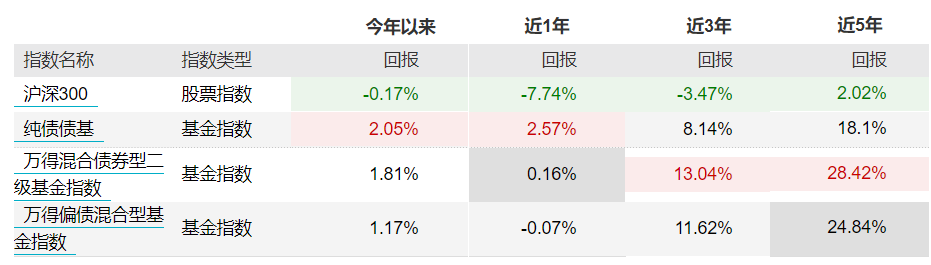

今年以来,万得偏债混合型基金指数涨幅1.17%,万得混合债券型二级基金指数涨幅1.81%,而纯债债基指数上涨2.05%。显然,整体上“固收+”基金跑输了纯债基金,“固收+”基金并没有起到“+”的作用。

从近1年来看更是如此,万得偏债混合型基金指数微跌0.07%、万得混合债券型二级基金指数上涨0.16%,而纯债债基指数上涨2.57%。“固收+”基金大幅跑输纯债基金。

从近3年、5年的中长期来看,“固收+”基金的优势就显现出来了,“固收+”基金大幅跑赢纯债基金。(见下图)

之所以出现这样的现象,是因为“固收+”的“+”,整体上取决于权益市场的表现。2021-目前,A股市场表现不佳,跌跌不休,所以近2年以内,“固收+”变成了“固收-”;而2019-2020年,A股是牛市,大盘上涨,所以近3年、5年,“固收+”就做到了真的“+”。

具体到每一只“固收+”基金的表现如何,是否能做到“+”,则取决于基金经理的权益市场投资和管理能力。

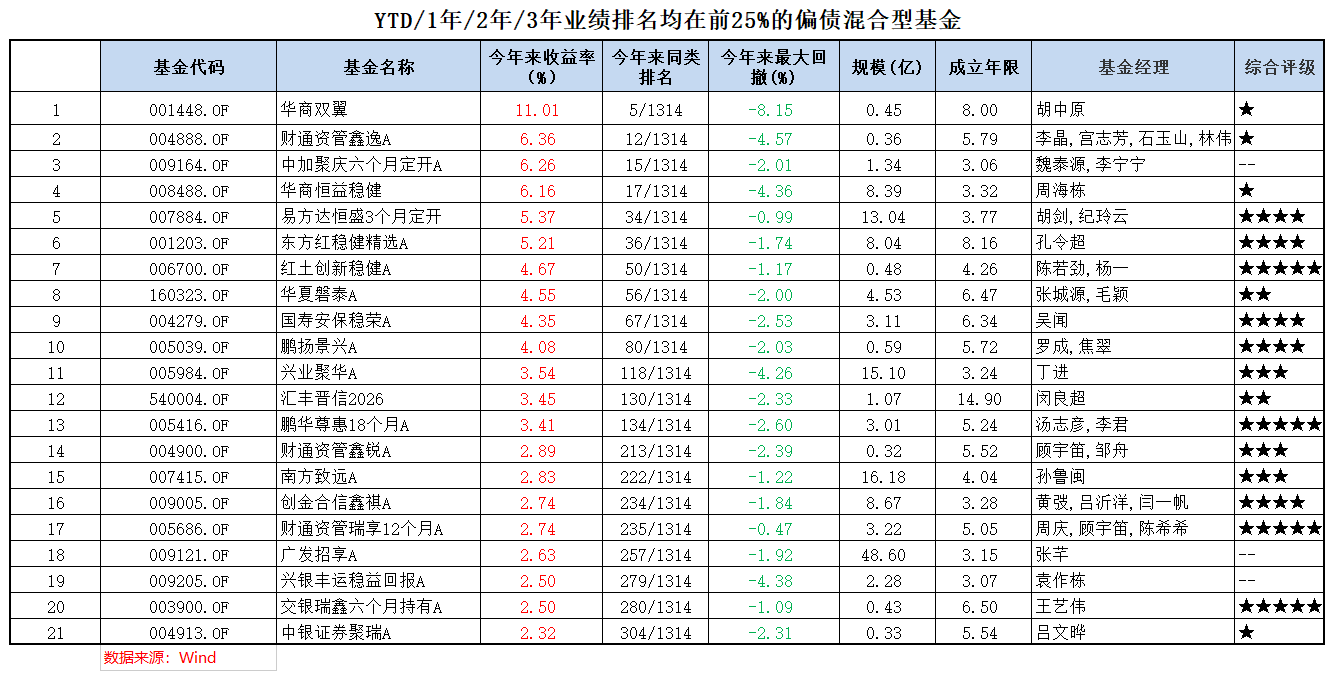

1、穿越牛熊的“偏债混合型基金”

笔者首先筛选统计了一组“偏债混合型基金”,按照四分位排名,取今年来、近1年、近2年、近3年均排名前25%的基金。剔除C份额、同一基金经理只选择排名靠前的一只基金。总共有21只“穿越牛熊”表现优秀的偏债混合型基金,如下表:

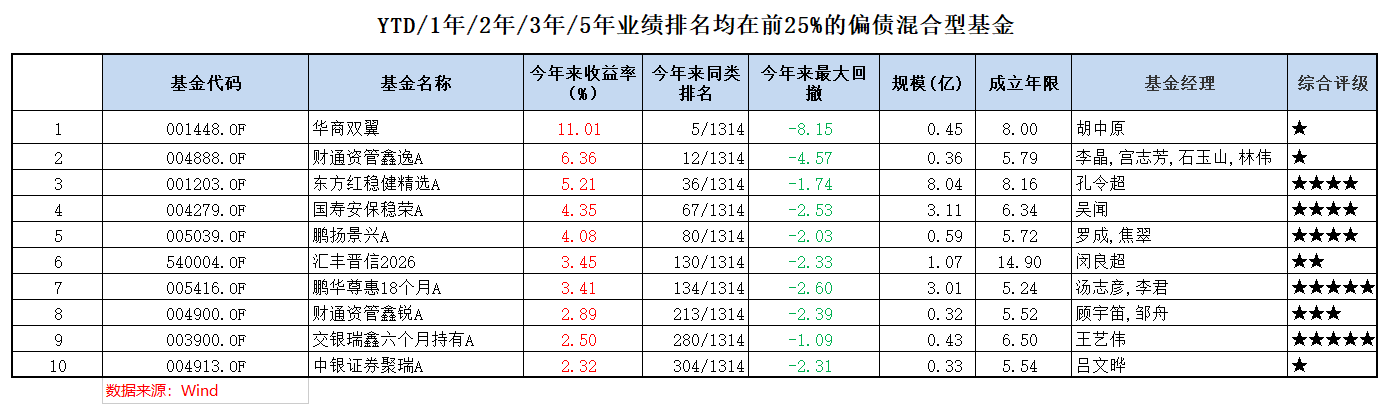

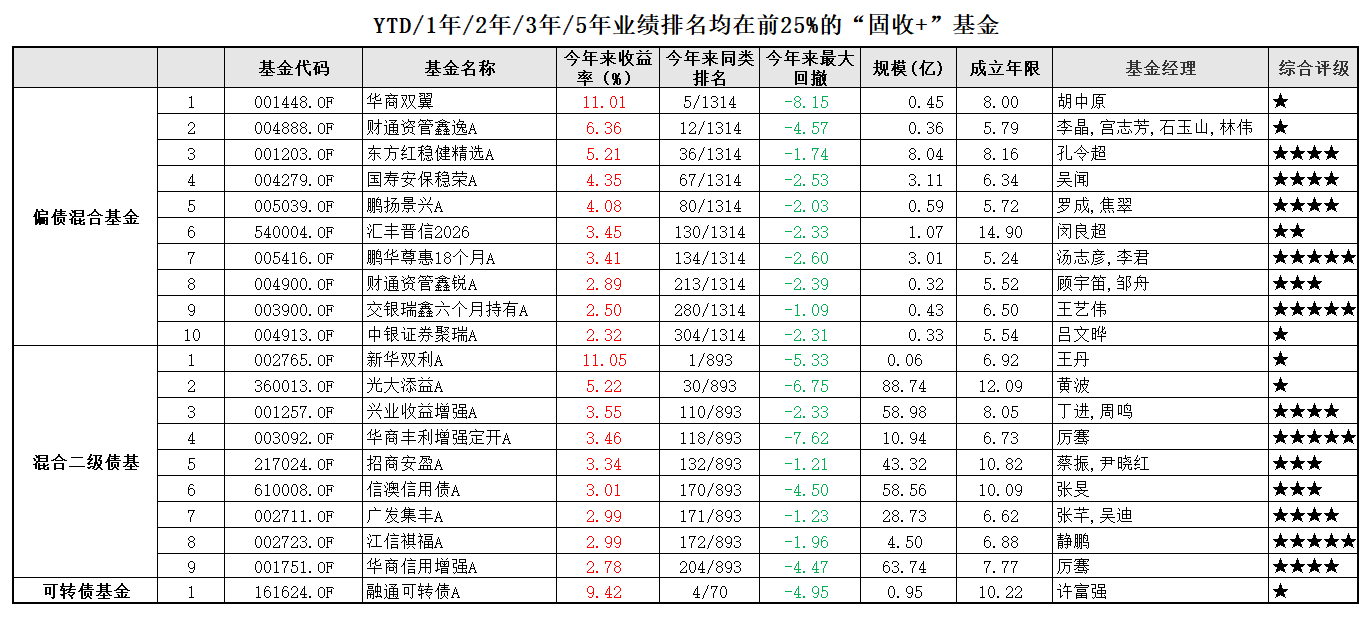

如果再把时间拉长,将近5年排名前25%的条件加上,意味着基金成立年限必须是5年以上。同样剔除C份额、同一基金经理只选择排名靠前的一只基金。则总共有10只“穿越牛熊”表现优秀的偏债混合型基金,如下表:

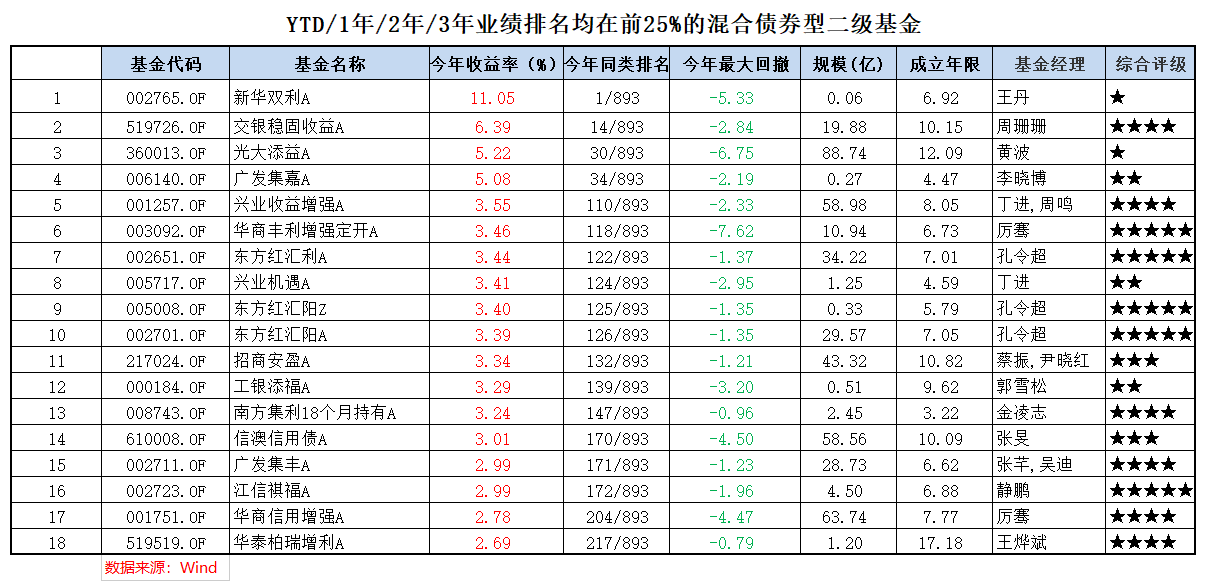

2、穿越牛熊的“二级混合债基”

按照四分位排名,取今年来、近1年、近2年、近3年均排名前25%的二级混合债券型基金。剔除C份额、同一基金经理只选择排名靠前的一只基金。总共有18只“穿越牛熊”表现优秀的二级混合债券型基金,如下表:

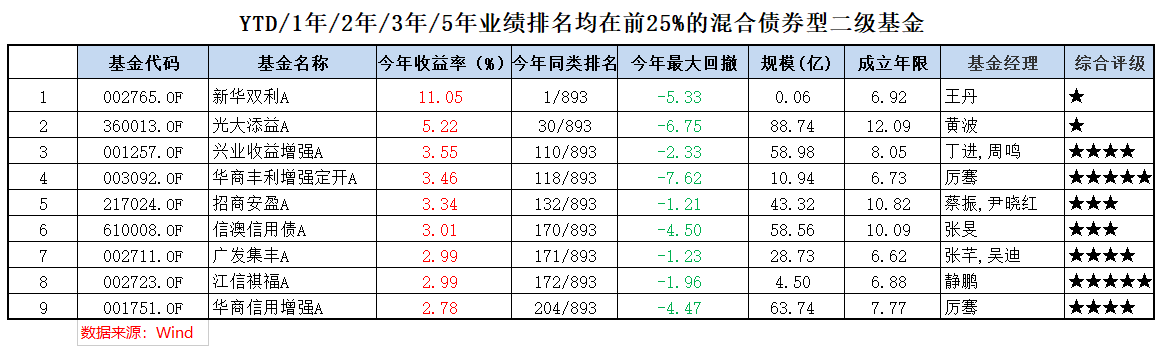

同样时间拉长至近5年排名前25%的基金,意味着基金成立年限必须是5年以上。同样剔除C份额、同一基金经理只选择排名靠前的一只基金。则总共有9只“穿越牛熊”表现优秀的偏债混合型基金,如下表:

3、穿越牛熊的“可转债基金”

按照四分位排名,取今年来、近1年、近2年、近3年均排名前25%的二级混合债券型基金。剔除C份额、同一基金经理只选择排名靠前的一只基金。总共有1只“穿越牛熊”表现优秀的二级混合债券型基金,如加上“近5年排名前25%”这个条件,仍为这一只基金。如下表:

小结:

》真“固收+”基金,今年平均涨幅4.67%

将上面统计的“今年/1年/2年/3年/5年”排名均在前25%的偏债混合型、混合二级债、可转债三类“固收+”基金汇总在一起,正好是20只“穿越牛熊”的优秀基金,按等权计算20只基金平均涨幅4.67%,大幅跑赢纯债基金指数;这些基金可以说是真正的“固收+”基金。

即便如此优秀,如果按完整年度看,也不能保证每个年度都能做到“+”。比如偏债混合型排名第一的华商双翼混合基金,在2018年和2022年均为负收益;在混合二级债排名第一的新华双利A,同样在2018年和2022年均为负收益;

可见,看待“固收+”的“+”也辩证地去看、长期持有地去看。

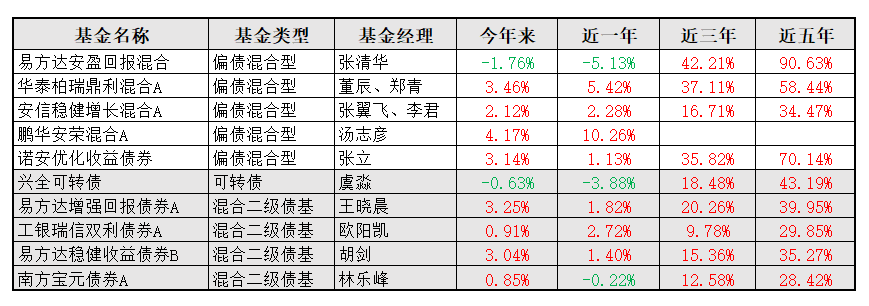

》笔者的基金组合持有的“固收+”基金,没有“+”

统计了一下笔者几个基金组合中的10只“固收+”基金,竟无一在上述20只“穿越牛熊”的优秀基金清单之中,只有一名基金经理汤志彦“入围”。

10只基金中有2只今年收益为负、3只基金“近一年”收益为负。

按照等权计算,这10只基金今年以来涨幅1.186%、近1年涨幅1.15%,同样跑输了纯债债基指数。没有起到“+”的作用。

朋友们基金组合中的“固收+”基金,今年表现如何呢?

(全文完)

@天天精华君 @天天基金创作者中心 $工银瑞信双利债券A(OTCFUND|485111)$$易方达稳健收益债券B(OTCFUND|110008)$$南方宝元债券A(OTCFUND|202101)$

本文作者可以追加内容哦 !