尘埃落定了,

6月16日,张坤的“易方达优质企业三年持有”开放赎回。

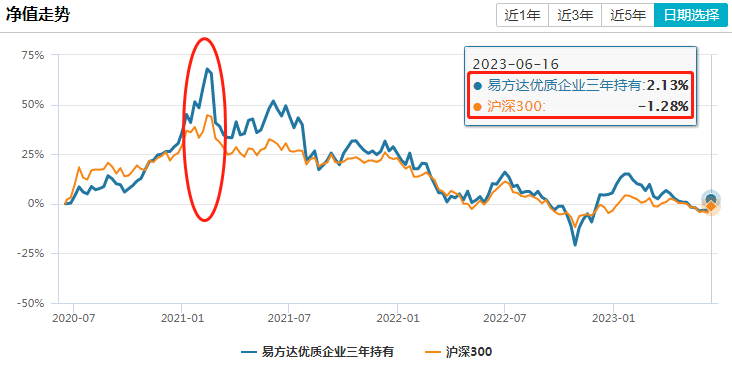

从2020年6月17日成立开始算,这只基金有过辉煌,最高涨了68%,出现在2021年2月10日,这轮行情的最高点。

也有过落寞,高点之后就是绵绵不绝的震荡回调,截至三年期满,收益只剩2.13%,跑赢沪深300指数3.4个点。

这个收益如何呢?

看绝对收益的话,3年只赚2.13%,基民无论如何是不会满意的,余额宝还赚了5.7%呢。

但和基民的整体收益情况比的话,其实也没那么差。

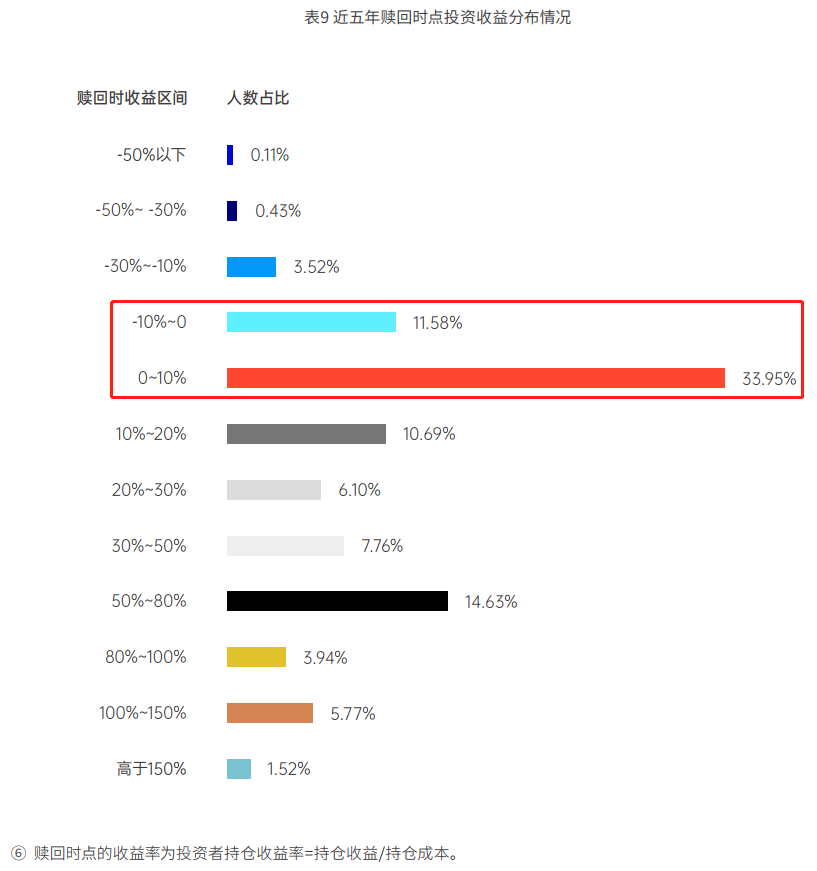

几家基金公司统计过,近5年(2017年7月-2022年6月)基民的整体收益情况:

有接近一半的基民在赎回时收益落在-10%-10%之间,玩了个寂寞。

是的,过去5年,经历了2轮牛熊,震震荡荡,涨涨跌跌,但有一半的基民并没有赚到什么钱。

放到整个基民群体的话,张坤这个收益算中间水平,比较不甘心的可能是白白被锁了3年流动性。

从这个现象出发,懒猫今天来聊聊怎么避免跳进“三年封闭”的坑。

有这么一个指标“近1年同类排名百分比”,懒猫觉得是个挺好的避坑指标。

我们以易方达优质精选(原“易方达中小盘”)为例,

2017-2019年,白酒表现都挺好的,所以张坤在那3年的排名都很靠前,任何时候的“近1年同类排名百分比”基本都能落进前20%。

2020年上半年,医药崛起后,排名才被拉下去,落到了60%附近。但2020年下半年到2021年春节前,白酒再次崛起,张坤的排名也又被拉了回去,前5%。

总的来说,这个指标能动态的显示,过去一年基金经理在同类中位置。

(1)张坤

张坤是什么时候发的“易方达优质企业三年持有”呢?

2020年6月,当时,这个指标在50%附近,也就是,张坤过去一年的业绩处于同类中等水平。

之后,借助白酒抱团的东风,这个指标来到了5%,张坤过去一年的业绩处于同类前5%。当时,“易方达优质企业三年持有”也是大赚特赚,最高涨了68%。

但之后,随着张坤业绩回落,这个指标一路走低,最低到过后10%,现在也是后10%。

相当于,基民在张坤处于同类50%的时候买进来,然后一起起飞,来到了前5%,再一起坠落,到了后10%,赚了个寂寞。

(2)曹名长

提“三年封闭期基金”,肯定落不下曹名长。

老曹是啥时候发的“中欧恒利三年定开”呢?

2017年11月,彼时恰是老曹名气的高点,“价值一哥”。2015-2017年,老曹连赢3年,中欧价值发现连续3年正收益,也连续3年同类前50%。

所以,我们看基金的“近1年同类排名百分比”,前15%。

但不巧的是,“中欧恒利三年定开”恰是在这个时候发的,发完没多久就迎来了漫长的逆风期,2019年赛道崛起后,排名更是快速下降,等到2020年11月封闭期结束时,竟然掉到了后10%。

基民相当于在老曹高光的时刻买进去,然后一起坠落,掉到了后10%。

当然,这事还有后续。

2020年11月巨额赎回后,老曹的表现如何呢?

竟然从低位起飞了,巨额赎回时,老曹的排名是后10%,但现在能排到前15%左右。

看绝对收益的话,第二个封闭期内,中欧恒利已经赚了10.45%,同期沪深300跌了21%。

(3)刘彦春

刘彦春这个更具代表性。

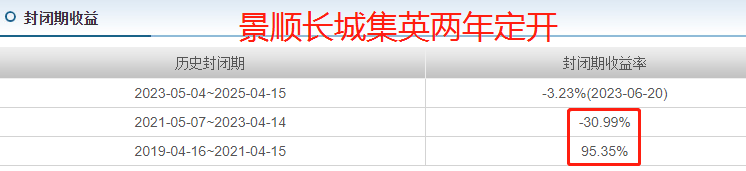

2019年4月,刘彦春发了“景顺长城集英两年定开”,彼时也是他的高光时刻,同类前5%。

之后的剧本我们知道了,2019年白酒狂飙,2020年上半年,虽然因为医药崛起,刘彦春排名落到了60%附近,但2021年春节前白酒再次崛起,刘彦春的排名又回到了前5%,截至2021年4月封闭期结束时,也在前10%。

第一个封闭期,相当于高处起飞,曾经落后过,但最终又追回来了,高位降落。

第二个封闭期就没有那么幸运了,

高处起飞,做了几波过山车后,落到了后50%。

所以,我们看这两个封闭期的收益,

第一个封闭期高处起飞、高处降落,再加上一波白酒牛市催化,基金差点翻倍。

第二个封闭期,高处起飞,半山腰降落,又逢期间是熊市,基金亏了31%。

所以,我们可以总结几个规律了:

(1)可以把基金经理的收益分为两部分:一部分是(贝塔)收益,就是市场涨跌的收益;另一部分是(阿尔法)收益,可以把它理解为基金经理排名升降的收益,排名上升就是赚到了收益,排名下降就是回吐了收益。

(2)高位起飞(买入)的风险大,首先是赚不到收益,即使降落的时候也在高位,那收益也可能是0。更多的时候,还可能是高位起飞,半山腰、甚至山底降落,那就要回吐收益了。

(3)所以,正确的方法其实应该是低位介入,也就是我们常说的“买在无人问津处,卖在人声鼎沸时”。

那什么时候是无人问津呢?什么时候又是人声鼎沸呢?

懒猫觉得这个指标可以量化,

“近1年同类排名”落后时,就是无人问津;“近1年同类排名”领先时,就是人声鼎沸。

(4)当然,以上只是针对基金经理收益(排名升降)来说的。

经过这几年,我们也知道了,对基金经理收益影响更大的还是,市场涨跌的收益,不过这个已经说烂了,就是看估值、回撤等几个指标,不重复了...

(5)其实还有一个评判方法,阡陌说老师那边提到过。

https://mp.weixin.qq.com/s/aal_-IXFwEtqbT3FFHqQng

找那些“近5年大涨,但近2年下跌”的基金,

净值走势大概类似这样,曾经辉煌过,但已经连续2年不顺了,然后我们去抄个底,即使买不到最底部,但也能回避掉相当大一部分高位跌落的风险。

当然,这也只是一种选基方法而已,选出来后还要看基金经理能否做到知行合一,以及认同不认同他的投资理念。

(6)最后,还想再为“三年持有期”说句话,

同样是文章开头的那份《调查报告》,它还公布了另一个数据:

在过去5年的两轮牛熊中,

持有期限不到2年的基民中,只有30%-50%的人能获得正收益。

但当持有期限超过2年后,获得正收益的概率会急速飙升,有81%的人获得了正收益。

当持有期限超过3年后,有92%的人获得了正收益。

“三年持有期”能增加赚钱的概率吗?

数据显示,是能的。

“三年期基金”不赚钱,可能不是“三年期”的问题,而是买入时机不对的问题。

所以,当你真的准备选择“两年”或“三年”封闭期基金时,买入前不妨再去看一眼基金经理过去一段时间的同类排名,以及市场的整体估值...

*免责声明:文章内容仅供参考,不构成投资建议。

$易方达优质企业三年持有期混合(OTCFUND|009342)$$景顺长城集英两年定开混合(OTCFUND|006345)$$中欧恒利定开(SZ166024)$

本文作者可以追加内容哦 !