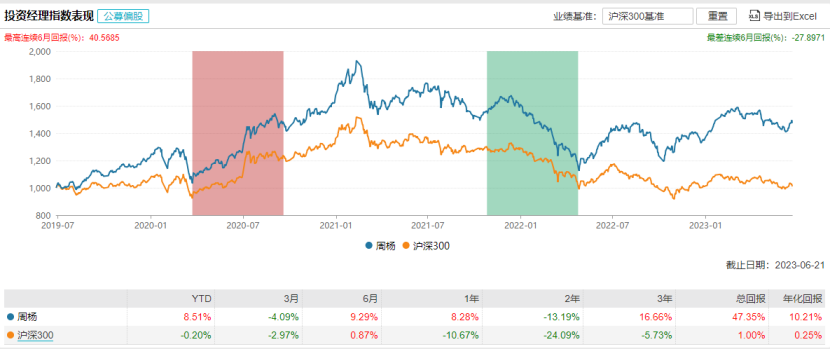

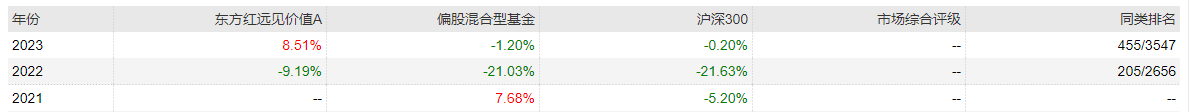

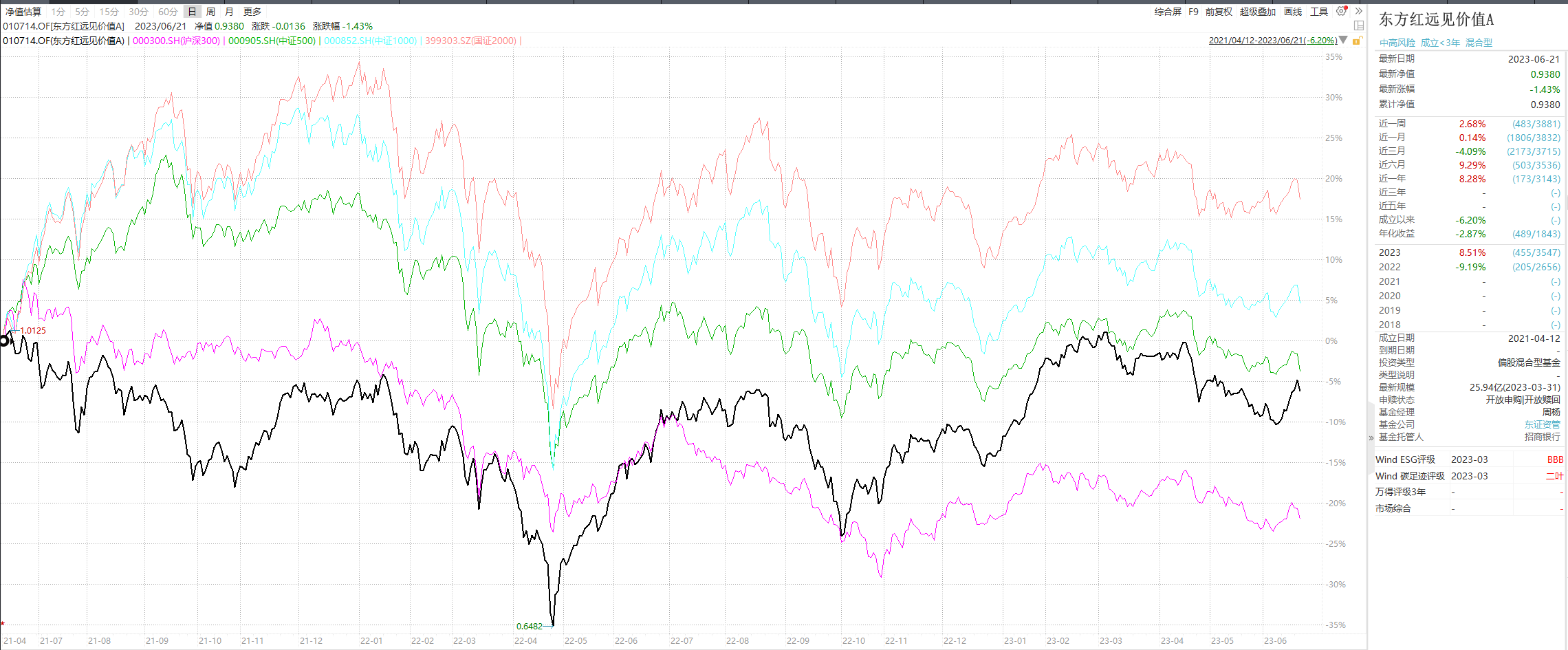

#天天基金调研团#第八期调研的对象是东方红远见价值的基金经理周杨,周杨2021年4月12日首发任职东方红远见价值,而今2年多,基金净值0.9380,可怜还在水面下,但同期沪深300指数跌了23.26%,基金业绩基准跌了18.44%,所以相对市场表现还是很不错的。2023年以来收益率8.51%,排名前15%。

下面主要从基金经理的历史管理轨迹、代表基金的历史业绩分析、基金经理的投资理念等三方面谈谈调研收获。这次调研也给我教训,没有事先做功课,导致调研时问不出问题,调研后脑海里一堆问题(因为写本文时发现基金经理曾经大变投资风格,很想就此深入探讨)

一、周杨的投研经历:9.6年证券从业经验,3.99年任职经验,在管规模25.94亿元,东方红投研新生代里首位升任基金经理

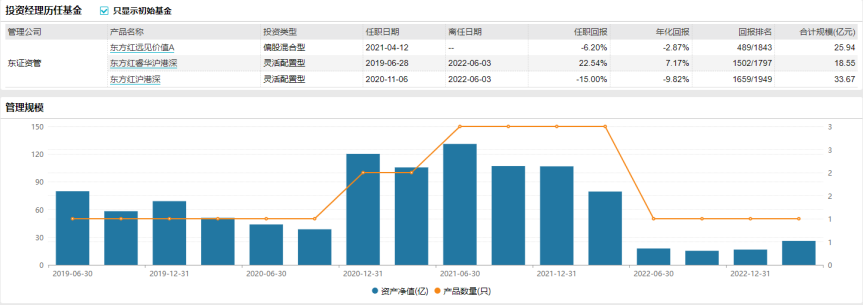

周杨,上海交通大学经济学硕士,历任东方资管研究部研究员、权益研究部资深研究员,主要覆盖机械、制造业领域,2019年6月起任基金经理,2021年4月12日起独立担任基金经理。

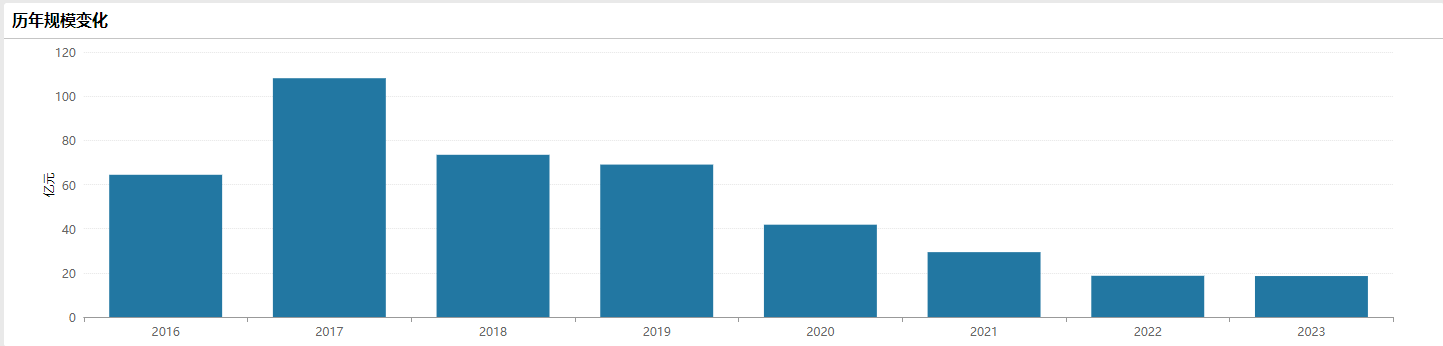

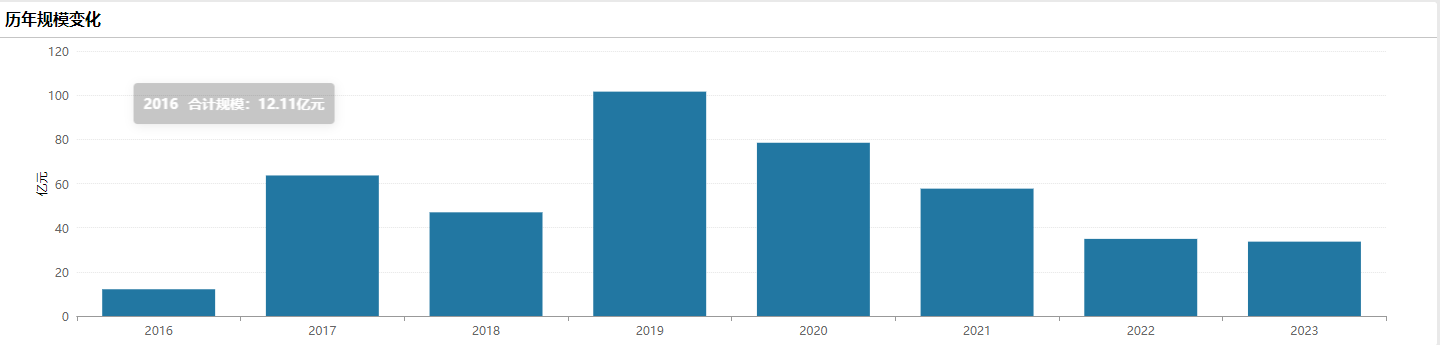

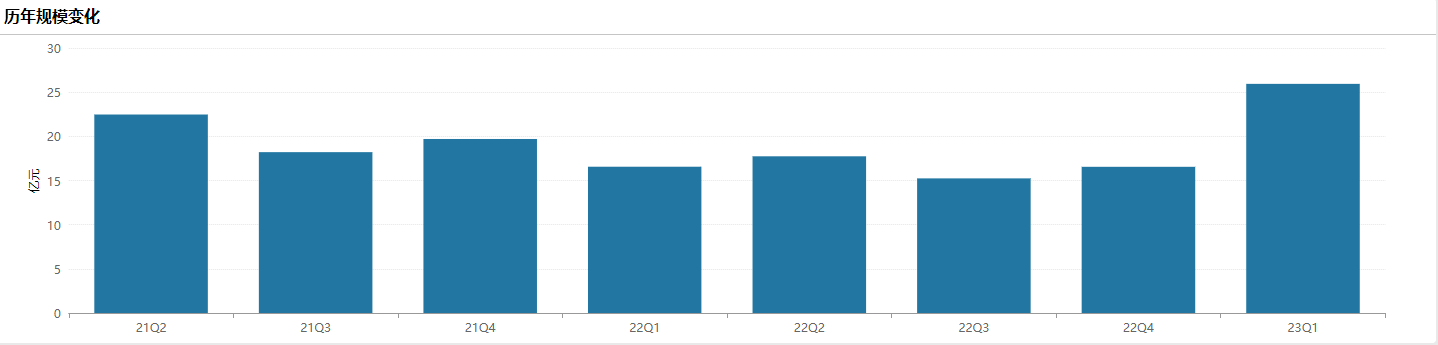

历任3只基金,目前管理1只基金,规模合计25.94亿元,即东方红远见价值。周杨的管理规模自2022年6月底大幅下降是因为2022年6月3日起离任了2只共管基金东方红睿华和东方红沪港深。

周杨首次任职的基金是东方红睿华,于2019年6月28日加入与林鹏、李响共同管理的,林鹏于2020年5月16日离任后又与李响、张伟锋共同管理,于2022年6月3日离任。东方红睿华于林鹏在任时业绩突出,林鹏离任后业绩一落千丈、规模持续萎缩,外人无法评判周杨在几近2年的任职期间对东方红睿华做了怎样的贡献,个人粗浅认为周杨任职期间不起主导作用。

周杨任职的第二只基金是东方红沪港深,于2021年4月20日加入与刚登峰、秦绪文共同管理,刚登峰于2022年6月2日离任后又继续与秦绪文共同管理,于2022年6月3日离任。同样的,外人无法评判周杨在几近14个月的任职期间对东方红睿华做了怎样的贡献,个人粗浅认为周杨任职期间不起主导作用。

周杨任职的第三只基金是东方红远见价值,于2021年4月12日首发任职、独立管理至今,是他独立管理的第一支基金,也是目前唯一一只在管基金,这只任职时间最长的基金最能代表周杨的投研实力与投资风格。

他算是在本轮牛市顶点首发任职东方红远见价值的,运气着实一般般,不过展示的相对实力看起来着实不错,下面细细分析。

二、东方红远见价值:牛市顶点发行,净值尚在水面下,但大幅跑赢市场

东方红远见价值是只偏股混合型基金,约定股票仓位60-95%,其中对港股通标的股票的投资比例不超过股票资产的50%,业绩基准为:沪深300指数收益率*60%+恒生指数收益率(经汇率估值调整)*20%+中债综合指数收益率*20%。

1、基金历史业绩与规模变化:从新手上路的“不接地气”,进化为连续2年跑赢所有主流宽基指数和可比基金指数

这2年多来的市场跌宕起伏非常大,行业板块轮动快,市场的特殊性也体现在各个角度,包括“宏观、微观、国内、国外、疫情、战争、城市、家庭、个人等等”,在这样的市场中对新手的挑战很大(对老手的挑战也许更大)。东方红远见价值是周杨第一次独当一面,在成立运作的第一年业绩并不理想,跑输所有主流宽基指数和可比基金指数,但是第二年起就连年跑赢所有主流宽基指数和可比基金指数,是否在一定程度上说明周杨富有锐意进取精神、市场适应能力较强?

也因此,东方红远见价值的规模在今年一季度逆势增长,从去年底的16.55亿元增长为今年一季度末的25.94亿元,增幅56.74%(一季度基金净值涨幅13.71%)。

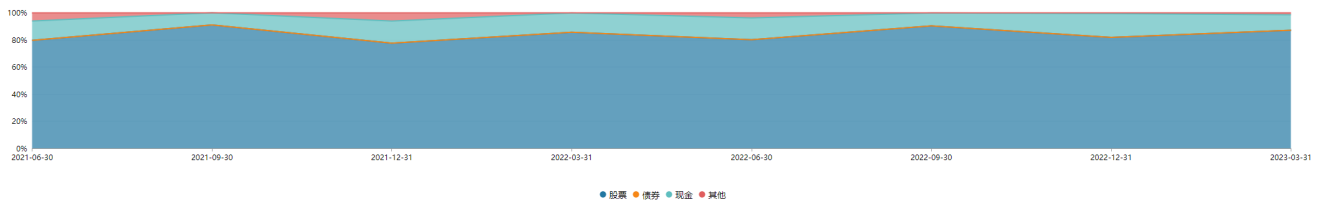

2、大类资产配置:高仓位运作,有一定择时

股票仓位基本保持在80-90%区间,有一定的择时操作。

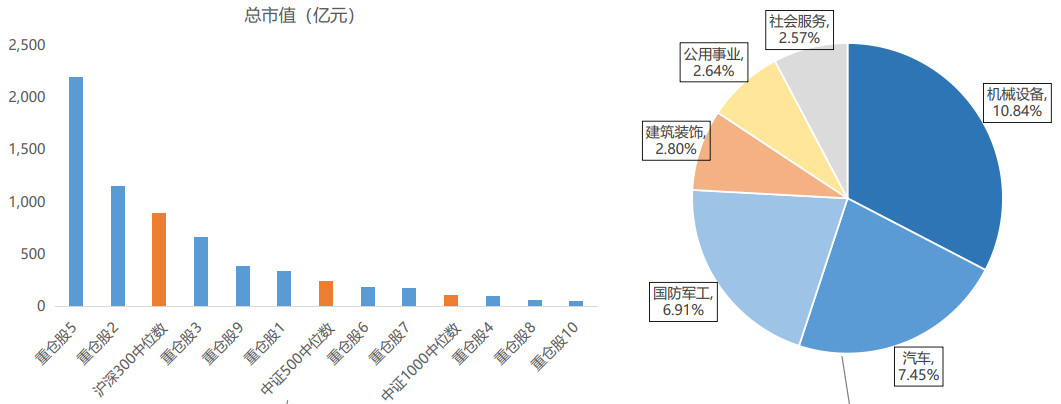

3、行业配置:相对集中,适时调整重仓行业来适应市场,长期偏好机械设备

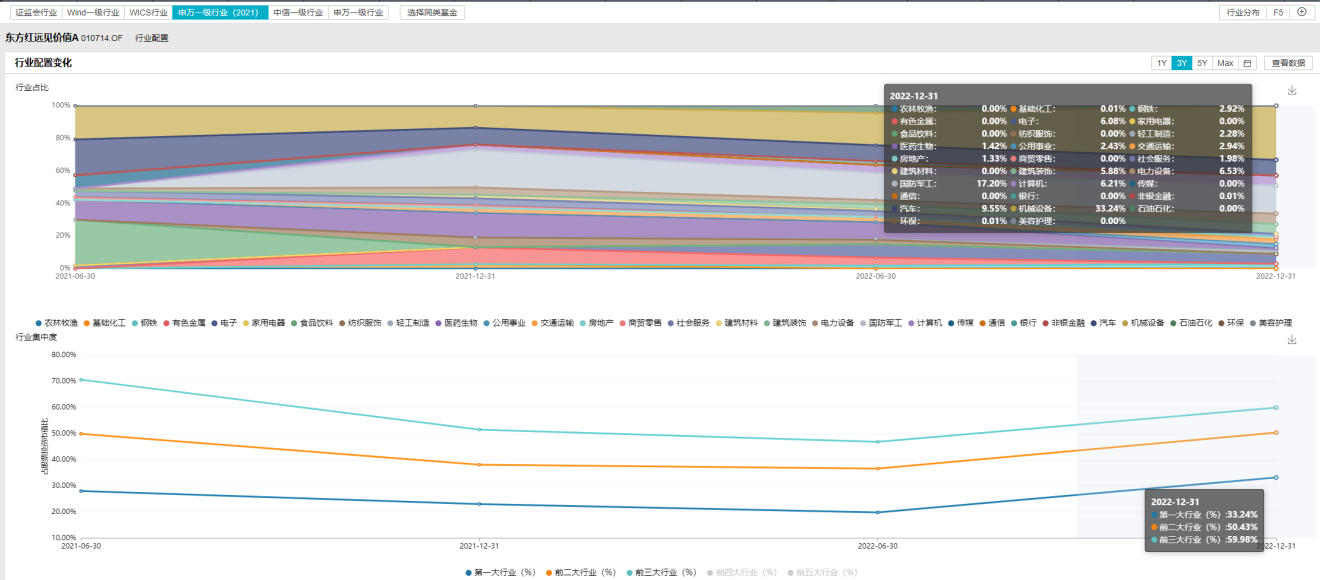

从行业配置来看,周杨在调整重仓行业来适应市场环境,2021年6月末的基金重仓第一大行业为食品饮料(28.03%),到2021年底变为国防军工(23.07%),到2022年6月底再变为机械设备(19.87%,此时基金行业分布相对均衡),到2022年底虽然还是机械设备,但占比已提升到33.24%。

从行业集中度来看,前三大行业占比在2021年6月末为70.70%,到2021年底变为51.57%,到2022年6月底再变为46.89%,到2022年底又提升到59.98%。

4、个股配置:明显转向相对分散,重仓股偏中短线操作,换手率高

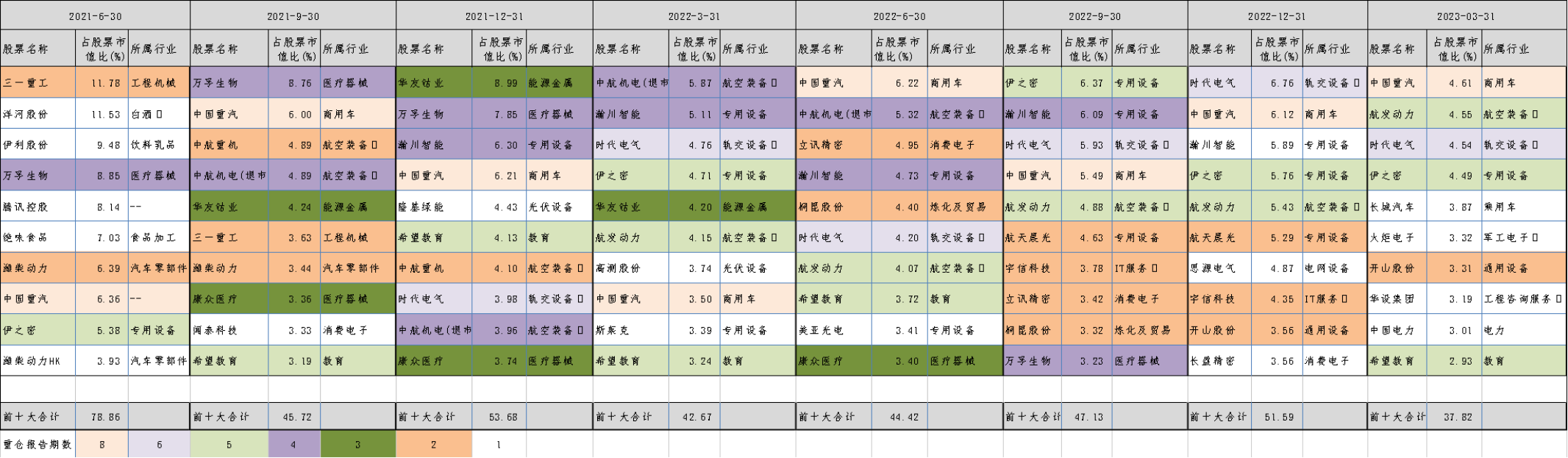

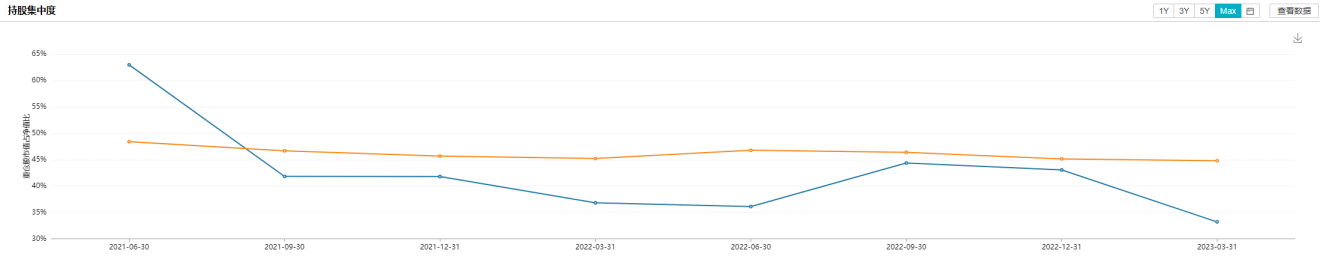

从个股分布来看,在基金运作之初,前十大重仓股相对集中、占基金净值比62.96%(占股票净值比78.86%),后来就转为相对分散,2023年一季度的持仓集中度仅为33.21%(37.82%)。

整体来看,重仓股偏中短线操作,基金累计持有过的重仓股数量为33只,重仓股平均持有期为2.39个季度,其中重仓持有时间在3个季度及以上的个股数量为10只,占比30%。重仓持有期数在5个季度及以上的个股有中国重汽、时代电气、航发动力、伊之密、希望教育、瀚川智能等6只个股,占比18%。

查了一下万得披露的换手率,2021年下半年735.69%,2022年上半年784.74%,2022年下半年727.91%,这个换手率在同类基金中排名估计是妥妥的前10%了。

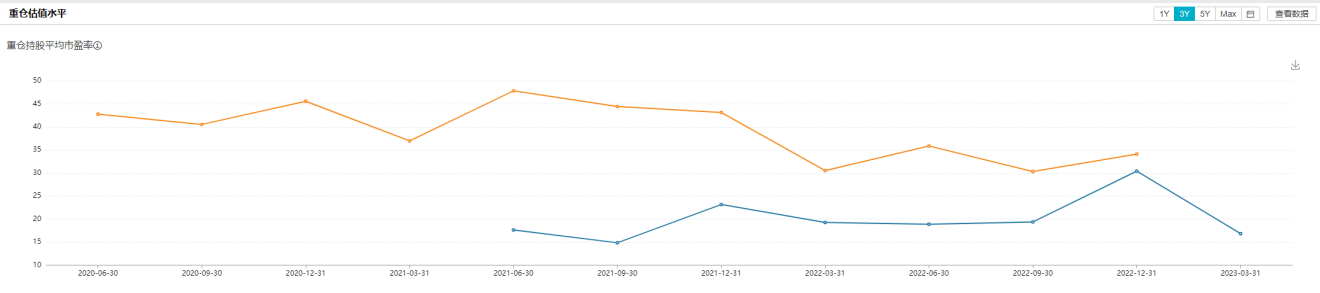

前十大重仓股的估值水平低于市场同类水平,说明在周杨的投资框架中还是比较看重公司的基本价值的。

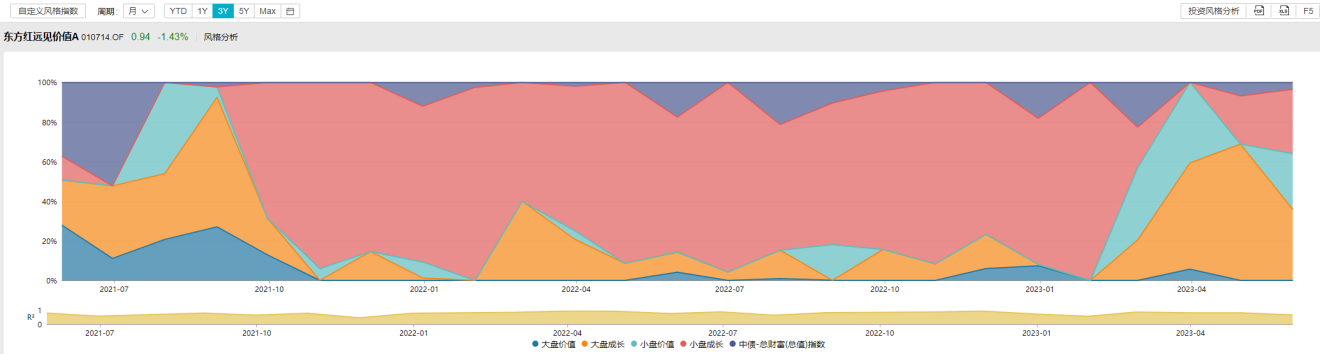

5、投资风格:变化显著,从“抱团”大盘成长转向中小盘风格,从建仓之初的“笨拙迟缓”转变为“积极面对和应对不确定性”

下图是基金净值与沪深300、中证500、中证1000、国证2000这4大主流宽基指数的走势对比。

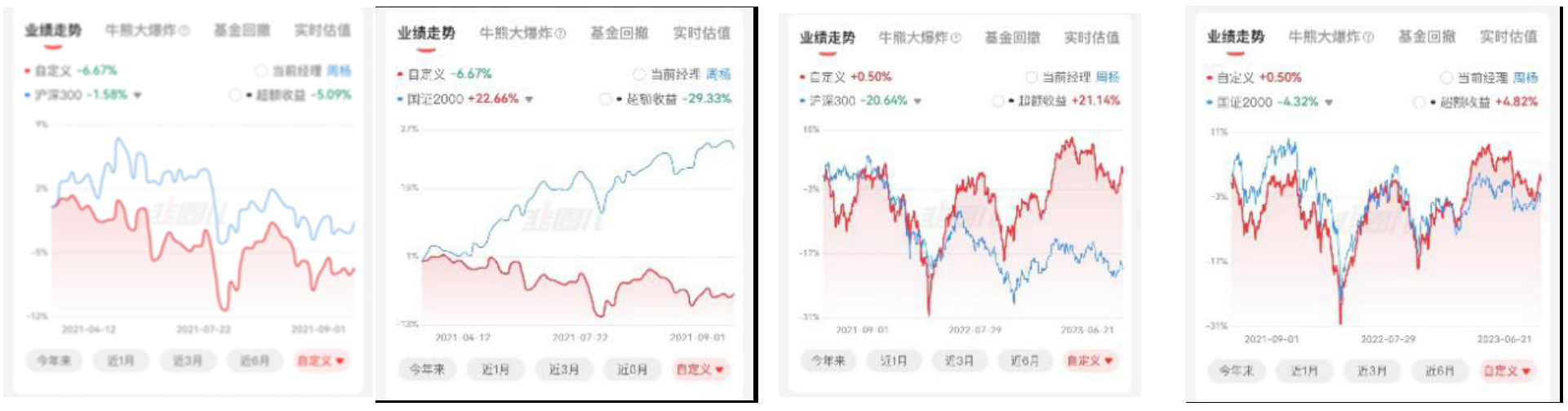

基金在成立之初建仓速度很快,偏向大盘风格,制造业和消费的子板块占比较多,标的选择上倾向于确定性更强的白马股,热门股票重合度较高;经历市场毒打后认识到“组合的应对显得笨拙迟缓”、投资逻辑上“发现都是有漏洞的,漏洞的根本在于考虑不够全面和真实,操作不够尽力和合理”(2021年年报)。

于是基金从2021年9月起更加积极和合理地应对不确定性,投资风格也转向小盘风格,在2022年和2023年以来均跑出了相对宽基指数的超额收益。

我们把上图拆成2个时间段,第一个时间段2021.4.12-2021.9.1,基金净值走势目测和沪深300指数的相关性较强,第二个时间段2021.9.1-2023.6.21基金净值走势目测和国证2000指数的相关性较强。

WIND的市值风格分析图似乎也证实了基金的市值风格自2021年9月发生变化,从之前的零小盘成长风格变为以小盘成长风格为主导风格。

上图同时也显示自2023年3月以来基金似乎转向相对均衡的市值风格,下图2023年一季报重仓股的市值分布(及行业分布)似乎也佐证了这一点。

三、周杨的投资框架与最新观点

1、投资框架:选股的底层逻辑是价值投资,追求预期收益率高和组合确定性高的双高的平衡,保持对价值认知和投资组合的不断刷新

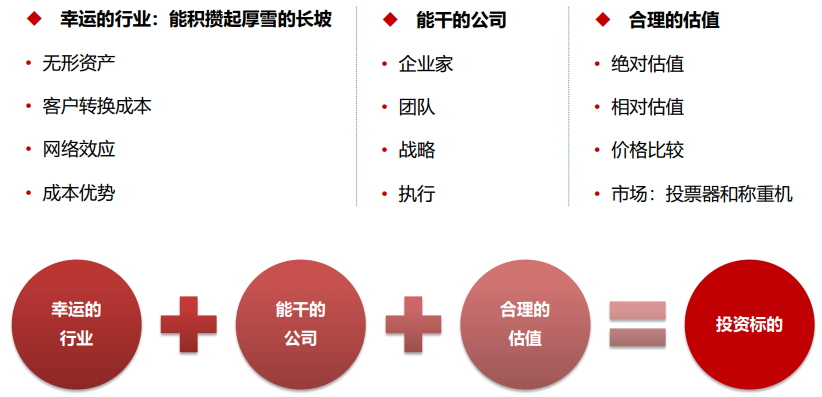

(1)首要考虑个股本身(做决策时考量因素占比 60-70%):从幸运的行业、能干的公司、合理的价格分解,抓住主要矛盾,如行业稳定的情况下,主要矛盾是个股;行业波动很大的情况下,主要矛盾则在行业。在相对稳定的行业背景下,龙头公司通过清楚的战略认知、清晰的战术执行,未来实现经营成果稳定的上升,则定义为幸运行业和能干公司的组合,落脚点是公司的个股成长,随意的贴标签有失偏颇。

重仓股通常是跟踪5年以上的公司,从长期信任、确定性的角度是较好的标的;从持股起点来看,希望1-3年实现经营成果的上升。

周杨擅长制造行业(特别是机械设备)的小盘黑马挖掘。

(2)第二位考虑组合均衡和和分散(做决策时考量因素占比 30-40%):多层次均衡,积极实现组合的反脆弱

均衡并非是投资的目标,而是被动的选择,因为未来具有一定的不确定性,均衡能使我们在不确定的环境里尽量少受损多收益。例如有时候很难在同一个时点找到足够的好公司,通过分散配置来控回撤。对比的标的需要认真筛选,能解决大部分的问题,再结合大公司小公司发展的胜率确定性,实现组合的分散控制。

从多维度做到均衡和分散,不只是行业层面的均衡,还需要基于经济特征的均衡,更深层次的维度,例如配置制造业时不仅关注制造业本身,会更关注下游的成长性、周期性、阶段性。高增速行业比较少,但每个阶段都有不同的机会,当前偏好军工、汽车、零部件、基建、交运这些确定性较高,弹性较小,没有被市场特别偏好,复苏节点不晚的行业。从投资组合的角度,长期保持对军工的关注,与其他行业不相关或负相关。

行业配置大方向偏泛制造较多,与基金经理成长的路径相关,但也并不是路径依赖,而是行业对比的结果:目前泛制造在周杨看来是属于幸运的行业,制造业长有效的研发投入和高管理效率使得供给能力有非线性的提高,可能会遇到制造业的突破。

(3)真实面对自我,积极面对和应对不确定性,保持对价值认知和投资组合的不断刷新

这两年的市场,不确定性在增强,环境的特殊性也体现各个角度包括“宏观、微观、国内、国外、疫情、战争、城市、家庭、个人等等”,在如此的外部环境下,基金的投资策略则需坚定性和灵活性兼备,要注重自身态度与认知的开放与进步,有所坚持,有所发展,基于自身演绎;要以更高的频次刷新价格和价值,需要更加全面的去看各个行业、各个公司的发展阶段,对未来价值做出刷新;同时需要关注不同部分的水位,做到平衡。

价格在波动,换手率提高,这个结果是市场导致的。

从组合角度看,探索的过程也是反复的,比如集中度会变化,尾部的持有量时大时小。一方面基于组合对理论的理解;另一方面是对于市场的判断。核心要力争做高收益率和确定性的平衡,要结合对当下市场理解,找到机会的分布。以自身的有限尝试应对不确定的世界,虽然没有标准答案,但长期的实践应该会使得概率体系的某些维度变得更加完善,这是很多操作的出发点。

2、对当前市场的判断:复苏的初始可能是缓慢的,发展过程应该是螺旋起来的,基于此,组合尽力分散于复苏的各个角度。

一季度是复苏的起点,但复苏的初始可能是缓慢的,发展过程应该是螺旋起来的,市场预期亦是如此。基于此,组合尽力分散于复苏的各个角度,包括基建、交运、汽车、机械、化工等等。

到了一季度的后半段,人工智能以及TMT板块成为了市场的核心关注点。人工智能的突破性进展值得对其保持持续关注,但股票的筛选仍以确定性和预期收益率来考量,故结果上纳入组合的比例并不高。另外,组合持续保持对军工行业的关注,主要是基于对全球环境新常态和制造业供给能力演进的理解。对之后的展望上,复苏的进展与预期交织前行,我们对市场整体保持乐观。

四、综述

周杨,买方研究员出身,擅长泛制造(特别是机械设备行业)研究,东方红投研新生代里首位升任基金经理,当前仅管理东方红远见价值一只基金,在管规模25.94亿元。

读了东方红远见价值的所有定期报告,感觉周杨是个勇于追求投研能力进化的新生代基金经理,并不墨守成规,敢于直面惨淡的市场(人生……),会在遭受市场毒打后深刻反思并积极进行“自我漏洞的观察和弥补”,高换手背后的原因是不断刷新对价值和投资组合的认知,组合管理探索的过程中有一定反复也能理解,最终还是看效果,能否在预期收益率高和组合确定性高间实现双高的平衡。

个人很喜欢他在2021年年报中的说的十个字“未来不谈希望,只求真实”。

沉浸在路径依赖、空谈希望、固化投资逻辑的基金经理是无法跟上当前如此多变的市场的,小作文写得再洋洋洒洒又怎样?

收益率与回撤修复能力才是真实的、才是投资的目的。

(除文中特别说明外,本文基础数据来自wind,基金净值截至2023年6月21日)

声明:本账号发布内容仅为个人投研思考记录,不构成投资咨询或顾问服务,不作为投资依据。基金有风险,投资需谨慎!

#天天基金调研团# $东方红远见价值混合A(OTCFUND|010714)$ $东方红远见价值混合C(OTCFUND|017537)$

本文作者可以追加内容哦 !