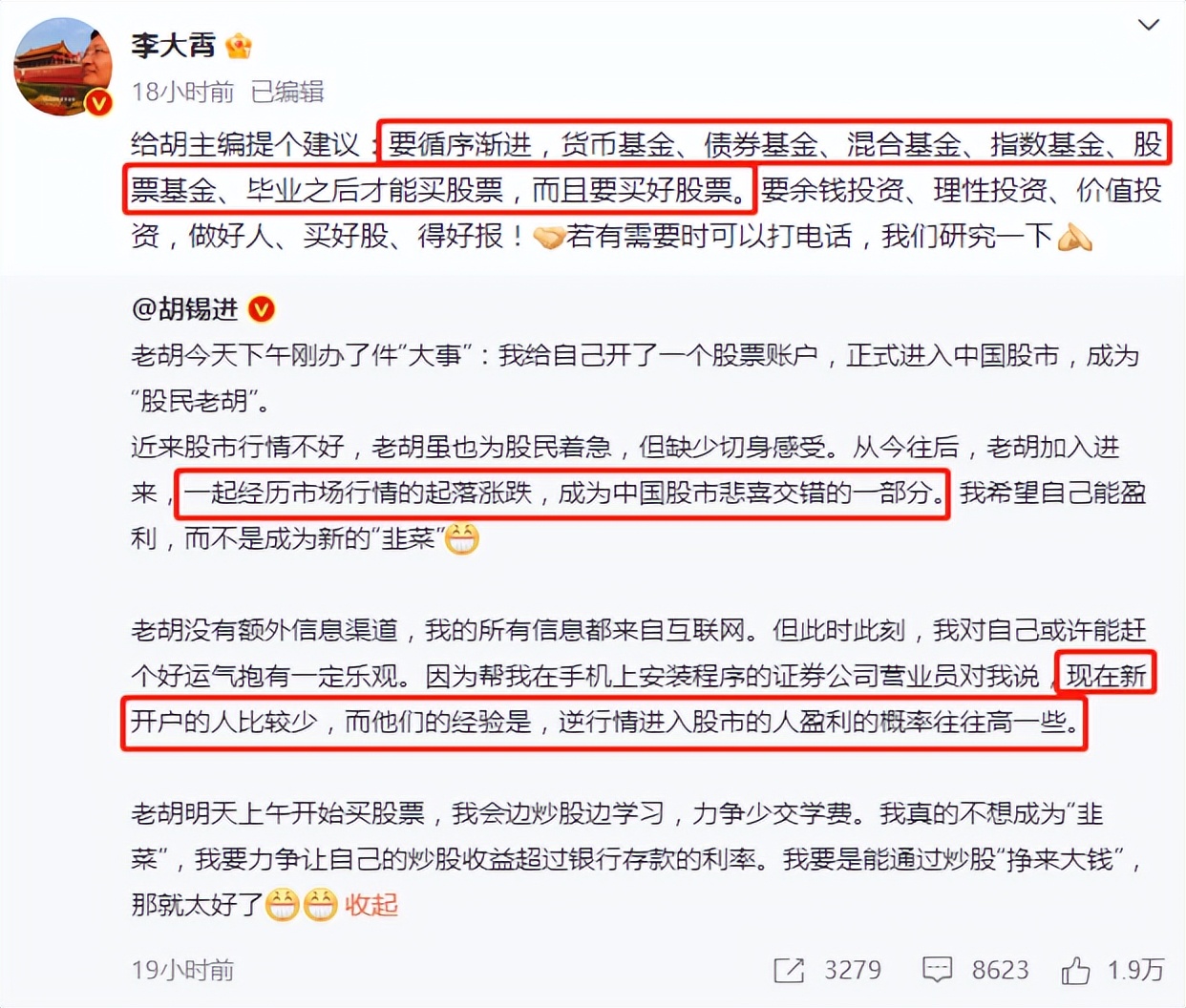

哈哈,熊市欢乐多。

老胡要来A股了,

想一起感受行情的起落涨跌,成为中国股市悲喜交错的一部分,

也想赚点钱,客户经理说,逆势入场,赚钱的概率更大一些。

李大霄及时给出回应:

胡总胡总,要循序渐进,先买基金再买股票。

先买货币基金、债券基金、混合基金、指数基金、股票基金,毕业后才能买股票。

啥,你觉得大霄的观点挺中肯?

那是没刷到这条评论:

“这么低的位置进场明显就是来捡钱的,先货基、再债基,然后指数、主动权益、股票,保准最高点满仓股票。”

哈哈哈,这哥们是个人才~

不过话说回来,老胡也给了我们启发:

如果重新来过,回到几年前,我们要怎么买基金呢?

(1)不迷信明星基金经理

这应该是这几年最深刻的教训了,

甭管他过往收益多高,操作水平多厉害,可能都逃不过“均值回归”的魔咒。

我们以2019年之前成立的百亿主动基金为例,2021年春节前风光无限,翻倍,甚至涨了200%、300%的基金都有。

但2021年春节后,大部分都没保住收益,

看平均收益的话,

2021年春节后,这些基金平均跌了15.4%,虽然跑赢了沪深300,但主要是因为部分基金重仓新能源,在2021年拉了一把。

看2022年以来收益的话更直观,

这些基金平均跌了23.5%,还跑输沪深300指数0.1个点。

所以,哪有那么多投资神话啊。

说到底,

基金收益分为两部分:一部分是贝塔收益,市场给的,靠天吃饭;另一部分是阿尔法收益,基金经理通过自己努力赚的,但这部分占比并不高。

所以最终就形成了这么个结果:基金收益受市场涨跌影响很大,逆风期,很少有基金能走出独立行情。

但不巧的是,大部分人是在基金经理的高光时刻买入,然后跟着一起经历了低谷,又可能在重新站起来的过程中“保本出”,留下一个“基金赚钱,基民不赚钱”的遗憾...

(2)基金不会永远涨

这点,牛市入场的小伙伴感受最深刻,

刚开始的时候,随便买只基金都能涨,即使跌了,过几天也能涨回来,那持有体验不要太好。

但这其实是搭了牛市的便车,熊市一来,一切都原形毕露了:原来基金也会跌,而且会跌那么久、跌那么深,有一种“深不见底”,被按在地上反复摩擦的绝望感。

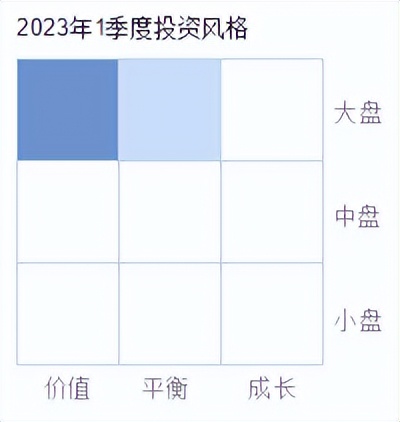

(3)大周期择时 & 择风格

基金经理不能平稳穿越牛熊,熊市又痛的让人刻骨铭心,那基民怎么办呢?

让我们深层次扒下去:

1)市场本身就是牛熊交替的,这点我们无法改变;

2)基金经理不能平稳穿越牛熊有两个原因:

一是不择时。

公募基金追求的是相对收益,基金经理还有排名压力,即使知道当前行情火爆,潜在风险大,但因为不知道行情还能涨多久、还能涨多少,再加上还有排名压力,这就导致基金经理明知有风险也很难做出减仓的决定。

二是能力圈限制。

这也是必须正视的一个现实,有些基金经理就是擅长成长,有些基金经理就是擅长价值,再加上大盘风格、小盘风格,这就决定了基金经理赚的主要是能力圈内的钱。

当持仓和市场风格适应时,基金涨的又快又稳;在持仓和市场风格不适应后,净值又可能停滞不前,甚至倒退。

所以,解决方法是这样的:

首先,既然我们无法改变牛熊交替,那就去适应、去习惯市场的涨跌,而且只有做到这一点后才能算一位合格的基民,才算打开了基民赚钱的大门。

其次,基金经理不择时,但我们可以自己择时。在市场明显高估,甚至泡沫化的时候及时离场,毕竟赚和亏都是自己的钱,宁愿少赚,也不要承担过多风险。

最后,基金经理受限于能力圈,但我们可以根据市场风格变化选择不同类型的基金。比如,在成长风格涨到极致时,卖出成长风格的基金,在价值风格跌到谷底时,买入价值风格的基金。

概括起来其实就一句话,

公募基金追求的是相对收益,但我们不妨用绝对收益的思维去买基金,宁愿少赚,也不要承担过多的风险。

(4)不要重仓!不要重仓!!不要重仓!!!

当然,纪律不能忘:再看好一个行业,或一位基金经理,也不要下重仓。

这个也说过很多遍了,

未来永远是充满不确定性的,保不齐下一秒就会有意想不到的事情发生。所以,虽然看了很多资料,但也不妨把自己至于一个“弱者”的定位,告诉自己:我对行业和基金经理的了解还不全面,还有很多看不到的地方...

--------------

工欲善其事必先利其器,以上是理念的部分,接下来再说点实际的。

比如,重新来过的话,应该怎么配置组合呢?

(1)方法:核心+卫星

首先要有底仓思维,行业通用的解决办法是“核心+卫星”。

核心仓位稳定,涨的时候能跟上,不至于踏空行情;跌的时候,因为仓位没那么高,能少跌一些,心理上也更容易接受。

卫星仓位去打野,目的是增强收益,当然,做的不好的话,也可能减弱收益。

通过这套配置,可以让自己的组合处于“进可攻、退可守”的状态。

(2)适合做底仓(核心仓位)的基金

核心仓位是组合的压舱石,所以对这部分基金的选择就要“稳”一些,主要是这几类:

1)宽基

比如沪深300、中证500等的指数基金或指数增强基金,这类基金最大的好处是安心。

毕竟就像市场上流传甚广的那句“指数永远不会死”,买宽基,你知道下限在哪里,没有基金经理风格漂移的担忧,也没有基金经理选错行业、选错股票的担忧,少了这些负面情绪的干扰,也更容易拿得住。

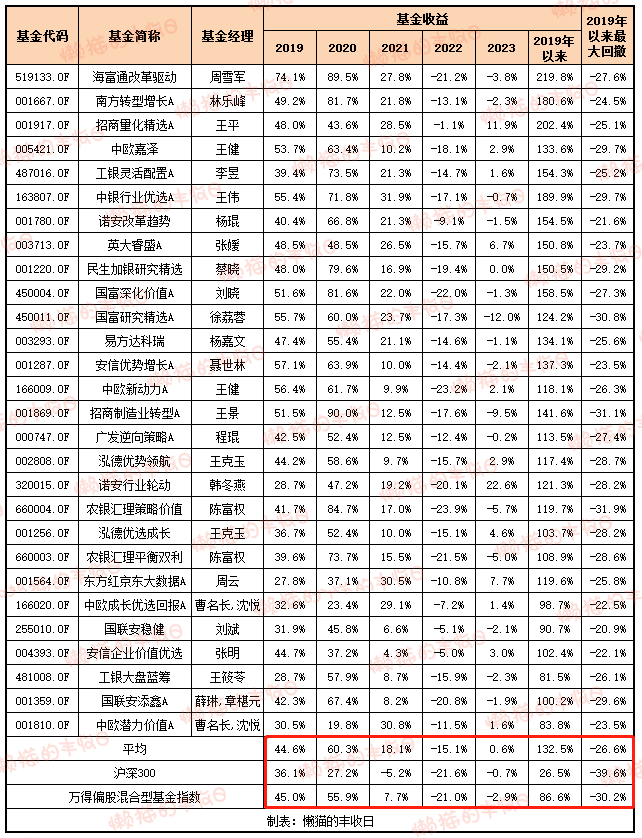

2)分散、均衡配置的主动基金

这个之前统计过,

被毒打之后,才知道这类基金的好啊~

https://mp.weixin.qq.com/s/vKzj_mwUbVubTEKKKivimQ

把它们和沪深300、偏股混合型基金指数作对比,2019、2020年赛道行情崛起的时候,表现并不突出,同类平均水平罢了。

但2021年行情回调后,这些基金却抗住了,2021年涨了18.1%,2022年跌了15.1%,今年涨了0.6%,表现明显好于市场平均水平。

这就是分散的好处,不在某一方向上暴露太多仓位,过滤掉市场风格、行业调整的风险,通过精选个股,以润物细无声的方式慢慢积累超额收益,拉长时间来看更容易取得好成绩。

比如,我们看2019年以来收益、回撤的话,这些基金平均收益是132.5%,平均最大回撤是26.6%,均显著好于沪深300和市场平均水平。

涨的时候能跟上,跌的时候能抗住,这些基金也蛮适合做底仓的。

(3)“卫星”仓位的基金

这个就不展开了,

概括起来两个思路:

一是看好“底仓”中的某只基金,也可以加一部分仓位作为卫星仓位,但要做严格的区分,事先明确底仓仓位是不能随便动的,只拿卫星仓位去做波段。

二是“底仓”以外的基金,这个就好处理了,该买的时候就买,该卖的时候就卖。

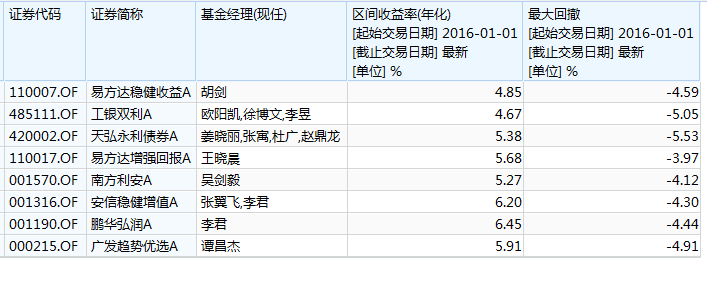

(4)偏债基金 & 纯债基金

当然,还有债基,这种更适合低风险偏好的投资者。

我们之前也总结过几位:

纯债基金中,马龙、刘万锋是比较优秀的存在。

马龙管的“招商产业债”,2016年以来年化收益是5.16%,最大回撤是2.02%。

刘万锋管的“招商双债增强”,2016年以来年化收益5.21%,最大回撤是2.17%。

当然,还有刘涛,他2016年5月才开始管基金,上次没把他筛出来。

看业绩的话,他表现也很好,2016年以来,鹏华丰融年化收益是6.78%,最大回撤是2.93%。

权益仓位没那么重的偏债基金中,胡剑、欧阳凯、姜晓丽、王晓晨、吴剑毅、张翼飞、李君、谭昌杰等是比较稳的基金经理。

2016年以来,年化收益5%左右,最大回撤基本也能控制在5%以内。

还有一些更高收益、更大回撤的偏债基金,

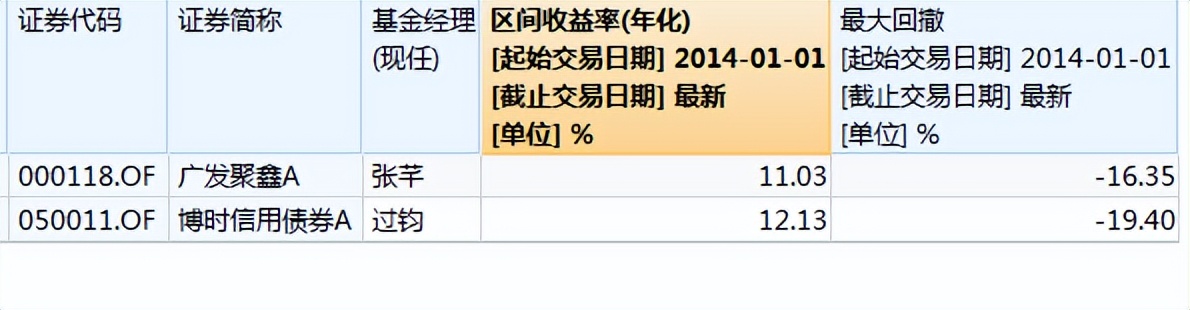

张芊、过钧是老前辈了,做的也比较好,2014年以来基金收益超过10%,最大回撤也超过了15%。

还有纪文静、柳万军、李建、余志勇等也做的比较好。

*免责声明:文章内容仅供参考,不构成投资建议。

$海富通改革驱动混合(OTCFUND|519133)$$南方转型增长混合A(OTCFUND|001667)$$国富研究精选混合A(OTCFUND|450011)$

本文作者可以追加内容哦 !