如果要一句话总结2023年以来的市场表现,那就是“大幅低于市场预期”,年初市场的乐观情绪随着市场后续的调整快速消散。而且今年仍然呈现出非常强的结构性行情,而且像年初至今表现突出的AI和中特估板块由于前期公募基金普遍低配,这导致了偏股基金指数的表现要落后于沪深300这样的宽基指数。刚过去不久的5月份市场情绪跌到了冰点,单月基金发行规模达到过去8年的最低点,市场的冷清由此可见一斑。

六月中旬以来市场开始出现一定程度的回暖,不过近几天市场又开始调整。昨天我在梳理今年以来基金产品业绩的过程中,发现田俊维管理的博时创新经济竟然创出历史新高了,年初至今的收益为16.95%(截至6月27日);此外他与杜文歌合管的一只固收+基金博时鑫康(债券和股票的配置比例会适当调整,整体以债券打底权益增强)则早已创出历史新高,年初至今的收益高达6.41%(截至6月27日)。对于这样一位逆市快创出历史新高的基金经理,不免让我感到好奇,借这个机会,今天来聊聊这位业绩突出但又略显低调的基金经理。

田俊维2010年于卖方入行,2015年开始在天弘基金管理基金产品,其在天弘任职期间的代表作为天弘文化新兴产业(20170809-20210519);2021年加入博时基金,目前共管理博时创新经济(20211115至今)、博时鑫康(固收+,20211209至今)和博时卓远成长(20220929至今)三只基金产品,最新合计管理规模16.89亿元。

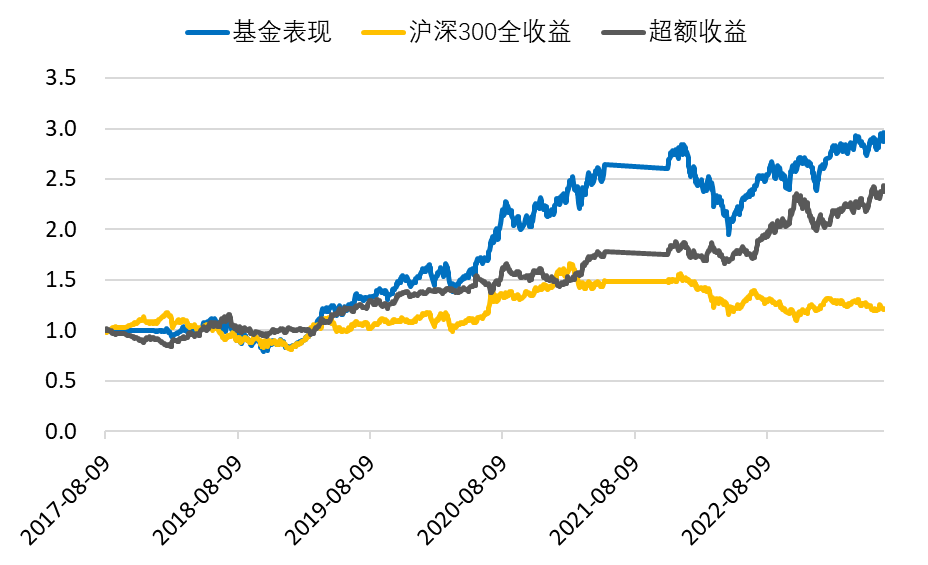

下图为田俊维任职天弘文化新兴产业和博时创新经济两只代表作期间的业绩以及相对沪深300全收益指数的超额收益,从图中可以看出田俊维在任职期间均取得了不错的投资回报,在田俊维管理基金产品的这五年多时间里相对沪深300全收益指数取得了年化17.78%的超额收益,非常突出。

如果看分年度业绩,同样显得颇为靓眼,2018年、2019年、2020年、2022年和2023年田俊维的投资业绩分别为-14.77%、87.84%、40.75%、-8.74%和16.95%(截至6月27日)。考虑到这几年变幻莫测的市场风格,取得这样业绩显得殊为不易。

将这一业绩同他目前不到20亿的管理规模相对照,容易发现这位基金经理大概率被市场低估了,这其中的主要原因一方面很可能是他在管理产品期间变更了基金公司,导致他的投资业绩出现断档,从而降低了市场对他的发掘力度;另一方面则可能是他过于低调,此前我本想通过互联网和季报去探究他的投资理念及风格,不过有点遗憾的是,田俊维对外披露的信息甚少,因此对他了解的投资者并不多。然而有趣的是,尽管田俊维的投资业绩很突出,管理规模也不大,但他的代表作博时创新经济还是被限购了,目前限额每日10万元,按照这个限购额度理解,公司可能主要还是希望做好产品业绩以吸引更多的个人投资者,这对于个人投资者而言应该说还是非常友好的。

好的投资业绩只是优秀基金经理的必要但不充分条件,相对于业绩,我们更需要了解背后的投资逻辑。然而正如上文所说,田俊维对外访谈以及在定期报告中披露的基金经理观点非常有限,因此这里只能综合各方面信息对田俊维的投资风格特点进行刻画。

勤奋&交易能力强

根据为数不多的公开信息,可了解到田俊维是一位非常勤奋的基金经理,他认为投资并没有什么太多的捷径可以走,要把握个股的投资机会,只有进行持之以恒的深入调查研究,因此田俊维参加路演和外部调研非常频繁。

如果将他基金投资业绩进行归因分析,可发现田俊维将对于个股频繁的调研跟踪很好的转化为基金的投资业绩。由于基金产品会披露每半年的完整持仓,若我们假设基金经理在这半年期间不进行任何操作,每半年结束时将半年前的持仓瞬时调整为当前持仓。那么这样计算的话,天弘文化新兴产业和博时创新经济两只产品的模拟业绩要远远劣于它们的实际业绩表现,这表明田俊维在个股投资的短期时点上具有非常强的把握能力。这种投资能力的取得跟基金经理的勤奋是分不开的,因为个股短期走势的变化跟公司中短期基本面的边际变化时高度相关,而要了解到这些高频的基本面变化信息,唯有靠各种调研及刷路演。

而且特别难能可贵的是,按照上述统计,在过去5年多时间里,田俊维基本每半年都能取得正的交易收益(基金实际业绩-模拟收益),这很好的体现了他对短期个股及行业基本面变化的感知能力。对于这一点,我们在接下来对于田俊维的分析中相信大家能更多的感受到。

投资风格灵活,当前偏爱中小市值公司

观察天弘文化新兴产业及博时创新经济各期持仓,可发现田俊维是一位投资风格灵活的选手。

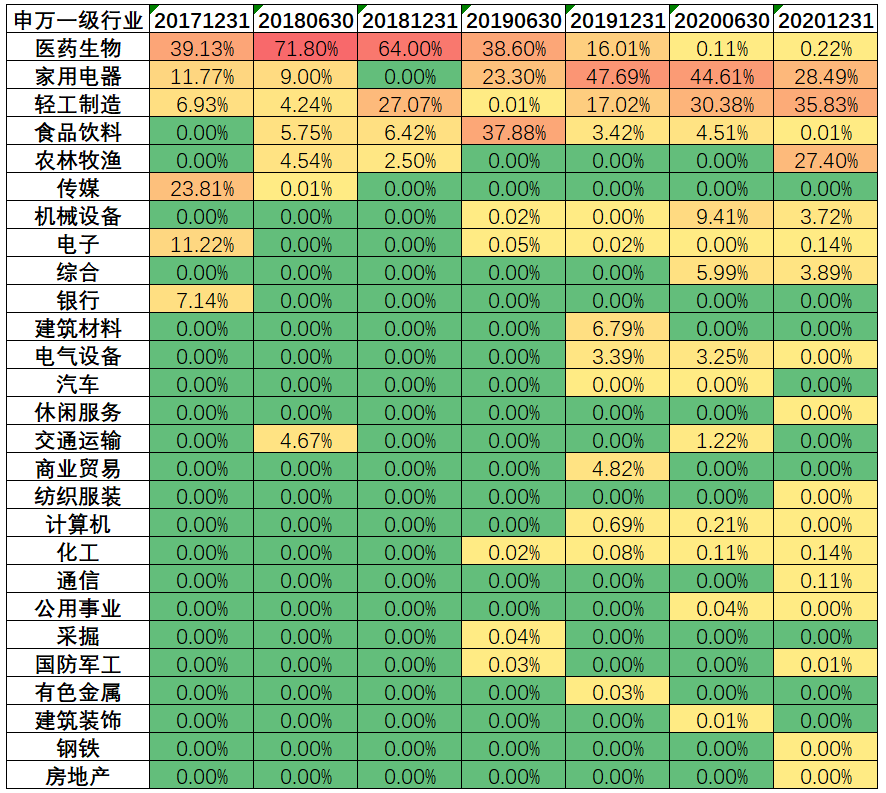

在管理天弘文化新兴产业期间,田俊维的行业及个股投向均非常集中,其偏爱的前四大行业依次为医药生物、家用电器、轻工制造和食品饮料,对于他看好的这些行业,持仓比例动辄高达30%以上甚至50%。

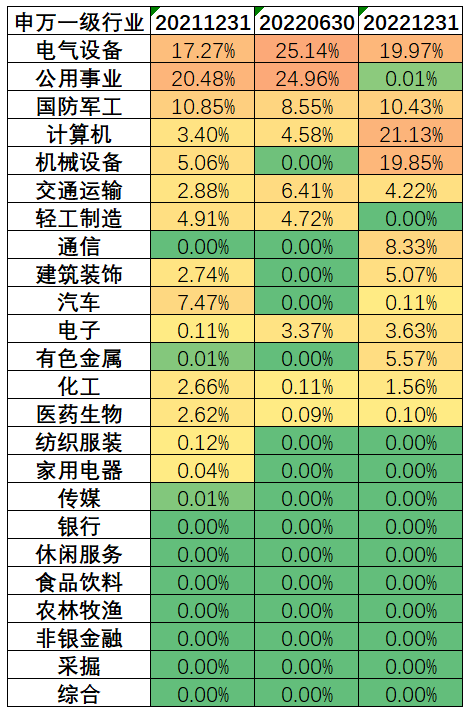

在接手博时创新经济后,田俊维的行业配置风格发生了较大变化。对于他看好的单一行业,其行业配置比例并未超过25%,行业配置偏向均衡,其中田俊维最为偏爱的前四大行业变为电气设备、公用事业、军工和计算机。

如果再将田俊维在管理天弘文化新兴产业以及博时创新经济期间的行业配置进行对照,可发现他在各个阶段采取的行业配置策略与当时的市场风格恰好是完全契合的。在2017-2020年间,市场偏好食品饮料、家电、轻工制造及医药这样的消费类公司,田俊维在管理天弘文化新兴产业期间恰好也把主要仓位配置在这一块,而且非常集中。在2021年之后市场偏好逐渐远离了这些消费类公司,制造业中出现了非常多的结构性机会,此时的田俊维则抛弃了前期重仓的大消费,开始把主要仓位配置在电力设备、军工、计算机及机械设备这样的一些板块上。而且如果再具体观察他这两年在各个行业上的配置节奏,可发现他对行业具有非常好的前瞻性配置能力,在2022年6月他在计算机和机械设备两大板块的配置比例不到5%,而到了2022年12月,他在这两大板块的配置比例迅速提升至40%以上,今年以来(截至6月16日)计算机和机械设备这两大板块分别上涨了37.49%和10.4%,今年以来这两个板块在各大行业中表现居前。

恰巧不巧,田俊维在市值风格的配置上也完美地契合了这几年市场的风格转变。在天弘任职期间,田俊维主要持有大市值公司,符合当时“以大为美”的市场风格特点;在他管理博时创新经济后,他从2022年下半年开始逐渐转变为中小市值风格,博时创新经济最近3期前十大成分绝大多数个股的总市值均不超过100亿。去年7月至今国证2000指数微幅下跌1.82%,而沪深300指数大幅下跌14.26%,小盘股显著优于大盘股指数,事后来看,田俊维对市值风格的切换时点也刚好完美契合大小盘风格的切换时点。

田俊维在行业配置及个股配置上这么多的完美操作,我认为不太可能全部是巧合,这背后应该有着他对行业配置及市场风格配置的系统思考,希望后续能够看到田俊维对于这方面的分享。

个股挖掘能力强,注重估值

田俊维的投资理念与大多数价值投资者并无明显差异,他在访谈中表示要以合理的价格买入好公司,换言之即寻找管理层优秀、具有较强竞争优势、商业模式好、成长性突出的个股并在合理估值时买入。

如果将这一投资策略进行总结,我们可以将田俊维定义为GARP型选手,注重公司质地及成长性与估值的匹配。观察田俊维管理产品各期持仓的估值,在他任职天弘文化新兴产业期间,各期持仓的估值基本保持在20-30倍之间。在任职博时创新经济期间,由于田俊维投资风格转向小盘股,其持仓的整体估值较之于之前有所提升,整体来看田俊维的估值容忍度处于比较合理的水平。

在选股能力上,个人认为田俊维还是很不错的,主要有两个大的观察角度:

(1)在任职天弘文化新兴产业期间,田俊维长期持有过不少优质个股如海尔智家、美的集团、顾家家居及长春高新等公司,并且在上面取得过不错的投资回报。

(2)2022年以来田俊维在小市值公司上做出了非常明显的超额收益。2022年7月至今国证2000指数微幅下跌1.82%,显著领先于沪深300,而田俊维管理的博时创新经济同期上涨24.79%,又显著优于国证2000指数。由于小市值公司对外披露的信息相对有限,要想在这些股票上赚到钱,无疑需要基金经理具备非常强的个股挖掘能力。

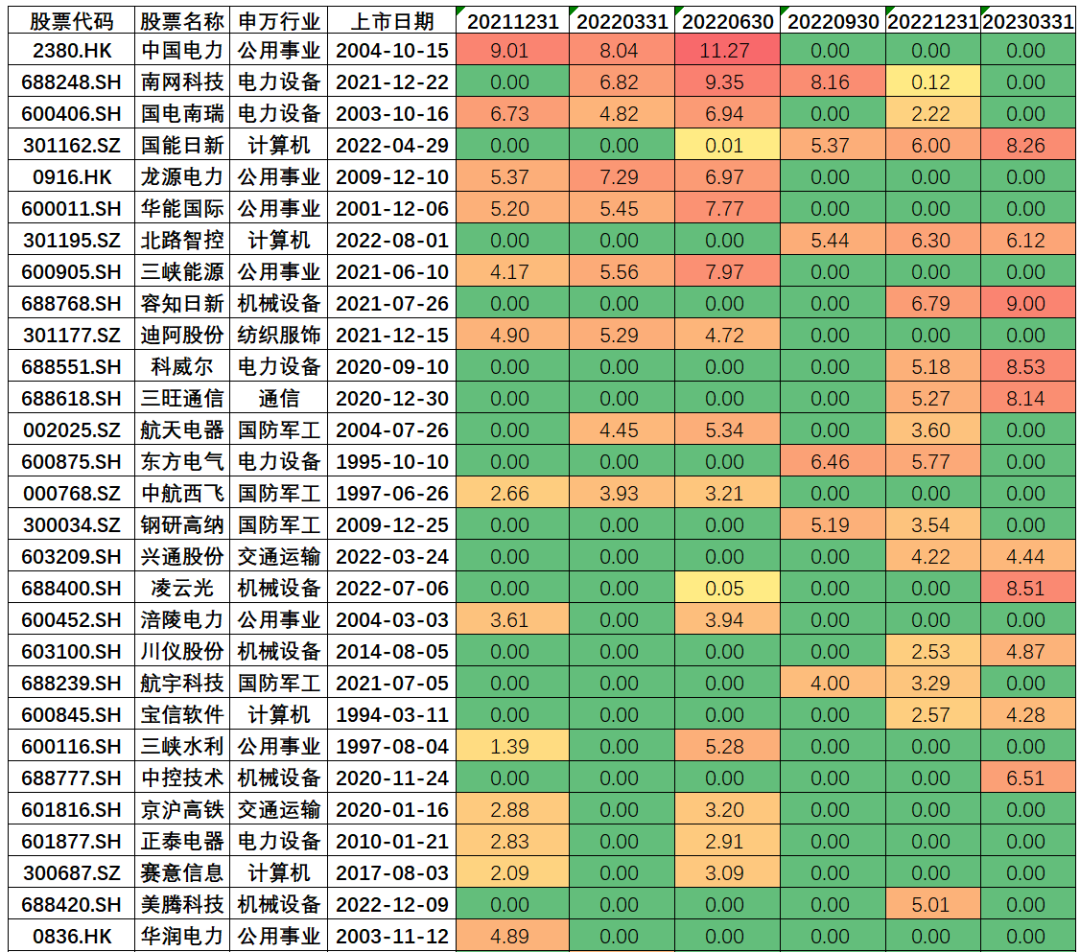

我们再具体看田俊维在管理博时创新经济期间各期的持仓成分股,也可以多多少少的感受到:

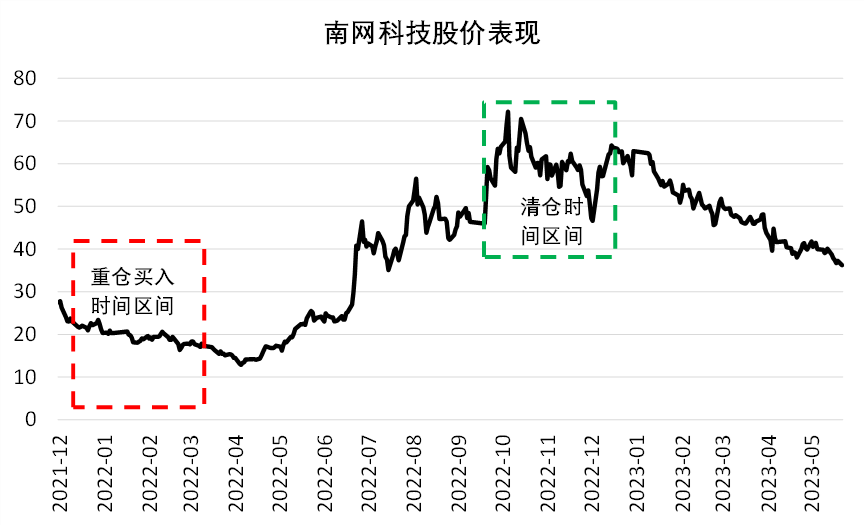

通过上表可以看到,田俊维非常擅长于在次新股这个想对偏冷门的领域中寻找投资机会。像他重仓过的南网科技、国能日新、北路智控、三峡能源、容知日新、科威尔、三旺通信、兴通股份及凌云光等都是在2020年之后上市的。这些股票由于新上市,对外披露信息较少,也不太为投资者所关注,要想从中挖掘到不错的超额收益实属不易,非常依赖于基金经理的勤奋跟踪。

通过复盘田俊维重仓这些个股期间的表现,很容易发现田俊维在这些次新股中找到了非常多的投资机会。特别值得一提的是,田俊维精准把握南网科技的行情主升段,成为他管理博时创新经济期间的得意之作。南网科技作为一只2021年12月上市的新股,在该股票上市后不久的调整阶段就得到了田俊维的关注,在他左侧介入南网科技后,该股票后面仍下跌了20-30%,但田俊维仍然维持坚定持有。这一坚持获得了不错的投资回报,该股票后续上涨5倍,随后田俊维在高股票的高位卖出。

除了南网科技外,田俊维在很多其他次新股如科威尔、三旺通信、凌云光及容知日新等的投资上,同样战绩不俗,在个股投资的买卖点上把握精准。

总结

田俊维是一位勤奋、投资风格灵活且取得了非常不错投资业绩的基金经理,在过去几年各类风格快速轮换的市场行情中取得了非常不错的投资业绩。对于这样一位能够快速适应市场风格并应变自如的基金经理,如果将其加入我们的投资组合,将能够有效的分散组合风险,熨平组合业绩波动。当然由于田俊维颇为低调,希望他后续能够加强与市场的沟通,这样我们对基金经理可以了解得更为全面。

(转自:大马哈投资)

风险提示:投资有风险,投资需谨慎。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。【基金管理人/基金销售机构】提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。

您在做出投资决策之前,请仔细阅读基金合同、基金招募说明书和基金产品资料概要等产品法律文件和风险揭示书,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。

本文作者可以追加内容哦 !