摘要:

1、 在新能源车和储能需求高增背景下,锂电全球产销规模持续高涨,长期空间依然可观。供需格局上虽名义产能相对过剩,但一方面产能爬坡过程和下游产品需求的季节性带来阶段性博弈机会,另一方面新技术、新应用场景带来的高端产能迭代较快,也能创造放量窗口内的相对稀缺性,整体头部企业动能充沛。区域分布上,需求侧欧美市场新能源渗透率仍处相对早期,尤其是北美市场当前处于以市场换技术阶段,供给侧我国锂电企业技术积淀深厚,全球前十稳占七席,且至2030年格局保持不变,因此能够在较大程度上分享全球锂电市场向上红利。

2、 锂电下游近期政策催化较多,景气度维持高位。6月21日《关于延续和优化新能源汽车车辆购置税减免政策的公告》发布,确定2024 -2025免征车辆购置税,2026 -2027减半征收车辆购置税。近期粤港澳大湾区、宁夏、宁波等国际车展亦为行业增添关注度,乘联会预计6月高基数基础下新能车销量数据依然可以实现稳定增长。

3、 锂电上游价格体系趋于稳定,行业后续有望健康发展。以锂盐为代表的上游材料经历了从去年11月份高点开始的加速回落和4月下旬的触底反弹、6月的稳健修复后,当前周度价格变化基本持平,既不伤及下游环节盈利,又不会触发观望博弈情绪,需求侧显著回暖的背景下,后市格局向好。

$智能电车ETF泰康(SZ159720)$

一、锂电全球高端产能相对稀缺,北美市场蕴含业绩增量机会

锂电池全球供需总量格局:全球范围内看,近年来新能源车和储能需求高增的背景下,锂电企业产销规模持续高涨。其中新能源车我国渗透率虽然已达阶段性成熟位置,但海外部分新市场仍处于起步阶段,向上空间广阔;储能伴随前期风电光伏等新能源电力设备持续渗透后带来的消纳需求,当前处于高速增长阶段,为锂电企业提供“第二增长曲线”。近三年区间看,2019年全球锂电主力企业产能达到290GWh,2021年高达823GWh,2022年爆发至1359GWh,年均复合增速67%,其中储能尤其是户储,贡献了可观增量,且该趋势后续有望放大;动力电池维度,据SNE Research统计,预测2035年全球电动车销量约8000万辆,渗透率有望达到90%左右,对动力电池需求至2035年将增至5.3TWh(2023年预期为687GWh)。

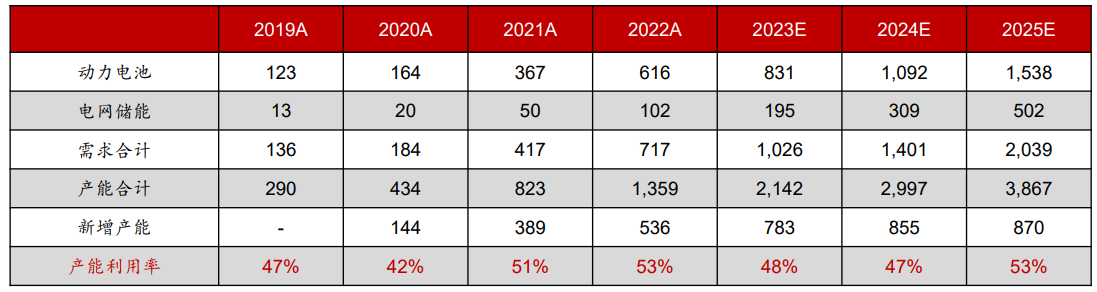

由下表可知,名义产能的相对过剩已是行业共识,这也是新能源赛道近段时间来上涨乏力的大背景,但实际产能利用率仍偏低,如产能释放存在逐步爬坡过程,当年产能增量很难在当年被充分利用;电动车需求季节性强,一般从年初低位逐步拉升,利用率稳步上升。因此在短期仍然存在一些供需错配机会。长期而言,新技术、新应用场景代表的高端产能仍然相对稀缺,高质量竞争空间广阔,大圆柱电池等技术迭代层出不穷,对技术领先的锂电头部企业而言,成长动能仍将充沛。

表:全球锂电池(动力&储能)供需测算

(信息来源:MarkLines、野村东方国际)

锂电池全球供需区域分布:从供给侧看,欧美抢跑,但受制于制造业外流,技术突破有限。日韩对是否跟进电动化犹豫不决,错判大局失去发展关键机遇,如日企对油电混动投入巨大,但纯电路线后来居上;日韩传统燃油车企基本盘太大,担心行业生态受到破坏等。据EV Volumes统计,截至2021年底,日韩新能源车渗透率不足10%,当前日韩车企已在转变思路,未来进一步专注电动市场。我国在燃油车时代起步较晚,在电动车时代后来居上,尤其在锂电池产业中技术沉淀深厚,当前全球前十大锂电企业中,我国稳占七席,且据SNE Research预测,2030年该格局仍将稳定不变,因此我国锂电头部企业凭借多年技术沉淀带来的全球竞争力,能够充分分享全球锂电市场扩张带来的红利。

需求侧看,欧洲市场起步早,是碳排放控制的先行者,通过制定燃油车禁售表、财政补贴、贸易关税等手段促进新能源车发展。站在当前时点,欧洲国家层面补贴力度逐步分化,渗透率高的国家如瑞典不再激励私人购买新能源车,渗透率中游西班牙、法国等仍保持纯电7000、5000欧元的补贴,渗透率较慢的克罗地亚、塞浦路斯等国家购买新能车补贴可高达9333-12000欧元。截至2022年底,欧洲市场新能源车渗透率为17%,仍处于高速成长阶段,是我国锂电企业出口的重要市场。

图:区域纯电EV市场预测

(信息来源:LG Energy Solution Q3 2022 Earnings Conference Call,野村东方国际)

美国市场方面,在燃油车时代以技术换市场,电动车时代以市场换技术。IRA政策下,当前只要电池组件(包括但不限于正负极、电解液、隔膜、电芯等)50%的价值比例在北美(美国/加拿大/墨西哥)制造或组装,可获3750美元的补贴;40%比例关键矿物(包括但不限于锂、镍、钴、锰、铝、石墨等)在美国/FTA国家(自由贸易协定)/日本开采、加工或回收,亦可获得3750美元的税收抵免。这两大比例要求后续将逐年提升,整体以市场换技术,扶持本土羸弱的锂电制造业。但中期维度看,是锂电企业重要的业绩增量来源。

二、新能源车购置税延续,下游市场需求维持高位

6月21日财政部、税务总局、工信部联合发布《关于延续和优化新能源汽车车辆购置税减免政策的公告》,主要内容包括:(1)2024年1月1日-2025年12月31日免征车辆购置税,每辆新能源乘用车免税额不超过3万元人民币;(2)2026年1月1日-2027年12月31日减半征收车辆购置税,每辆新能源车减税额不超过1.5万元人民币。

回顾购置税减免历史,自2014年起,我国对购置新能源车免征车辆购置税,2017、2020、2022年先后三次将该政策延续至2023年12月31日。据财政部消息,截至2022年底,该政策累计免税规模超2000亿元,且预计2023年单年免税额将超1150亿元,2024-2027年减免税总额将达5200亿元。整体新能源车政策端高度景气,“稳字当头”,避免政策断档和急转弯,稳定市场预期。

表:近期汽车展会

(信息来源:车展官网、中泰证券)

数据层面,作为回报,据我国工信部数据,新能源车年销量从2020年的136.7万辆增至2022年的688.7万辆,增长4倍,且新车增量中新能源车占四分之一。今年1-5月,新能源汽车销量294万辆,同比大增46.8%,渗透率27.7%,仍保持稳健增长势头。此外,据乘联会统计,6月作为高基数月,国内新能源车销量预计仍能达到67万辆,同比增长26%,环比继续增长15%,渗透率达36.6%。伴随近日大湾区、宁夏、宁波等车展活动助力,行业排产情况向好,市场需求逐步恢复。

三、锂电产业链上游价格体系趋稳

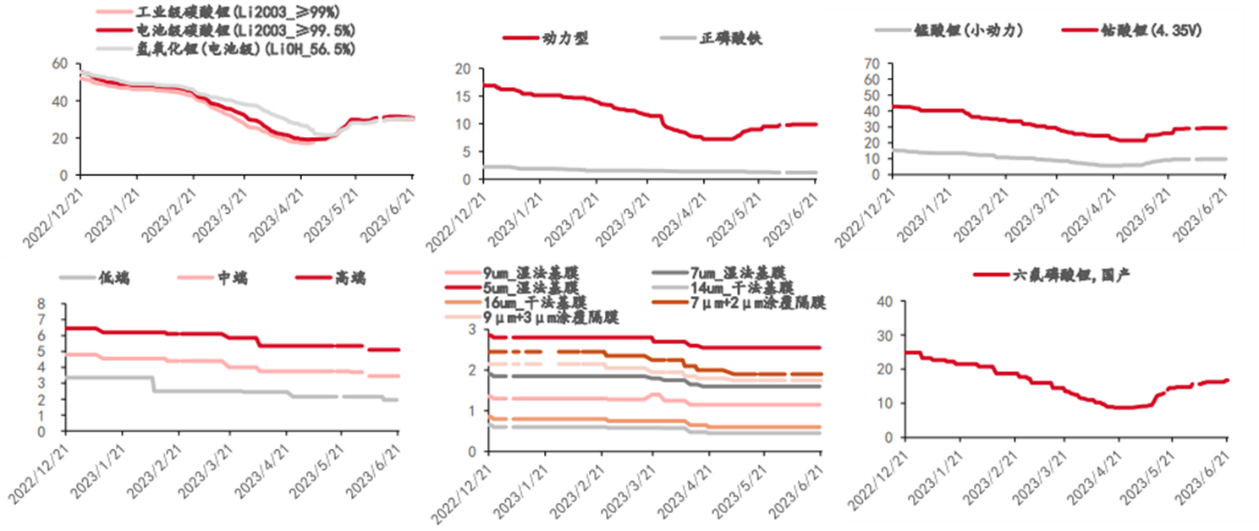

6月锂电上游材料跟随下游新能源车、中游锂电池需求稳步回暖,供给端跟进有序调整,价格体系趋于稳定。既不会像去年高位时压迫下游企业盈利,也不会像一季度大跌时引发产业链观望博弈行为,反映需求的弱势。主要材料在成本附近运行,促进后市产能的有序释放。

锂盐:经历了年初以来的加速下跌、4月底开始的大幅反弹和6月份的稳健修复后,最新一周价格基本稳定。截至6月21日,工业级碳酸锂、电池级碳酸锂、电池级氢氧化锂报价分别为29.75万元/吨、30.75万元/吨、30.2万元/吨,环比变动0%、-0.81%、0%。据东海证券梳理,供给端锂辉石企业生产正常,青海盐湖锂受气温回升影响产能升高;需求侧企业整体处于补库阶段,因此价格短期有望继续保持震荡稳定。

正极材料:磷酸铁锂路线下,磷酸铁6月21日报价1.225万元/吨,价格平稳运行。磷酸铁锂材料6月21日报价9.9万元/吨,周环比亦持平。磷酸铁锂材料整体供过于求,但已然迫近成本线,因此价格或将平稳。三元路线下,三元5系单晶型6月21日报价24.1万元/吨,周环比价格平稳,但博弈情绪相对较浓,后续走势存在不确定性。

负极材料:人造石墨高端、天然石墨高端6月21日报价分别为5.1万元/吨、5.95万元/吨,周环比持平。据东海证券梳理,下游询价订单有所增加,且多为比价议价,实际落地订单有限。石墨化企业伴随行业需求边际改善,开工率上升,价格接近成本线附近,后续下探空间小。

隔膜:干法隔膜受储能需求带动,订单饱满,下半年销量提升基础坚实;湿法隔膜海外需求回暖,整体行业供需平衡。主要隔膜产品周环比价格均持平。

电解液:电解液需求恢复较好,周内六氟磷酸锂企业基本满产,六氟磷酸锂6月21日报价16.75万元/吨,实现小幅上涨。

图:锂电上游材料价格走势图

(信息来源:鑫椤资讯、东海证券)

整体产业链价格跟踪上,锂电材料主要环节经历大跌修复后最新周度价格环比均维持稳定,在成本附近运行;下游需求显著回暖,增量订单饱满,产业格局向好,后市成长性趋于健康。

工具选择上,中证智能电动汽车指数(H11052.CSI)“电动化”方向锂电产业链成分股权重合计73%,有望受益于锂电上游价格体系趋稳健康、下游政策催化频出、出海空间广阔的短中长期格局,欢迎大家持续关注跟踪中证智能电动汽车指数(H11052.CSI)的智能电车ETF泰康(159720)!

(底层数据来源:Choice数据库;数据统计截至2023年3月31日;以上仅为指数构成的客观介绍,不构成任何指数分析评价或任何投资建议,不作为投资收益的保证。指数公司后续可能对指数编制方案进行调整,指数成分股的构成和权重可能会动态变化。)

乘风破浪会有时,“指”挂云帆济沧海。生命因不同而精彩,投资因独立而出众。关注指数投资,找到属于自己的长期。

风险提示:本材料仅作宣传所用,不作为任何法律文件。文中观点仅供参考,不代表任何投资建议,投资者不应以该等信息取代其独立判断或仅根据该等信息做出决策。投资有风险,基金管理人管理的其他基金的业绩不构成对本基金业绩表现的保证。投资智能电车ETF泰康可能遇到的特有风险包括:(1)标的指数回报与股票市场平均回报偏离的风险;(2)标的指数波动的风险;(3)基金投资组合回报与标的指数回报偏离的风险;(4)标的指数变更的风险;(5)指数编制机构停止服务的风险;(6)成份券停牌的风险;(7)基金份额二级市场交易价格折溢价的风险;(8)IOPV计算错误的风险;(9)申购赎回清单差错风险;(10)退市风险;(11)沪市成份证券申赎处理规则带来的风险;(12)投资者申购失败的风险;(13)投资者赎回失败的风险;(14)基金份额赎回对价的变现风险;(15)基金在二级市场的流动性风险;(16)第三方机构服务的风险;(17)因终止上市导致终止基金合同并进行基金财产清算的风险等。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金有风险,投资需谨慎。投资者购买基金时应认真阅读《基金合同》、《招募说明书》、《产品资料概要》等基金法律文件,在投资金融产品或金融服务过程中应当注意核对自己的风险识别和风险承受能力,选择与自己风险识别能力和风险承受能力相匹配的金融产品或金融服务,并独立承担投资风险。

本文作者可以追加内容哦 !