今年年初市场对政策的强烈预期使市场经历了一轮强势且快速的估值修复,但伴随着弱现实的到来,市场再度进入了震荡阶段,板块也因此走向了结构性行情。在年初有所盈利的投资者,在这一行情的轮转下可能不经意间就被“套牢”了。

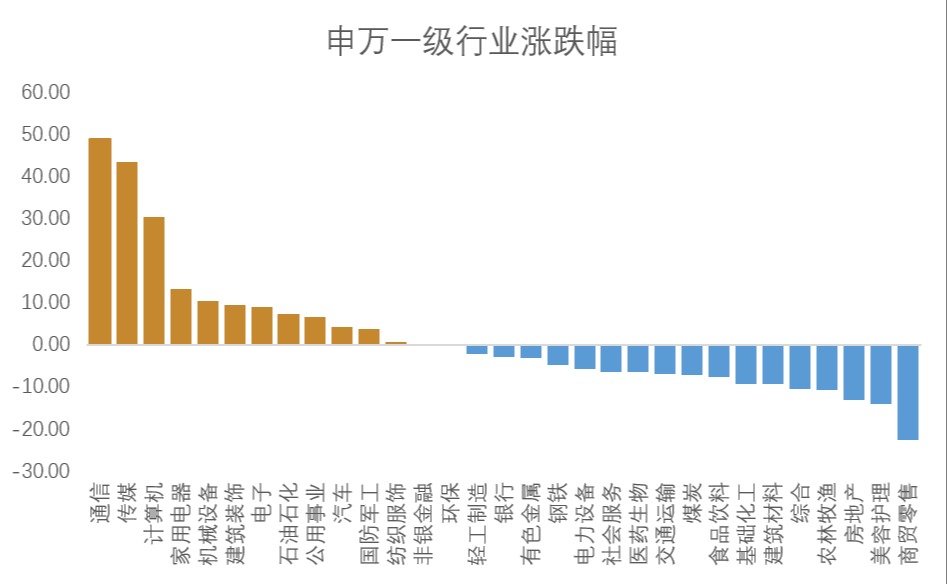

回顾近半年的市场,板块的轮动十分频繁。从申万一级行业涨跌幅来看,通信、传媒与计算机板块截至目前的涨势较好,而房地产、美容护理和商贸零售板块却迎来了较大的回调。在31个申万一级行业中,仅有12个板块有所上涨,更多的板块表现欠佳。作为普通投资者的我们,没有像专业投资人员的知识储备、投资经验/策略,缺乏对风险的预判能力,很难在这样的市场中获得心仪的收益。那我们应该如何投资?

数据来源:wind,统计区间:2023.01.01-2023.06.27

震荡市场“+转债策略”或为良策

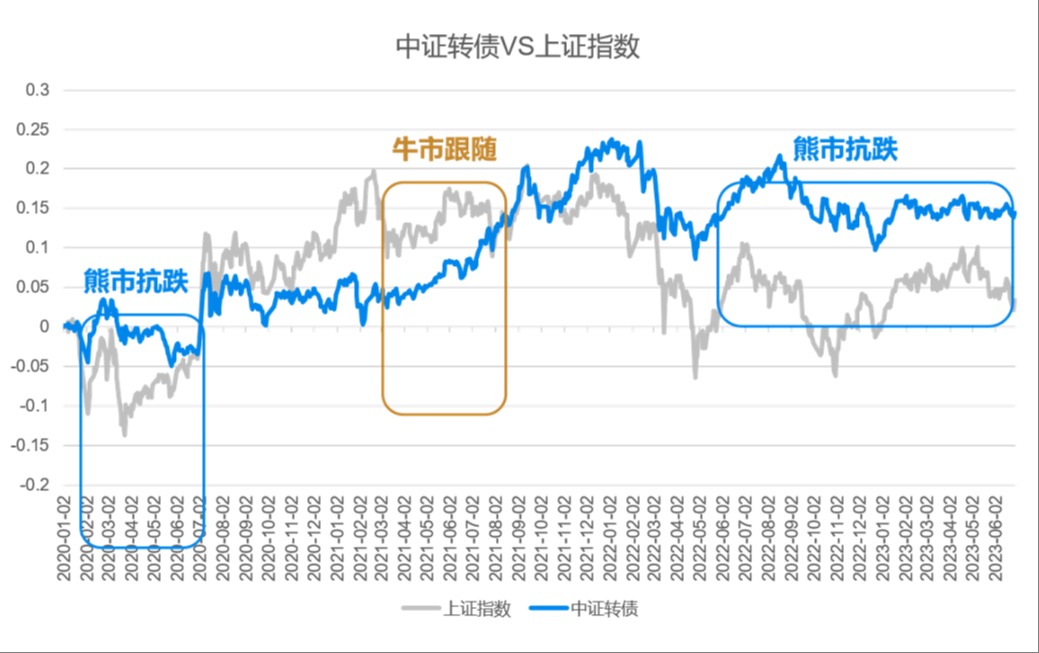

相比在震荡市场盲目的投资股票,不如选择一些具有转债策略的产品,这类产品的波动或比单一股票策略更加平滑。因为可转债其本身具备股债双重特性在股市较好时有进攻性,可转债与正股高度相关,基本面分析主导配置方向,转债弹性较高; 在股市低迷时有防守性,与正股相关性下降,较高到期收益率及信用分析主导配置方向,转债收益相对平滑。通过下图可以发现,转债具备进可攻、退可守的特点,与股市相比,转债往往呈现牛市跟随、熊市抗跌的特性。所以转债策略类产品或许在震荡市更适合一些看不清未来投资方向的中低风险投资者。

数据来源:wind,统计区间:2020.01.01-2023.06.27

指数过往表现不代表未来,中国证券市场成立时间较短,上述展示不能作为任何投资推荐。

而财通资管鸿盛12个月定开债券型基金就是这样一只不投股市的“+转债策略类”基金。根据最新一季报展示,财通资管鸿盛12个月定开型基金A的债券型资产占比为99.20%,其中可转债占比为19.13%。在经历了去年11月份债市的大幅度调整,其过去一年的收益仍然达到了4.41%,同期超越业绩比较基准5.3倍。自成立以来该产品净值增长17.84%,业绩位居同类产品的前4%。

数据来源:财通资管鸿盛12个月定开债券型基金A一季度报告,同类产品按银河三级分类为普通债券型基金(可投转债)(A类),共332只,鸿盛A排名第13。超越基准计算方法:(本产品业绩-业绩比较基准)/业绩比较基准,其中,近一年同期业绩比较基准为0.70%。

目前该产品处于开放期,开放具体时间为2023年6月26日至2023年7月7日。

财通资管鸿盛12个月定期开放债券型证券投资基金A类自2020年6月5日成立至2020年、2021年、2022年、2023年一季度净值增长率分别为1.36%、12.02%、1.36%、2.40%,同期业绩比较基准为-1.04%、2.10%、0.51%、0.70%。成立以来至2022年一季度末,本基金净值增长率为17.84%,同期业绩比较基准收益率为1.84%。2020年6月5日起至2022年12月20日宫志芳任本基金基金经理,2020年12月9日起至今顾宇笛任本基金基金经理,2022年12月20日马航任本基金基金经理。

数据来源:财通资管鸿盛12个月定期开放债券型证券投资基金2020年年度报告、2021年年度报告、2022年年度报告、2023年一季度报告。

风险提示:本资料为宣传资料,不作为任何法律文件。本基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。财通资管提醒您基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由您自行负担。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出任何承诺或保证。以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定,提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。本材料中提及的策略为当前环境下的投资策略及其举例阐述,本基金将根据宏观环境和市场情况,适时进行投资策略的调整。在封闭期或者最短持有期限内,您将面临因不能赎回或卖出基金份额而出现的流动性约束。

本文作者可以追加内容哦 !