2023年6月8日,包括工商银行、农业银行、中国银行在内的多家国有银行再度下调存款挂牌利率。其中,活期存款利率从此前的0.25%下调至0.2%,2年期定期存款利率下调10个基点至2.05%,3年期定期存款利率下调15个基点至2.45%,5年定期存款利率下调15个基点至2.5%,不知不觉存款利率已经来到“2”时代。近期存款利率为何下行?对咱们债市有啥影响?咱们的存款又该“何去何从”?我们这就来和大家唠一唠。

一、近期存款利率为何下行?

不同于今年4月以来部分中小银行跟进下调存款利率的“补降”行为,本次国有银行们纷纷下调人民币存款利率,还是继2022年9月以来的首次。也就是说,上一波存款利率调整已接近尾声,新一轮的存款利率下调开始了,本轮存款利率下调的原因究竟是啥呢?

1、为银行“解压”

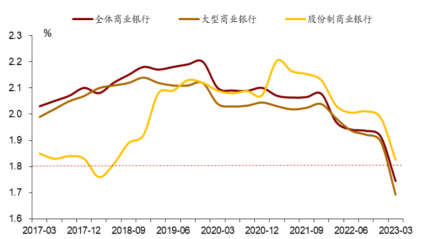

首先就是为银行“解压”,解“息差的压”。大家都知道,银行最重要的利润来源就是“息差”。2020年至今,商业银行净息差整体处于下行通道中,银行负债端成本不降反升和资产端收益率持续的下行,不断压缩银行息差空间。据央行最新数据,2023年Q1商业银行净息差较2022年末的1.91%收窄至1.74%,其中大行净息差下降至1.69%,城商行净息差下降至1.63%,已经低于市场利率定价自律机制中划定的净息差“警戒线”1.8%,股份行和农商行分别降至1.83%、1.85%,位于警戒线边缘。所以,为了缓解银行的息差压力,降低存款利率是有必要的。(数据来源:央行网站,2023/6/14)

银行净息差加速下行

数据来源:Wind,招商证券,统计区间2017/03-2023/3

2、为实体经济“加油打气”

一方面来看,银行存款利率下调后,负债成本将下降,作为“中特估”中的重要板块,银行业获得利好支撑,有利于银行股估值修复;另一方面,也为贷款利率下调预留了空间,有助于提升金融服务实体经济的“有效性”,为实体经济“加油打气”。从5月主要经济数据来看,现阶段经济下行压力进一步加大,通过降低政策利率释放“稳增长”信号必要性增强,央行后续或通过“MLF-LPR”调整机制降低实体经济融资成本。在2023年6月8日开幕的“第十四届陆家嘴论坛”上,国家金融监督管理总局局长李云泽亦再次强调,并明确了金融进一步服务好实体经济的主要方向和任务,提出将紧抓恢复和扩大有效需求这个关键点,持续优化和改善金融服务。因而,此次大行下调存款挂牌利率,也是为了增加市场活力,促进金融更好地服务实体经济。

二、“存款搬家”现象强化,债市或迎“活水”

那么存款利率下调对咱们债市有啥影响呢?一方面,从利率方面来看,虽然存款利率下调对债券利率没有直接的定价传导,但表明宽松的货币环境仍将保持,债券收益率有望延续下行;另一方面,存款利率下调,或强化“存款搬家”现象,债市有望迎来新的配置力量。

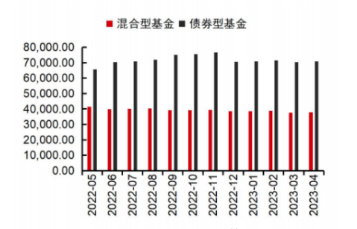

中信证券研究表示,存款利率下调,对储户的吸引力减弱,“存款搬家”的现象或将强化,个人有可能将存款资金转移至消费投资等活动,银行理财等低风险资管产品或将迎来增量资金。由于存款利率上限下调,储户获得的利息收入减少,存款作为资产配置选项的吸引力也随之下滑。考虑到储户对于原属于存款的资金的安全性要求往往更高,因此银行理财等低风险资管产品或将迎来增量资金。在今年4月居民存款结束连续13个月同比多增的同时,债券基金和混合型基金的规模也较3月上行,说明一部分储户在“存款搬家”后,将目光投向了这类低风险资管产品。同时,考虑到储户对于原属于存款的资金会有更高的安全性需求,因此理财为代表的这类市场未来或将持续迎来增量资金。

基金存续份额(亿份)

数据来源:Wind,中信证券研究部,统计区间2022/5-2023/4

三、想要“钱生钱”,还能买点啥?

全球资产配置之父加里·布林森有这样一句名言:“做投资决策,最重要的是要着眼于市场,确定好投资类别。从长远看,大约90%的投资收益都是来自成功的资产配置。”存款作为“保本增值”的部分,在每个人资产配置中都占据着不小的比例。

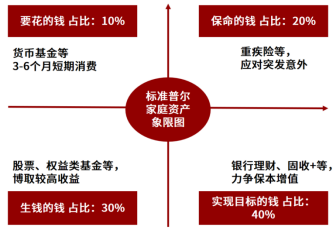

结合标准普尔家庭资产配置图来看,按照资金的重要和紧急程度进行分类,咱们的资产配置一共大致可分为四个部分,分别是要花的钱、保命的钱、实现目标的钱、生钱的钱,这一配置比例由全球具有影响力的信用评级机构标准普尔提出,对咱们的资产配置有重要的作用。

第一个账户是要花的钱,约占总资产的10%,如现金,一般用于衣食住行等日常开支和紧急支出。

第二个账户是保命的钱,约占总资产的20%,如保险,用于应对突发的意外情况。

第三个账户是生钱的钱,约占总资产的30%,如股票、股票型基金、期权等中高风险投资,以创造额外的收益。

第四个账户是实现目标的钱,约占总资产的40%,如存款、银行理财、债券基金、子女教育基金、养老金等中低风险投资,用于实现资产保值增值。

So,债基和存款一样,都在咱们的资产配置中扮演着“实现目标的钱”这一角色,想要进行“存款搬家”的朋友,不妨将债基作为“替代”进行配置。追求平稳的朋友们可以选择短期纯债和中长期纯债,如果能承受一定波动,较为进取的朋友可以“固收+”基金。在低利率环境下,咱们都应该考虑自身风险承受能力和资金流动性需求,多元化配置资产,综合平衡收益与风险,才能使钱“生”出更多的钱。

标准普尔家庭资产配置图

图片来源:网络

风险提示:本材料由工银瑞信基金管理有限公司提供,为客户服务资料,并非基金宣传推介资料,不构成投资建议或承诺。投资者不应以该等信息取代其独立判断或仅依据该等信息做出决策。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益。基金有风险,投资人应认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件, 在全面了解基金的风险收益特征、费率结构、各销售渠道收费标准等情况,并根据自身的投资目的、投资期限、投资经验、资产状况等以及听取销售机构适当性意见的基础上,审慎选择适合自身风险承受能力的投资品种进行投资。基金有风险,投资须谨慎。

$工银金融地产混合A(OTCFUND|000251)$

$工银新金融股票A(OTCFUND|001054)$

$工银尊享短债债券A(OTCFUND|006834)$

本文作者可以追加内容哦 !