2020年基金大牛市的余热渐行渐远,当时最火爆的宣传语“炒股不如买基金”,已经没人提起。取而代之,现在的基金评论区满是“怎样买基金才能赚取稳稳的幸福”的疑问。

确实,看着自己买的基金,净值一路下跌,账户的钱越来越少,肯定很痛苦。但长期来看,想要抵御通胀带来的购买力隐形缩水,投资仍然是一个无法回避的事情。

经历过市场波动之后,更多人在思考,如何选择一个适合自己的基金经理,选择一只可以在低迷环境也能有比较好的持有体验的基金。

FOF这种“组合型”基金可能是解决方案之一。这段时间我看了很多FOF基金经理的投资方法论,其中有不少都给了我很深的启发。

其中我印象比较深刻的有东方红资产管理基金组合投资部总经理邓炯鹏。他也是东方红欣和平衡两年混合(FOF)的基金经理(共管)。

在招商证券的基金评价报告中,截至2023年5月18日,在平衡混合型FOF类型中,东方红欣和平衡两年混合(FOF)近一年区间回报在19只同类FOF中排名第一(数据来源:招商证券基金评价——业绩分析)。

他如何做到这样的业绩,投资方法论有何特殊?经过业绩归因,我发现东方红欣和平衡两年混合(FOF)获取超额收益的背后,基本可以分为“451”三个方面。

获取超额收益的“451”

40%:股债平衡,做好仓位配置

普通投资者,情绪的钟摆比较极端,市场赚钱效应好的时候,恨不得卖房满仓进股市,可市场一旦走熊,又立刻变脸只想买低风险品种。

其实也能理解,毕竟如果没有经历过系统性训练,内心就会跟着情绪走,在恐惧和贪婪这两种形态中,不存在中间状态。

但如果我们用科学的方法,在一定程度上是可以战胜这种情绪的。

那么,如果基金经理可以根据市场权益资产的风险点位,通过市场周期判断各类资产的风险收益情况,调整权益资产的配置比例,在一定程度上就可以起到大类资产优化配置的作用,在基金的净值上,可以表现出更好的弹性和安全边际。

别小看这部分操作,在邓炯鹏FOF组合的超额收益里,贡献达到了40%,效果非常显著。

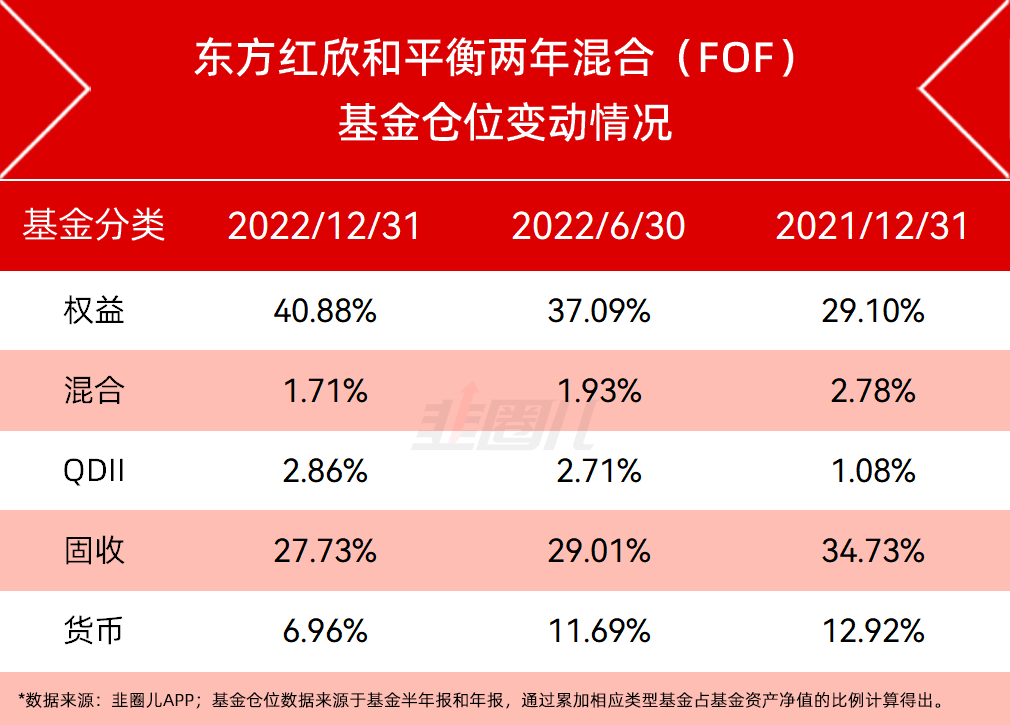

观察东方红欣和平衡两年混合(FOF)的股债仓位变化,也可以更直观的看到这种优势。

上述表格可以看出,在2022年年底,市场比一年前明显更具吸引力以后,邓炯鹏减少了固收和货币的基金占比,把更多的子弹,打到了权益方向上。

在该基金2022年10月下旬披露的三季报里,他也观点鲜明地提出:“过去我们作为‘小众者’所担忧的一些宏观情况,已经逐步被时间所反映、被市场所计价。大部分的行业都在较低的估值分位,投资者也逐步冷静,居民财富配置向权益资产转移是个大趋势,投资估值合理的权益资产在长时间维度内仍然是正确的事情。自2021年3月本基金成立起至今,我们对市场逐渐乐观,今年三季度末开始逐步小幅加仓。”

50%:用不同风格,丰富组合的策略纵深

但光有股债仓位的优化和调整还不够,FOF除了考验基金经理的大类资产配置能力,更考验基金经理在不同市场风格下的策略纵深。

如果说,这两年邓炯鹏最大的成长,那应该是按照策略匹配合适属性资产的能力。像最近一段时间,成长势微,价值回归,不少朋友在纠结组合构建的持仓风格,可邓炯鹏却没有这个烦恼。

因为他在2014年就面临过这样的考验,并且交了一份不错的答卷。

2013年创业板大牛市,转过年来,市场还停留在“做多成长,做空价值”的思维惯性中。2014年,彼时他还不是FOF基金经理,在各种量化指标还不突出的时候,他作为头部商业银行的基金产品评审专家就挑选出了在价值、周期、蓝筹有相当造诣,日后奔私也声名显赫的同姓大佬的公募产品,享受过一轮“价值回归”的红利。

有了之前的经历,2021年,已经成为FOF基金经理的邓炯鹏再一次在价值风格上进行了提前布局。

邓炯鹏坦言,他认真评估过当时的市场环境,很多股票已经估值很高了,只有价值型股票仍然有一定的低估,体现了较好的安全边际,选择价值型风格的基金产品,才可能规避市场风险可能带来的损失。

事实证明,这步棋为组合提供了巨大的贡献。如果去复盘东方红欣和平衡两年混合(FOF)在2021-2023年市场大幅波动中的稳定表现,可以发现,有50%的因素就来自于邓炯鹏价值风格的策略选择。

10%:精选个基,好基金要拿得住

丰富的策略选择,最考验基金经理自下而上的选基能力。

置身东方红资产管理这家平台,恰好有足够丰富、不同风格的基金产品可供挑选。

“近水楼台先得月”,邓炯鹏优先布局了自家的业绩扛把子——东方红京东大数据混合基金和东方红稳添利纯债基金。

东方红京东大数据混合,是基金经理周云的代表作,根据基金定期报告,该产品2021年上涨30.51%,去年下跌10.81%,都跑赢了业绩比较基准。(该基金业绩比较基准为中证800指数收益率*70%+中国债券总指数收益率*30%,基金经理周云自2015年09月起开始管理该基金。2018-2022年,该基金年度业绩分别为-22.21%、27.77%、37.12%、30.51%、-10.81%,同期业绩比较基准收益率分别为-18.22%、23.48%、18.06%、0.44%、-15.04%。)

东方红稳添利纯债是基金经理纪文静的代表作,在固收产品中也是一只老牌基金,根据基金年报,2022年,东方红稳添利纯债A过去五年的业绩增长率为24.47%,同期业绩比较基准收益率为10.02%。(业绩比较基准为中债综合指数收益率*80%+同期中国人民银行公布的三年期银行定期存款税后收益率*20%;基金经理纪文静自2016年5月起开始管理该基金,2018-2022年,该基金年度业绩分别为8%、4.82%、3.22%、3.83%、2.6%,同期业绩比较基准收益率分别为4.38%、1.6%、0.5%、2.24%、0.96%)

除此之外,其对中泰资管的基金经理姜诚也颇为看好。2021年市场对姜诚的信任还没到今天这个地步,而邓炯鹏在产品建仓不久就重仓了其管理的产品,截止到今年一季度,前十大基金持仓中仍持有该产品。

不仅如此,邓炯鹏更精妙的操作还在于,在2022年年中之后,有意识的增加了ETF的比重。ETF的优势不仅在于操作方便,还可以减少投资成本,以突出的性价比获得了投资者越来越多的认可。

站在当时,邓炯鹏判断市场的风险在释放,在9-10月市场大幅下探时,他加大了对战术型策略,比如指数基金的配置,当时拿得最重的沪深300ETF和科创50ETF,今年的表现想必大家都有目共睹。

他在进行动态操作和交易时,也通过一些优势行业ETF的操作,力争增厚基金组合的潜在收益空间。也正是这样对宽基ETF、行业ETF和优质主动权益产品的精选,为东方红欣和平衡两年混合(FOF)的超额来源贡献了10%的占比。

最终通过40%的仓位配置、50%的策略选择和10%的精选个基,组成了邓炯鹏的超额基础。

可以说,作为基金经理的邓炯鹏在能力圈内尽力做到最好。而出身于业内头部财富管理银行资深基金产品经理、产品团队主管的过往履历和“以客户导向”的良心,又促使邓炯鹏做了一件更难得的事。

懂投资、懂理财师、也懂客户

2022年9月-10月,A股市场正处于大幅下跌的恐惧之中,众多投资者忧心忡忡,悲观的情绪在市场蔓延。邓炯鹏判断,市场已经位于底部区域,此时入场,对广大投资者来说,是一件非常有利的事情。

于是,在他的建议下,2022年10月10日,东方红欣和平衡两年混合(FOF)成立19个月以来首次打开了申购。

高位保持克制,低位开放申购,这不正是大家一直寻找的良心基金经理所具备的品质吗?

在去年的三季报中,邓炯鹏这样写道,“也许在当前市场情绪下,大部分客户投资意愿较弱,但从持有人利益出发,我们认为,逆势布局虽然艰难但非常有价值。最后,用过往经历中学到的一句话收尾:涨潮的时候赶海,很难得到大海的馈赠;而退潮的时候,哪怕只是在海滩信步,也可能捡到美丽的贝壳。”

事实证明,那的确是绝佳的底部区间,熬过略显恐怖的黑暗10月,市场开始震荡上扬。

让客户在市场低位时参与进来,力争提高他们长期投资的收益空间,这种广大基民最看重的服务,邓炯鹏已经不是第一次做了。

2020年之前的十多年里,他还在招商银行担任财富管理部产品经理、投资类产品研发团队主管,亲身设计并参与了招商银行“五星之选”的基金服务体系。

这种基金筛选体系,其实与FOF基金经理对基金产品精挑细选的底层逻辑,有一些异曲同工的地方。那时基金虽然没有现在多,但选基金也不是件多容易的事。通过“五星之选”的基金服务体系,邓炯鹏的团队是不给客户经理下任务的,他们的选择是输出一些有价值的观点,帮客户经理和客户理解这个市场。

“如果不能给客户提供有意义的市场判断,帮基民在大方向上把把关,只是以“派任务”的方式硬推产品,客户买错了会亏钱,这将透支对财富管理整个行业的信任,理财师也会非常痛苦。”

他在2014年7月和12月接连发布《危中现机,挖掘价值》、《假如牛市来临,我们该如何面对》两篇策略报告。一定程度上,他准确把握了当年底价值股爆发和次年牛市的行情,拿着有干货的策略报告,客户经理与普通投资者沟通起来既顺畅也更有底气,投资者的投资体验与信任程度相应也会更高。

后来他做FOF基金经理,这些为客户服务的理念都延伸到了他管理的产品中。

基金作为一款理财产品,本质是要为投资者提供“价值”,这个价值不只是基金净值本身的上涨,还有基金经理对市场观点的有效传递。简言之,基金经理不仅要会赚钱,最好还能把道理教给投资者,手把手教大家赚钱。

只有这样,大家才会信任你,支持你,并且长期持有你的产品。

尾声

现在的市场很难做,基金的发行也掉到了一个冰点。大量浮亏的基金产品也确实伤了投资者的心。现在大家有钱只敢还贷款,对基金的热情也慢慢淡了下来,理财师们肩负着KPI的巨大压力,翻不了身、抬不起头,处境更是困窘。

邓炯鹏有一句话很是经典:市场如同蜿蜒的越野赛道,如果理财的目标是到达终点而不是追求刺激,那开得稳比开得快更重要。

还是那句话,大家缺的不是钱,是能创造收益、帮客户赚钱的基金;投资者想要的也不是多么高的年化,而是更稳健的产品体验,帮投资者拿得住、坐得稳。

而以注重收益为来源,到有鱼的地方捕鱼;以重视客户体验为目的,行稳方能致远,这恰恰形成了东方红资产管理一直以来推崇的价值投资范式和邓炯鹏“为客户创造价值”的有机统一。

注重客户体验绝非空谈,邓炯鹏也在用实际行动践行着陪伴客户的理念。根据基金年报,邓炯鹏本人持有东方红欣和平衡两年混合(FOF)的份额大于100万份。这份“真金白银”的陪伴,既给了投资者信心,也诚意满满。

今年7月20日,邓炯鹏即将发行他的第二只基金——东方红欣和积极配置3个月持有期混合型基金中基金(FOF),这个“稳”字优先,在市场低位才开放申购的基金经理,再一次给出了积极信号。

对此,大家可以多多关注。

(转自:韭圈儿)

$东方红欣和积极3个月持有混合(FOF(OTCFUND|018511)$$东方红欣和平衡两年混合(FOF)(OTCFUND|011587)$$东方红欣和积极3个月持有混合(FOF(OTCFUND|018511)$

风险提示:东方红欣和平衡两年混合(FOF)为混合型基金中基金,申购份额需锁定持有两年方可赎回(红利再投份额除外)。本基金预期风险与预期收益高于货市场基金、货币型基金中基金、债券型基金及债券型基金中基金,低于股票型基金和股票型基金中基金。投资本基金可能面临:市场风险,管理风险,流动性风险,操作风险,信用风险,技术风险,参与债券回购的风险、参与资产支持证券的投资风险,参与科创板股票的投资风险,参与证券公司短期公司债券的投资风险,参与港股投资的风险,投资北交所股票的风险,本基金特有的风险,法律文件风险收益特征表述与销售机构基金风险评价可能不一致的风险,其他风险等。基金有风险,投资需谨慎,请仔细阅读《基金合同》、《招募说明书》、《基金产品资料概要》及相关公告,并根据风险承受能力购买相匹配的风险等级产品。基金由管理人发行和管理,销售机构不承担产品投资、兑付和风险管理责任。东方红欣和积极配置3个月持有期混合型基金中基金(FOF)为基金中基金,投资风格为积极型,认申购份额需锁定持有3个月方可赎回(由红利再投资而来的基金份额不受锁定持有期的限制)。本基金是一只混合型基金中基金,其预期风险与预期收益高于货币市场基金、货币型基金中基金、债券型基金及债券型基金中基金,低于股票型基金和股票型基金中基金。本基金面临的主要风险包括但不限于:市场风险,管理风险,流动性风险,信用风险,技术风险,操作风险,参与债券回购的风险、参与资产支持证券的投资风险,参与科创板股票的投资风险,参与北交所股票的投资风险,参与流通受限证券的投资风险,参与港股通标的投资风险,参与存托凭证的投资风险,本基金特有的风险,法律文件风险收益特征表述与销售机构基金风险评价可能不一致的风险,其他风险等。基金有风险,投资需谨慎,请仔细阅读《基金合同》 、《招募说明书》、《基金产品资料概要》及相关公告,并根据风险承受能力购买相匹配的风险等级产品。基金由管理人发行和管理,销售机构不承担产品投资、兑付和管理责任。

本文作者可以追加内容哦 !