美联储的紧缩政策一直是2022年美元走强的主要推动力之一。但2023年的紧缩政策有所消退。目前美联储已实施所谓的“鹰派暂停”,这是否导致我们改变对美元的看法?

我们维持对美元的长期观点不变

在我们今年早些时候的报告中,我们预计美元在较长时期内仍将处于贬值路径中。我们目前仍持此观点,认为支撑此观点的很多理由依然成立。

首先,美联储暂停加息实属意料之内,对我们的美元总体展望影响甚微。

其次,美元仍被高估。截至6月19日,从美元指数和实际有效汇率的当前水平来看,美元仍远远高于此前10年的平均水平。货币“公允价值”的其他决定因素,如不断增加的经常账户赤字,也表明美元将贬值。

我们对利率差值的展望也保持不变。利率上升和美国的债券收益率也是推动美元走强的主要因素。美联储的激进举动迅速使美国利率达到2007年以来的最高水平。这利好美元,但其他央行也在实施紧缩政策,试图遏制通胀。一旦美联储确定已完成当前的加息周期,美国和其他发达市场之间的利率差异或将缩小。目前从美联储暂停加息这一最新举措来看,这种情况可能将在晚些时候发生。美联储意外预测今年还将加息两次。市场共识认为,在降息前仅会再加息一次,这与联邦公开市场委员会的点阵图和展望并不一致。我们的观点是,鉴于美国经济增长放缓,劳动力市场已有所放松,我们认为现阶段进一步收紧政策是不合时宜的。我们预计,在基数效应、租金通胀正常化和二手车价格的推动下,通胀率将进一步回落。我们仍预计利率背景和政策支点将最终发生这种转变。

市场情绪、预期和地缘政治担忧也在继续演变。买入美元的一部分原因是避险情绪,因为美元被视为避险资产。去年困扰市场的几个担忧已经消散。俄乌冲突造成的能源冲击已有所消退,对世界是否会陷入美国主导的衰退的担忧也进一步缓解。

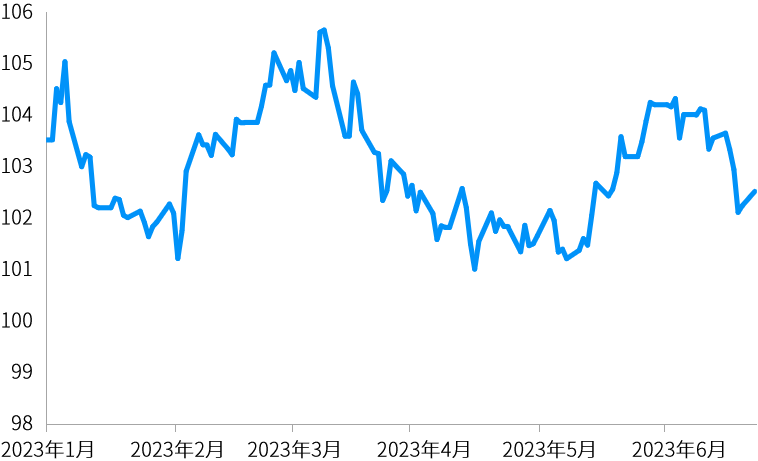

图1:今年迄今美元趋势不明

美元指数水平

资料来源:FactSet,摩根资产管理,数据截至2023.06.19。

但短期或面临上行压力

虽然这些长期驱动因素犹存,但未来6个月到明年的短期前景是另一回事。我们认为,有几个因素仍可能推动美元小幅走强。

将导致美元走软的一些市场情绪或地缘政治因素犹存,但其他因素仍可能有利于美元升值。最初,根据市场共识甚至我们的一些模型,美国经济衰退的风险似乎更有可能在2023年初出现。经济衰退风险有所回落,但经济形势仍可能迅速恶化。如果美联储政策出现失误,过度收紧,或者在通胀继续上升的情况下被迫进一步收紧,导致消费者和企业面临更高利率的压力,则经济可能出现“硬着陆”。如果银行业或其他意外问题出现,避险态度和投资者避险情绪也可能回归。

美元长期走软的另一个因素是增长前景。此前被认为有利于非美国经济体的增长差异未能维持扩大之势。今年早些时候,欧洲和中国的经济增长似乎会加速并扩大与美国的差距。但事实上,这些地区最近的经济表现令人失望。作为最初的关键主题,中国经济重启未能如预期般使经济活动激增,经济势头乏力。

投资启示

尽管部分因素已有所转变,但我们仍认为,若避险情绪回升及非美国经济活动放缓,美元仍可能面临短期上行压力。由于利差和估值过高,我们对美元中长期下跌趋势的看法保持不变。

和以前一样,如果美元走软,身处美国之外的美元投资者将受益,新兴市场和亚洲资产表现更好。海外收益比例较大的美国跨国公司的收益也应该会增加。

本文作者可以追加内容哦 !