01

大家好,我是落英团队负责宏观研究的老孟。 最近可转债市场赚钱效应比较好,不少股票选手都涌进来了。 有朋友私信问我,前期按稳健思路买入的债,最近怎么忽然起飞了,应该怎么办? 也应了那句话“可转债不是一个暴力工具,但是却有可能给你带来安全的暴利”。 能怎么办,看好就继续拿着,不看好就止盈继续潜伏,你赚钱你说了算! 不得不说,可转债市场正在成长壮大,而成长中的市场往往蕴藏着大机会。 这逻辑应该不用我多解释,懂的都懂。

但是在尝试任何一个新东西之前,毕竟还有不少朋友之前可能没有接触过可转债,你都需要问自己几个问题。 1、 为什么

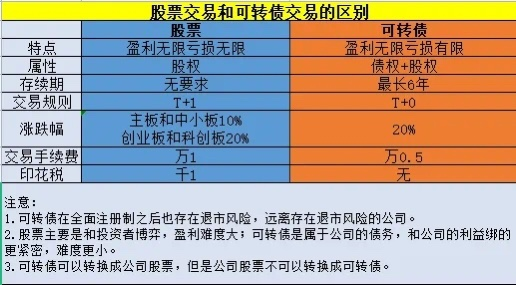

2、 是什么 3、 怎么做 前两个问题好解决。 为什么买可转债? 因为可转债相对股票,具备债性和股性,进可攻退可守,对投资者来说更加友好。

可转债是什么呢,我举一个形象的例子。 比如我发行了老孟转债,对应的是老孟股票。

发行时100元一张,买了之后每年给你1%的利息。

不是我坑啊,可转债的利息确实不高。

一看利息才1%,很多同学可能看都看不看了。

但是有一个附加权利,可以按照20元一股的价格,转换成老孟股票。

要是老孟股票涨到25元、30元甚至更高,这么一转换再卖掉,不就赚大钱了。

所以可转债也相当于是股票的看涨期权,这也是它“亏损有限,盈利无限”的地方。

如果就想做稳健理财,不想碰股票,能不能不换成股票?

不想转股也可以,那就直接卖掉可转债。

只要老孟股票大涨,对应的老孟转债价格一般也会不错,照样赚钱。

那么问题来了,老孟并不是一只涨不跌的大牛股。

要是股价跌了,低于20元的转股价怎么办?

行情不好,老孟股票也会受到拖累,这时大家当然不会去转股,大部分人会把它当做一张债券拿着。

要是股价一直低于20元的转股价,老孟转债也就没啥吸引力了,价格一般也会下跌。

原价100元,现价90元、80元开始大甩卖。

要是你看好老孟,就出现了一个抄底机会。

就算看走眼了,不转股当做债券拿着,到期还是会以“100元+1%利息”来还本付息,也没啥损失。

很多可转债有这样的回购条款,一般会限定一个时间段,比如老孟股票在连续30个交易日,收盘价低于转股价70%时,可转债投资者可以将老孟转债按照“100元+1%利息”,回售给老孟兜底。

不过回购这事我一般不干,因为我还有另一个权利,就是下调转股价。

要是股票跌得厉害,我可以把转股价调到15元,再跌我再调。

这样转股价变低了,可转债就又有吸引力了,价格会慢慢涨回来。

好奇的同学又要问,为什么老孟要继续玩,回售就回售呗,利息这么低也不亏啊。

这个嘛,我只能悄悄的说,因为欠的债要还,转成股票就不用还了啊

说了这么多,大家最关心的还是风险,可转债背后的公司爆雷了怎么办? 最近蓝盾转债复牌了,蓝盾股份因为财务亏损面临退市,所以蓝盾转债跟着正股一起退市。

退市整理期首日不设涨跌幅限制,第二个交易日起每天涨跌幅限制20%。

而蓝盾转债复牌首日跌幅76%,比股票还刺激,都快赶上虚拟币了。

所以现在买可转债,需要对公司的基本面多一些关注,买到垃圾债可就一锅端了。

这就涉及到第三点,怎么做的问题了。

我们可以通过两种方式保护自己。

一种是远离垃圾债,不要搞投机。

另一种就是通过分散投资,比如摊大饼来降低风险。

02

做可转债投资,首先是认清自己。 自己属于什么风险偏好,是稳健型还是激进型。 其次是认清产品。 买入可转债之前,先弄清楚可转债不同阶段的不同风险,然后与自己做匹配。

我们来看一个图。

这是一张可转债四象限图,横轴为转债价格,纵轴为溢价率。 它将可转债分为四个区间。

第一象限为高溢价、高价格的双高转债。 这类可转债的质地较好,上市公司不管是业绩还是发展前景,都得到当前市场的认可。

所以这类可转债的价格已经涨得足够高。

作为债券的价格,涨得太高就脱离了债性,也就脱离了安全性。 而高溢价率,也就意味着正股提升对可转债价格提升的作用减小,正股下跌对可转债价格的消极影响加大。

第二象限为高溢价、低价格的可转债。 此类可转债价格低,所以债性强,安全性较高。

但是因为高溢价,所以进攻性不强。

因为转股价高于正股价很多,导致溢价率较高,正股提升并不能很大程度提升转债价。

但是也因为正股价低于转股价,所以容易触发“下修条款”,导致转股价下调。 从而转股价值上升,可转债脱胎换骨。

第三象限为低溢价率、低价格的双低转债。 因为有低价格来保证其债性,也就是安全性。

低溢价率说明正股价和转股价相差不多,正股价上升,转债价格上涨,可以博取高收益。

正股价下跌,有债券保底,保证拿到本金和债券利息。

所以双低转债也是低风险投资者的首选,按照双低价格(转债价格+溢价率×100)买入。 想通过可转债做稳健投资的宝宝,可以筛选出低价低溢价的“双低债”。 再通过分散配置“摊大饼”,通过轮动更大的锁住确定性。 大盘跌,大饼组合不会跌多少。

但大盘涨,大饼组合就起来了。

03

第四象限为低溢价率、高价格的可转债。 特点是债性弱,股性强。

因为正股价格已经超出转股价了,这时溢价率甚至是负值,转股就可获利。

但也因为高价格脱离债性保底,也就脱离了安全性。 且已靠近强赎阶段,只要企业发布强赎,就会有大量的转债纷纷转股,或者是直接卖出转债止盈。

属于进攻性比较强,但是回调可能也就比较猛。 可以参考现在还在存续期的中矿转债,高光时刻达到1019。

但是进入回调周期之后,一路下行到现在500多,差不多是腰斩了。

弄清楚了这些,基本的框架已经具备了。 第一象限高价高溢价的双高转债,最好就别去碰了。 二三四象限是重点关注的。

尤其是稳健型投资者,首选第三象限低价低溢价德双低转债。

高风偏投资者首选进攻性强的第四象限,但是一定要谨防追高,这个对市场的感知力要求还是比较高的。

聊了这么多,我做个总结。

做股票和做可转债最大的区别,是股票只能高风险搏高收益,没得选。

而做可转债呢,可以低风险套利,或者高风险搏高收益,有得选。

对可转债感兴趣的同学,可以点个赞,评论区告诉我。 爱看的人多,以后我就多分享,隔三差五和大家唠唠。

对可转债感兴趣的同学,可以点个赞,评论区告诉我。 爱看的人多,以后我就多分享,隔三差五和大家唠唠。

本文作者可以追加内容哦 !