一、回顾

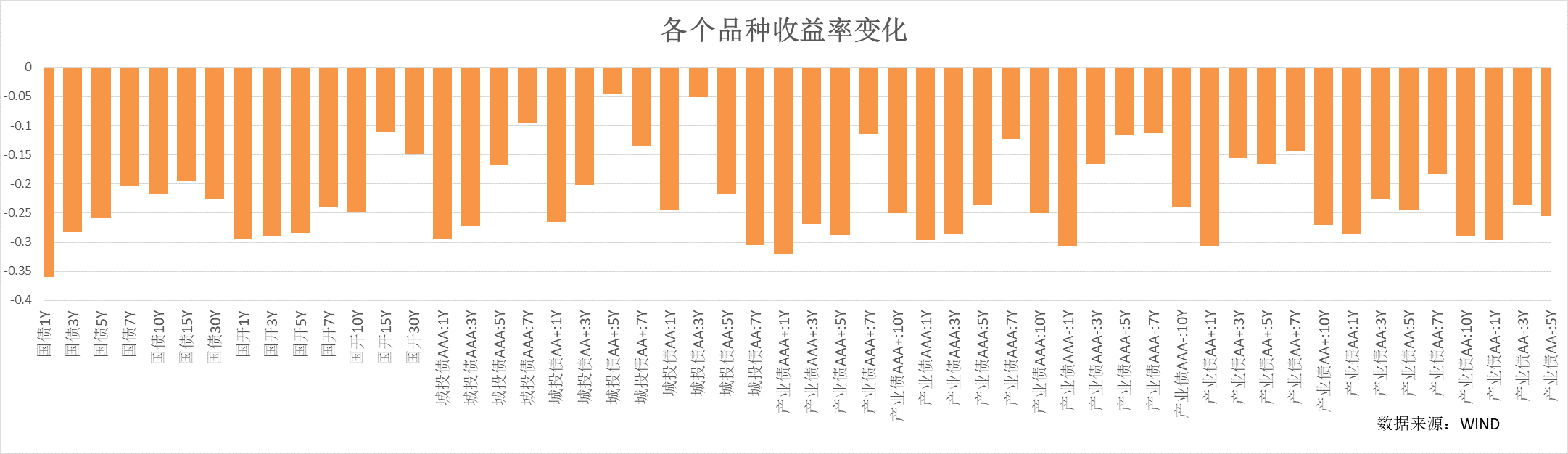

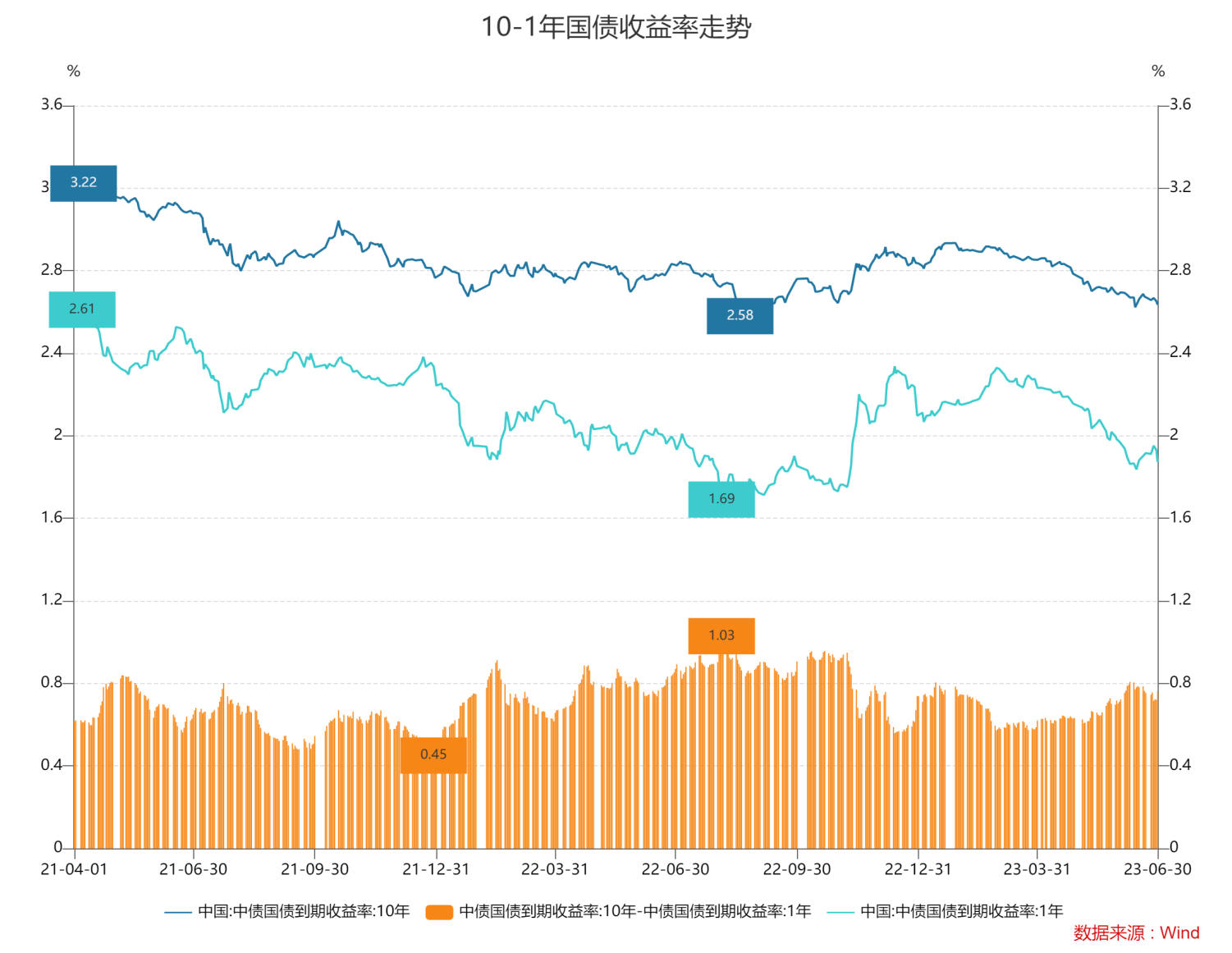

2023年二季度,债券市场无风险利率整体呈现震荡下行的特征,所有债券品种均出现了明显的收益率下行,10年期国债利率下行幅度达26bp,3年内信用债利率下行幅度均超过30bp,主要原因在于:国内经济基本面在经历一季度的快速恢复后,经济增速出现明显放缓;央行维持相对宽松的货币政策,整体资金中枢较一季度明显下移,与此同时宽信用政策低于市场预期;在经济基本面弱势下,宽信用进度受阻,利率债和专项债发行进度明显低于去年,市场供给不足下,资产荒的逻辑持续。

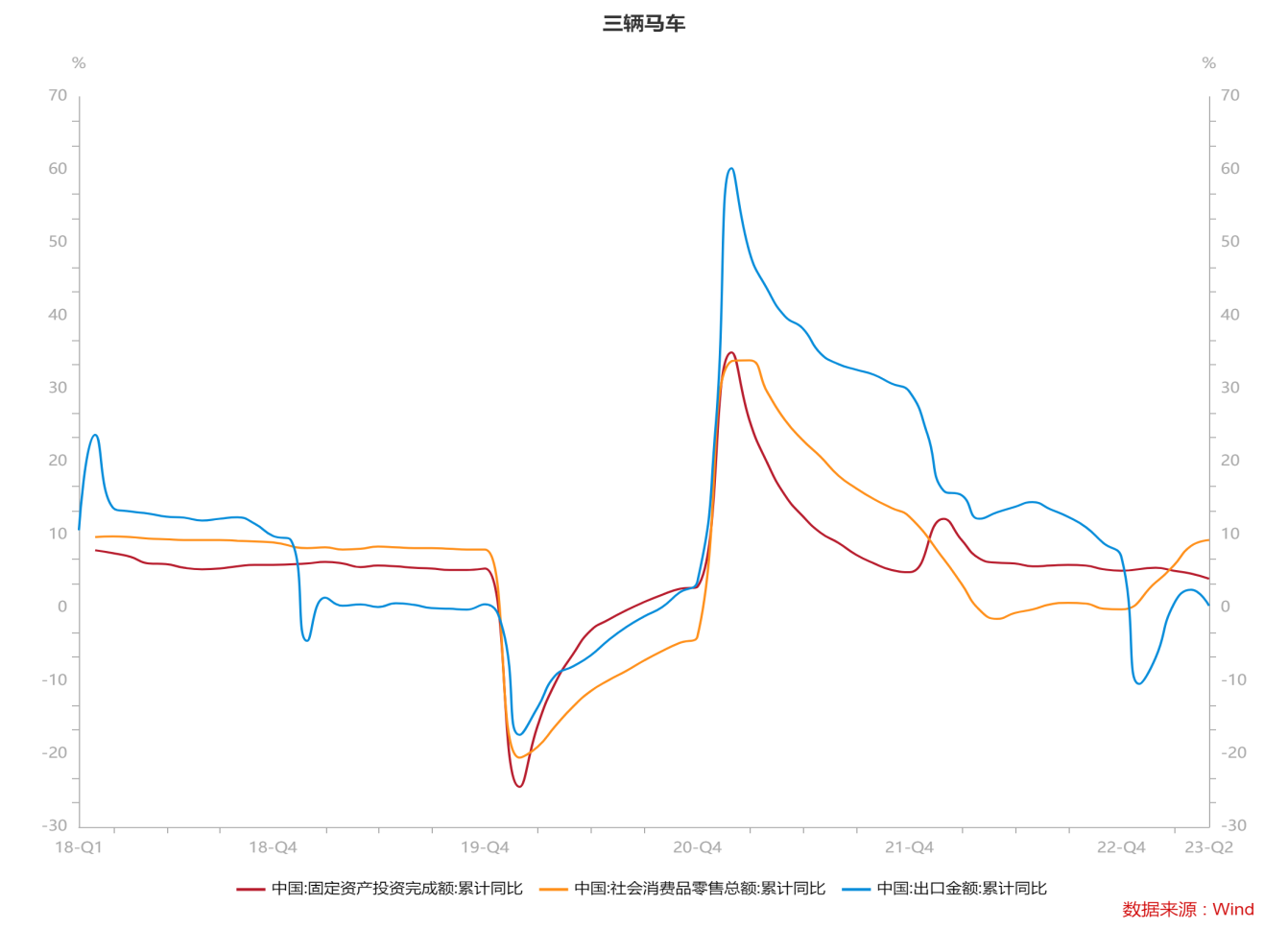

二季度经济基本面主要表现为国内经济在经历恢复后,受到需求不足的制约,呈现回落的走势:尽管基于场景的消费仍然维持在年初以来的高位,旅游服务甚至已经恢复并超过19年的同期水平,但是地产销售和投资增速持续回落。二季度内,市场对于全年地产对于经济的贡献度持续下调;出口延续增速回落的趋势,5月份出口增速降低到负值区间;国内需求仍然不足,进口增速为负,社会零售增速剔除去年基数影响后低于预期。投资方面,不仅房地产投资下降,基建和制造业投资均出现增速放缓,基建方面,主要和财政支出进度较慢以及财政政策低于预期相关,而制造业增速主要还是受制于整体需求较弱。

由于去年低基数原因,二季度经济增长从数字上并不存在压力,因此在政策端,特别是宽信用相关的政策明显低于预期:财政政策方面,财政支出节奏明显低于收入;专项债发行进度大幅落后于去年,财政前置并不明显;在一季度信贷超额投放后,二季度信贷投放节奏明显放缓。货币政策方面仍然注重精准高效,央行在流动性投放方面更多的是应对阶段性流动性需求缺口,虽然二季度资金利率中枢明显下行,但更多的可能是需求趋弱以及资产荒背景下的被动宽松。6月份,央行超预期下调了政策利率,主要是为了推动银行贷款基准利率的下行,从而加大对实体信用的支持。

由于整体宽信用进度放缓,反映到信用债的层面上,就是信用分化加大,信用利差整体呈现区间震荡,但长久期和低等级品种利差小幅上行。从品种上看,城投债受影响最为明显,一季度,受经济趋势性向好带动,城投债明显呈现填洼地的特征,低估值品种上涨较多,但二季度开始,分化明显加大,随着弱资质区域负面舆情增多,弱资质品种开始滞涨,甚至部分品种估值出现较大波动。

二、展望

从基本面上看,经济在二季度出现了明显的增速放缓,内生的增长动力不足,但由于宽信用政策相对克制,经济预期有所弱化,而宽信用政策出台并转换为实际经济动能成为预期能否转变观察的主要变量,关注7月重要会议之后政策的风向;另一方面,在经济相对弱势的背景下,货币政策将维持相对宽松,而总量宽松政策能否进一步落地,需要关注经济复苏的持续性以及人民币贬值压力。

从供求关系上看,二季度债券市场供给大幅低于预期后,三季度面临明显放量的境况,供需缺口将出现明显放大。按照专项债正常发行计划,预算内的额度三季度内要发行完毕,此后需要关注是否会使用历史再融资余额增加供给;另一方面,银行资本工具也有可能在三季度进一步放量;此外,《商业银行资本管理办法》如果在明年实施,随着实施节点临近,根据资本节约的导向,银行资本在配置调整过程中,会加剧阶段性供需矛盾;上半年由于实体经济较弱,主动宽信用而溢出到债券市场的资金,未来随着信用供给恢复,未来债券市场需求侧面临下行的风险。

从外部环境上看,上半年海外主要央行加息仍在持续,特别是美国经济持续维持相对强势下,人民币贬值压力压制国内的风险偏好,在美联储加息放缓下,下半年是否会出现某个节点因外围政策转向的预期趋于明朗而提升国内风险偏好,从而进一步增加供求缺口 。

综上,下半年在出现明显的宽信用效果前,经济基本面以及货币政策现状有利于债券利率及信用利差持续维持低位,而主要潜在风险在于供给放量,以及新的稳经济政策出台后可能推动市场风险偏好提升,从而加剧供求的矛盾。在经历二季度的再度下行后,多数品种的收益率已经回落到去年11月中旬的水平,离去年低点基本在10-15bp左右,无论是从基本面还是从资金利率方面,利率继续下行空间较小。

在利率已经相对较低的背景下,未来无论是利率还是利差波动幅度都有进一步加大的风险。债券市场未来的配置需要关注组合在久期上的暴露,基于货币政策当前的特点,供给放大将加剧未来资金面波动,因此杠杆方面也应该适当控制。但在经济增长弹性有限的基础上,未来利率在波动加大的背景下可能存在一定的区间配置机会,所以需要根据利率相对水平适当调节久期和杠杆的配置水平。转债方面,市场整体估值水平相对于纯债来说相对一季度更有吸引力,在预期未来风险偏好可能提升的背景下,适当配置基本面受益且估值合理的品种可以增强整体债券的组合收益。

$圆信永丰强化收益A(OTCFUND|002932)$

$圆信永丰强化收益C(OTCFUND|002933)$

$圆信永丰丰和A(OTCFUND|008067)$

风险提示:

本资料为圆信永丰基金研究人员依据公开资料和调研信息撰写,不作为任何法律文件,所载观点均为当时观点,仅供投资者参考,不构成任何投资建议。公司不对本资料中所载观点及信息资料的准确性、完整性作任何担保或保证。投资者在投资我司基金产品前,请务必认真阅读《基金合同》、《招募说明书》及《产品资料概要》等法律文件。基金管理人所管理的基金的过往业绩并不预示其未来表现。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用资产,但不保证所管理的基金一定盈利,也不保证最低收益。

本文作者可以追加内容哦 !