7月14日,隧道股份公告,公司拟开展钱江隧道基础设施公募REITs项目申报发行工作,钱江隧道为本次基础设施公募REITs项目的标的资产,最终具体项目名称以项目申报文件为准。

本次发行公募REITs拟通过非公开协议转让方式(最终转让方式以上海市国资委审批为准),将项目公司100%股权转让给上海东方证券资产管理有限公司(系本项目牵头机构)为发行公募REITs设立的资产支持专项计划。

上海隧道工程股份有限公司关于开展基础设施公募REITs申报发行工作的公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

一、项目实施背景

2022年5月25日,国务院办公厅发布《关于进一步盘活存量资产扩大有效投资的意见》(国办发[2022]19号),明确推动基础设施领域不动产投资信托基金(REITs)健康发展,进一步提高推荐、审核效率,鼓励更多符合条件的基础设施REITs项目发行上市。

为积极响应国家政策,盘活公司存量资产,上海隧道工程股份有限公司(简称“隧道股份”或“公司”)于2023年7月14日召开第十届董事会第十七次会议,审议通过了《公司关于开展钱江隧道基础设施公募REITs项目申报发行工作的议案》。

二、项目方案概况

1、底层资产基本情况

经前期论证,公司拟选取钱江通道及接线工程钱江隧道(简称“钱江隧道”)作为本次基础设施公募REITs项目的标的资产,最终具体项目名称以项目申报文件为准。

钱江隧道位于浙江省,是南连杭州、北接嘉兴海宁的特大越江高速公路隧道。

钱江隧道是经浙江省发改委《发改委函[2008]229号文》批准建设,为钱江通道及接线工程的关键性控制工程。钱江隧道全长4.45公里,是浙江省第一条采用盾构法施工的越江高速公路隧道。

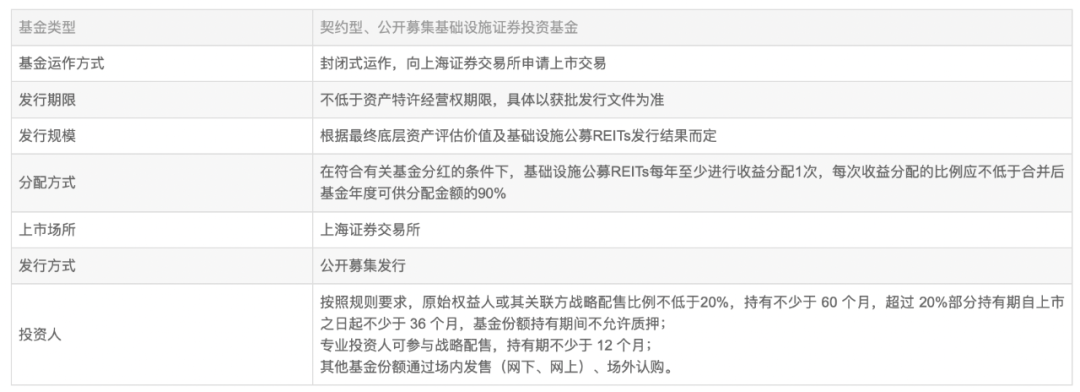

2、产品要素

3、交易结构

杭州建元隧道发展有限公司(简称“杭州建元”或“项目公司”)是公司投资建设钱江隧道而成立的项目公司。为公司全资子公司上海基础设施建设发展(集团)有限公司(简称“上海基建”)的全资子公司。本次发行公募REITs拟通过非公开协议转让方式(最终转让方式以上海市国资委审批为准),将项目公司100%股权转让给上海东方证券资产管理有限公司(系本项目牵头机构,以下简称“东证资管”)为发行公募REITs设立的资产支持专项计划。具体步骤如下:

(1)基金管理人东证资管设立基础设施公募REITs,向投资者(包括原始权益人及其他投资者)募集资金;

(2)公募REITs完成资金募集并将扣除相关费用后的资金用于投资资产支持专项计划,并持有其全部份额;

(3)资产支持专项计划收到资金后,通过非公开协议转让方式(最终转让方式以上海市国资委审批为准),向原始权益人购买项目公司股权及债权,向项目公司发放股东借款(如需);

(4)基础设施项目运营期间,聘请上海基建作为运营管理统筹机构,聘请上海城建城市运营(集团)有限公司(以下简称“城市运营集团”)作为运营管理实施机构,为钱江隧道REITs项目提供运营管理服务;

(5)收费权期限届满后,公募REITs将项目公司股权按照双方协商一致或届时交通主管部门及国有资产监督管理机构要求的方式移交至原始权益人,具体移交方式另行约定;

(6)若项目公司在资产交割日及交割日后因交割日之前的相关事项取得了收费年限续期等相应补偿的,该等补偿归属于项目公司股权转让方(原始权益人)所有。

三、发行基础设施公募REITs对公司的影响

发行基础设施公募REITs有助于公司实现基础设施建设投资模式由“重”转“轻”、打造“投资-建设-运营-出售”闭环,通过资产盘活实现建设与投资业务规模的持续稳定增长;同时,有助于隧道股份运营类资产价值重估、全生命周期智慧运营理念的输出及品牌价值提升。

四、项目面临的风险及应对措施

截至目前,本次基础设施公募REITs申报尚需相关监管机构审核批准,公司将及时关注政策动向,与相关监管机构密切沟通,根据相关政策要求不断完善申报材料,积极推进基础设施公募REITs申报发行工作有序开展,并严格按照法律法规的规定与要求及时履行信息披露义务。

公司将根据项目后续推进情况,另行发布相关进展公告。

特此公告。

上海隧道工程股份有限公司

董事会

2023年7月15日

本文作者可以追加内容哦 !