一个成熟的投资者,首先不会羞于承认自己的工作主要得益于外部因素——经济本身的繁荣发展。比如,巴菲特就一向不吝于将自己的业绩归功于美国国运这张「巢彩票」。

但随着美国GDP增速越来越低,他的老搭档芒格也不得不发出感慨:投资的黄金时代已经结束。「现在很难再获得像过去那样的回报了……就在这个游戏变得越来越艰难的时候,我们有越来越多的人想要玩这个游戏。」

如何在全球经济「刹车时代」做好投资成为困扰所有投资者的难题。

曾与巴菲特有一餐之缘的「私募教父」赵丹阳似乎早已找到自己的解题思路。

在2018年初发表的致投资者的一封信中,赵丹阳表示自己的全球历史兴衰体系投资框架已经建成,「2017是我们投资体系在实践应用中成功的开端」,并开诚布公了自己的谜底——越南。

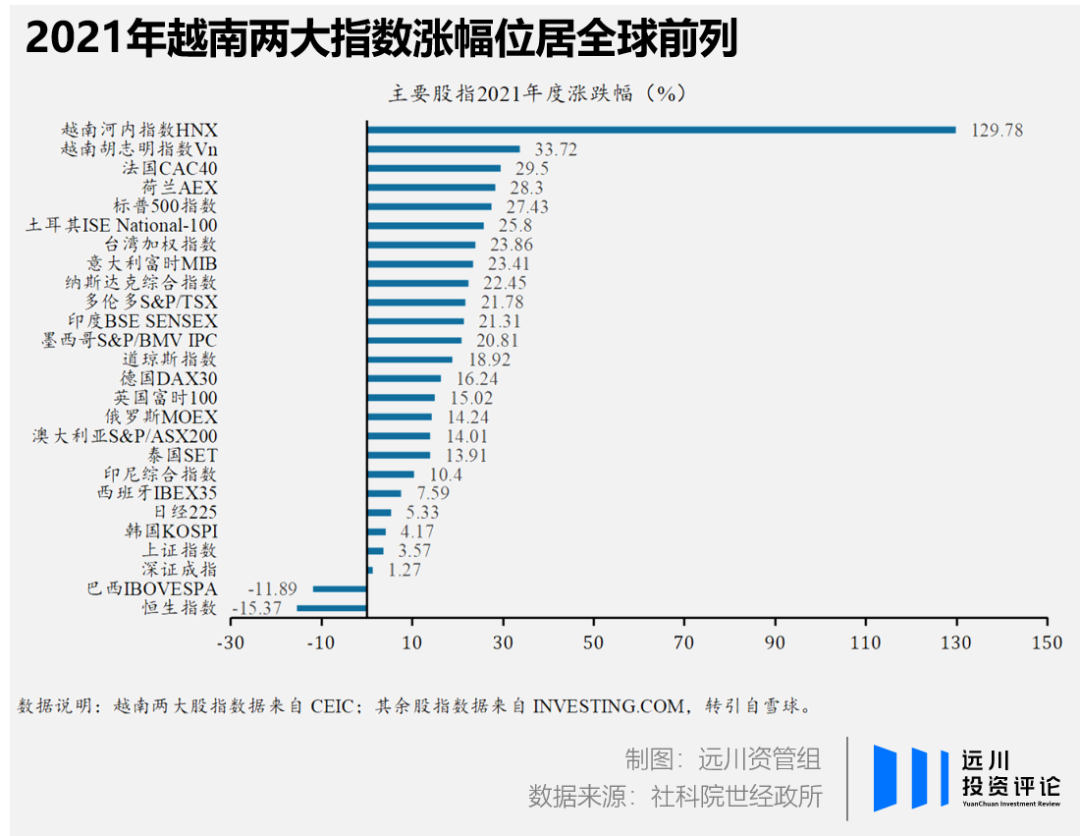

对越南的看好为赵丹阳在2021年赢得了满堂喝彩,根据中国基金报报道,2021年前11个月赵丹阳在境外发行的两支基金均获得了超过50%的回报,其中,Pure Heart Value Investment Fund更是跻身一家数据平台收录的规模5亿美元以上的宏观和股票策略对冲基金Top2[1]。

彼时的越南股市正处于历史上第四次牛市进程中,节节攀升的胡志明指数引得全球投资者侧目,尤其饱受AH股技术性调整煎熬的国内投资者,也按捺不住自己的手脚。

专注投资于越南股票的国内基金天弘越南市场(QDII)的份额在2021年增长了接近5倍,国泰君安研究所发表过一篇研报对越南冠以了一个极具煽动性的标签——「希望之地」。

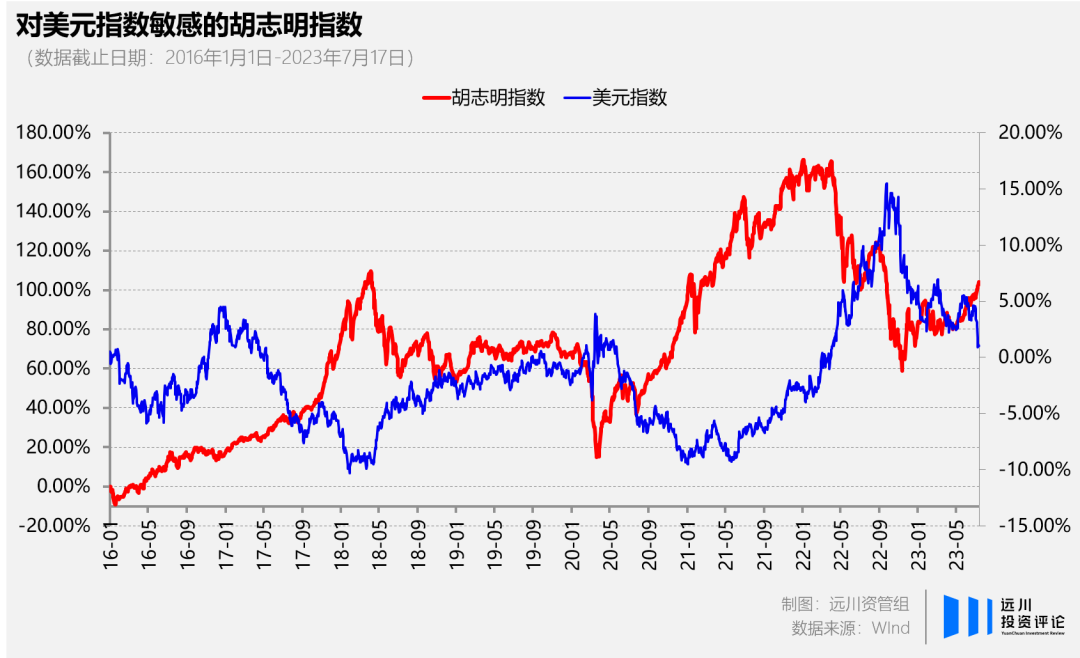

但是音乐声随着美联储加息周期的开启而嘎然而止,喧闹过后越股如期迎来了历史上第四次股灾,胡志明指数从2022年4月开始一路下跌,期间一度跌破900点,最大回撤44%。

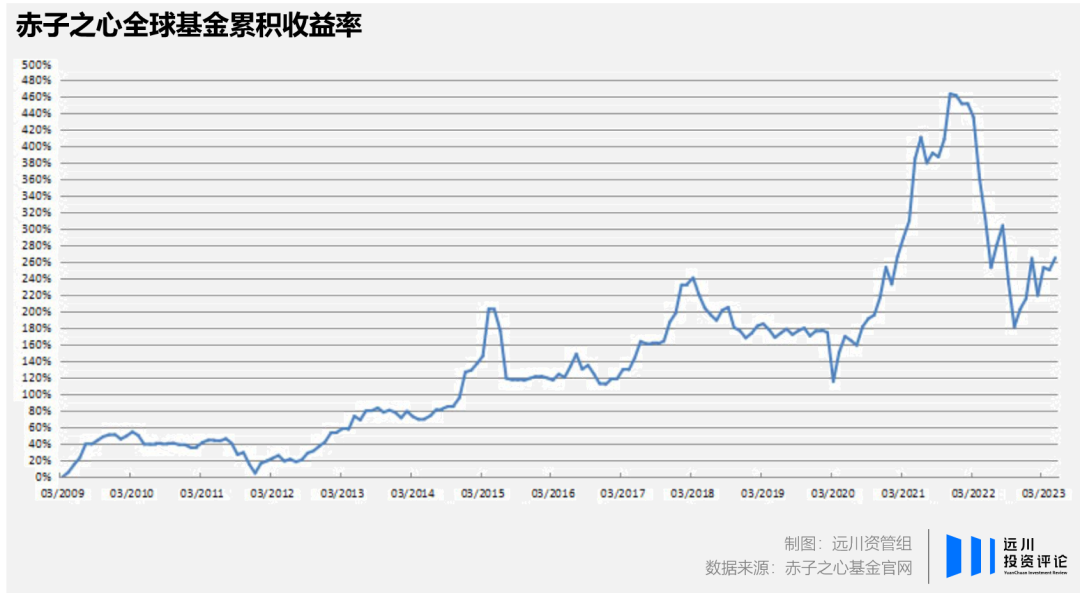

倾巢之下无完,此前风头无两的赤子之心基金也在2022年下半年元气大伤,回吐了21年之后的全部涨幅。

净值的无情下坠就像扎球王来到皇马后的身价,行情从沸腾到幻灭的短暂不由让我们深思:越南股市仅仅是美元大周期下的资本游戏,还是确实有自己内生的上涨逻辑?

01

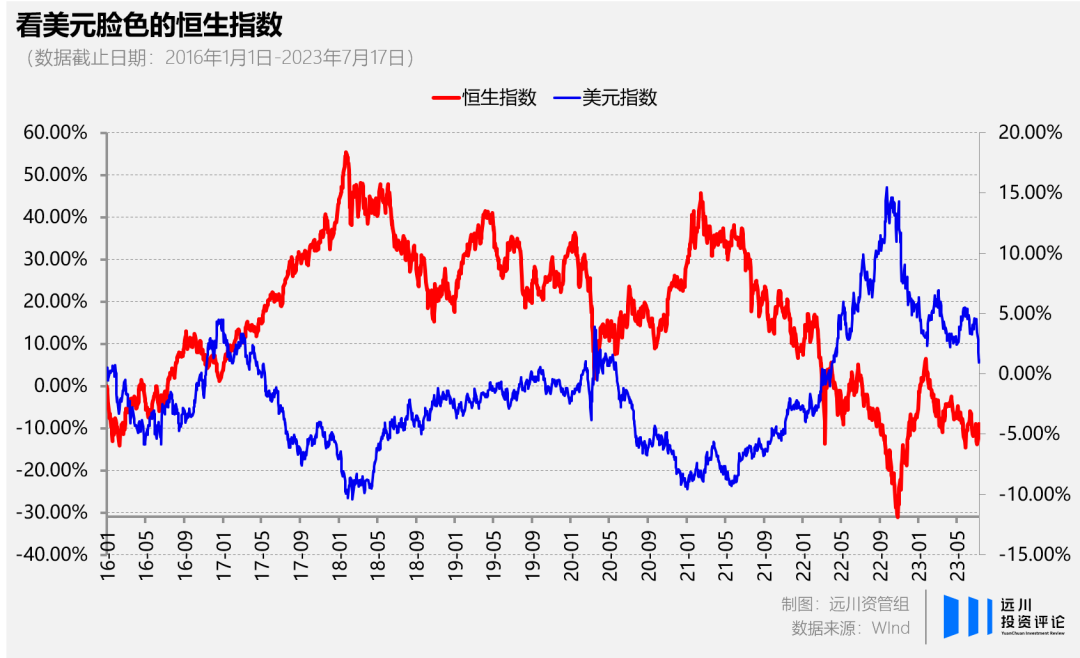

奈何明月照联储

根据海通证券前首席经济学家姜超的研究结论,自1971年美元与黄金脱钩以来,周期性波动的美元指数便成为发达国家与新兴市场的经济分水岭:在美元贬值周期中,发达国家走弱、新兴市场走强;而在升值周期中,发达经济体强劲,新兴市场羸弱甚至出现危机[2]。

背后逻辑不难理解,美元的弱势周期往往伴随着其国内经济疲软与货币政策宽松,高速增长的新兴经济体则在这一时期性价比凸显,于是泛滥的低成本美元大量涌入令新兴市场信贷扩张,在进一步激发经济活力的同时也推升资产价格。

而随着美国国内经济企稳复苏、通胀抬头,美联储会转而采取紧缩性的货币政策,开启美元强势周期并对新兴市场中的热钱形成虹吸,最终引爆资产价格泡沫完成财富收割。

当然对于新兴市场而言,外资并非全然洪水猛兽,其中有相当大一部分产业资本会在当地买地建厂,带来先进技术与管理理念,也为其他产业发展创造条件。改革开放后外资的入场,也对中国实现经济的增长奇迹、成为全球第一的制造业大国,提供了不可忽视的作用。

越南的发展总体是摸着中国过河,从1986年开始走上革新开放的路线,但因为刚刚经过连年战乱其国内经济重建期很短、工业基础更加薄弱,所以在与外资的博弈中,越南不得不让渡更多的权利,政策制定要比中国激进很多。

这一点在股市中表现得尤为明显。2000年7月越南股市开市时,对境外投资者持有公司股权比例的上限就直接定在了20%,之后又分两次进一步放松对外资的限制。

最近一次是2015年9月越南当局颁布了新的法律,规定除了少数核心企业以外,境外投资者可以对国内公司实现100%控股,大大刺激了外资的流入。

像越南第二轮牛市的引领者、市场地位相当于「奶茅」的越南牛奶就获得了外资的青睐,除了控股36%的国有股东以外,前十大股东全部是海外机构投资者。

目前外资在越南股市中的整体占比已经超过了20%,足足是A股的五倍之多,由此我们可以明显观察到美元的强势程度对越南股市的影响越来越明显。

而纵观全球,对美元指数敏感的市场并不少见,离我们最近的一个市场案例就是港股。

但是与港股相比,越南股市明显要强势很多——从2013年6月份算起过去十年恒生指数累计下跌10%左右,而越南股市虽然期间经历过两次股灾,但胡志明指数相比于十年前依然上涨了一倍多。

原因或许可以用赵丹阳的全球历史兴衰体系来解释。

在向公众阐述自己的投资理念时,赵丹阳用了三个不同地区的股票市场进行举例,分别是日本、美国的纳斯达克和香港。赵丹阳认为在1974-2009这三十五年里,如果有人可以精准卡点并在上述三个股票市场中无缝切换,那么他最终可以获得5000倍的回报。

其中投资港股的最佳时期,应该是在21世纪初从纳斯达克的科技股泡沫中撤退,然后进入彼时全世界最低估的港股。

至于09年之后,则是打满预期的香港逐渐从黄金时代转向落幕期,与之相比越南却是一颗冉冉升起的新星。

02

梦未圆时莫浪猜

经济学教科书总是告诉我们「股票市场是宏观经济的晴雨表」,但股市表现与GDP增速有没有关系仍让不少人充满疑问。

董承非在最近的一次路演中表达的观点是两者的关联度并不高,他的理论来源于前安信证券首席策略分析师程定华在12、13年发表的一份报告,因为年代久远报告原文已经无从查证,但董承非举例的三个国家马来西亚、印尼和菲律宾却有公开数据可查。

如董承非所言,马来西亚2012年的人均GDP在10000美元以上,远远高过菲律宾和印度尼西亚,但以2012年前面10年的表现来看,三者最差的却是马来西亚。

但从2011-2021年十年间的数据来看,结果发生了掉转。

马来西亚GDP复合增速在三个国家中垫底,股市表现仍然最差。而本文的主角越南同期的GDP复合增速7.82%,即使经历了第四次股灾胡志明指数大幅回撤,累计涨幅仍然远远超过上述三个国家。

单从这10年来看,东南亚四国股市表现与GDP增速正相关。至于2012年前东南四国的股指为什么没有反应GDP增速,更多的是因为这四个国家更多的是出口导向型国家,受金融危机影响较深,放大指数波动使指数更加无序和失真。

以越南为例,越南政府快速放松对外资的限制和加入WTO带来的狂飙,以及金融危机后暴力加息带来的崩盘,这一系列极端的政策串在一起,加重了钟摆摇晃的幅度。

所以在没有极端政策干涉的前提下,长期上股市的涨跌会反应经济增速的强弱。而越南股市过去十年的表现来源于其强劲增长的国内经济支撑,至于未来还行不行,还要看越南的GDP还能不能继续增长。

而当我们把注意力从理论探讨中抽离,再次将目光聚焦在越南身上,会发现股灾之后越南经济的基本面似乎也陷入了困境。

作为一个典型的两头在外的外向型经济体,越南除了投资靠外商拉动、原材料依赖进口以外,生产出来的产品也需要海外市场消化,其中相当大一部分是从中国进口零部件,在当地完成最后的组装工序转而出口欧美,从中赚取一个加工费。

公开资料显示,2022年越南对外贸易进出口总额已经突破7000亿美元,外贸依存度达到了惊人的179%。

而今年一季度伴随着欧美市场消费不振,对越南商品的需求减弱,导致2023年1月至3月间越南的整体出口额同比下滑了11.9%。

与此同时,根据天弘越南市场(QDII)的季报分析,越南的内部环境也不容乐观,不仅仅是订单下降工人工资减少后国内商品消费动能不足,过高的利率水平和地产行业监管政策也造成了信贷投放供需两弱,内生经济活力受到抑制[3]。

内忧外患之下,今年一季度越南的GDP增速从2022年的8.02%骤降至3.32%,远远低于市场预期,于是顺理成章国内各种看衰越南经济的言论甚嚣尘上。

不过,「越南崩溃论」其实并不新鲜,早在2011年时国内头部媒体就曾发表过一篇热点述评「为何越南经济崩溃论又起」,但是越南的GDP增速在2011、2012年短暂下滑之后就开始连续反弹,疫情前一度达到7%以上。

所以对于越南的GDP增速,我们不能因为短期下行压力大就线性外推认为越南会从此一蹶不振,当然也不能因为历史上越南经济曾经多次绝地反击,而直接断言它经济韧性十足所以本次还会触底反弹,关键在于支撑越南经济快速增长的核心逻辑还是否成立。

「一个人的命运,当然要靠自我奋斗,但也要考虑到历史的进程。」对于越南来说,最重要的历史进程就是国际产业转移。

根据中国社科院亚太与全球战略研究院分析,为了追求更低成本同时规避贸易壁垒,近年来以制造业为主的一些在华企业,逐步将产能转移到了东南亚国家,由此开启了第五次国际产业转移的序幕[4]。

其中,越南得益于其更具活力的人口结构和广泛「」营造的良好外贸环境,成为了承接中国低端产业的主要国家之一。

从进度来看,越南的产业承接之前一直局限于最末端的劳动密集型组装环节,而根据民生证券分析,现在随着中国产业升级中上游的初级产品制造也开始出现转移迹象,本轮国际产业转移刚刚迈入深水区[5]。

同时根据国元证券对日韩经验的研究,「东亚模式」中生育率高的国家往往具备更高的发展潜力。

而越南的人口自然增速虽然相较1990年代有所下滑,但依然显著高于日本和韩国,大概相当于日本的1970-1980年代,或者韩国的1980-1990年代[6]。

所以,越南取代中国制造或带着危言耸听的成份,但就其自身的发展而言显然还没到极限。

03

尾声

「离天堂太远,离美国太近。」这句话本来是墨西哥谚语,现在在中文互联网上也被广泛应用于曾经风光无限的拉美国家,因为它本质上讲的是后发小国的心酸。

「资产负债表衰退」理论的创造者辜朝明近期在东吴证券年会发言中提到,过去几十年曾经高速发展的国家有很多,但真正成功应对各种挑战并晋入第一世界的始终只是少数,二战以来其实也只有日本、新加坡等五个国家。大部分经济体最终都深陷中等收入陷阱,曾经卓越的公司也要湮没于历史长河。

尽管从基本面出发,笔者并不认可当下的「越南经济崩溃论」,但并不意味着我们看好越南这艘小船在可见的未来驶向星辰大海,缺乏完整的工业体系始终是其掣肘,过度依赖外资又是其终将面临的另一座巨浪。

在笔者看来,越南股市的投资机会更多地来自于美元下行周期中资金面和基本面的「双击」。此时没有必要畅想越南摸着我们过河,更没必要臆想我们摸着日本过河,执迷于线性外推,指不定成为塔勒布书里那幸福了1000天也仅仅幸福了1000天的火鸡。

如果忽略这一点而把价值投资者「Think Big,Think Long」的口头禅直接应用到越南股市,难免会像赵丹阳一样在一轮又一轮的过山车中迷失,最终迎来失望的结局。

毕竟这里大概率没有「Big」,同时也很难言「Long」。

参考资料

[1]太牛了!私募教父赵丹阳业绩大曝光.中国基金报

[2]你的货币,我的问题——兼论美元升值周期下的新兴市场表现.姜超的投资视界

[3]天弘越南市场股票型发起式证券投资基金(QDII)2023年第1季度报告

[4]第五次国际产业转移中的中国与东南亚:比较优势与政策选择.中国社科院亚太与全球战略研究院

[5]中国产业转移的三点现实.民生证券

[6]国元全球研究之越南专题(一)——越南乳业(Vinamilk).国元证券

[7]「做股票的都在忧国忧民,人人都是宏观分析师」,董承非最新发声,称当下没买未来也不会买AI.财联社

编辑:沈晖

视觉设计:疏睿

制图:张伟栋

责任编辑:沈晖

本文作者可以追加内容哦 !