摘 要

1、上周建材公司密集披露2023上半年业绩预告,总体看建材板块二季度业绩压力或仍然较大。下半年地产政策仍有加码可能,若政策端有所回暖,有望带动地产链品种预期修复。

2、美国6月份消费者价格指数CPI仅上涨0.2%,创2021年以来的最低水平,外界对经济衰退的担忧有所缓解。如果美联储加息放缓至停止,流动性有望改善。未来在人工智能的持续发展下,美股有望引领全球科技产业发展。短期也要警惕美股上涨较快,透支加息放缓甚至降息预期的问题。

3、通胀回落、加息见顶+经济下行的预期对金价构成利好;美债收益率曲线的持续倒挂也正在增加全球流动性风险,避险需求为金价带来一定的中期支撑。

正 文

一、大盘分析

昨日A股呈现“V型”走势,沪指微幅收涨0.03%,止住连跌态势,深成指和创业板指则分别下跌0.37%和1.06%。市场量能进一步萎缩,全天成交额7037.5亿元,创半年以来新低,北向资金净卖出49.26亿元。

盘面上,行业板块涨跌互现,传媒娱乐、房地产、建筑、家居用品等板块涨幅靠前。航空、矿物制品、电信运营、元器件、电气设备等板块跌幅靠前。

目前市场热点散乱,成交量不断减少表明市场参与意愿继续下降,整体仍处于弱势状态。市场进入中报披露期,业绩将逐渐成为市场主线。指数仍处于震荡周期,较长时间的震荡或将为未来中期反弹行情奠定良好基础。

二、建材家电板块分析

建材ETF联接C(013020)、家电ETF联接C(008714)昨日均上涨,表现较好。

消息面上,央行、国家金融监管总局发布《关于延长金融支持房地产市场平稳健康发展有关政策期限的通知》,将适用期限统一延长至2024年12月31日。要求各金融机构因城施策,支持刚性和改善性住房需求,保持房地产融资合理适度,加大保交楼金融支持。或有望提振市场信心。

上周建材公司密集披露2023上半年业绩预告,总体看建材板块二季度业绩压力或仍然较大。

消费建材部分公司二季度业绩开始超预期,或主要受到原材料成本压力下降,以及2022年二季度低基数的影响。下半年,建材需求端仍面临较大分歧,但业绩基数处于相对低位,消费建材仍或有望成为建材板块中表现较为突出的细分领域。

家电行业各子板块中,下半年空调内销有望延续高景气度,主要因为前期受疫情影响而积压的空调更新需求将持续回补,且炎夏有望催化需求加速释放。另外,今年上半年地产竣工数据改善,国家统计局数据显示,今年1~6月住宅竣工面积同比增加18.5%。住宅竣工向好或有望提振下半年及明年的厨电、白电需求。

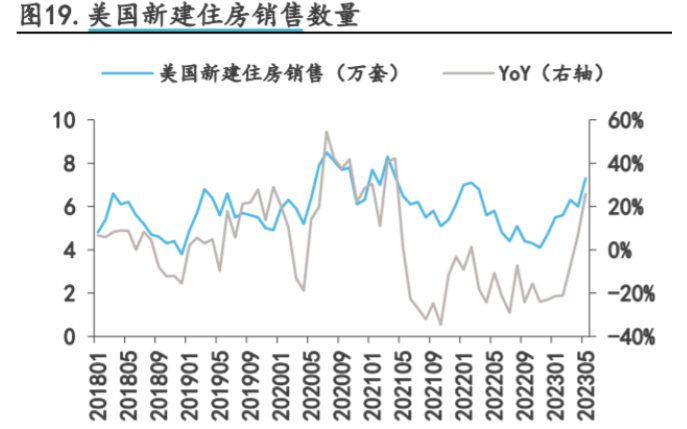

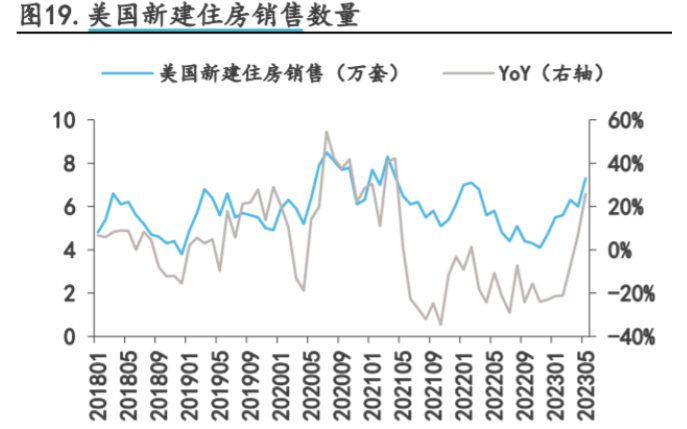

从外销角度来看,今年上半年家电出口增速转正,外销景气度同样较高。展望下半年,美国新房销售数据环比改善、欧美消费者信心持续回升,海外家电消费需求有望逐步复苏。另外,人民币兑美元汇率处于相对低位,对出口型家电企业同样是利好。

下半年地产政策仍有加码可能,若政策端有所回暖,有望带动地产链品种预期修复。中长期看地产链相关标的估值已处于历史低位,或可关注$国泰中证全指建筑材料ETF联接C(OTCFUND|013020)$、$国泰中证全指家用电器ETF联接C(OTCFUND|008714)$的投资机会。

三、美股板块分析

美股近期表现亮眼,美国6月份消费者价格指数CPI仅上涨0.2%,创2021年以来的最低水平,外界对经济衰退的担忧有所缓解。美国6月通胀超预期回落使市场开始定价7月为最后一次加息。

具体来看6月通胀数据的下行主要受益于二手车、旅行相关服务以及房租三项的回落,可以看到核心商品和住房都出现明显的下降势头。6月的通胀数据标志着美国可持续性去通胀的开始,并且预计这趋势将延续至2023年底。

上周公布的其他数据同样也支持通胀走低趋势的观点,6月PPI同比仅上涨0.1%(前值1.1%;市场预期:0.4%);亚特兰大工资追踪在6月同比增长5.6%(前值6.0%),综合来看美国的数据普遍支持通胀已进入可持续性下行趋势。在此背景下,原本市场预计的年内还有两次25bp加息开始出现分歧,当前FedWatch上对7月加息25bp的概率上升至97.3%,对9月暂停加息的概率为86.0%。

如果美联储加息放缓至停止,市场流动性将有望加强,美股预期迎来强势反弹,投资者或可重视当下美股反弹契机以及中长期的配置价值。同时,受到来自人工智能等产业新趋势的提振和降本增效的刺激,龙头科技企业具有更强的风险抵御能力。未来在人工智能的持续发展下,美股有望引领全球科技产业发展,$国泰纳斯达克100指数(OTCFUND|160213)$、$国泰标普500ETF发起联接(QDII)C人(OTCFUND|017030)$长期配置价值显现。短期也要警惕美股上涨较快,透支加息放缓甚至降息预期的问题。

四、黄金板块分析

在通涨超预期回落后,黄金强势走高。上周美国6月CPI及PPI超预期回落,加息预期降温,金价收涨。短期影响贵金属定价的主要因素依然是美联储货币政策及市场对此的预期。当前看美联储的决策依然是在通胀、经济增长、宏观审慎之间寻求平衡。

经济方面,经济韧性凸显,但库存周期的下沉趋势不变,经济增长乏力的趋势仍在。宏观来看美联储加息见顶的趋势不改,通胀回落、加息见顶+经济下行的预期对金价构成利好;此外美债收益率曲线的持续倒挂正在增加全球流动性风险,避险需求也为金价带来一定的中期支撑。黄金中期仍是大类资产首推,投资者可关注$国泰黄金ETF联接C(OTCFUND|004253)$投资机会。

本文作者可以追加内容哦 !