近来,市场跌跌不休,总赶脚要企稳了,然而又总是把人跌的没脾气。这种无奈来源于外围市场涨声一片,而A股却跌跌不休。

前两天,一家银行的理财经理被打了,因为这位理财经理推荐的偏债基金,三年了净值还是9毛多,回本遥遥无期,然后,理财经理破口大骂基金经理,基础市场跌的让知识分子都爆粗口了。。。

一方面,说明了市场是真跌的不行,买基金要用长线资金;另一方面买基金还需要精选、精选、再精选。

悲观时刻,更要乐观应对,基星高照坚信业内肯定有基金经理的业绩做的比较强,我们的目的是买到这些优质的产品。

一、基金筛选

由于基础市场下跌了不少,当前是时候买入本年度1.2万元的个人养老金额度了,重要的是要精选。不然,本来想买基养老,谁知道给提前送终了。。。

筛选条件为:

1、产品类别:FOF型产品——养老目标FOF——后缀是Y份额的FOF

2、分类:将所有产品分为:稳健、平衡、积极三类,其中目标日期的分类分别以2030、2035为分界点分成三档,即:2025-2030为稳健;2035为平衡;2040及以上为积极。

虽然Y份额成立时间较短,但是,市场都有波小牛熊了,短期业绩具有参考价值。

这类份额最初是2022年11月中旬成立的,也是从那时起,疫情开始放开的,引发了一轮强预期的行情,不过到今年3月份,发现经济恢复不如预期,又经历了一波回调,再然后是二季度不断的震荡下跌,所以,短期来看,市场经历了一波小牛熊了,这类产品的业绩也具有参考价值。

通过以上条件的分类,可以得到三类产品:

1、稳健型产品包括:名称带“稳”“保守”以及名称带2025、2030的产品;

2、平衡型产品包括:名称带“平衡”“均衡”以及名称带2035的产品;

3、积极型产品包括:排除掉上面的稳健和平衡。

通过筛选,得到稳健型产品有77只、平衡型产品有36只、积极型产品有38只,总共有151只。

二、筛选出来3只绩优基

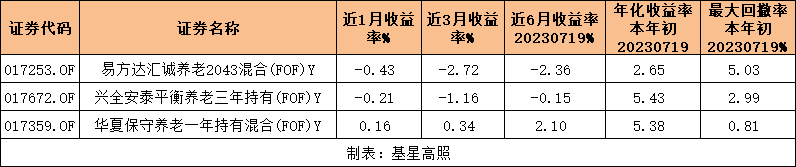

上文里将所有Y份额分成了3类(稳健、平衡、积极),再经过每一类的业绩对比,即:近1月收益、近3月收益、近6月收益、年化收益率和最大回撤(本年初以来)的高于平均数的水平。

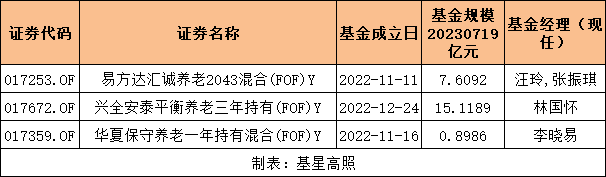

最后,筛选出来三只产品,分别对应积极、平衡、稳健类的投资者:易方达汇诚养老2043混合(FOF)Y、兴全安泰平衡养老三年持有(FOF)Y、华夏保守养老一年持有混合(FOF)Y,如下图:

上表里筛选出来的三只产品,费了一番功夫,其中稳健类产品筛选了三轮、平衡类和积极型产品都筛选了两轮,才筛选出来。

从上图可以看到:

1、基金公司实力占据重要位置。

激进型产品里筛选出来的产品是国内综合实力排名第一的易方达旗下的产品,权益实力杠杠滴;

第二只是兴全旗下的平衡性产品,兴全基金这两年投顾和FOF发展非常快,其中,兴全FOF条线的灵魂人物林国怀是业内管理FOF规模最大的基金经理,兴证全球基金给人的整体感觉是稳中有进。

第三只是华夏基金旗下的保守养老产品,华夏基金除了指数,在固收上也是可圈可点。

也就是说,产品业绩不仅仅是产品的较量,更是基金公司实力的展现。

2、熊市里保守类产品业绩优异,长期来看,还是权益产品预期收益更高。

从上图可以看到,三只产品里,只有华夏保守养老在各阶段录得正收益。也就是下跌市场情况下,权益仓位低,就容易获得正收益,而反弹情况下,权益仓位高能更快获取收益。

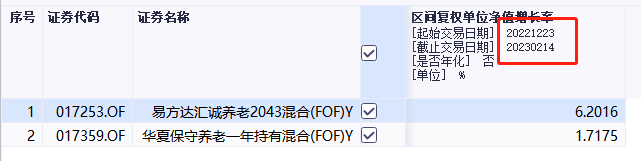

比如:自2022年12月23日以来到2023年2月14日的反弹市场里,易方达汇诚养老2043混合涨的非常快,涨幅为6.20%,而同期华夏保守养老涨幅为1.71%,如下图:

3、资金更倾向于平衡和权益类产品。

仅从筛选出来的三只绩优产品来说,规模最大的一只是林国怀管理的兴全安泰平衡养老三年持有,然后是易方达汇诚养老2043混合,规模最低的是华夏保守养老。

其实,对于退休时间晚于2035年的小伙伴来说,买权益配置更高的产品更合适,经济增长的慢变量还是可以体现在净值曲线上的。

个人养老金制度属于“让利降费”的产品,国家让利,基金公司降费,不过,最关键的还是有较强的业绩,有赚钱效应才能吸引投资者来。

最后,您是否用了本年度的个人养老金额度了?涨跌情况如何?欢迎留言交流~

@易方达基金 @兴证全球基金 @兴证全球基金 林国怀#大消费领域复苏信号增强#$易方达汇诚养老2043三年持有混合((OTCFUND|017253)$ $兴全安泰平衡养老三年持有(FOF)Y(OTCFUND|017672)$$华夏保守养老一年持有混合(FOF)Y(OTCFUND|017359)$

本文为个人观点,观点具有时效性,不作为投资建议,过往业绩不代表未来表现,市场有风险,投资需谨慎。

本文作者可以追加内容哦 !