当下的市场,对于投资,是一个巨大的挑战。

专业的投资,如何在持续盘磨的当下,寻找到自己的“心安处”?

平安基金绩优基金经理神爱前说:长时间相信市场,短时间警惕市场

当然,长时间的相信不能是盲目的,神爱前的信仰来自于大道至简、抓住本源,即将关注点聚焦在比较公司业绩成长上。

同时,短时间的警惕也不是为了警惕而警惕,而是在警惕短时间的市场非理性之外,看到市场真正有效性的所在,譬如当下,神爱前的观点明确:坚定看好成长风格,成长行业的产业趋势在逐渐清晰,预计市场企稳后,成长风格将领先市场上涨。

这样的辩证统一,就是神爱前鲜明的投资特点。

长时间的信仰

神爱前是业内广为人知的一位基金经理。他有12年的从业经历,6年的投资管理经验。他曾任第一创业证券研究所行业研究员、民生证券研究所高级研究员、第一创业证券资产管理部高级研究员,2014年入平安基金。

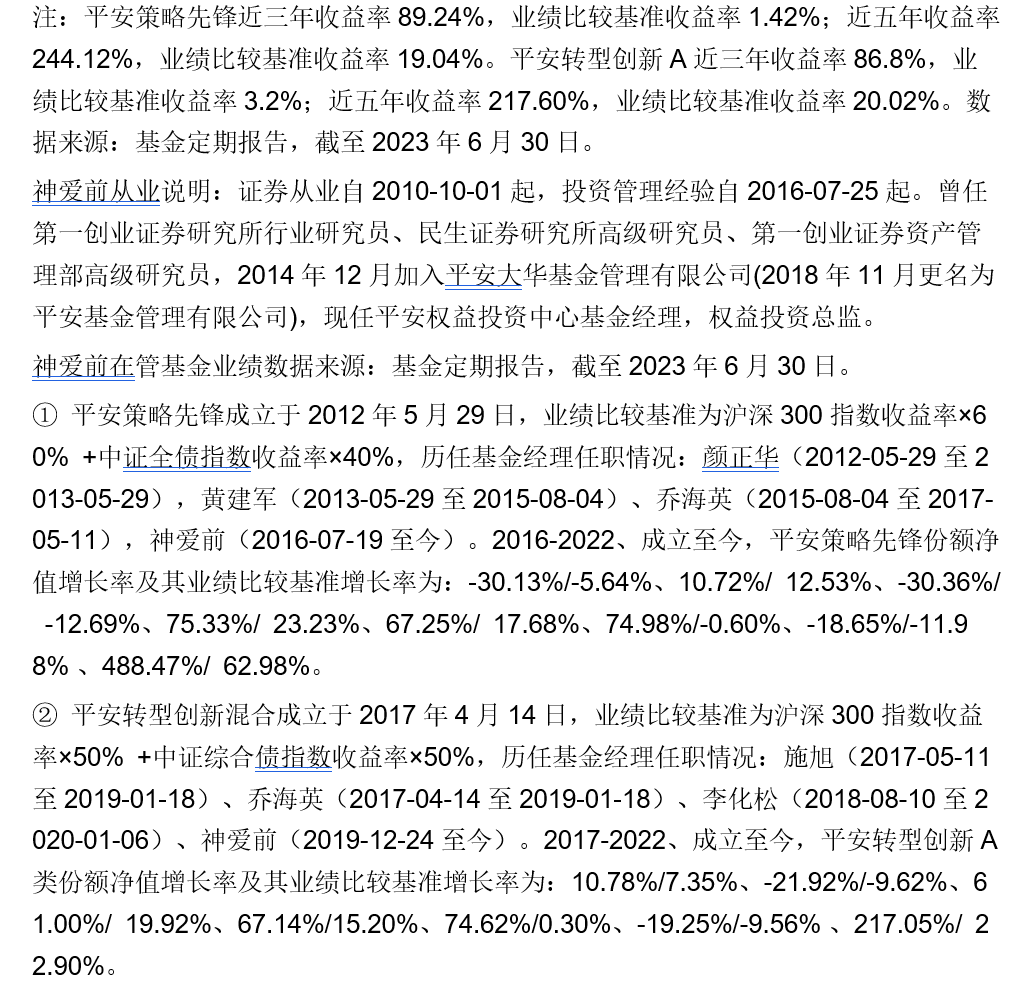

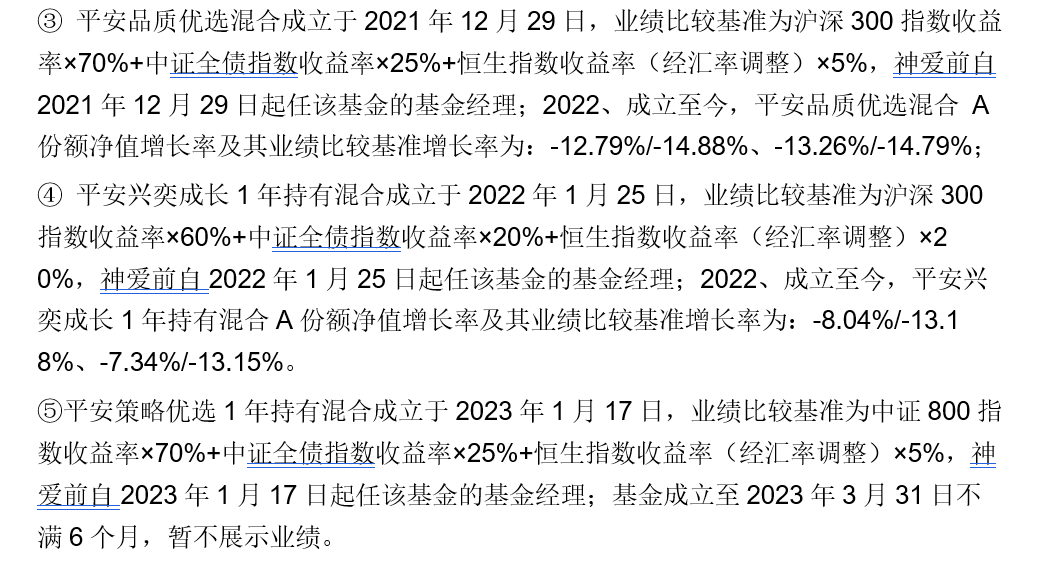

在投资业绩上,这位平安基金的“台柱子”,功夫了得。以他管理的平安策略先锋混合和平安转型创新混合A为例,神爱前在2016年7月开始管理前者,截至6月30日,平安策略先锋近三年、近五年收益率分别为89.24%、244.12%,平安转型创新混合A近三年、近五年收益率分别为86.8%、217.60%,大幅跑赢同期业绩比较基准,中长期业绩经受住市场考验。(注)

那么,神爱前是怎么成为这样的“战神”的?

据悉,神爱前具备系统的投资价值观和方法论。

在他看来,业绩成长是最本源的东西,大道至简,抓住本源,不迷信、不偏执。他将关注点聚焦在比较公司业绩成长上。

此前,他在接受媒体采访中就明确表示,其投资选股逻辑以周期为核心,不太关心短期市场风格的转换,更注重中长期的业绩。

他从经济周期、产业周期、业绩周期、估值周期四个维度进行审视和比较,从而选出优质行业,再通过业绩增速、产业渗透率、估值性价比等精选个股进行布局。

具备了这样的专业素质,神爱前自然可以在长时间上相信,甚至是信仰市场。因为只有中长期的业绩,才是市场颠扑不破的主线。

根据这样的投资理念,神爱前专注的领域比较明确了:他选择在消费、医药、TMT、新能源、高端制造等能力圈根据业绩、估值性价比进行布局。投资策略上,神爱前自上而下,优选好赛道研究,提高效率;自下而上,重个股独立研究,提高质量。

当然,既然着眼长期,神爱前的配置必然向着组合而去,不会在单一的行业、赛道上暴露太多,否则就不是真正的长时间的对市场的信仰了,因此,他会均衡控制每个行业的配置比例,依靠个股选择获取超额收益。

神爱前的投资理念中,“长时间相信市场”还有后半句:短时间警惕市场。

对这半句的理解,是他在实践中获取的真知灼见。

历经了几轮市场的变幻莫测,神爱前提醒自己保持纯粹,以避免焦虑等情绪带来的不良影响,努力给持有人带来良好的超额回报。

“我越来越提醒自己,不要被持有人的情绪左右短期的判断和操作,因为有些短期利益和长期利益是冲突的。”神爱前说,在市场风险高、持有人情绪较低落的时候,有一些个股蕴含的未来回报可能也是较高的,所以,他往往是顶着短期压力,去做有利于中长期的选择。

新基金“回报”有道

神爱前这位在长时间信仰和短时间警惕之间辩证统一的基金经理,最近又做了一件顶住短期压力、做中长期选择的大事。

近期,拟由神爱前担纲的平安策略回报混合开始发行。

在当下时点推出新基金,需要勇气。不过,不同于别人看到的困难,在神爱前看来,逆市发行新基金,就是警惕短时间市场失效的选择,因为,在他看来,当前的市场已经具备中长期的机会,短期的情绪压制最终会走向消散。

神爱前指出,随着疫情修复短期动能的衰减,经济环比出现一定回落,但是目前市场对于经济与政策的预期已经较低,高频数据环比正在趋缓企稳,宏观风险释放已经接近尾声,随着经济企稳与转型升级推进,股市的回报预期逐渐走向乐观。

而且即便是相对机械和线性地去理解市场的周期,也可以明显地发现,从历史上 A 股几次大幅回撤的表现看,在市场2-3年调整周期之后的回报往往振奋人心。对照来看,当前的市场点位,从长时间维度来看,已经明显是机会大于风险的市场。

发新基金是神爱前明确市场态度的体现,具体到实际的市场研判上,神爱前指出,上半年受经济预期调整影响,市场出现回调。在市场回调过程中,市场风险偏好走低,成长性行业也受到波及,出现跟随式下跌。但我们坚定看好成长风格,成长行业的产业趋势在逐渐清晰,预计市场企稳后,成长风格将领先市场上涨。

神爱前说,未来几年经济处于转型期,高质量发展更为重要,政策导向的科技、高端制造、医药等成长性行业的对比优势有望逐渐扩大,而一些经济贝塔相关性大、同时暗含预期过高的板块面临一些压力。

具体的机会上,神爱前圈点了几个重点。

第一是TMT板块。AIGC 带动算力硬件需求相对确定,一些在虚拟领域的应用可能更加便于尝试和创新、更快落地。

第二是汽车零部件。行业短期扰动有望接近尾声,汽车零部件的国产化与智能化等长逻辑正在推进、兑现中。

第三是新能源。板块整体负贝塔有望结束,虽然未来行业整体仍保持良好增速,但供给端的隐忧更加关键,很多方向、环节未来供大于需、带来单位盈利下降。重点选择一些供给格局好、具有差异化竞争力的环节。

第四是医药。人口老龄化支持行业的中长期需求,带量采购政策边际影响缓和,创新药、中药等政策导向明显,行业细分领域众多,重点选择个股。

此外则还有高股息品种。神爱前认为,未来资产回报率预期走低,高股息资产性价比上升。

$平安策略回报混合A(OTCFUND|017549)$$平安策略回报混合C(OTCFUND|017550)$$平安品质优选混合C(OTCFUND|014461)$

“未来几年经济处于转型期,高质量发展更为重要,将涌现出一些新动能、新特征,进而带来新的投资机会。例如,政策导向的科技、高端制造、医药等成长性行业的对比优势有望逐渐扩大;同时,传统的具有竞争力的行业龙头、核心资产这类公司也基本上处在估值的低位,未来长期投资收益非常值得期待。“这就是神爱前用来抵御短期市场变化的长期主义的市场观察视角。

本文作者可以追加内容哦 !