有一类行业,机会比较难以把握,但是如果买在行业大概率的底部区域,往往收益可能翻一倍甚至几倍,这类行业就是周期行业。

周期性行业是指和国内或国际经济波动相关性较强的行业,其中典型的周期性行业包括大宗原材料如钢铁,煤炭、工程机械,船舶等。周期性行业的特征就是产品价格呈周期性波动,在市场经济情况下,产品价格形成的基础是供求关系,而不是成本。

周期行业通常爆发力比较猛,但介入时机相对比较困难。弱周期的行业一般都是在市盈率低位时开始投资,而周期行业一般在市盈率高位的时候开始关注和投资。周期行业一般看市净率而不是市盈率。

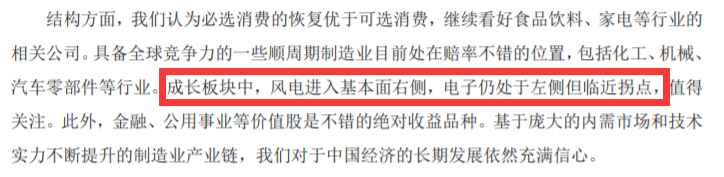

当下周期行业我个人比较看好猪周期、消费电子,以及化工等。猪周期在之前《行业周期拐点临近,继续向下空间有限,可以关注起来》一文里有提及;南方基金林乐峰在2023年二季报中说:“成长板块中,风电进入基本面右侧,电子仍处于左侧但临近拐点,值得关注。”

资料来源:南方转型增长混合A(001667)2023年二季报

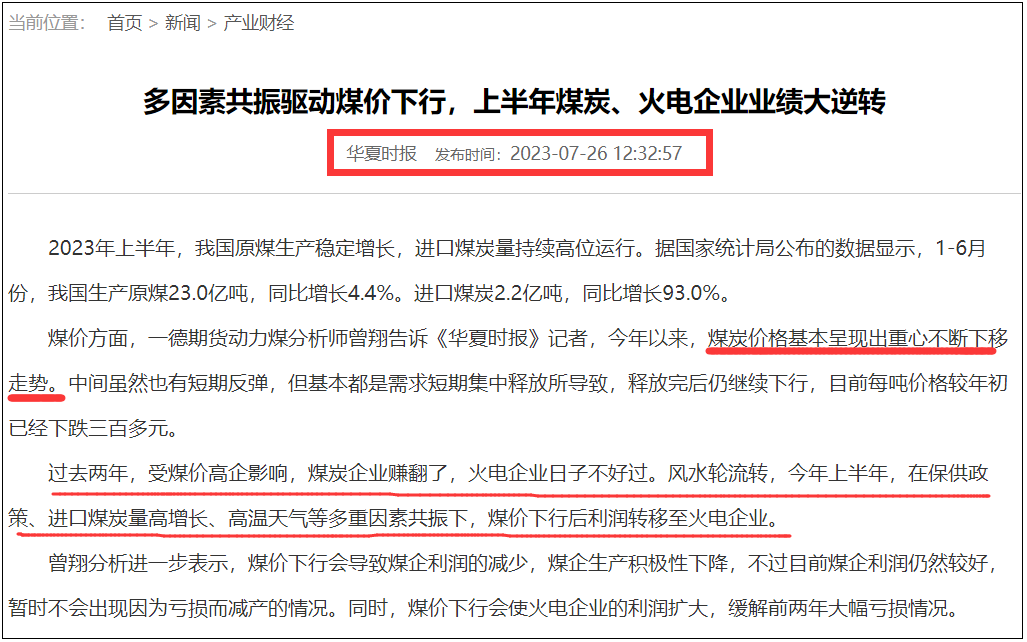

本文对猪周期、电子行业不赘述,主要谈一下化工行业。化工行业是制造业的中游,如果看细分的煤化工行业,上游原材料是煤炭相关的材料,下游则是应对各种终端的行业。去年,原材料煤炭和天然气价格涨的厉害,下游行业需要又不好,所以化工行业两头受气,很多化工企业2022年的净利润是大幅度下降的。

但今年煤炭价格下跌,不仅有利于火电成本下降之外,还有利于化工行业成本的下降。虽然化工行业的下游需求还有待观察,但2023年的净利润应该会比2022年有所增长是大概率的事。

下表是万华化学的机构业绩预测,您可以代入理解我这段话的含义。

数据来源:东财Choice数据,仅供参考,不构成投资建议

其实从营业收入来看,万华化学的营业收入还是在增长的!也就是说它们的业务规模仍然在扩张,只是因为受到了原材料和疫情的影响导致的净利润大幅度下滑。目前至少这两个影响因素都在改善和消失,所以,当下属于经济复苏的化工行业,我个人觉得还是可以关注起来的。

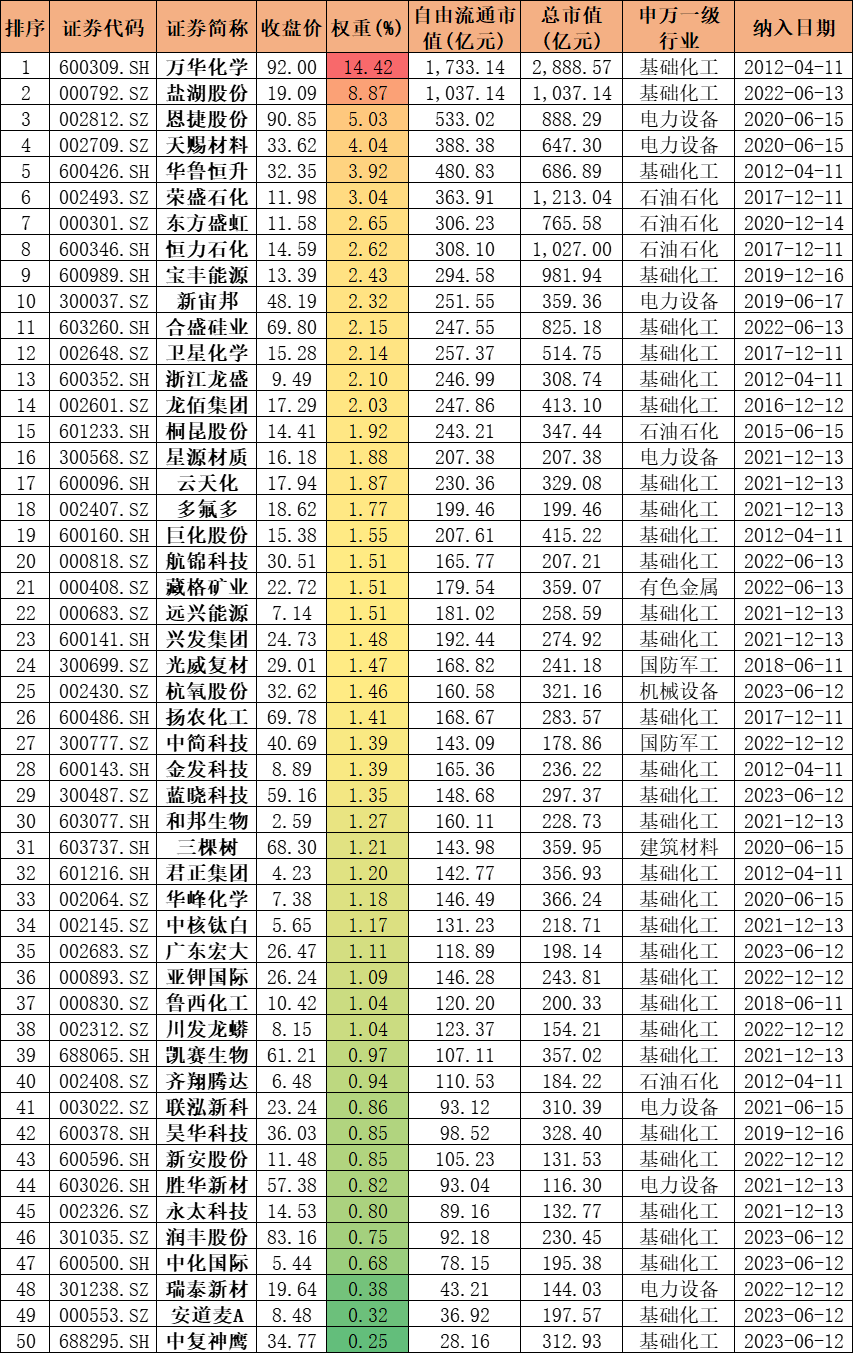

这里就有必要介绍一下细分化工指数,该指数成分股有50只,指数基日2004年12月31日,至今年化回报11.33%,超过了沪深300的7.67%。长期持有的年化回报并不差。

数据来源:东财Choice数据,截至2023年7月21日,收益率数据仅供参考,过往业绩不预示未来表现!

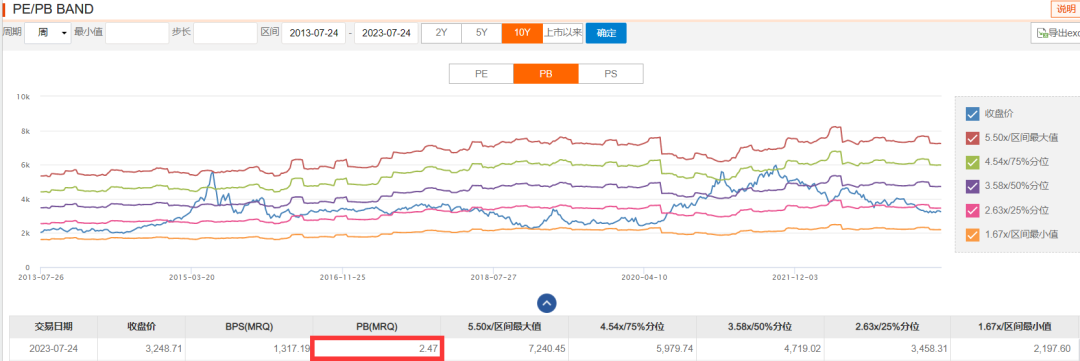

下图是该指数的月线走势图,前期高点6215.42点,2023年7月24日收盘点位3248.71,已经回调47.73%,接近腰斩,且已经回踩120月线,下跌空间应该有限。

数据来源:东财Choice数据,截至2023年7月24日

回溯细分化工指数历史上曾经有两波主升浪:一波是2014年6月从1956.14点涨到2015年6月的5632.63点,涨幅187.95%;一波是2020年3月从2332.77点涨到2021年9月的6215.42点,涨幅166.44%。现在已经回踩120月线,如果低位开始布局,未来期望收获100%左右的涨幅应该不算过分吧。当然,未来不预测,只应对。

细分化工指数成分股数据整理如下:前十大权重分别是万华化学、盐湖股份、恩捷股份、天赐材料、华鲁恒升、荣盛石化、东方盛虹、恒力石化、宝丰能源、新宙邦。前十大权重49.37%。

数据来源:东财Choice数据,截至2023年7月24日,成份股列示不作为具体投资建议,不构成个股推荐;指数成分股将根据指数编制规则进行调整。

从估值来看,2023年7月24日市净率PB(MRQ)为2.47倍,处于过去10年估值百分位20.89%,说明比过去79.11%的时间更便宜,性价比还是比较不错的。

数据来源:东财Choice数据,截至2023年7月24日

感兴趣的可以关注一下化工ETF(159870),该ETF基金是跟踪细分化工指数规模最大的,流动性相对更好。值得一提的是,如果买入建议制定好投资计划,梭哈有风险,定投或者拉开时间和空间买入更好,一定要控制仓位和比例,毕竟是行业偏窄的基金,可以将其设定为“卫星”仓。$化工ETF(SZ159870)$$鹏华中证细分化工产业主题ETF联接(OTCFUND|014942)$$鹏华中证细分化工产业主题ETF联接(OTCFUND|014943)$#基金投资指南#

…………

我有点好奇目前市场上周期行业基金二季度买了什么,所以花了点时间简单梳理了一下。

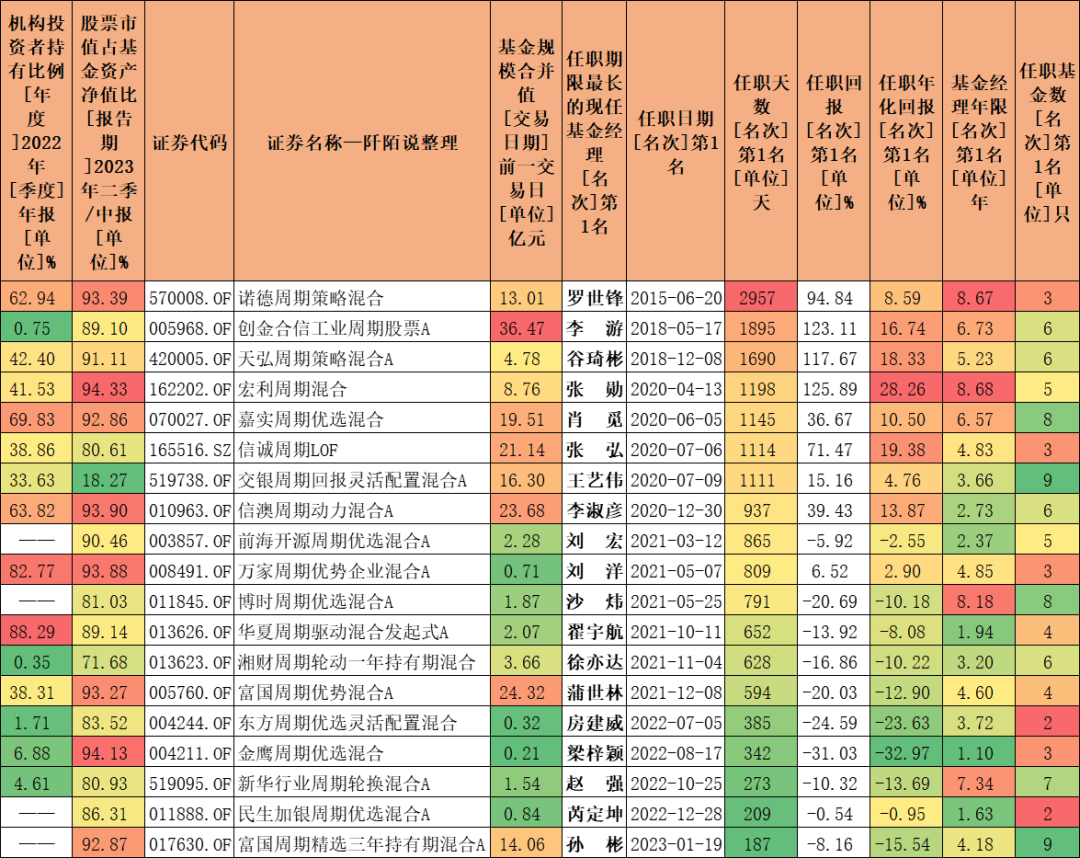

目前市场上基金类型是偏股混合型、灵活配置型、普通股票型三种,基金名称中有“周期”两个字,多份额仅保留一类,再手动剔除崔宸龙的前海开源沪港深非周期股票A,剩下19位基金经理的19只基金:

数据来源:东财Choice数据,截至2023年7月21日,收益率数据仅供参考,过往业绩不预示未来表现!

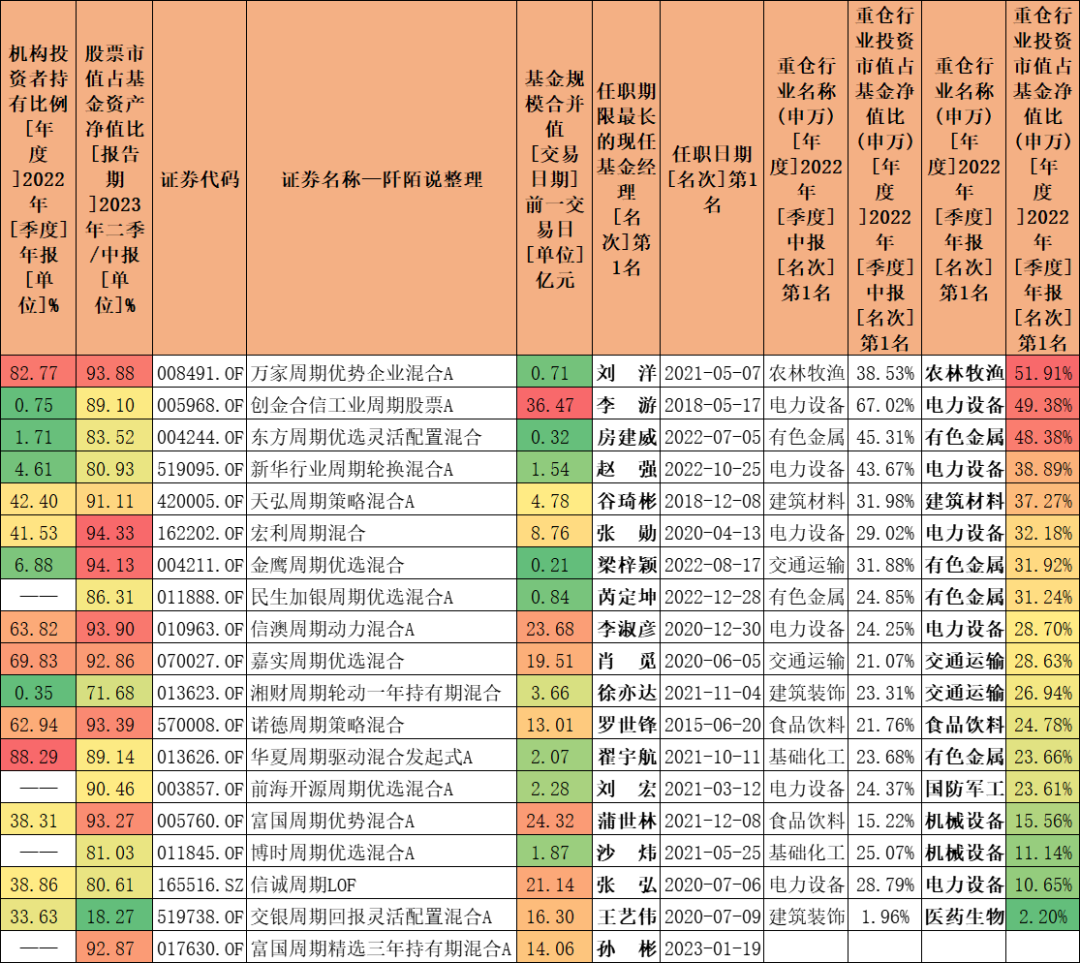

19只基金展示2022Q2、2022Q4第一重仓行业及其占比情况如下。刘洋的第一重仓行业是农林牧渔,这是典型的周期行业。

数据来源:东财Choice数据,截至2023年7月21日

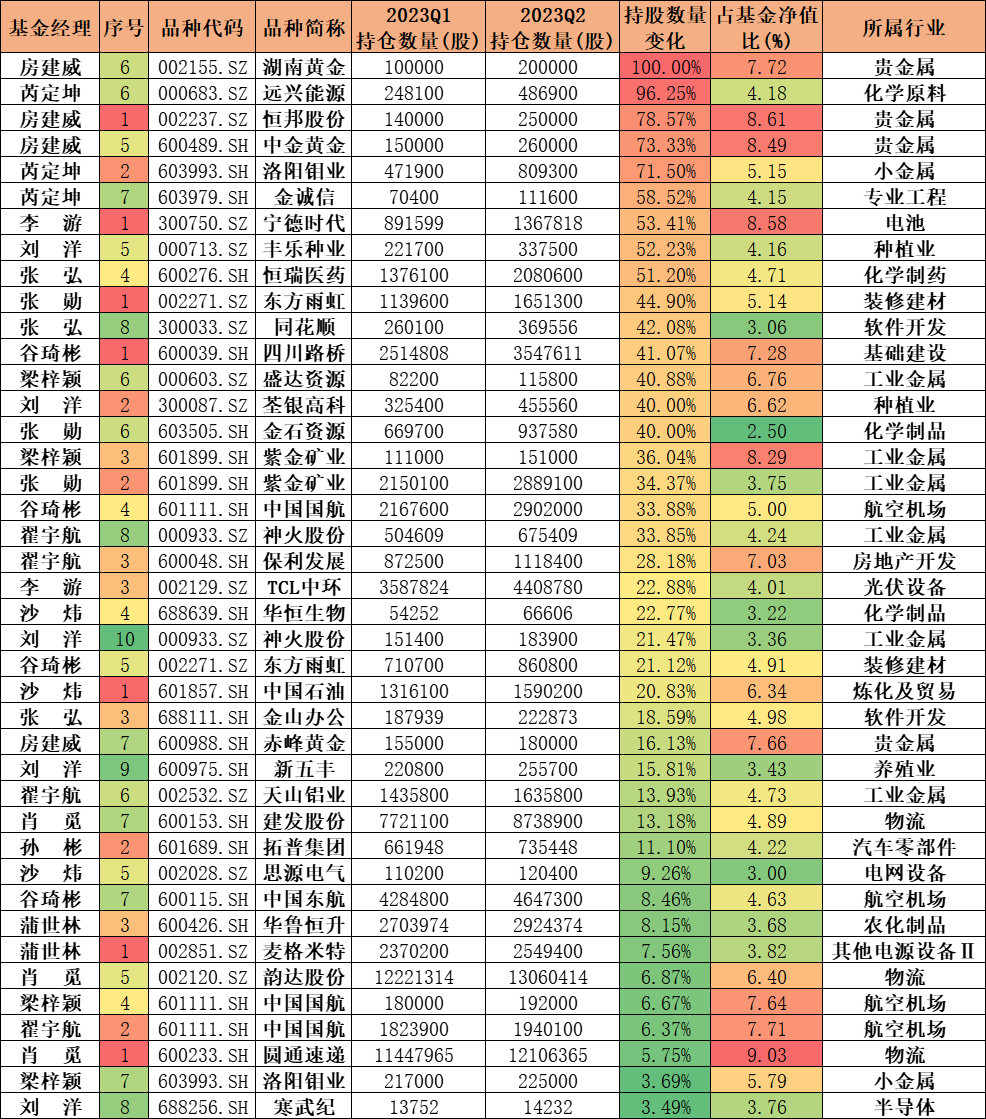

19只基金我统计了一下基金经理加仓的个股及其所属行业展示如下,可以看到加仓的个股大多来自工业金属、贵金属、航空机场、物流、化学制品、软件开发、小金属、种植业、装修建材等行业。

数据来源:东财Choice数据,持仓个股展示不作为具体投资建议,不构成个股推荐,仅便于理解基金经理加仓行业和方向

上表张勋加仓的金石资源、沙炜加仓的华恒生物都来自化学制品行业(申万二级),申万一级行业是基础化工。

最后给大家梳理一下2023年二季报中主动权益类基金对于基础化工行业的一些看法。

富国基金毕天宇:我们均衡配置在地产产业链、消费、基础化工和医药等行业。

国联安基金邹新进:报告期增加了期间下跌较大的地产、化工、石油等行业的配置以及基本面大超预期的旅游行业配置。

中欧基金周蔚文:目前基金持仓占比较大的行业有养殖、休闲服务、交运和化工等行业。

鹏华基金梁浩:结合中长期的产业趋势及短期的经营状态,在一季报出来后,我们在医药、化工、航空领域进行了布局。

银华基金倪明:地产产业链以及和稳增长相关的顺周期品种(工程机械、基础化工等方向)并没有等到基本面的兑现,因此出现了较大调整,目前又进入了预期变好的阶段,因此我们会考虑逐步在左侧布局。

安信基金陈一峰:小幅增加了化工、银行、食品饮料、地产等行业配置,小幅减少了医药、电力设备等行业配置。我们目前相对看好的公司主要集中在电力设备、食品饮料、银行、化工、医药等细分领域。

招商基金郭锐:组合的配置以个股逻辑为主,挑选顺周期、有成长性的个股,进行底部布局,争取在未来一到两年内获取盈利底部回升叠加产能和收入增长的双重收益。本组合延续我们一贯自下而上精选个股的打法,保持了组合持仓的稳定。当前组合的重点是挑选业绩成长确定性较好的个股,等待下半年开始的复苏行情;目前基金配置关注价格具备弹性和估值具吸引力的板块,与后面基金配置方向行业特征一致。组合行业持仓主要为医药生物、建筑材料、机械设备、环保、基础化工、电子、计算机等行业。

华商基金周海栋:保持了较为均衡的配置,主要持有行业包括有色、计算机、医药、化工、电子、交运、机械、电力设备、军工等。

国投瑞银綦缚鹏:主线上,中国经济总量放缓,大的成长赛道开始变得稀缺,我们不得不从两端入手,一方面在传统行业中寻找供给持续受限的机会,另一方面寻找天花板还有向上空间的成长机会。前者我们关注的重点是煤炭、有色、化工、交运等等,这些行业的共同特征就是过去十年不被看好,未来十年继续不被看好,结果就是供给持续收缩,而需求还在螺旋式上升,估值低位、高现金流、高分红是向下的保护,供求紧平衡则是向上的弹性。

东方红秦绪文:看好传统经济领域企稳复苏,布局顺周期行业。

融通基金邹曦:基于制度层面的边际变化和估值的相对优势,增加了一部分“国央企”个股的配置,主要集中在建筑,化工,金融,事业等板块。最后,我们继续保持了对稳增长政策敏感性较高的地产方向的超配。

华泰保兴基金尚烁徽:增持了部分经营较好,自身成长逻辑比较清晰,但实际经营业绩又与宏观有比较大相关性的个股,主要分布在化工、服务业、交运以及部分TMT中景气周期有望向上的板块中。

华夏基金陈伟彦:从行业看,重点配置了制造业中的化工、建筑、电力设备、军工、机械、电子和汽车等行业,以及消费中的食品饮料、休闲服务和家电等行业。

南方基金林乐峰:结构方面,我们认为必选消费的恢复优于可选消费,继续看好食品饮料、家电等行业的相关公司。具备全球竞争力的一些顺周期制造业目前处在赔率不错的位置,包括化工、机械、汽车零部件等行业。

国联安基金储乐延:截至二季度末组合的风险水平与一季度末基本相当,加权ROE水平也基本平稳。组合结构略有变化,持有较多的化工、轻工、家电、房地产、食品饮料、交通运输等行业类股。如我们之前一贯的观点,这些行业估值相对低廉,行业景气正在回升,具体到我们持有的资产,我们认为这些资产的内含价值显著高于市值水平。

英大基金张媛:具体而言,个股方面主要布局包括食品饮料、国潮消费、传媒、家电等消费领域的竞争优势企业,电子信息、计算机等高科技领域的竞争优势企业,化工、汽车零配件及部分金融等顺周期企业。

中欧基金蓝小康:我们重点关注有色、石油、煤炭、建筑、工程机械与重卡、造船、非银、银行、化工与新材料、电新、医药等行业的投资机会。

国寿安保李捷:在行业配置上,A股市场配置比例相对较高的有:机械设备、电力设备、食品饮料、电子、家用电器、医药生物、汽车、基础化工、计算机、轻工制造等盈利能力较强或长期增长潜力较好的行业。

嘉实基金苏文杰:我们后续看好铜、小金属、贵金属、偏底部的化工、新材料等。在震荡的市场环境下,我们继续从中观比较出发,坚守守正出奇的投资策略,在周期、成长之间进行阶段性配置。

易方达基金祁禾:配置较多的新能源、汽车、化工、机械在内的优质企业,虽然短期跟随行业经受挑战,但这些公司的成长逻辑仍然比较稳固。

易方达基金张清华:报告期内,考虑到经济增速放缓背景下企业盈利承压,组合股票仓位小幅下降,并优化了行业配置,在反弹的过程中适当减仓TMT等成长行业,适当加仓估值合理的医药行业,基础化工与机械设备等个别顺周期公司也在下跌的过程中适当加仓。

泓德基金秦毅:化工、有色金属等受益于经济复苏的重资产周期行业。目前市场预期过于悲观,其中不少优质企业估值已处于历史底位。且过去三年行业产能在不断出清,未来需求的恢复会带来供需格局的好转。

圆信永丰邹维:适当增加了顺周期和军工的仓位。行业配置上比较均衡,主要配置了银行、地产、军工、化工、消费、科技、新能源等领域。

汇丰晋信陆彬:当前主要投资的方向包括:以电动车为代表的新能源产业链,以计算机、电子代表的TMT行业,高端装备、化工、有色行业等。

广发基金罗洋:关注传统周期制造业中的化工、家居、建材等细分领域的龙头,因其龙头优势在不断加强,市占率有望提升,产业链或将延伸。

富国徐斌:长期看好的方向还是比较多的在医疗、食品饮料、化工新材料、电子、军工等。

安信基金张明:二季度股票仓位总体保持在相对高位,小幅增加了银行、化工、地产、食品饮料等行业的配置。

圆信永丰汪萍:在组合配置上,仍然以均衡配置为主,选取具有明显国际比较优势和稳定竞争格局的企业,辅以景气度和估值的考虑,主要配置在新能源、电子、农业、家电、化工等。

建信周智硕:重点投资了电子、医药、机械、电力设备及新能源、国防军工、汽车、煤炭、化工等行业的企业。

中庚陈涛:基金运作上,我们根据市场情况动态评估,减持了一部分涨幅较大的TMT行业的个股,进一步增加了下跌较多的顺周期制造业的敞口,包括锂电、化工等行业。

国联安基金韦明亮:持有较多的房地产、化工、银行、轻工、采掘、家电、通信等行业类股。如我们之前一贯的观点,这些行业估值相对低廉,行业景气或正在回升,具体到我们持有的资产,我们认为这些资产的内含价值显著高于市值水平。

广发傅友兴:本基金二季度股票仓位有所下降,主要是减持了估值较高的电子、军工、医药等标的,增持了基础化工等估值较低的股票。

中欧基金张跃鹏:在一季度超配TMT的背景下,逐渐回调至中性。二季度轮动仓位中超配汽车、机械和化工等行业。

东方红孔令超:对于本产品持仓的其他行业,如化工、有色、消费等,配置比例在今年没有太大的变化。

……

当然,我也发现了王崇、林晶、杨嘉文等少数基金经理减仓了化工行业。

我的文章基本是基金梳理笔记,信息量还是比较大的,所有内容均是个人研究,整理成文便于查询复习,请大家更关注客观数据吧。

风险提示:观点仅供参考,不构成投资意见。投资者在购买基金前应仔细阅读基金招募说明书与基金合同,历史业绩不代表未来,市场有风险,投资须谨慎。

本文作者可以追加内容哦 !