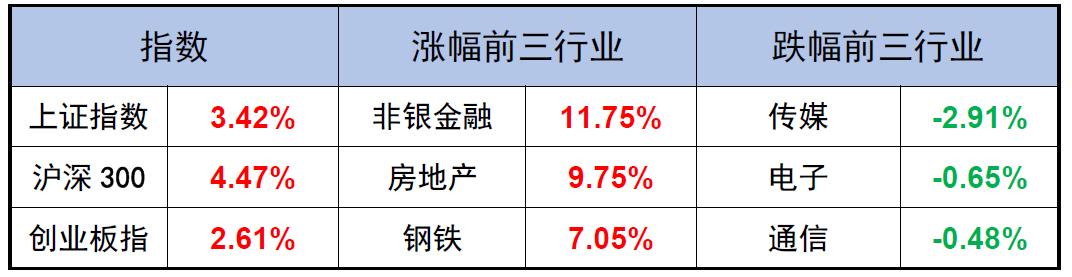

【A股表现】

【市场解读】

一、 市场单边上行,地产链、大金融、食品饮料等板块表现较好

A股方面,本周市场单边上行,主要受以下因素影响:

一是政治局会议定调积极,提振市场信心。7月24日,中共中央政治局召开会议,会议强调“要着力扩大内需、提振信心、防范风险;要精准有力实施宏观调控,加强逆周期调节和政策储备;要保持人民币汇率在合理均衡水平上的基本稳定;适应房地产供求关系重大变化的新形势,适时调整优化政策;要活跃资本市场,提振投资者信心”。本次会议首次定调“要活跃资本市场,提振投资者信心”,市场情绪受提振显著改善。

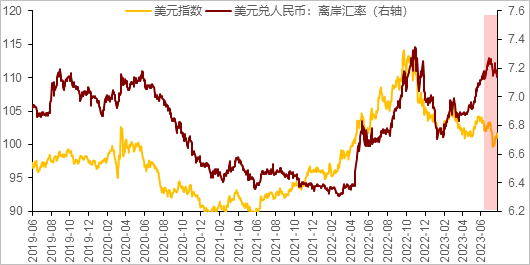

二是美联储加息落地,关注未来政策转向。美联储本周宣布加息25BP或符合市场预期。鲍威尔表示如果数据有保障,美联储9月可能再次加息。但亦声明,尽管今年不会降息,但多名委员希望明年降息。当前美国核心通胀已经开始明显缓解,考虑到基数效应,核心通胀在三季度有望进一步下行,美联储后续加息空间或有限,关注未来政策转向。确。人民币兑美元汇率本周企稳回升,外资本周整体净流入345亿元。(数据来源:wind)

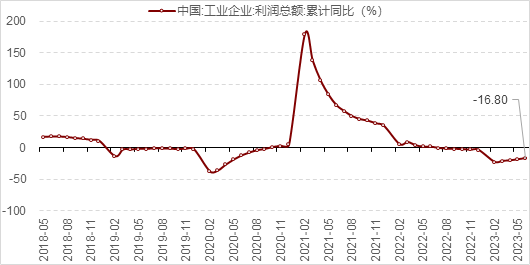

三是稳增长政策明显发力,经济预期转暖。继政治局会议强调“适应房地产供求关系重大变化的新形势,适时调整优化政策”后,7月27日,住房和城乡建设部部长表示继续巩固房地产市场企稳回升态势,进一步落实各项地产支持政策。此外,1-6月份规模以上工业企业利润同比降幅继续收窄,6月持续改善,市场悲观情绪缓解,经济预期转暖。

结构上看,地产链、大金融、食品饮料等板块表现相对较好。地产链板块主要受益于政治局会议强调“适应房地产供求关系重大变化的新形势,适时调整优化政策”。大金融板块主要受政治局会议强调“活跃资本市场,提振投资者信心”影响。食品饮料板块主要受益于近期经济支持政策密集出台,政治局强调积极扩大国内需求,市场经济改善预期好转。

港股方面,政治局会议定调积极,国内经济基本面及改善预期好转,市场情绪改善。海外方面,美联储加息靴子落地,随着核心通胀进一步回落,后续加息空间或有限,港股市场流动性改善,市场单边上行。

图: 中国6月工业企业盈利降幅收窄

【市场解读】

一、A股或已进入震荡期

海外方面,近期美国数据开始呈现持续削弱的态势,制造业出货额增速从4月转负,5月负值扩大,开始拖累非农就业,6月非农开始明显低于预期、6月美国核心通胀明显回落。本次加息落地后,后续结束加息预期或升高,若美元指数和美债利率将进一步走弱,或有望助力外资回流A股。

国内方面,随着7月政治局会议召开定调加大宏观政策调控力度,着力扩大内需,下半年经济有望进一步企稳,企业盈利或将有望会回到上升通道。同时政治局会议定调“活跃资本市场,提振投资者信心”未来针对资本市场投资端政策的改革或有望进一步落地,有助提振市场风险偏好。美联储7月加息落地,年内结束加息预期或升高,外部流动性环境有望进一步好转。由于经济预期相对稳定,关注产业趋势相对明确或者部分有估值修复空间的成长方向或仍然是主要思路。重点关注TMT、家电家居汽车及零部件等耐用消费品。

图:美元指数及人民币兑美元离岸汇率情况

二、 行业关注贵金属、大型银行、火电、交运、光伏

思路一:贵金属。债务利息压力叠加银行业金融风险制约,或促使美联储提前结束加息周期。若美联储加息临近尾声,美债实际利率或将会有所回落,若美债收益率下行或影响黄金价格,相对关注贵金属。

思路二:大型银行。2023年经济边际复苏,虽然复苏弹性较弱,但从整个周期视角展望,后续经济持续改善或有望推动银行板块估值。大型银行基本面相对稳健,静态PB估值相对较低,在“中特估”背景下或存在估值修复空间。

思路三:火电。成本端,煤价中枢下行,火电企业盈利显著改善。受下游需求不振及进口修复影响,煤炭近两月进入价格下跌区间,煤价回调助力火电企业盈利改善。供给端,主要水库蓄水不足以及今年以来降水持续偏少水力发电量减少,火电作用或凸显。需求端,厄尔尼诺等极端天气增多夏季用电高峰提前,电力需求或较为旺盛。

思路四:交运。铁路、公路、港口经营数据修复情况较好。铁路客运自2023年1月开始快速修复,截至4月已超过2019年同期水平。铁路货运量较2019年有明显增长,2023Q1,全国铁路货运量较2019年增长23%,公路客货运量环比提升,港口货物、集装箱量呈现同比修复。(数据来源:wind)

思路五:光伏。随着硅料产能的持续释放,去年硅料供需紧张的局面或已得到有效改善,今年以来光伏产业链价格进入下行通道,硅料价格较去年高点已回落,在近期产业链价格加速下行阶段,终端需求有所放缓,而随着硅料价格加速回落,盈利回归常态,下游扩产有望提速,或催生设备需求。前期光伏板块持续回调,短期关注估值性价比。

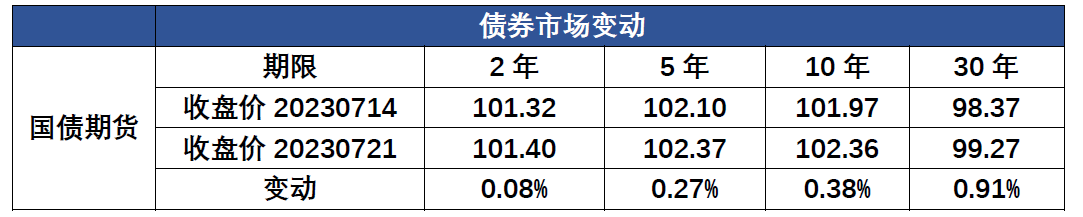

【债市表现】

【债市回顾】

本周债市情绪先弱后强,现券收益率先上后下。周初,资金市场整体处于平稳宽松状态,中央政治局会议提前召开,会议强调加大宏观政策调控,提振市场信心,在消费、投资、房地产等多方面政策力度略超市场预期,权益市场走强,债市收益率波动上行至2.66%附近。后半周,政治局会议“强预期”的影响有所弱化叠加6月工业企业利润同比降幅继续收窄、利润率继续改善,但去库压力仍存,权益市场整体表现偏弱,债市收益率波动下行。周五,住建部表示要继续巩固房地产市场企稳回升态势,落实降低首付比例,“认房不认贷”等措施,权益市场走强,债市收益率小幅波动上行。(数据来源:wind)

【债市展望】

短期来看,政治局会议表态略超市场预期,但后续经济修复情况仍取决于政策落地的执行情况,后续关注宽信用政策的推进情况。

目前市场或正处在政策脉冲“宽信用”扰动下的调整阶段,短期内地产政策、化债方案的落地,政府债券供给放量,权益市场风险偏好的回升,或对债市形成扰动。去年以来,宽信用政策对市场的冲击均较为有限,且调整幅度主要取决于经济数据修复表现的持续性,因此政策落地后市场会重点关注高频数据的变化。考虑到下半年或有望仍有货币宽松空间,在收益率上行风险可控的情况下,关注调整后的机会。

【热点事件】

1、政治局会议释放明确稳增长信号。7月24日,中共中央政治局召开会议,分析研究当前经济形势,部署下半年经济工作。会议指出,我国经济具有巨大的发展韧性和潜力,长期向好的基本面没有改变。会议强调,做好下半年经济工作,要着力扩大内需、提振信心、防范风险;要精准有力实施宏观调控,加强逆周期调节和政策储备;要继续实施积极的财政政策和稳健的货币政策,延续、优化、完善并落实好减税降费政策,发挥总量和结构性货币政策工具作用,大力支持科技创新、实体经济和中小微企业发展;要保持人民币汇率在合理均衡水平上的基本稳定;要活跃资本市场,提振投资者信心。

点评:政治局会议多项表述超市场预期,关注后续细节政策兑现节奏和力度。

2、美联储如期加息25个基点,二季度核心PCE继续回落。7月26日,美联储如期加息25个基点,将联邦基金利率的目标区间上调至5.25%到5.50%,创2001年1月以来最高。美联储主席鲍威尔在新闻发布会上表示,未来加息仍将取决于数据,9月加息和不加息都有可能;美联储没有决定每隔一次会议加息。今年不会降息,FOMC有几位成员称预计明年会降息。 鲍威尔相信能够在不大幅损害经济的情况下降低通胀;美联储工作人员不再预测今年会出现经济衰退。预计通胀率到2025年前后才会回落至2%。7月27日,美国第二季度实际GDP年化环比初值升2.4%,预期升1.8%,前值升2%;个人消费支出环比初值升1.6%,预期升1.2%,前值升4.2%;核心PCE物价指数年化环比初值升3.8%,预期升4%,前值升4.9%。另外,美国至7月22日当周初请失业金人数22.1万人,为5个月新低,预期23.5万人,前值22.8万人。

点评:美国核心通胀已经开始明显缓解,考虑到基数效应,核心通胀在三季度有望进一步下行,关注美联储政策转向。

3、1-6月份规模以上工业企业利润同比降幅继续收窄。6月持续改善。7月27日,据国家统计局数据,1-6月规模以上工业企业利润总额33884.6亿元,同比下降16.8%,降幅比1-5月份收窄2.0个百分点;6月份,规模以上工业企业实现利润总额7197.6亿元,同比下降8.3%,降幅较5月份收窄4.3个百分点。

点评:6月工业企业盈利增速同比降幅继续收窄,在需求边际改善,成本回落的影响下,制造业利润率持续改善。

4、住房城乡建设部表示要继续巩固房地产市场企稳回升态势。7月27日,住房和城乡建设部部长倪虹在近日召开的企业座谈会上说,要继续巩固房地产市场企稳回升态势,大力支持刚性和改善性住房需求,进一步落实好降低购买首套住房首付比例和贷款利率、改善性住房换购税费减免、个人住房贷款“认房不用认贷”等政策措施;继续做好保交楼工作,加快项目建设交付,切实保障人民群众的合法权益。

点评:后续地产政策支持力度有望进一步加大。

5、证监会明确下半年重点工作,组合拳活跃资本市场。7月25日,证监会召开2023年系统年中工作座谈会认为,中央政治局会议提出“要活跃资本市场,提振投资者信心”,体现了党中央对资本市场的高度重视和殷切期望。证监会系统要切实把思想和行动统一到党中央对形势的科学判断和决策部署上来,从投资端、融资端、交易端等方面综合施策,协同发力,确保党中央大政方针在资本市场领域不折不扣落实到位。证监会强调,坚决守牢风险底线。不折不扣落实党中央、国务院关于促进房地产市场平稳健康发展、有效防范化解地方债务风险等部署。坚持股债联动,继续保持房企资本市场融资渠道稳定。继续有序推动金交所、“伪金交所”风险防范化解,加大对非法证券活动打击力度。

点评:资本市场改革的重心有望由融资端逐步向投资端倾斜。

逆市投资,做时间的朋友

$民生加银持续成长混合C(OTCFUND|007732)$ 中小盘科技先锋,掘金电子+光伏+半导体

$民生加银策略精选混合A(OTCFUND|000136)$ 聚焦成长股 关注数字经济发展机遇

$民生加银丰鑫债券(OTCFUND|690012)$ 震荡市下配置优选

风险提示:本材料观点仅供参考,不作为投资建议、业绩承诺或收益预测,非宣传推介材料。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利、也不保证最低收益。投资者购买货币市场基金并不等于将资金作为存款存放在银行或存款类金融机构,本基金管理人不保证基金一定盈利,也不保证最低收益。基金的过往业绩不预示其未来表现。投资者须仔细阅读《基金合同》《招募说明书》等法律文件及相关公告,在了解产品及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,谨慎选择合适的产品。基金有风险,投资需谨慎。本文所引用的观点、分析及预测是在特定市场情况下并基于一定的假设条件下的分析和判断,并不意味着适合今后所有的市场状况,不构成对阅读者的投资建议。本公司或本公司相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。

#如何“活跃资本市场”?#

本文作者可以追加内容哦 !