今年以来,虽然权益市场整体震荡下行,但“固收+”产品表现较好。中金报告指出,2023年以来,有接近85%的“固收+”产品实现正收益,其中一级债基、可转债基金领涨。[注1]

“固收+”这一类投资策略的特点是,以债券打底,少量配置含权资产,希望以此增厚收益。近年来,“固收+”产品逐渐成为备受投资者青睐的投资工具。

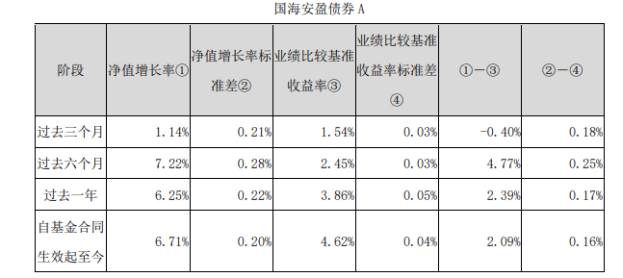

国海证券资管旗下公募“固收+”产品--国海安盈债券(A类970130/C类970131),2022年完成参公改造,在过去一年股债市场都有大幅波动的环境下,坚持给持有人带来了良好的体验和不错的回报。

截至2023/6/30,国海证券近一年的固定收益类公募产品业绩在164家基金公司中排名第5。[海通证券:基金公司权益及固定收益类资产业绩排行榜(2023.07.02)]

那么,一只表现良好、排名靠前的“固收+”产品,是如何力争为投资者创造稳健回报?国海安盈债券投资经理张文浩分享了他的观点。

“固收+”产品其实是为了满足追求较小回撤下的绝对收益资金的理财需求而存在的。“固收+”产品要做到长期稳健,提升多资产组合中的胜率可以说是最重要的。

“固收+”之所以会提高收益弹性,主要还是因为这个“+”,因此我们需要尽可能提高“+”的胜率,不然“+”变成“-”,就会给持有人带来不好的体验和预期上落差,失去了“固收+”产品特有的吸引力。

国海安盈债券的运作策略上,我们是以绝对收益为目标,希望一级一级地把收益累加上去。首先,通过把上一季度的绝对收益叠加上未来一个季度的债券票息,以此构建组合收益安全垫;其次,再根据不同资产在市场环境下的表现来进行资产配置。

具体到资产配置环节,纯债部分我们基本上以配置高评级中短久期信用债为主,主要是为了获得一个相对稳定的收益。除了信用债之外,利率债也是一个重要的投资手段,当利率开始趋势下行时,可以进行适当的配置。但利率债波动相对信用债更高,因此当我们对利率的判断有较高把握时才会进行投资。

可转债是一类非常适合做“+”的资产,作为兼顾了股票与债券双重特性的债券品种,在权益市场表现比较好的阶段,相对于纯债弹性更大;在债券市场表现比较好的时候,相对于股票更加抗跌。

在可转债部分,结合目前市场状况,我们主要采取的是“行业分散+多维度挑选公司”的投资策略。首先,我会以一个季度作为一轮投资周期,筛选出比较看好的一些行业进行研究分析,从中再精选5-6个相关性比较低的行业作为均衡投资的方向,力求能从行业层面相互平滑掉产品的部分波动与回撤。最后,再结合宏观环境、经济趋势、行业比较、景气度周期等情况,从多个维度进行分析,挑选出未来一两个季度内比较优质的公司。

总而言之,我们坚持通过均衡分散的配置思路保持组合的平稳运行,以此来追求投资的绝对收益目标,力争为投资者提供“稳中求进”的资产配置选择。

[注1]摘自:2023年7月25日已经发布的《解读公募定期报告(38):股票及转债仓位多数下行,年内超八成收涨——“固收+”基金2023年二季报》

胡骥聪 分析员 SAC 执业证书编号:S0080521010007 SFC CE Ref:BRF083

李钠平 联系人 SAC 执业证书编号:S0080122070045

刘均伟 分析员 SAC 执业证书编号:S0080520120002 SFC CE Ref:BQR365

$国海证券安盈债券A(OTCFUND|970130)$

$国海证券安盈债券C(OTCFUND|970131)$

本文作者可以追加内容哦 !