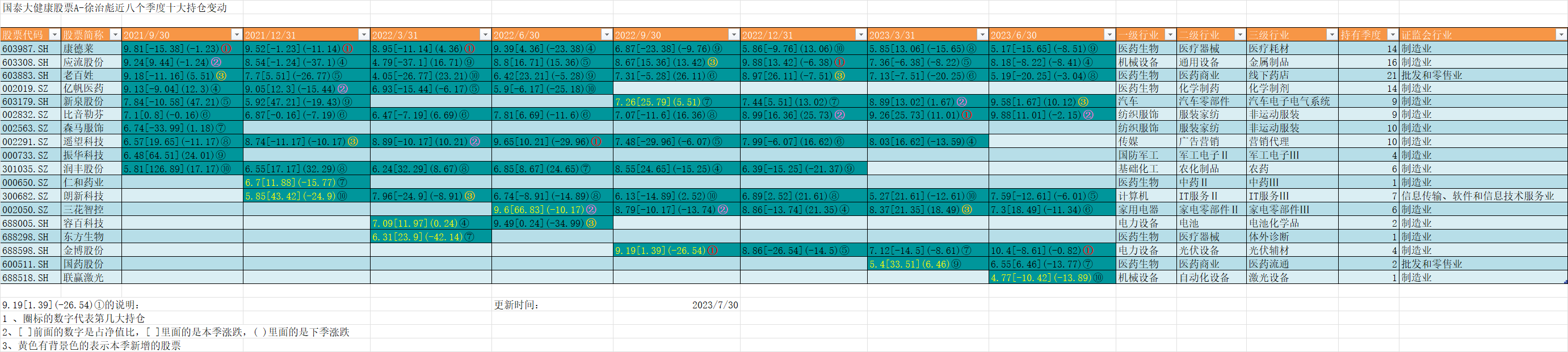

本基金二季度股票投资占基金资产净值比例94.03,大仓位变动不大,维持高仓位,持仓集中。本季度十大持仓变动一只(新增联赢激光,退出遥望科技),行业上,医药生物(国药股份、老百姓、康德莱)、机械设备(应流股份、联赢激光)、电力设备(金博股份)、纺织服饰(比音勒芬)、汽车(新泉股份)、计算机(朗新科技)、家用电器(三花智控)。

季报运行分析:2023 年二季度整体市场弱,沪深 300 指数跌幅超过 5%,除了少部分的行业比如 TMT 录得一定程度上涨,整体以回调为主。公募基金前几年重仓的行业比如新能源、医药、消费整体回调幅度大,我们去年底以及今年一季度认为今年分子分母双击,但是整体来说,市场走势低于我们年初预期,组合配置二季度整体变化不是很大,主要还是增加了新能源的配置,围绕业绩高增长、低估值的优质龙头布局,相对均衡的配置在新能源尤其特斯拉产业链、医药、TMT 等板块。

宏观层面:一季度我们写到:2023 年全球加息接近尾声,俄乌冲突影响减小,国内疫情防控结束,全力发展经济,经历三年疫情影响,今年大概率是弱复苏的一年,整体流动性维持相对宽松,两会结束政策方针、人员稳定性都更加明确,因此无论国内外宏观层面应该都是边际向上修复。整体来说经济的内需、外需比预期的弱。

证券市场方面展望:维持前期观点,今年会是相比前俩年更容易的一年,分子分母双击的概率大,从我们分母定买卖、分子定方向角度分析:分母端国债利率继续下行到 2.7 以下,股债比已经达到了历史高位附近的 1.14,股票权益资产是极具吸引力的,从分子角度宏观经济弱复苏,类似 2013-2015 年,以及 2019-2020 上半年这阶段,因此成长的机会更大,上半年 tmt 表现更优,但是下半年我们认为新能源机会跟 2019 的医药类似,具备分子分母双击的大机会,因此我们下半年整体市场值得期待,尤其新能源板块的优质龙头。

具体到我们组合:我们以 5 年年化 15%以上业绩增长,同时估值偏低的标准筛选公司,追求戴维斯双击,整体组合方向相对均衡,左手以医药、消费等为长期基石仓位,右手以新能源科技为代表的进攻方向,加上自下而上选择的部分标的,总之基本都是估值偏低的各细分优质公司。

这俩年资本市场波动大,尤其投资者很多在赛道投资层面亏损严重,要么是追涨杀跌、要么是沉迷赛道不管估值,我们始终强调投资要相信常识、相信均值回归。到底什么是常识,我们认为股票常识包括产业常识和金融定价常识,其中产业常识决定公司中长期利润中枢,影响因素主要是行业空间、行业竞争格局、行业公司趋势等等;金融定价常识决定了估值中枢,影响因素体现在财务指标上主要是 ROE、ROE 稳定性、现金流等;利润中枢乘以估值中枢就是中长期合理的市值,因此回归投资长期投资估值肯定是很重要,如果不看估值只争朝夕追求快的收益,在估值严重偏离中枢时,大概率就会戴维斯双杀,这往往是亏损最大的来源,也就是所谓的追涨杀跌。因此总结到一句话:好公司、估值低、业绩好,这是长期收益最大的来源,是组合风险控制最佳的办法,也是收益能不断创新高的保障。

每个季度报告,我们最后都会强调一句:我们一直坚持做简单而正确的事情。从长期角度去寻找一些优质公司,赚取业绩增长甚至赚取戴维斯双击其实并不难,这就是简单而正确的事情,而不宜过于关注短期的市场,市场长期有效,短期不一定有效,相信“慢即是快,盈亏同源”。未来我们依然知行合一,继续做简单而正确的事情,秉着“受人之托、代客理财、如履薄冰、战战兢兢”的原则希望给基金持有人在控制好回撤的基础上做到稳定收益。

下面我面在结合一些表格数据具体分析一下

(小提示:1、每季度报告会披露十大持仓、证监会行业分类、投资港股通的有另外的港股行业分类、份额规模等等。

2、半年报(8月份披露)、年报(第二年4月份披露)更加具体除上面的外还披露全部持仓、买卖占比前20的股票情况、持有人户数结构等等

3、所以像第三方行业持有数据、换手情况、内部人持有情况等都只有半年报和年报披露的数据来整理。)

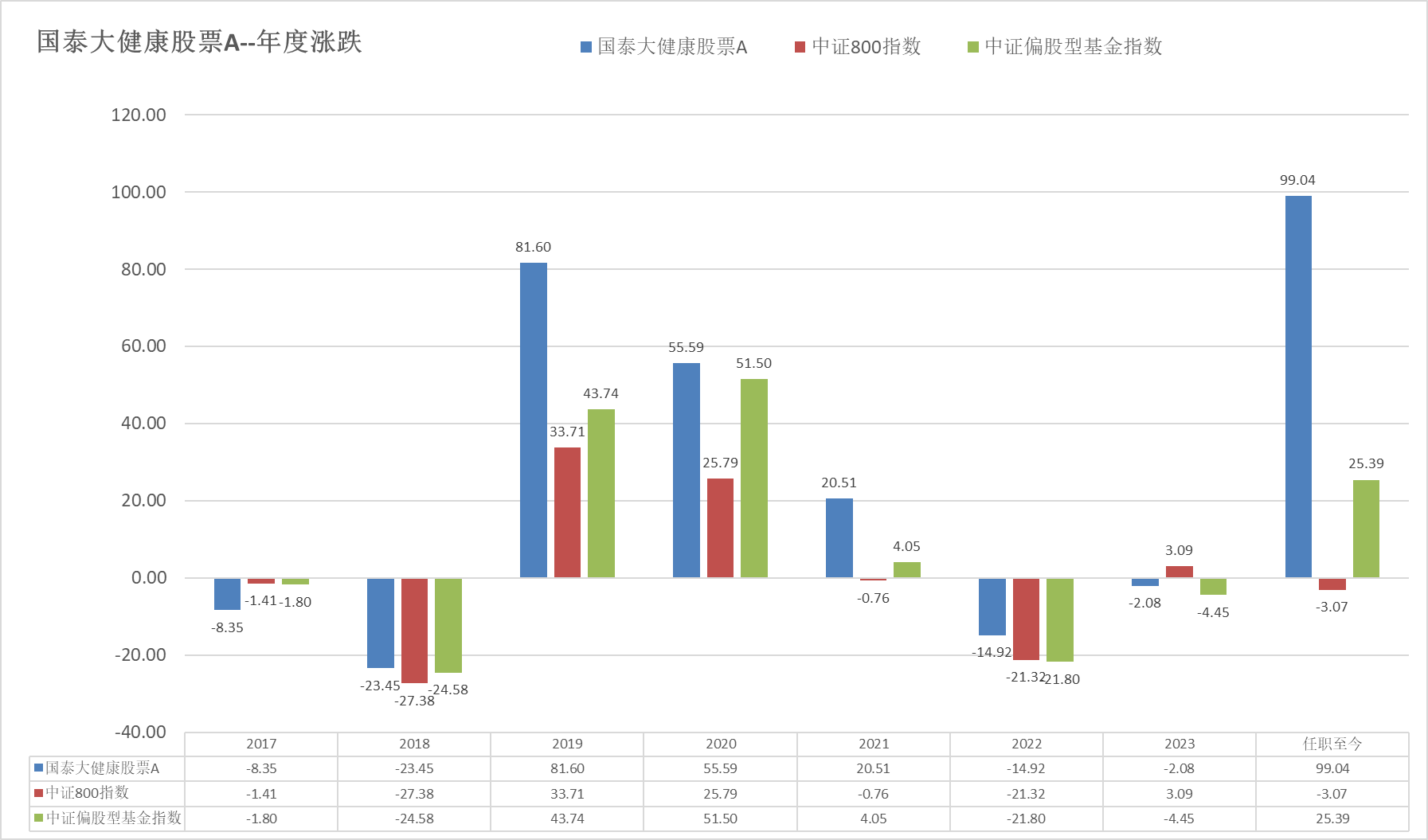

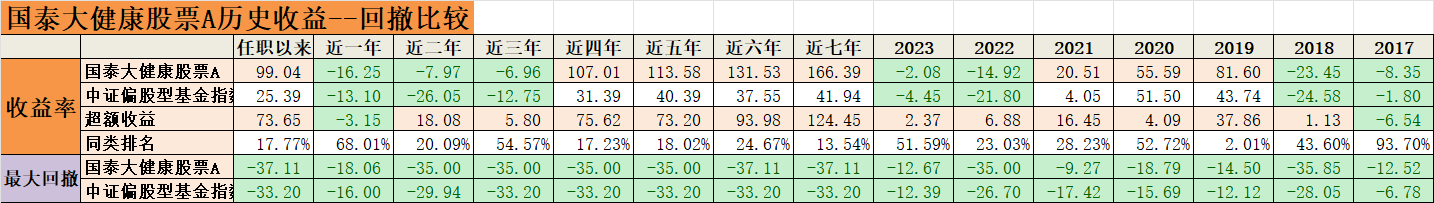

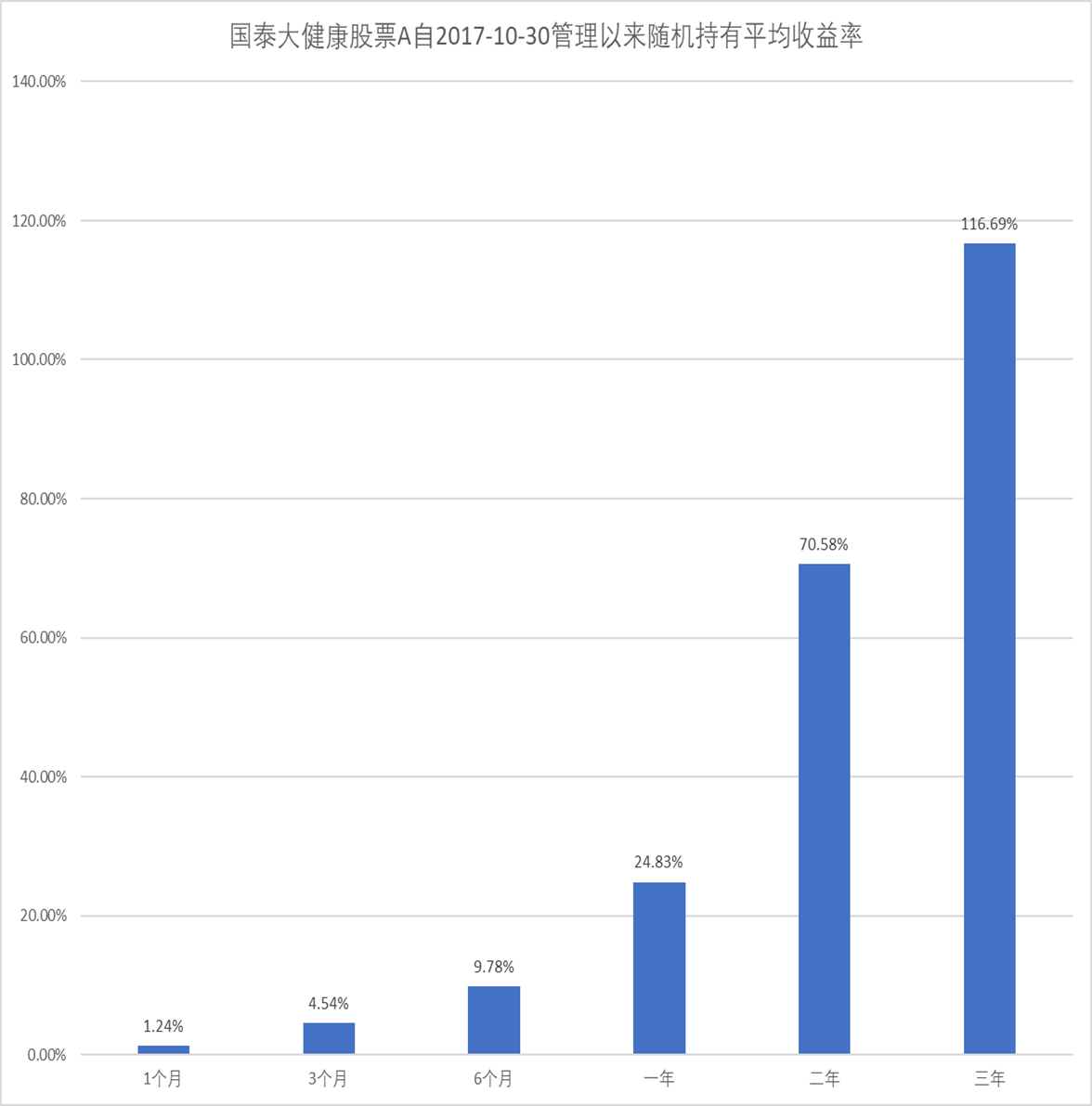

一、业绩表现

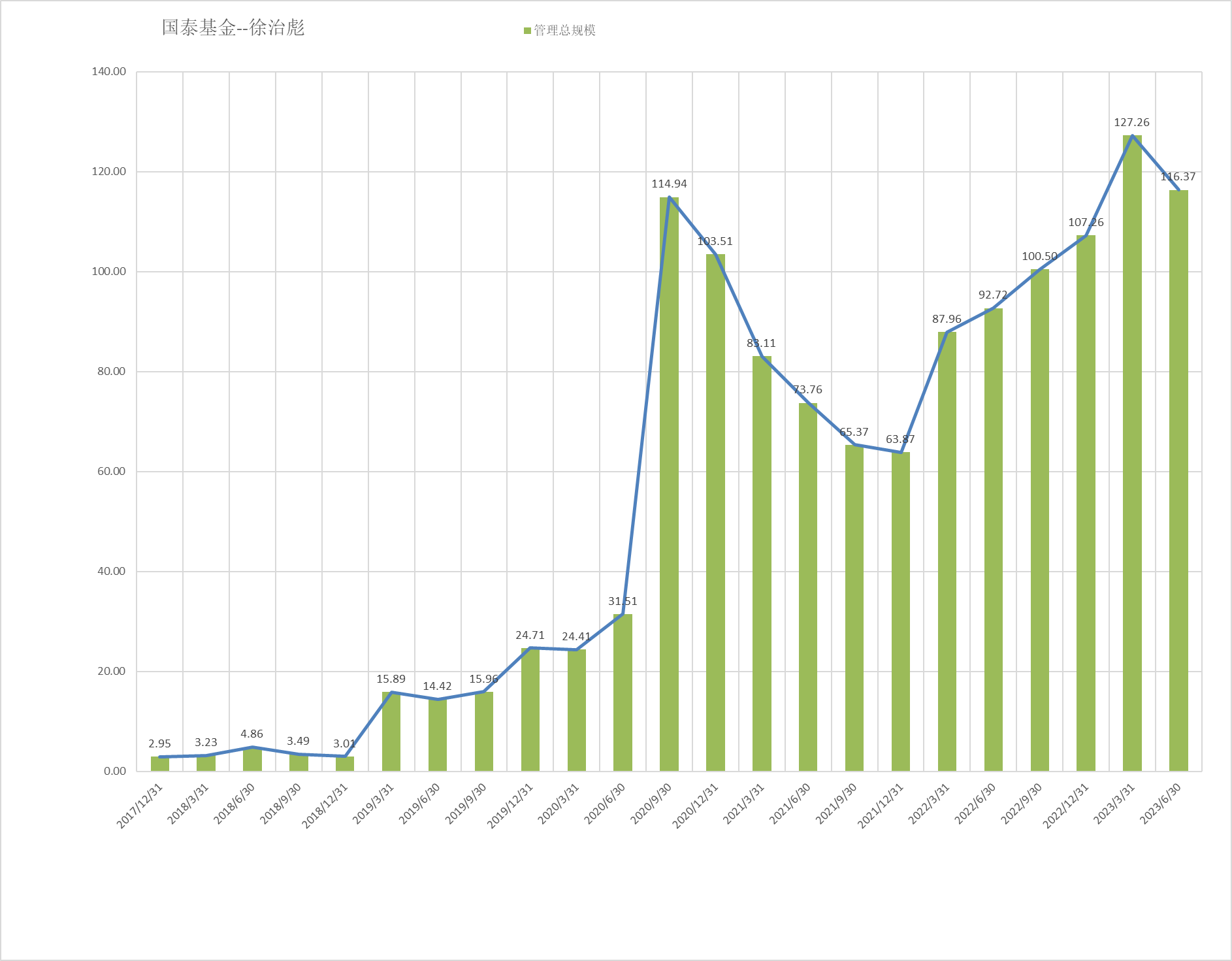

看规模

投资风格

风险收益

持有人结构

最后看看持仓股票和行业

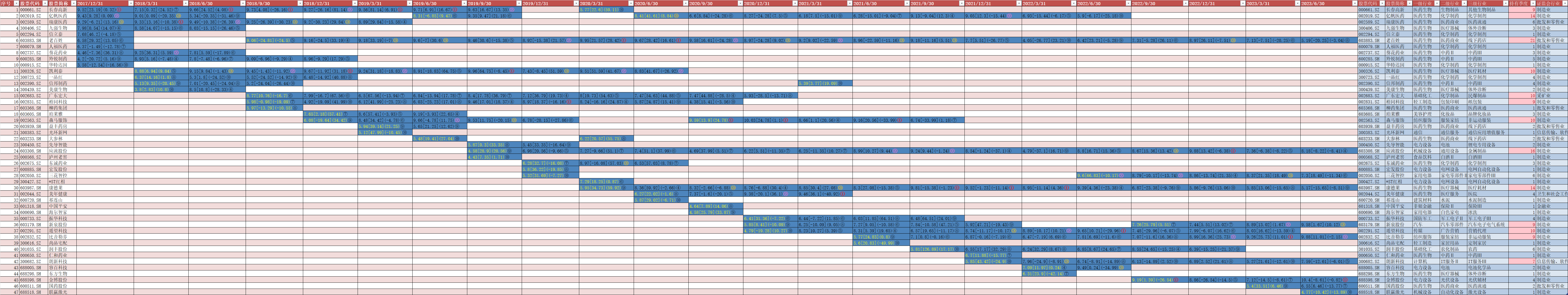

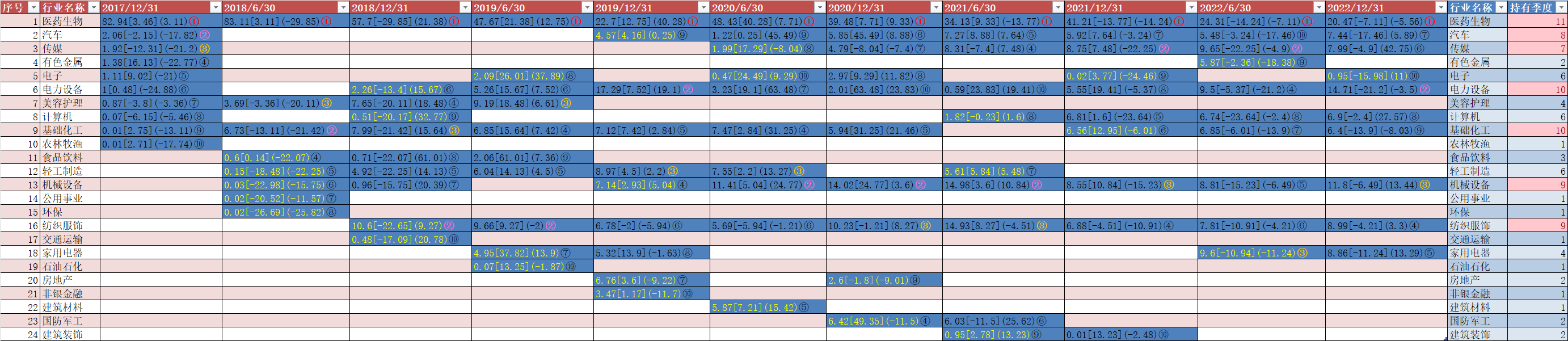

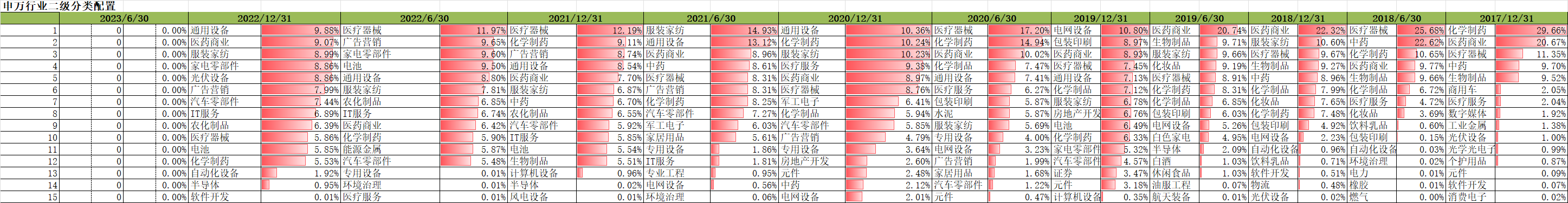

为了方便比对,贴上本季度近两个季度、近四个季度持仓、近8个季度持仓对比

十大持股每季度历史变动(申万行业划分)(季度多了,图片可能较大,另存放大再看)

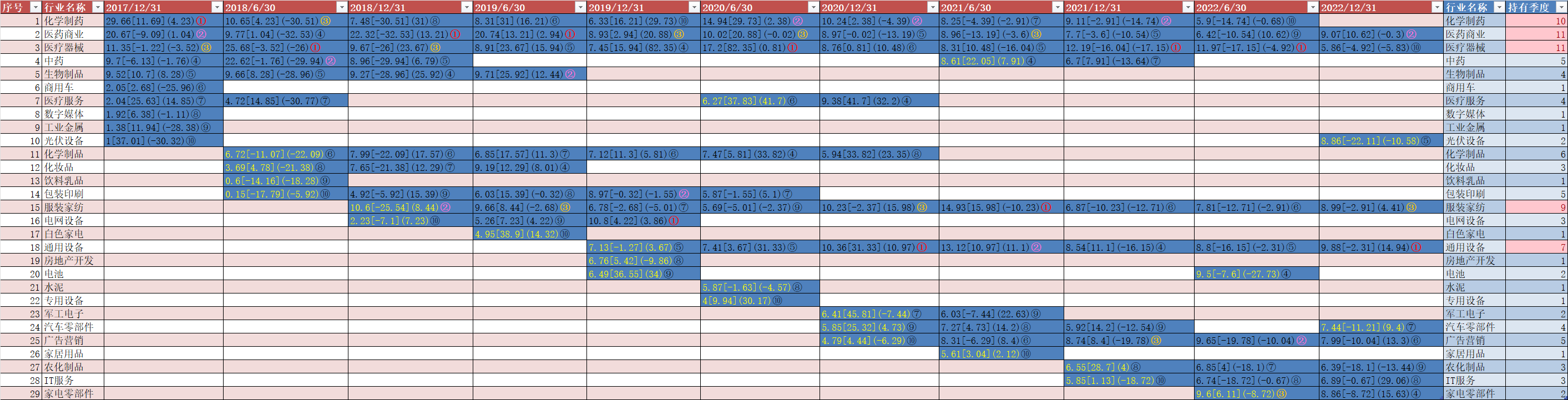

持股行业每季度(证监会行业分类)历史变动(季度多了,图片可能较大,另存放大再看)

持股行业半年(申万)历史变动(季度多了,图片可能较大,另存放大再看)

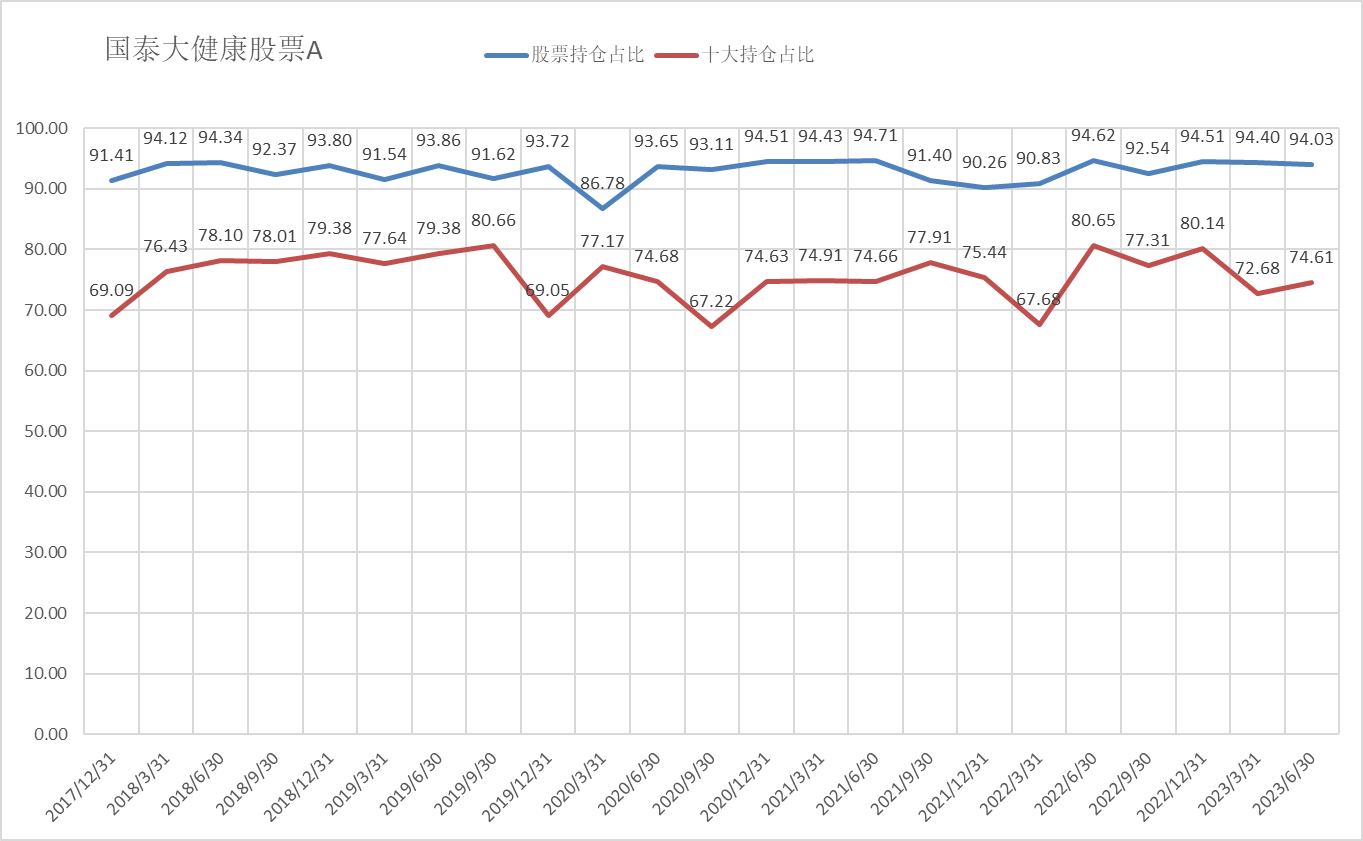

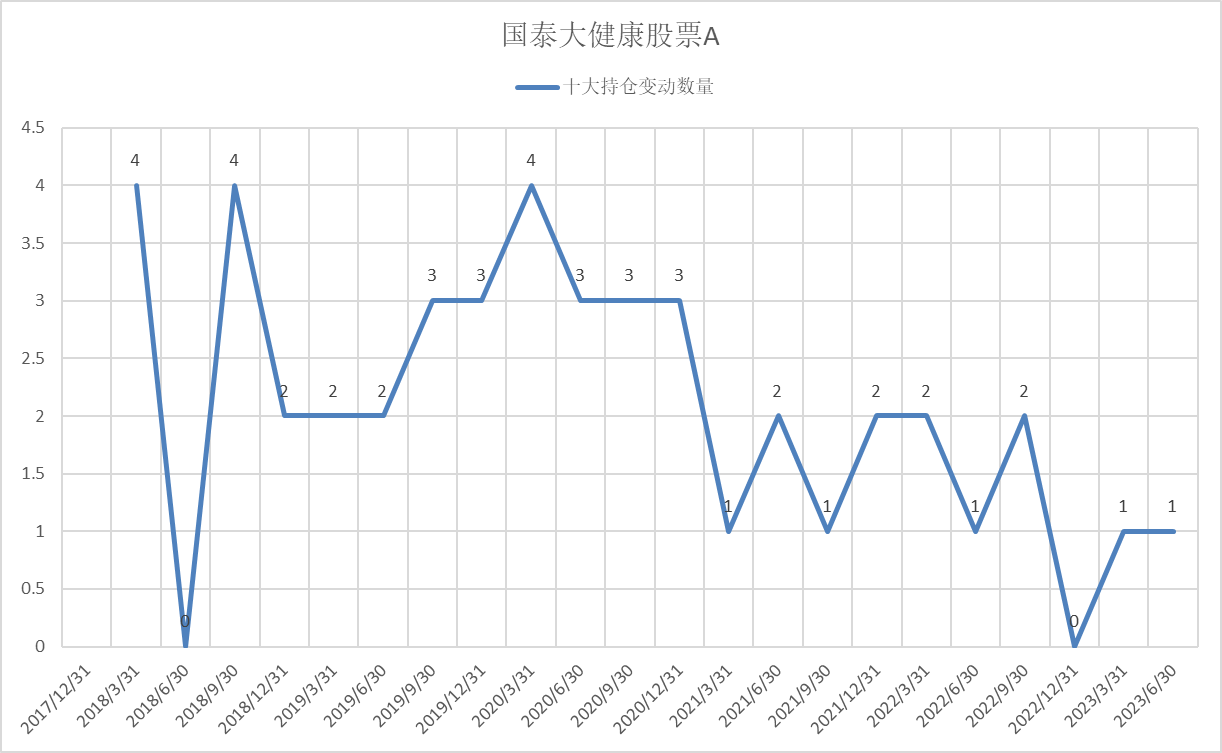

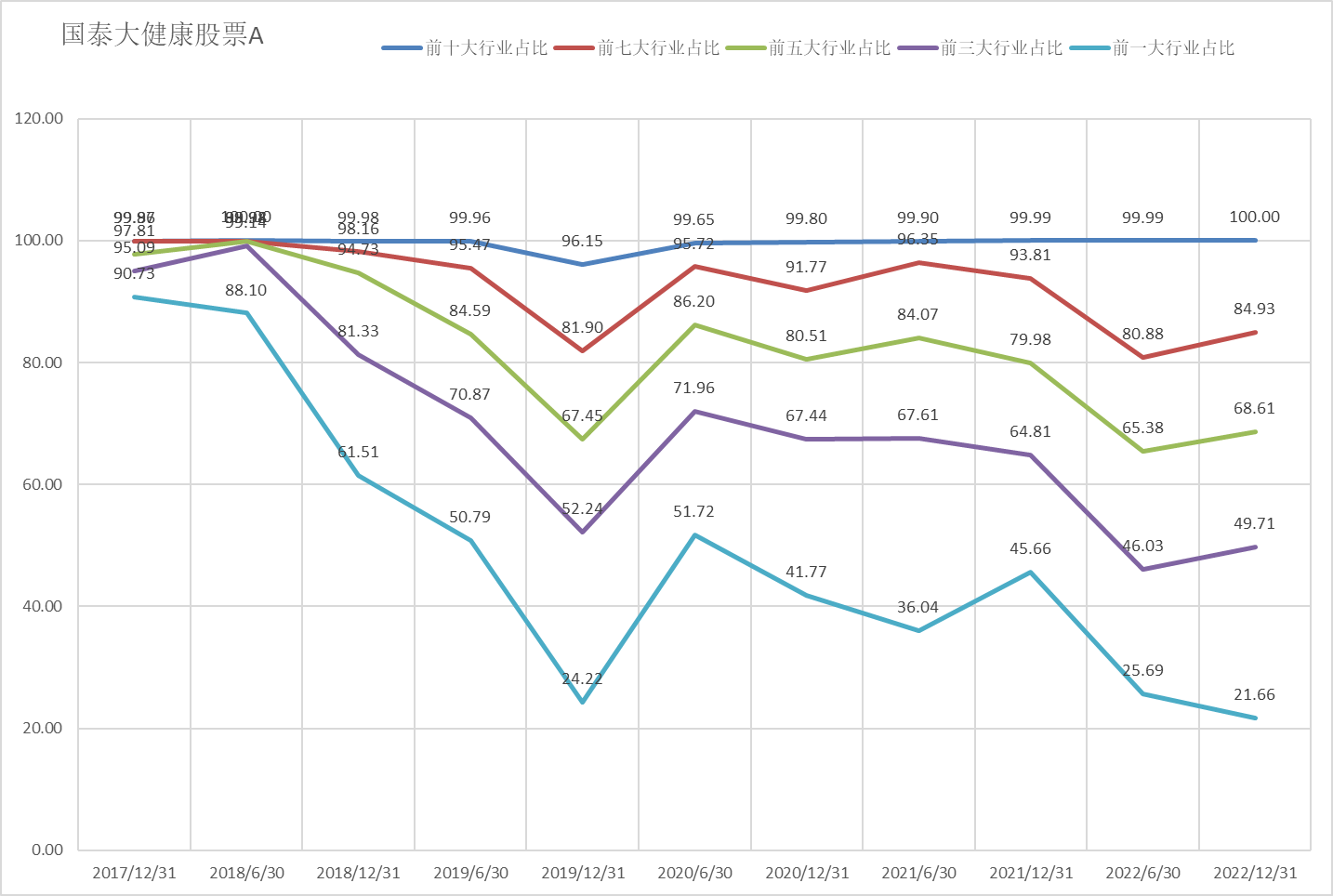

权益占比、十大持仓占比、前十大持仓占市值比、新进股票数、十大行业占比、新进行业

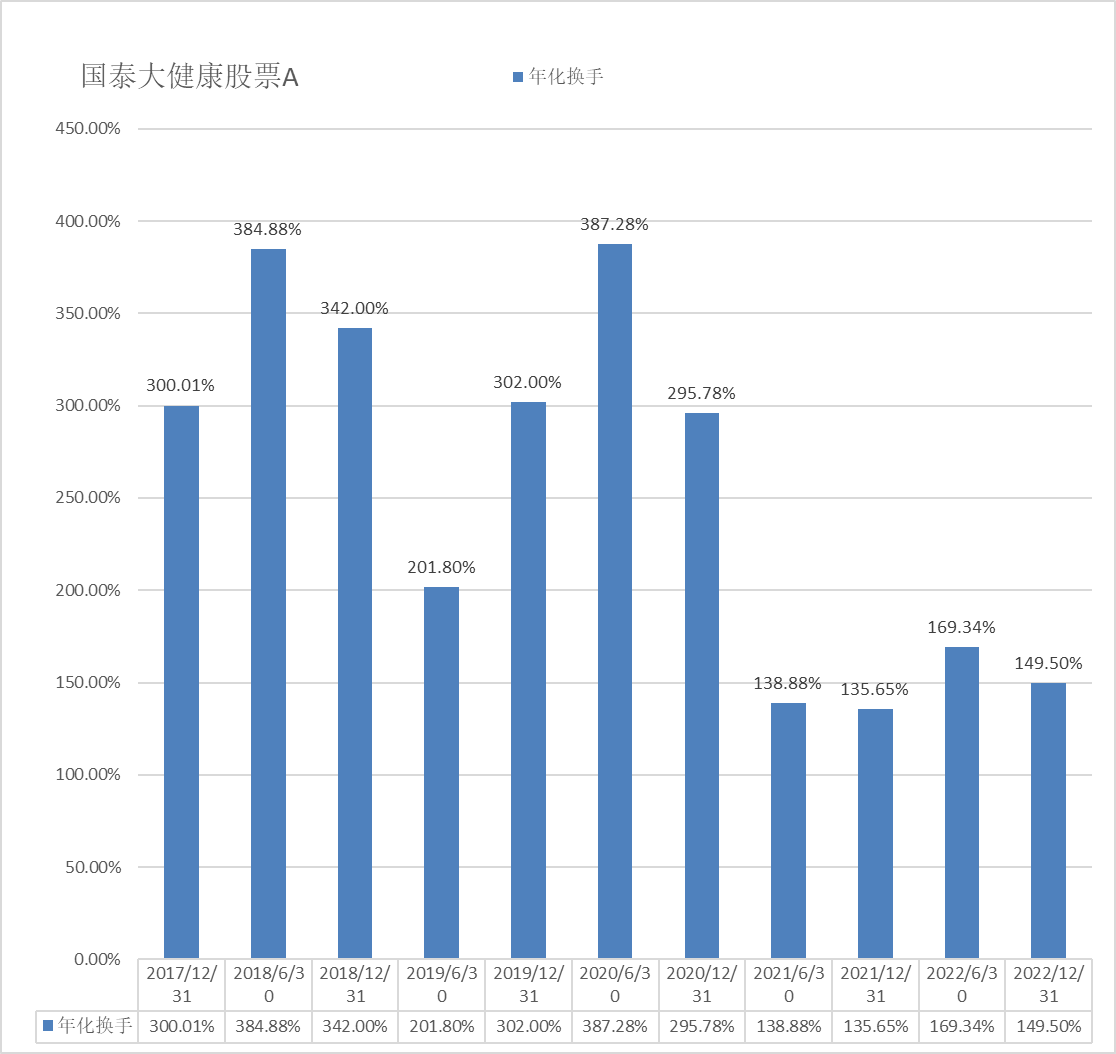

年化换手

# 徐治彪 # #2023基金二季报季报解读# @ 国泰基金 $国泰大健康股票A(OTCFUND|001645)$$金博股份(SH688598)$$比音勒芬(SZ002832)$

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负

本文作者可以追加内容哦 !