基金经理前十大重仓个股分别被多少基金买入,这个指标可以用来观察基金经理喜欢买入抱团股,还是冷门个股(不抱团)。本文再次来梳理一下喜欢买入冷门个股(不抱团)的基金经理。

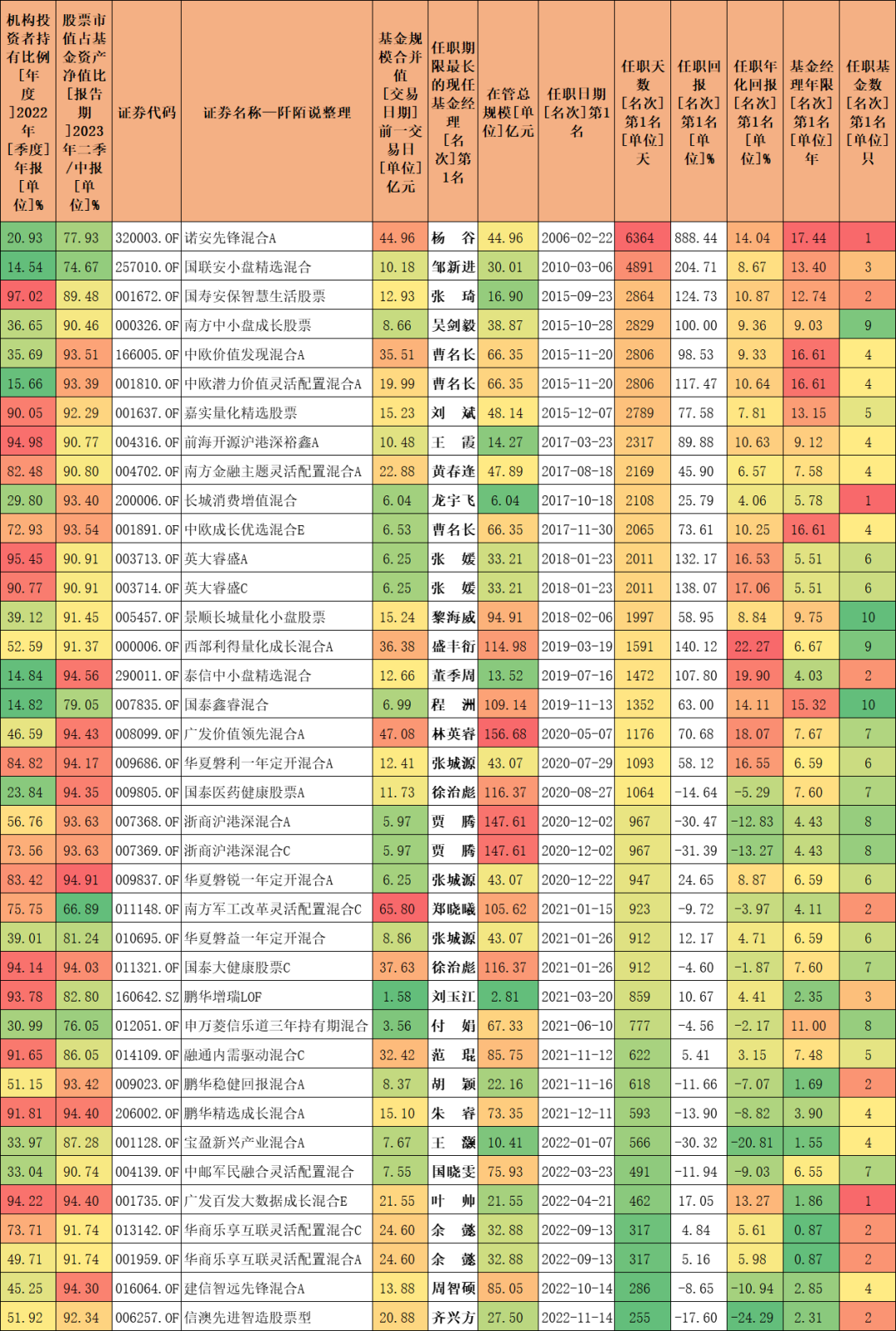

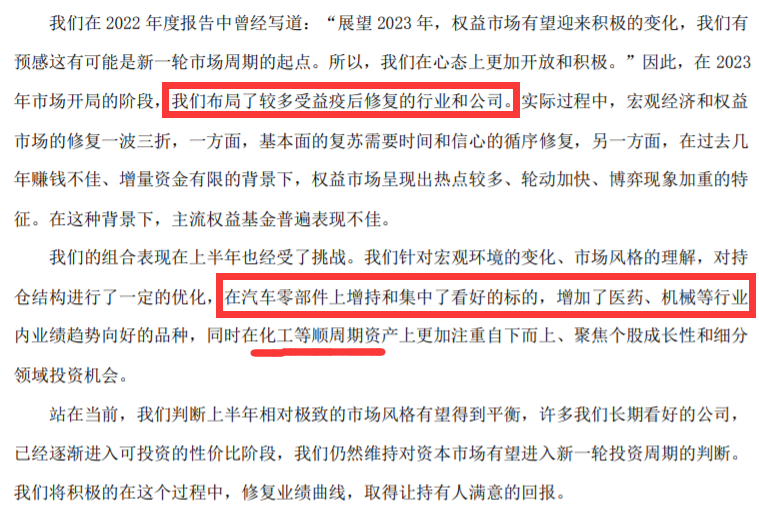

如果要求基金类型是偏股混合型、灵活配置型、普通股票型三种,最新一期股票占比大于65%,基金规模合并值大于1亿元,基金经理上任时间在2023年之前,2023年一季报前十大持仓个股被基金持有数累计小于500只,2023二季报披露的前十大持仓个股被基金持有数累计不大于500只,筛选出249只基金。

要求2022年末时机构持有金额大于1亿元,内部员工持有金额大于10万元,同时满足只有38只基金,其中包括不少量化基金,如果想剔除量化基金,可以从前十大持仓持股集中度出发进行剔除,或者手动剔除。

1、机构、员工最爱的哪位

下表展示了喜欢买入冷门个股的基金经理们,38只基金涉及30位基金经理(仅统计第一基金经理),最后两列数据分别是2022年末机构持有金额和内部员工持有金额。曹名长、杨谷均被内部员工持有超千万元。$中欧成长优选混合E(OTCFUND|001891)$$诺安先锋混合A(OTCFUND|320003)$$西部利得量化成长混合A(OTCFUND|000006)$#基金投资指南#

数据来源:东财Choice数据,截至2023年7月25日

有3只基金上榜的是曹名长和张城源,有2只基金上榜的有贾腾、徐治彪、余懿、张媛。上榜38只基金,机构占比最小的也达到了14.54%。

从机构持有金额来看,林英睿、朱睿、郑晓曦被机构买入较多。

2、基金经理任职以来回报情况

38只基金按照基金经理任职时间顺序展示基金经理任职以来的回报、年化回报、基金经理年限、在管基金数量等信息。杨谷上任时间满6000天,年化回报14.04%……

数据来源:东财Choice数据,截至2023年7月25日

榜单上部的基金,任职年化回报数据参考意义较大,榜单中下部的基金业绩需要和相关业绩基准去比较一下,且参考意义可能不大。

基金经理年限超过10年的有杨谷(17.44年)、曹名长(16.61年)、程洲(15.32年)、邹新进(13.40年)、刘斌(13.15年)、张琦(12.74年)、付娟(11.00年)都是公募基金老将。

杨谷、龙宇飞、叶帅只管理一只基金。黎海威、程洲在管基金达到10只。

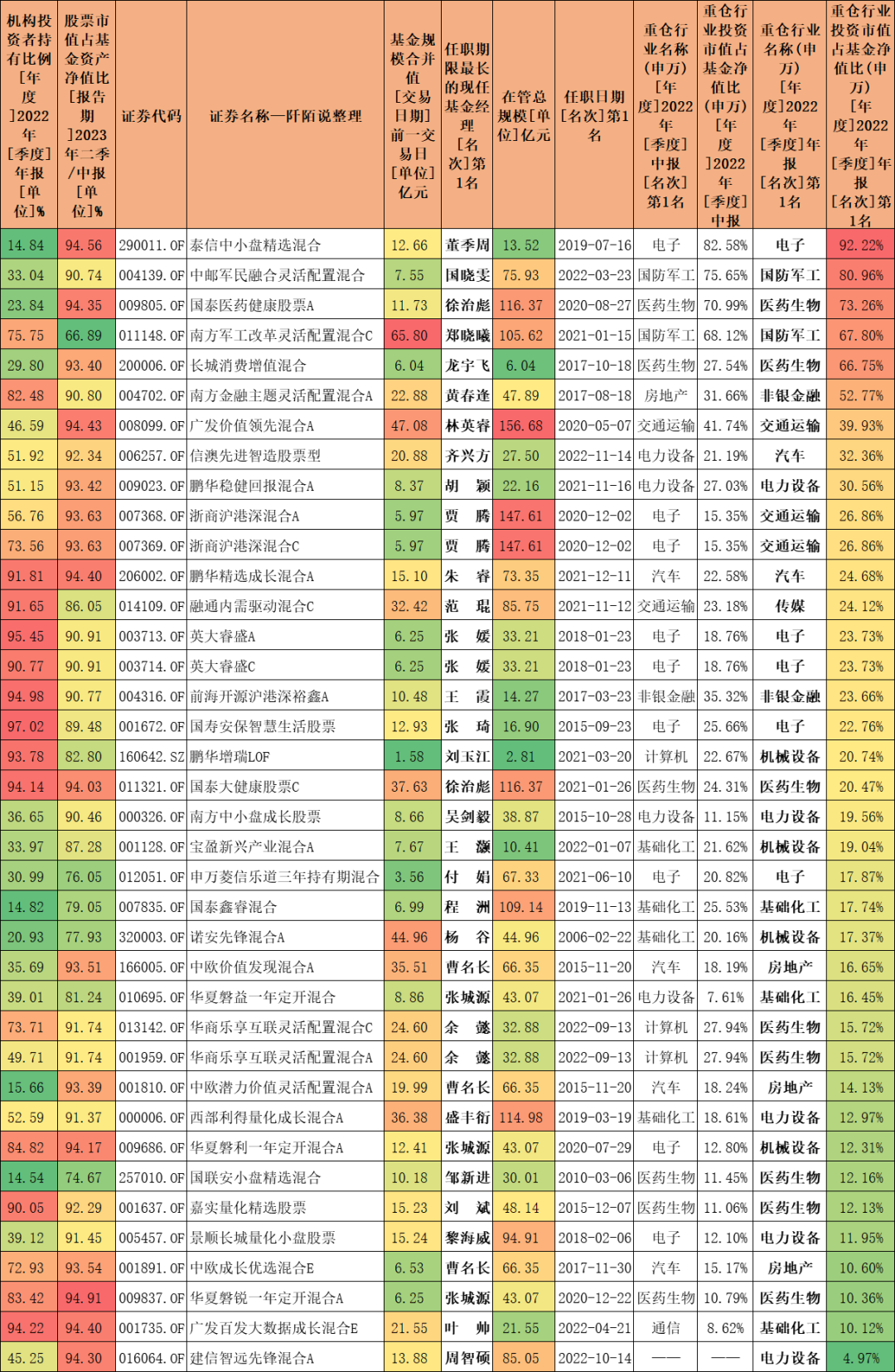

3、行业配置是否均衡

39只基金展示2022年中报、2022年年报第一重仓行业及其占比,并以2022年末第一重仓行业的占比由高到低排序如下。排名靠前的是行业偏窄的主题基金,榜单底部是行业均衡型的基金。一般来说行业主题基金适合作为“卫星”仓,而榜单底部的行业均衡型基金适合作为“底仓”。

数据来源:东财Choice数据,截至2023年7月25日

上表信息量也是蛮大的,各位读者自己解读吧。

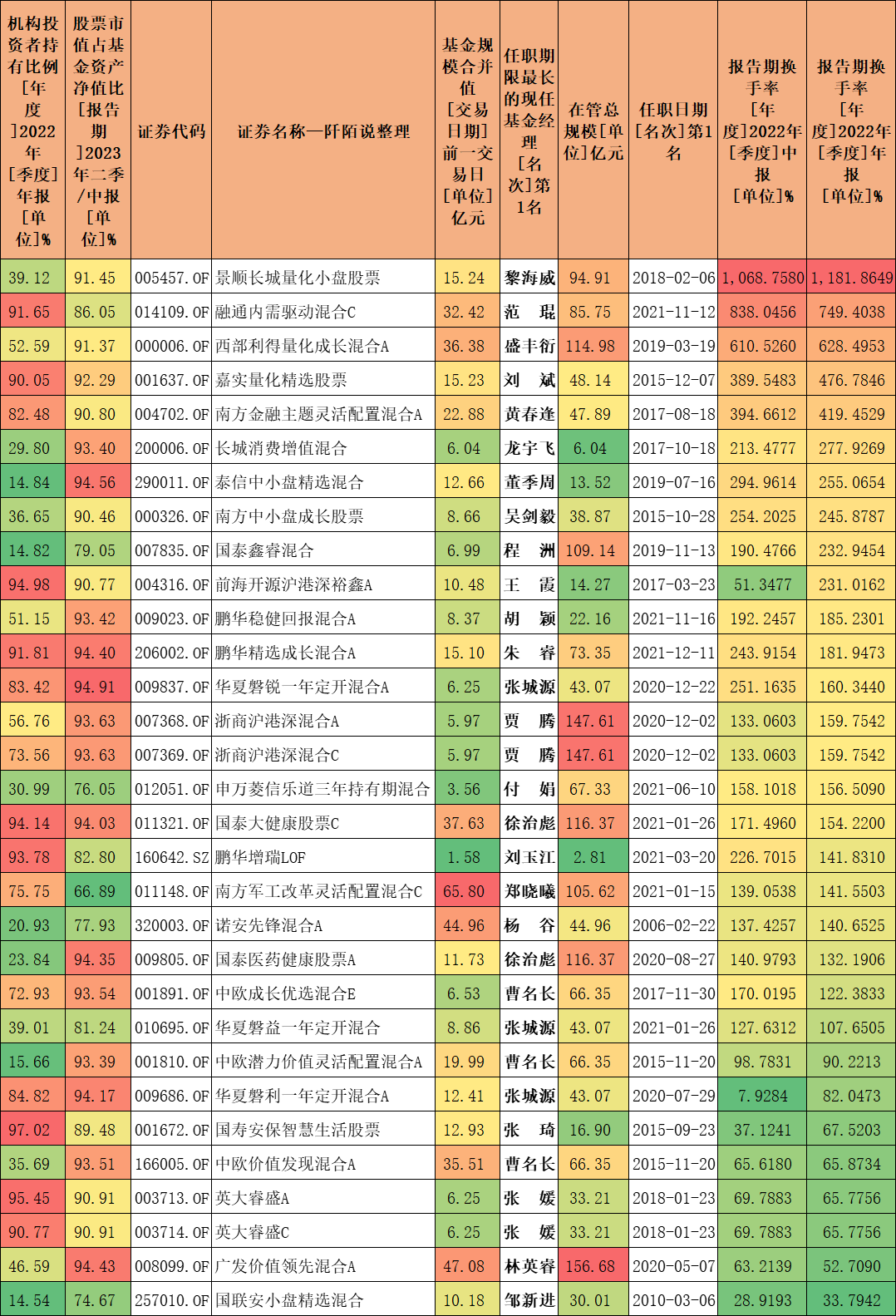

4、基金经理换手率数据

剔除基金经理在2022年上任的基金,展示2022H1、2022H2换手率数据如下。榜单靠前的基金经理操作相对比较积极,榜单底部的基金经理换手率数据较低。黎海威、范琨、盛丰衍、刘斌、黄春逢等人的换手率数据相对较高,在管的大部分是量化基金。范琨小姐姐操作风格好“辣手”。

数据来源:东财Choice数据,截至2023年7月25日

本文下半部分我再挑选几位继续梳理持仓变化和二季报小作文。

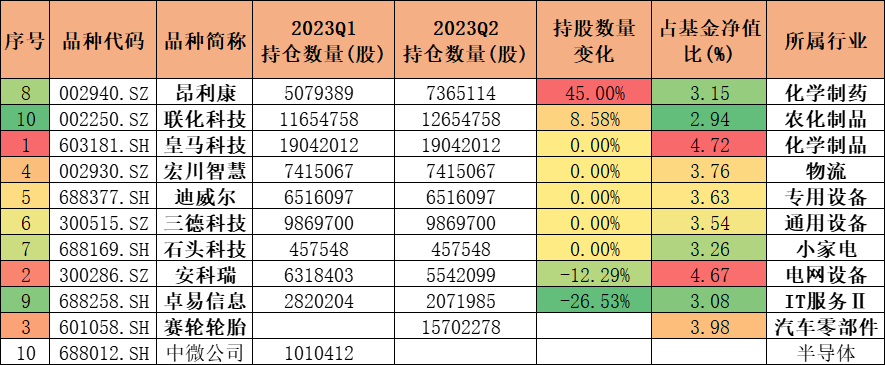

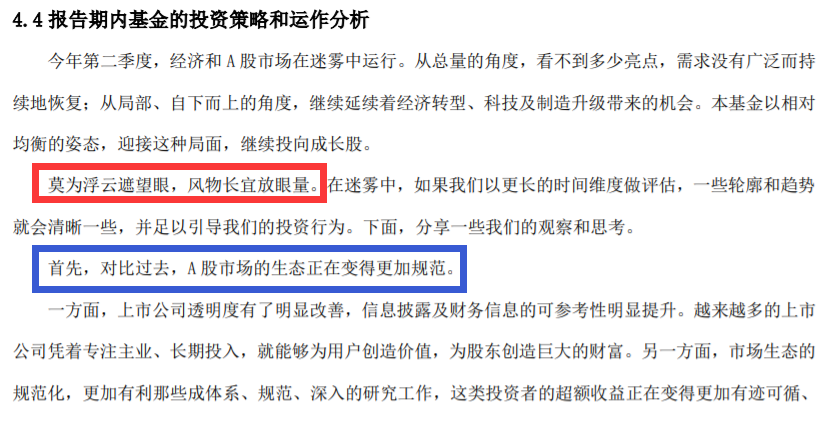

A、杨谷。杨谷只管理一只基金诺安先锋混合A(320003),杨谷二季度加仓了昂利康和联化科技,二季度末分列第八和第十重仓股,占净值比分别为3.15%、2.94%。

数据来源:东财Choice数据,持仓个股展示不作为具体投资建议,不构成个股推荐,仅便于理解基金经理加仓行业和方向

杨谷减仓了安科瑞和卓易信息。赛轮轮胎新增为前十大重仓股,中微公司从前十大重仓股中退出。

杨谷在二季报中分享了一些观察和思考,他认为对比过去,A股市场的生态正在变得更加规范。未来关注的重点在智能化、AIoT 及相关应用、新材料等方面。

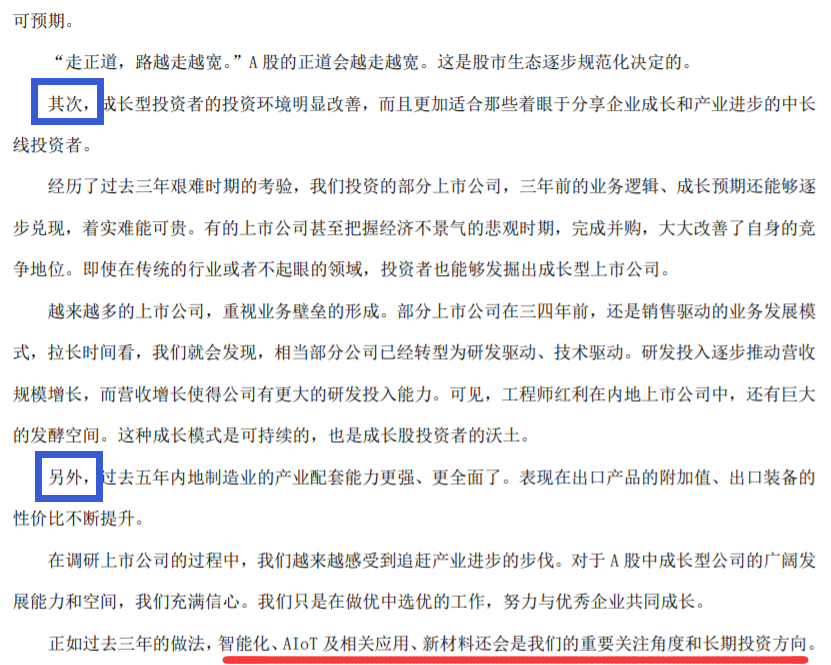

B、林英睿。目前作为第一基金经理在管7只基金展示如下,整理了一下这7只基金二季度的持仓变化情况。

数据来源:东财Choice数据,截至2023年7月25日

林英睿持仓很多航空股,2023年二季度加仓了江苏银行、王府井、兆讯传媒、贵研铂业、中国旭阳集团(港股)、吉祥航空、普瑞生物。

数据来源:东财Choice数据,持仓个股展示不作为具体投资建议,不构成个股推荐,仅便于理解基金经理加仓行业和方向

在广发多策略混合(001763)的二季报中,林英睿说,“在对宏观经济、市场状态、组合的配置方向及逻辑重新审视后,我们维持此前的两个核心观点:一是 A 股在未来两年预期会有不错的回报;二是沿着经济增长、生活正常化选择赔率、胜率均较高的领域进行布局。

对于困境反转或者均值回归策略的投资人来说,很多时候我们必须让自己看得远一点,或者站得高一点,才能忍受住中短期源自情绪的波动与回撤。当前,经济处于底部震荡向上的状态,市场处于底部低估的状态,而组合处于相对回撤和绝对回撤均较大的状态,如果现在不积极起来还要等何时呢? ”

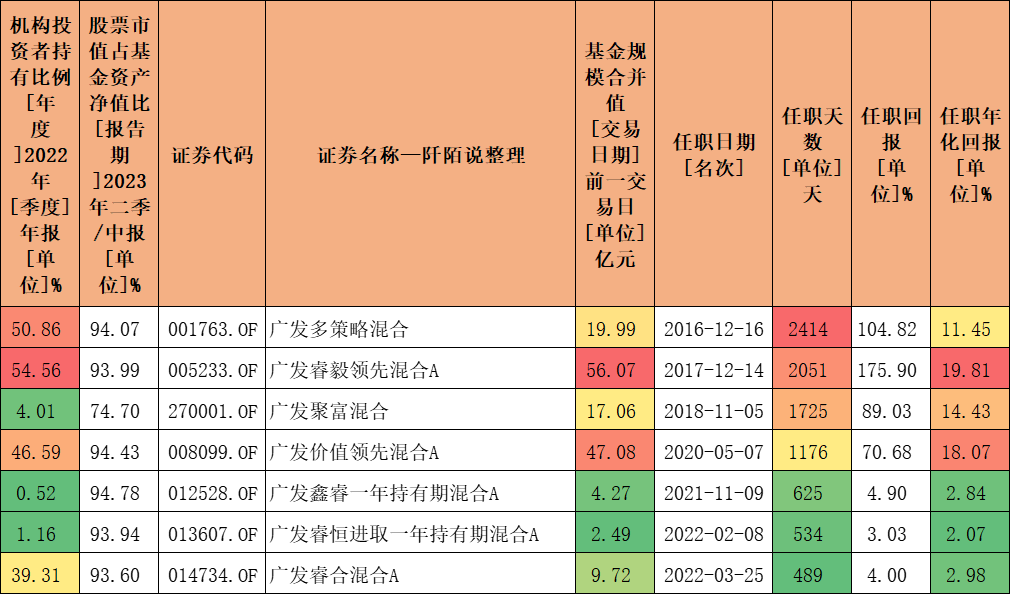

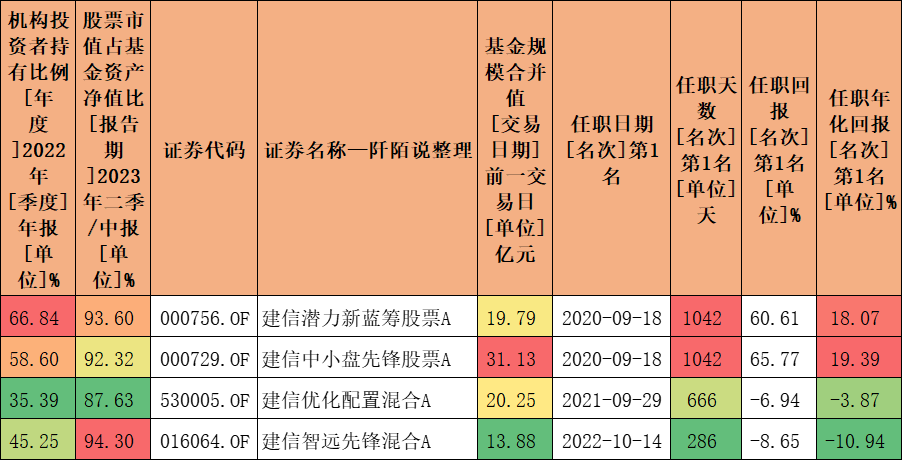

C、朱睿。作为第一基金经理朱睿管理这三只基金,见下表。

数据来源:东财Choice数据,截至2023年7月25日

整理了鹏华精选成长混合A、鹏华睿进一年持有期混合A的持仓变化情况见下表,朱睿二季度加仓了继峰股份、长城汽车、文灿股份、伯特利。

数据来源:东财Choice数据,持仓个股展示不作为具体投资建议,不构成个股推荐,仅便于理解基金经理加仓行业和方向

朱睿在2023年初布局了较多受益疫后修复的行业和公司,二季度在汽车零部件上增持和集中了看好的标的,增加了医药、机械等行业。朱睿有化工背景,2022年9月在《除了新能源,今年赚钱的大咖背后都投了啥?》一文我有写过他,季报中他也提到了会在化工等顺周期资产上寻找机会。

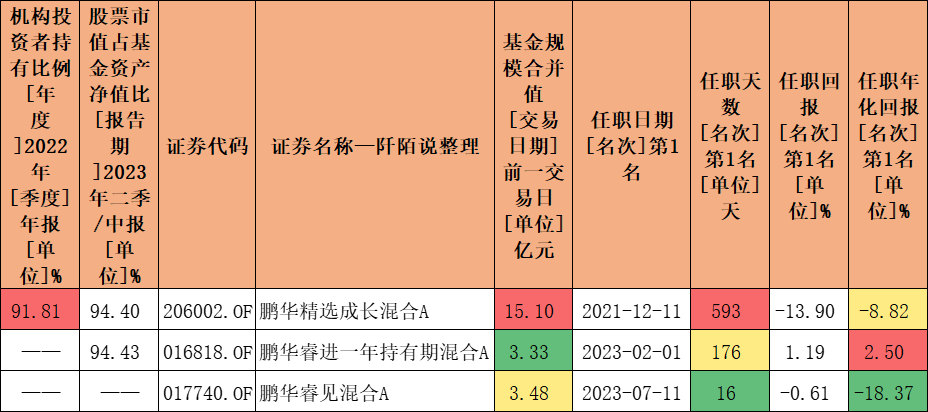

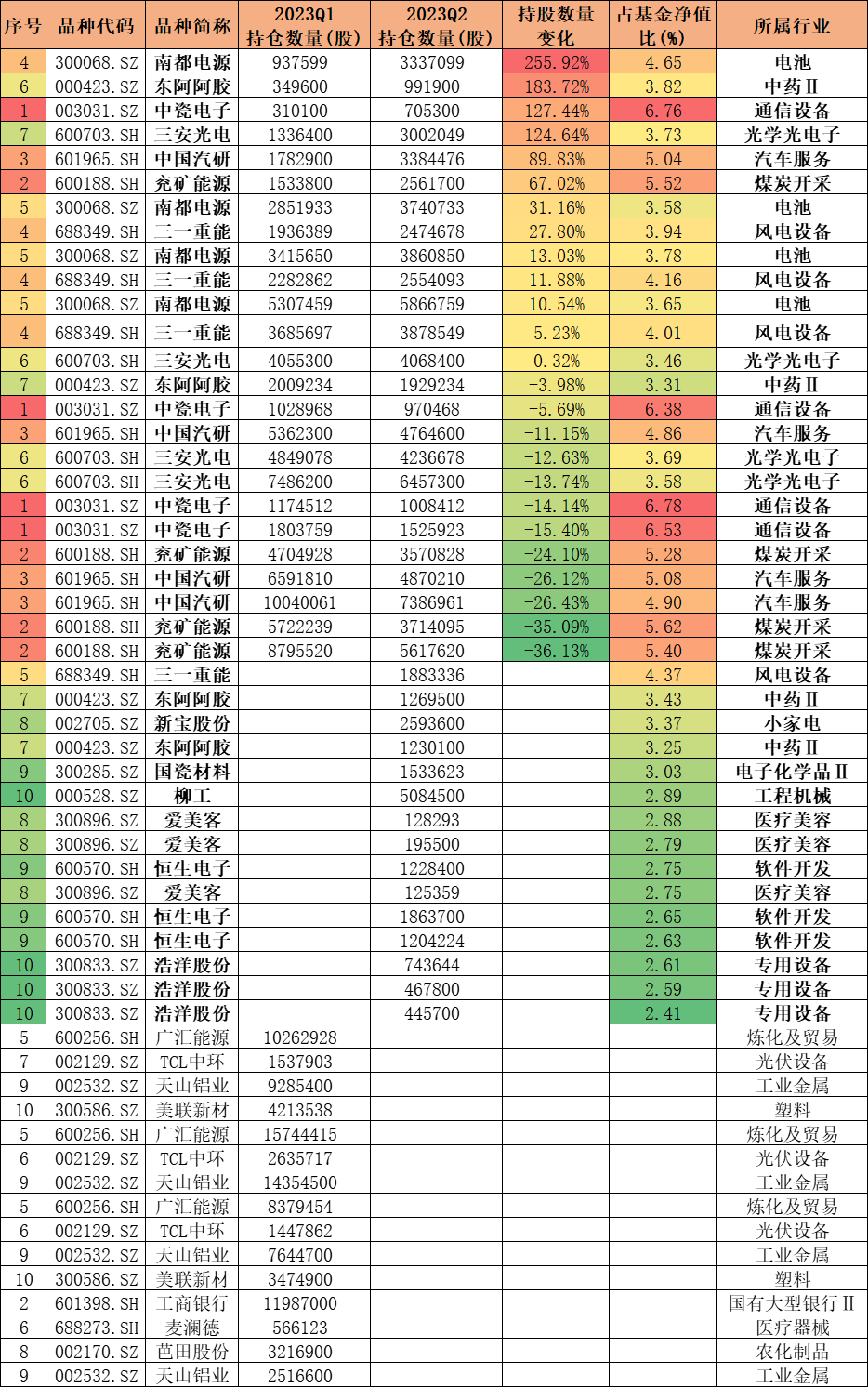

D、周智硕。作为第一基金经理周智硕管理着下面四只基金。

数据来源:东财Choice数据,截至2023年7月25日

整理了上述四只基金的持仓变动情况如下,周智硕二季度加仓了南都电源、东阿阿胶、中瓷电子、三安光电、中国汽研、兖矿能源、三一重能。

数据来源:东财Choice数据,持仓个股展示不作为具体投资建议,不构成个股推荐,仅便于理解基金经理加仓行业和方向

在建信潜力新蓝筹股票A(000756)二季报中,周智硕说:“由于对经济和一些子行业供给的过于担忧,市场不但忽略了有竞争力的企业有的已经经历了出清,只是在等待需求好转,有的正在经历出清,即将迎来业绩改善,还因为没有看到好转信号或者出清信号,相关股票还在继续下跌,他们的中长期风险收益比正在逐步提升。而这类公司,在财报端,有望在今年 3、4 季度就有所表现。

因此,本基金继续自下而上,寻找竞争力突出、风险收益比较高、有望穿越周期的公司这条主线进行投资,重点投资了电子、医药、机械、电力设备及新能源、国防军工、汽车、煤炭、化工等行业的企业。希冀通过此类投资,提高投资回报。 ”

我的文章基本是基金梳理笔记,信息量还是比较大的,所有内容均是个人研究,整理成文便于查询复习,请大家更关注客观数据吧。

风险提示:观点仅供参考,不构成投资意见。投资者在购买基金前应仔细阅读基金招募说明书与基金合同,历史业绩不代表未来,市场有风险,投资须谨慎。

本文作者可以追加内容哦 !