最近中基协公布了一组数据,截至2023Q2,公募总规模达到27.69万亿,相较于一季度增长超1万亿,其中债基和货币基金更是贡献主力军。

股市风云变幻,行业轮动不断,赚钱难度增加,资金避险需求增强。

不过当前货币环境偏宽松,货币基金的收益出现下降,7日年化收益率平均值约为2.04%(数据来源Wind,截至2023/7/4,统计全市场货币市场型基金的7日年化收益率平均值,只统计主代码)。这时候风险相对较低、波动相对较小的纯债基金受到关注。

纯债基金是什么?收益表现如何?

纯债基金即80%以上投资于债券,不投股市的基金。

这类基金的特点是:

1、收益相对稳健

纯债基金主要依靠债券的利息收入来获取收益,而且大部分债券都有固定的利率和还本付息期限,因此它可以获取相对稳健的收益。

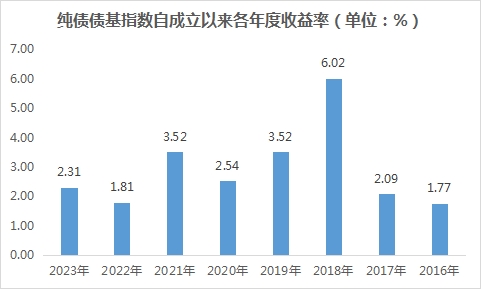

取了纯债基金指数自成立以来各年度的业绩表现,均是正收益。

数据来源:Choice,2023年指的是:2023.1.1-2023.7.31;纯债基金指数代码是930609.CSI

2、波动相对较小

下图是偏股混合型基金指数和纯债基金指数近五年波动率的对比:

数据来源:Choice,2018/08/01-2023/08/01

可以很直观地感受到,和偏股混合型基金那波澜起伏的波动率相比,债基的波动率就是那一点小水花。

3、不惧回撤

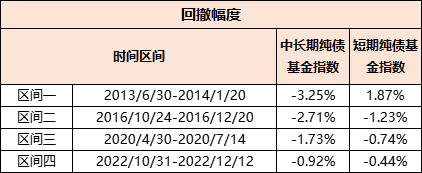

回顾近十年历史数据能够发现,债市每隔2-3年会出现一次较大回撤。

数据来源:Choice,2013/07/30-2023/07/30,指数历史表现不代表未来

但是投资者怕的不是回撤,而是能否回来。

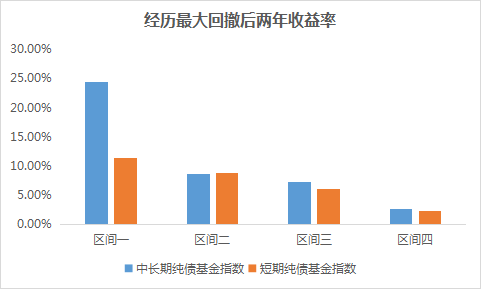

债券基金指数在每次出现大幅回撤后两年都会出现不错的表现。

具体来看,中长期纯债基金指数平均反弹幅度10.83%,短期纯债基金指数平均反弹7.19%。

数据来源:Choice,2013/07/30-2023/07/30,指数历史表现不代表未来。区间四指:2022年12月12日至2023.7.30

可是纯债基金全市场数量不少,我们该如何挑选呢?

一般会关注三个方面:平台、团队、基金经理。

以将在8月28日发售的国投瑞银恒安30天持有期债券(A类018149,C类018150)为例,根植在国投瑞银固收大平台,由固定收益部、信用研究部等多个团队协同合作,固收干将李达夫掌舵。

平台:固收投资业绩多阶段处于业内前列

国投瑞银作为业内老牌公募基金公司,固收综合实力突出。

海通证券数据显示,截至2023年6月30日,在固收类基金近十年、近五年、近三年业绩排名中,国投瑞银基金分别以104.49%、23.86%和10.63%的收益率,在基金公司中排名5/60、37/103和46/129。

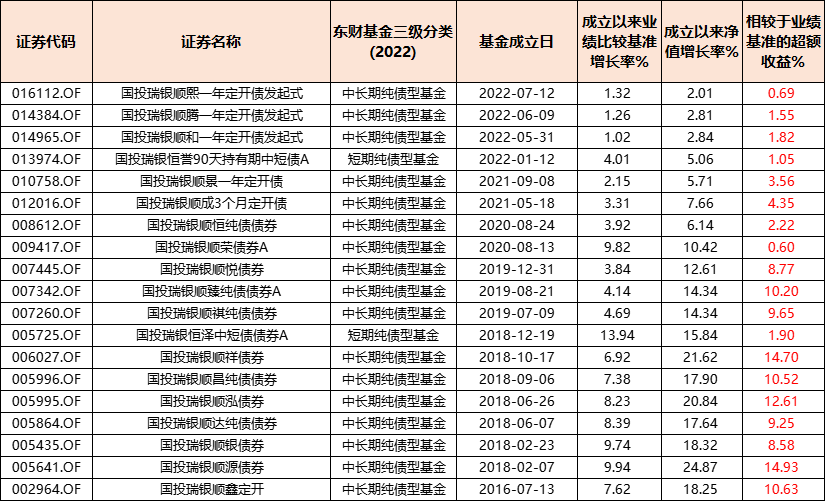

旗下成立期限在一年以上的纯债基金有19只(不同份额合并统计),相较于基准都跑出正向超额。

数据来源:基金二季报,截至2023/6/30

优异的固收类基金业绩源于国投瑞银基金“经济基本面决定利率中枢”的债券投资理念,并打造了一支人员稳定且经验丰富的固定收益投研团队。

团队:分工明确,通力合作

债基的投资非一人之力能够覆盖,需要多个团队协作。

国投瑞银固定收益部建立了“研究决定投资、投资指导研究”的投研互动机制,分出三大团队:

成员有16人,债券基金经理团队成员平均从业年限达13年,研究员平均从业年限为7年。并且业务背景多元化,拥有信用分析相关经历和较强宏观利率研究能力。

还有一点比较特别,与发现并防范风险为单一目标的常规信用研究不同,国投瑞银基金固收团队的信用研究还承担为投资服务的使命。

为了实现更客观的风险分析和技术性研究,2021年5月正式设立信用研究部。

合同显示,国投瑞银恒安30天持有期债券(A类018149,C类018150)主动投资信用债的信用评级应在AA+级及以上。其中,主动投资于AA+级债券的比例合计不超过信用债资产的50%,主动投资于AAA级债券的比例合计不低于信用债资产的50%。

而这离不开信用研究部的支持。

据了解,信用研究部主要负责信用风险控制以及配置策略研究。

第一,采用初评与复评内部评级模式,以严控风险;

第二,通过宏观研究、信用研究以及转债研究,提供全方位的固收配置策略。

针对持仓债券信用风险控制的问题,主要从行业及地区跟踪、内部评级跟踪、个券负面展望三个维度进行。

具体来说,每日对持仓债券发行主体的负面新闻、风险事件进行控制;每月对持仓债券的信用情况、询价报价差等进行综合分析,对可能出现信用风险或市场接受度不佳的债券进行讨论,并制定处置方案。

此外,还负责跟踪债券的日常变化情况,同时还要维护需要重点跟踪的债券清单。

基金经理:实力干将保驾护航

钱钟书说,鸡蛋好吃不一定要认识下蛋的母鸡,可买基金却不同,作为投资者,我们在投资前一定要了解基金经理。

李达夫,中山大学数量经济学硕士,2006年7月至2008年4月就职于东莞农商银行资金营运中心,历任交易员、研究员。后进入公募基金公司,已有十年公募管理经验。

现任国投瑞银基金固定收益部总经理。

(国投瑞银基金 李达夫)

截至2023年2季度末,其任职管理基金资产总规模超1246亿元。(注:管理规模数据源于基金定期报告。)

多年固收产品管理中,中短债产品业绩多阶段排名居前。

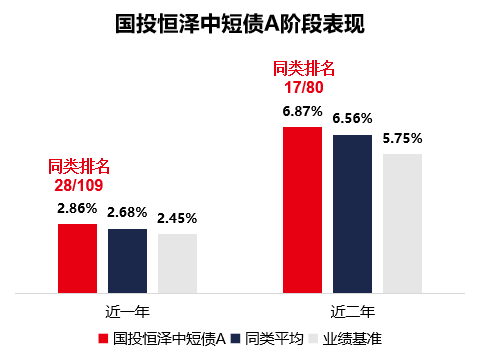

管理最久的一只纯债基金,国投恒泽中短债A近一年、近二年排名居前1/4,优于同类平均及业绩基准。

注:基金阶段业绩源于国投瑞银,已经过托管行复核;基金同类排名、同类平均数据源于银河证券,阶段业绩基准源于Wind,数据截至2023年5月31日。同类基金指银河证券分类中的债券基金-纯债债券型基金-中短期纯债债券型基金(A类)。基金过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩也不构成本基金业绩表现的保证。该数据引用国投瑞银基金全景《首发预告 | 闲钱投资“债”升级:国投瑞银恒安30天持有期债券型基金8月28日首发》

此次掌舵的国投瑞银恒安30天持有期债券(A类018149,C类018150)是李达夫管理的首只设置了持有期的产品。

即持有满30天后就可赎回,无赎回费,兼顾流动性与收益性的同时,便于基金经理操作。

如果你有以下任一需求:

1、追求资产稳健增长

不追求大幅的预期收益,只希望相对货币基金有一定优势,也能接受比货币基金更大一点的波动。

2、闲钱配置,追求一定灵活性

有一笔中短期闲钱可用于投资,不确定用钱时间,追求一定的灵活性。

3、多元资产配置

寻求资产多元化配置,以降低整体组合风险,想在组合中配置一些中低风险的固收资产。

4、不投股市 中低风险偏好

抗拒股市投资,但又想参与市场,只愿意接受较低波动。

国投瑞银恒安30天持有期债券(A类018149,C类018150)8月28日发售,不妨关注下。

风险提示$国投瑞银恒泽中短债A(OTCFUND|005725)$$国投瑞银恒泽中短债C(OTCFUND|006553)$$国投瑞银恒安30天持有期债券A(OTCFUND|018149)$

李达夫在管同类产品如下:

国投恒泽中短债A/C于2018/12/19成立,李达夫2018/12/19任职管理,A类份额年度收益率(2019、2020、2021、2022):4.73%、1.90%、3.29%、2.62%,同期C类份额年度收益率:4.35%、1.54%、2.92%、2.27%,同期业绩比较基准:3.39%、2.37%、3.27%、2.48%。国投双债债券A于2011/03/29成立,2014/03/31新增C类份额,李达夫2020/11/07任职管理,宋璐2020/11/07任职管理,徐栋任期为2015/01/20-2020/11/14,A类份额年度收益率(2018、2019、2020、2021、2022):7.84%、8.23%、4.83%、8.99%、-0.92%,同期业绩比较基准:1.13%、11.39%、2.84%、9.40%、-4.91%,C类份额年度收益率(2018、2019、2020、2021、2022):7.37%、7.86%、4.49%、8.54%、-1.26%,同期业绩比较基准:1.13%、11.39%、2.84%、9.40%、-4.91%。

注:李达夫,基金经理,固定收益部部门总经理,中国籍,中山大学数量经济学硕士。17年证券从业经历,特许金融分析师协会(CFA Institute)和全球风险协会(GARP)会员,拥有特许金融分析师(CFA)和金融风险管理师(FRM)资格。2006年7月至2008年4月历任东莞农商银行资金营运中心交易员、研究员,2008年4月至2012年9月历任国投瑞银基金管理有限公司交易员、研究员、基金经理,2012年9月至2016年9月任大成基金管理有限公司基金经理。2016年10月加入国投瑞银基金管理有限公司,2017年6月17日起担任国投瑞银钱多宝货币市场基金及国投瑞银添利宝货币市场基金基金经理,2017年12月15日起兼任国投瑞银新活力定期开放混合型证券投资基金(原国投瑞银新活力灵活配置混合型证券投资基金)基金经理,2018年12月19日起兼任国投瑞银恒泽中短债债券型证券投资基金基金经理,2020年11月7日起兼任国投瑞银双债增利债券型证券投资基金基金经理,2021年4月3日起兼任国投瑞银景气行业证券投资基金的基金经理。

风险提示:国投瑞银恒安30天持有期债券型基金的风险等级为中低风险(R2)。投资有风险,请谨慎选择。基金过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩也不构成本基金业绩表现的保证。我国基金运作时间较短,不能反映资本市场发展所有阶段。请仔细阅读《基金合同》、《招募说明书》、《基金产品资料概要》及相关公告。请投资者做好风险测评,并根据您的风险承受能力选择与之相匹配的风险等级的基金产品。定期定额投资不等于零存整取的储蓄品种,有损失本金的风险,投资者应充分了解基金定期定额投资和零存整取等储蓄方式的区别。本基金由国投瑞银基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

本文作者可以追加内容哦 !