回想今年年初,相信不少的小伙伴对今年的行情是“踌躇满志”,想着今年能赚个百分之二三十。

但半年多过去后,不少人默默地把今年的投资目标修改为了“不亏本”。

在今年“热热闹闹”的行情中,要赚钱并不容易,小亏一点也属于正常,但也不乏亏损严重的。

以偏股混合型基金为例,甚至有的基金回撤幅度可高达37.31%。(数据来源:wind,截至2023-7-31)

在目前的市场环境中,能够有效地控制回撤的基金经理显然更受大家青睐。

博时的曾豪便是这样的基金经理,由于较好的回撤控制能力,备受大家关注。

一:“高成长,低回撤”,投资更具幸福感

投资要讲究性价比,“盈亏同源”是常态。能够持续地“高成长,低回撤”的基金经理是非常稀缺的,往往是有自己的“过人之处”。

博时基金权益投资一部投资总监曾豪,以典型的“高成长、低回撤”,受到不少投资者的关注。

据wind数据,截至2023-7-31,曾豪从业以来的累计回报高达106.59%,较基金经理平均的42.93%高出93.66个百分点,较沪深300指数的-0.96%高出107.55个百分点。(数据来源:wind,万得偏股基金经理指数)

我们能够看出,曾豪具有明显的长期“超额回报”。

曾豪从业以来业绩:

数据来源:WIND,截至2023-7-31

数据来源:WIND,截至2023-7-31数据来源:WIND,截至2023-7-31

在“防御”能力方面,曾豪则更为突出。

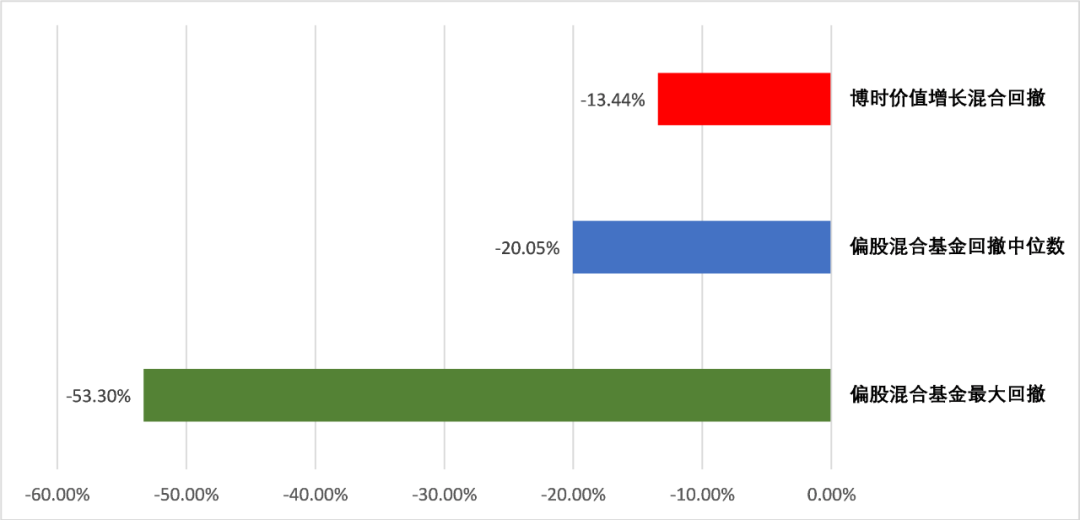

以曾豪目前在管的博时价值增长混合为例,该基金在近1年的最大回撤仅为13.44%,远低于偏股混合基金最大回撤的53.30%,也明显低于此类基金回撤中位数的20.05%。显示出曾豪比较强的风险控制能力。

近1年回撤对比:

数据来源:WIND,2022-7-14至2023-7-31

数据来源:WIND,2022-7-14至2023-7-31数据来源:WIND,2022-7-14至2023-7-31

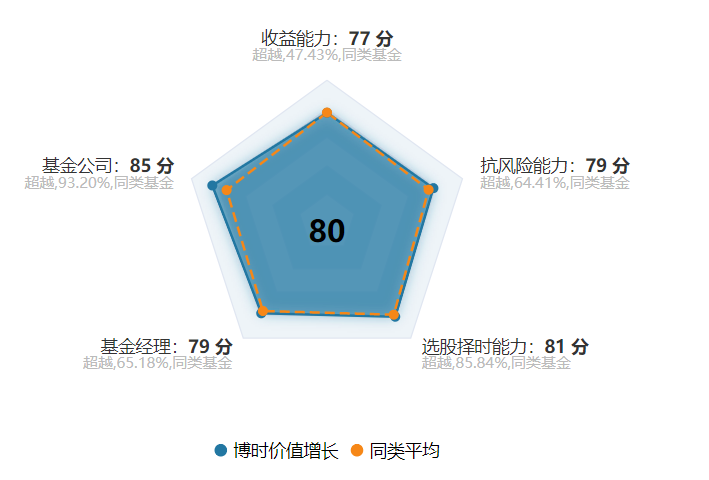

从万得资讯对曾豪在管的博时价值增长混合来看,曾豪是既具有较强的选股择时能力,又具有较高的抗风险能力。是属于综合性价比较高的基金经理。

数据来源:WIND,2023年2季度报。

数据来源:WIND,2023年2季度报。数据来源:WIND,2023年2季度报。

二:“景气度”为“锚”,持续挖掘“核心竞争力”

曾豪在过往管理中呈现的“高成长,低回撤”的特点,源自于其独特的投资逻辑:

关注企业核心竞争力,注重回撤控制,偏好空间广阔的景气行业中竞争力最强的龙头;

同时将回撤控制放在重要的位置,通过降低组合资产相关度,以择时和行业轮动体系辅助来控制回撤。

并通过股债相对回报率、60日均线、风格摆动差指标等择时指标情况,2-3年的时间做一次大择时。

从投资组合的构建方面,曾豪主要是通过四个维度不断构建投资组合的行业配置:

第一,净资产收益率(ROE)指标。企业的盈利增长是公司股价最坚实的“后盾”。

第二,行业景气度。基于完备的行业比较模型和中观的密切跟踪,优选未来3-5 年内景气度向上的行业。从近两年市场“行业轮动”的特点来看,以行业景气度为“锚”,往往能够取得较好的投资效果。

第三,公司核心竞争力。作为一名非常积极勤奋的基金经理,曾豪对投资的标的产业链上下游进行了大量的调研,对公司竞争力进行深入研究。

第四,恰当的估值水平。“好公司,还得有好价值”,在曾豪投资体系中,估值是最不重要的一个维度,因为估值只是结果。公司未来3-4 年估值不能有大的收缩,应该属于保持平稳甚至是往上走。同时预判未来三年公司是否具备盈利增长的确定性、公司竞争力提升的空间和技术壁垒的增强程度。

从曾豪所管理的博时价值增长混合基金的业绩归因来看,超配的行业和个股选择均带来了较为明显的超额收益。

这也说明曾豪在行业和个股的动态调整方面具有较强的能力。

博时价值增长混合基金业绩归因:

数据来源:WIND,2022年年报

数据来源:WIND,2022年年报数据来源:WIND,2022年年报

在具体个股选择方面,曾豪主要是基于高增长的逻辑去选择未来中长期内净利润有望翻倍的、具备核心竞争力的企业的优质成长股:

第一,传统行业中综合成本最低的公司。中国经济在转为中高速增长后,不少的传统行业进入到了“大鱼吃小鱼”的过程,一批具有成本优势公司脱颖而出,同时估值水平较低,具有较强的投资性价比。近两年周期行业、“中特估”的崛起,也充分地证明了这一点。

第二,科技股和消费股中产品力强的公司。像云计算、消费电子、化妆品和新能源的细分龙头。这些产品竞争优势强的龙头公司,无论从研发水平还是产品口碑,均与其他同行保持着显著的差距,在享受行业高速发展的“红利”同时,还由于自身的“护城河”,具有较强的投资价值。

第三,服务力好的公司。比如一些研发外包公司(CDMO)和物业公司,能把服务做到极致,其核心竞争力也会比较突出。

从历史持仓看,曾豪重仓标的基本均为行业龙头,投资中也会评估龙一和龙二的差距。

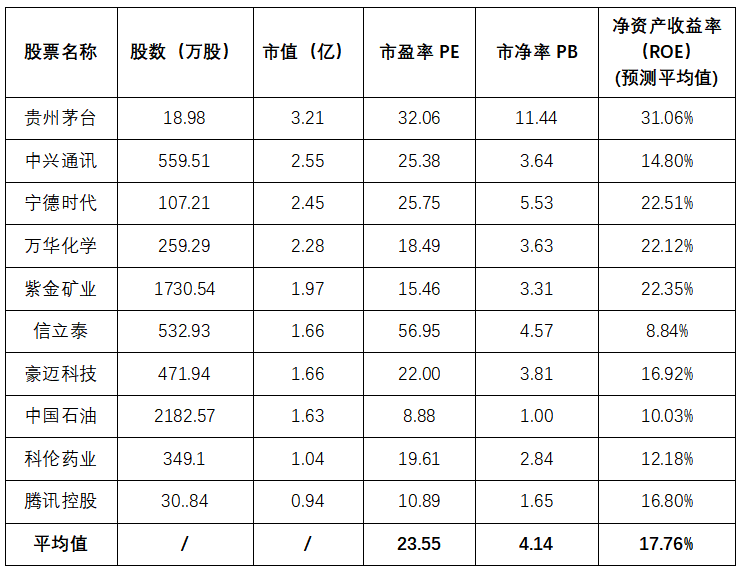

根据曾豪所管理的基金二季度批露的数据,曾豪所管理的基金前10大重仓持股在2023年2季度的市盈率(PE)均值为23.55倍,市净率(PB)均值为4.14倍,净资产收益率(ROE)均值为17.76%。

这充分地显示出曾豪擅于综合公司的利润增长空间与估值水平选择“高性价比”的个股。

曾豪管理的所有基金合并持仓情况:

数据来源:WIND,基金二季度报告,截至2023-6-30。不作为个股推荐

数据来源:WIND,基金二季度报告,截至2023-6-30。不作为个股推荐数据来源:WIND,基金二季度报告,截至2023-6-30。不作为个股推荐

三:坚定“长期投资”,静等花开

从过往的数据来看,偏股混合型基金呈现出明显的:长期回报较高,收益分布不均匀,周期特征明显的特点。在市场低位之时,往往是投资比较好的时机。

截至2023年7月31日,创业板综指的市盈率仅为47.38倍,处于近10年的最低的6.24%分位,处于极佳的投资窗口期。

创业板综指近10年股指百分位:

数据来源:wind,2013-8-1至2023-7-31

数据来源:wind,2013-8-1至2023-7-31数据来源:wind,2013-8-1至2023-7-31

在目前市场结构化明显、行业轮动频繁的情况下,回撤控制能力较强、积极动态优化投资组合的基金经理尤其值得我们关注。

从以上的分析,我们也能够看出,博时基金曾豪是一位注重企业质量的成长风格选手:

能力圈较为广泛,能够全市场选股;

擅长于采用自上而下和自下而上相结合的方法,密切跟踪中观行业的景气度,选择景气度向上的行业;

个股选择上,关注企业核心竞争力,优选行业龙头进行配置;

通过择时和行业轮动辅助控制回撤。

显然,这样的基金经理,能够在震荡行情中给我们更多的“踏实感”,也更值得我们在目前行情中加大配置力度和长期持有。

风险提示:

基金有风险,投资须谨慎。基金不同于银行储蓄和债券等固定收益预期的金融工具,不同类型的基金风险收益情况不同,投资人既可能分享基金投资所产生的收益,也可能承担基金投资所带来的损失。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证收益,基金净值存在波动风险,基金管理人管理的其他基金业绩不构成对本基金业绩表现的保证,基金的过往业绩并不预示其未来表现。投资者应认真阅读《基金合同》、《招募说明书》及《产品概要》等法律文件,及时关注本公司出具的适当性意见,各销售机构关于适当性的意见不必然一致,本公司的适当性匹配意见并不表明对基金的风险和收益做出实质性判断或者保证。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎决策并自行承担风险,不应采信不符合法律法规要求的销售行为及违规宣传推介材料。特有风险提示:本产品投资于境外证券,除了需要承担与境内证券投资基金类似的市场波动风险等一般投资风险之外,本基金还面临汇率风险等境外证券市场投资所面临的特别投资风险。

本文作者可以追加内容哦 !