这是一家我国稀土永磁行业中的领军企业,同时也是中国最大的风电用钕铁硼永磁材料供应商。

目前,全球前十大车企有9家为该企业的客户,并且其产品在世界变频空调Top5的覆盖率达到了100%,全球风力发电机的覆盖率超过了60%。

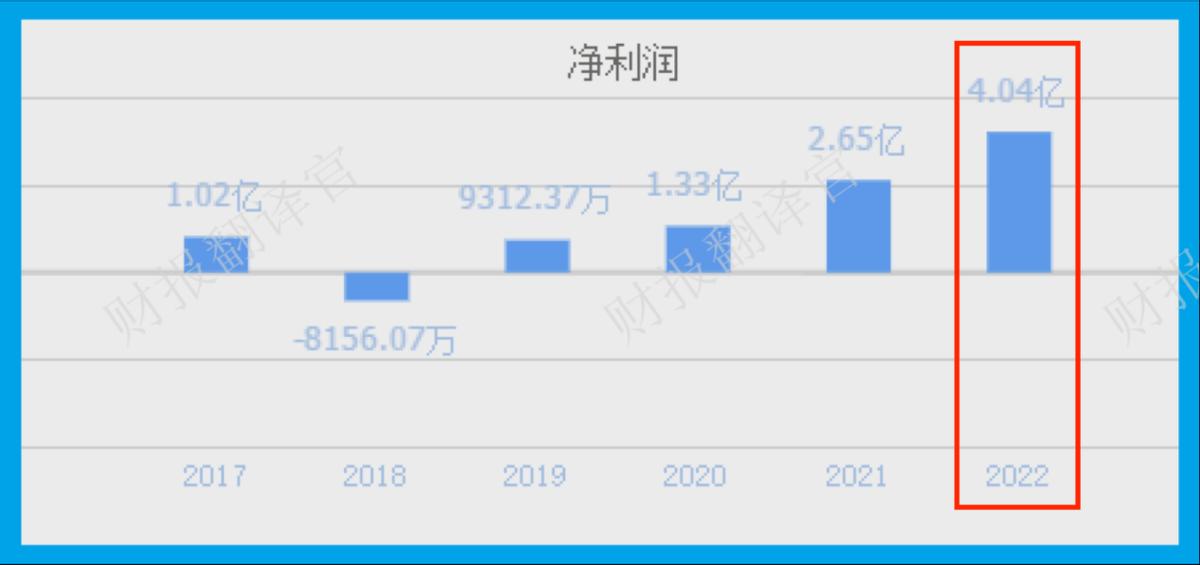

从2019年开始,该公司的历史业绩已经连续4年实现了增长,并在2022年以4.04亿元的净利润创出了历史新高,该企业在这一年里发生了质的飞跃。

目前,这家公司的股票在大幅回撤了56%以后,于近期出现了放量上涨的迹象。

大家好我是财报翻译官,今天将调研A股稀土永磁概念板块中,正海磁材(股票代码:300224)这家上市企业2023年第一季度财报,下面进入今天的主题。

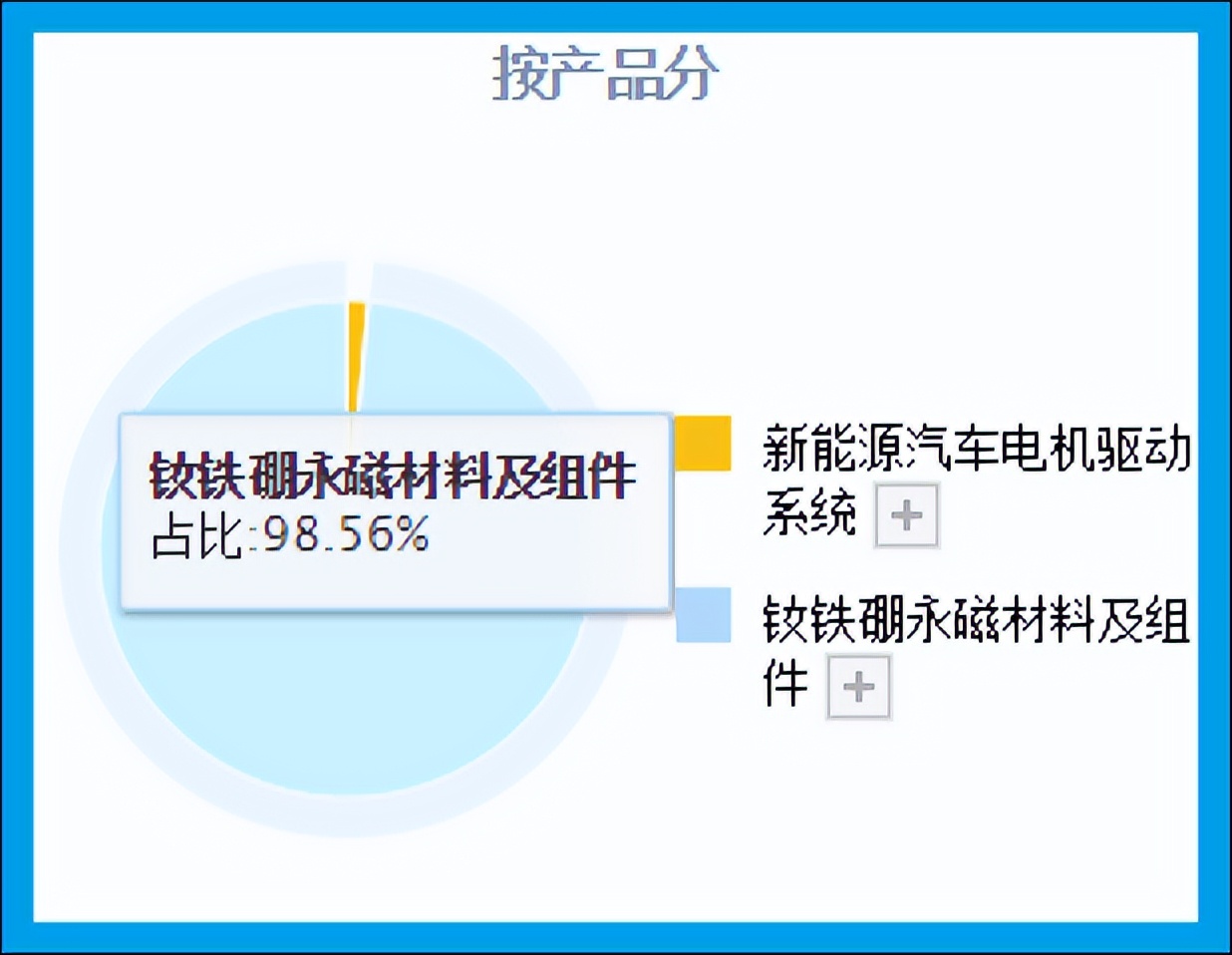

主营业务及核心竞争力

在这家公司的财报中翻译官了解到,正海磁材的主营业务为高性能钕铁硼永磁材料和新能源汽车电机驱动系统的研发、生产及销售。

这家公司钕铁鹏永磁材料及组件的收入占比为98.56%,新能源汽车电机驱动系统的收入占比为1.44%。

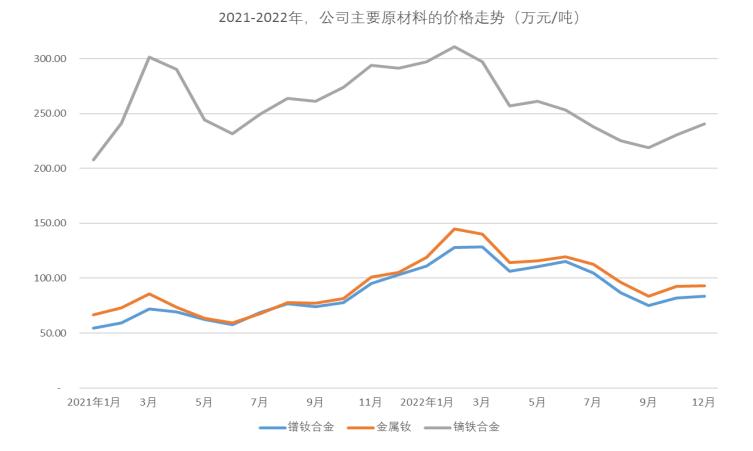

在该企业的财报中翻译官还发现,2022年稀土开采、冶炼、分离总量控制指标分别为21万吨和20.2万吨,同比增长幅度均为25%。

但是随着新能源汽车渗透率快速提升,叠加工业电机、工业机器人和风力发电等项目需求的高速增长,稀土产品需求依然偏紧,并推动了上游稀土价格的持续走高。

这些数据均来自该公司的财报,也说明这家企业所从事的稀土永磁材料业务正处在行业风口中。

而在该公司的财报中翻译官还得知,这家企业自上市以来累积分红10次,总共派发现金9.5亿元。

并在2018~2022年期间为股东分了三次红,分红占净利润的平均比重竟然超过了110%,这说明管理层对股东十分负责。

上面看过了该公司的基本信息,下面我们再来分析一下这家企业的净利润表现。

利润表

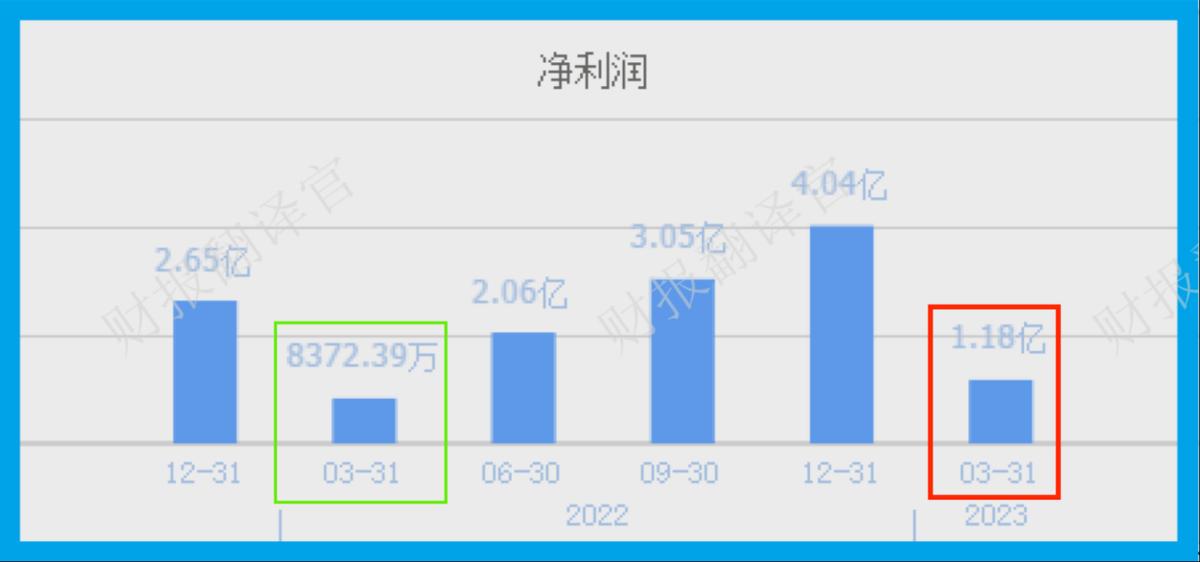

以下内容和财务数据均源自该公司2023年第一季度报,并没有任何个人观点。

2022年第一季度,该公司的净利润只有8,372万元。到了2023年第一季度,这家企业的净利润就达到了1.18亿元,同比增长了40%。

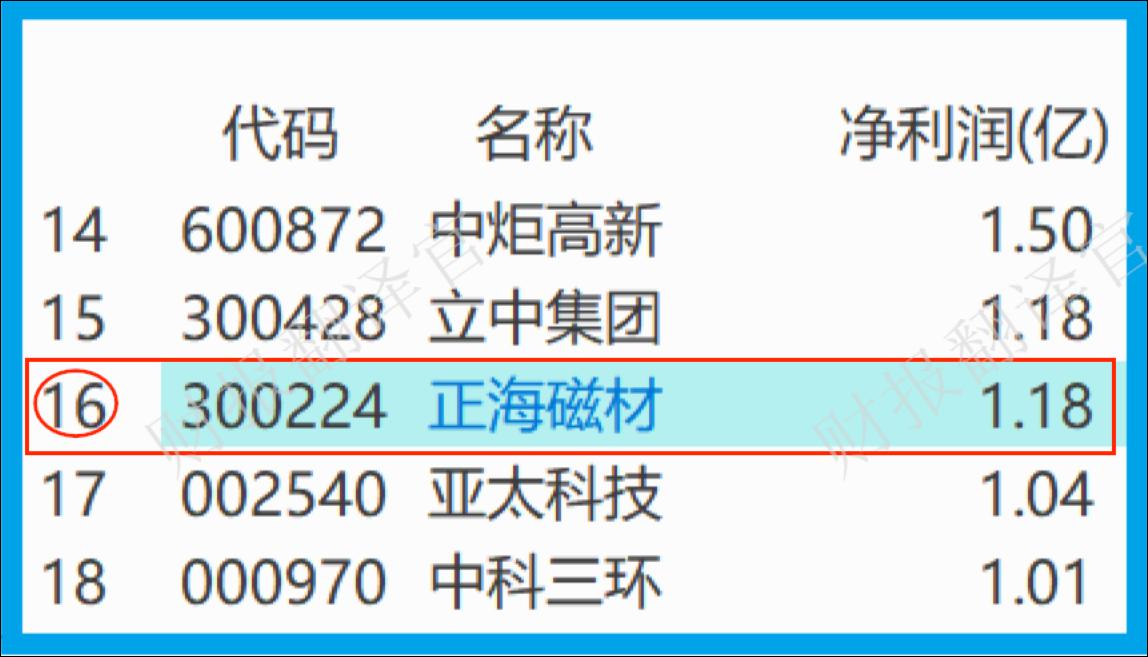

而该公司目前的净利润,在A股稀土永磁概念板块64家上市企业中排名第16位。这个名次比较高,说明其规模相对来说很大。

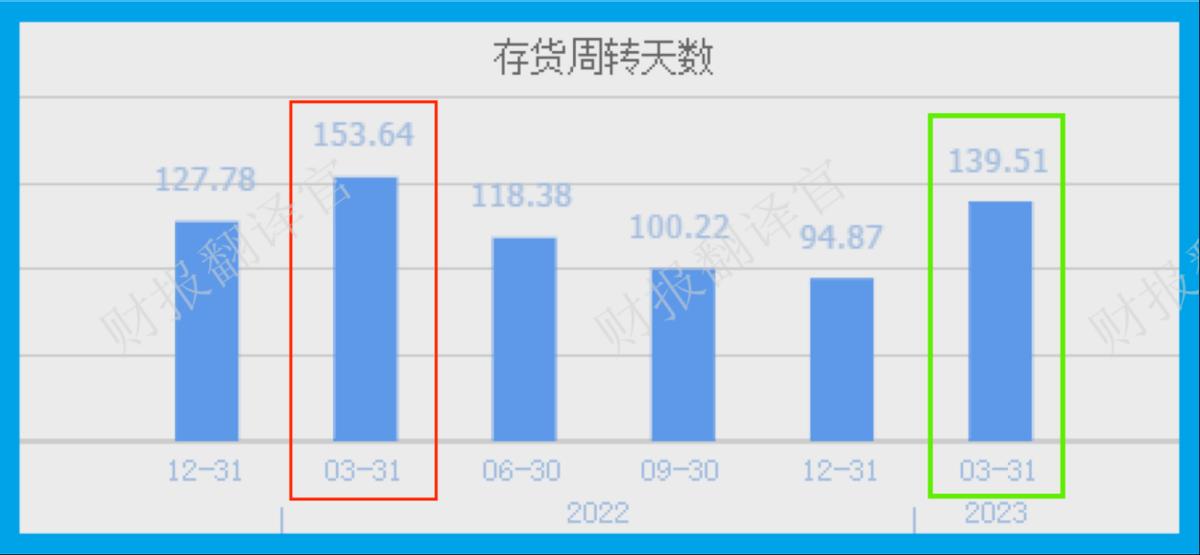

通过使用杜邦理论分析翻译官发现,在今年第一季度,这家公司净利润增长的主要原因是稀土永磁材料销售速度的加快。产品的销售速度,要使用该企业的存货周转天数这个指标来衡量。

2022年第一季度,这家公司稀土永磁原材料从进入到库房到产成品离开库房的时间为154天,而现在只需要140天,销售速度加快了9%。

存货周转天数这个指标的下降,说明市场对该企业生产的钕铁硼永磁材料的需求在增强,这样就提高了公司的营业收入增加了净利润,同时这也是该企业第一季度净利润增长的主要原因。

上面看过了这家公司的基本情况,下面我们再来分析一下该企业的现金流量表。

现金流量表

在这家公司的现金流量表中我们来分析两个问题,一个是这家公司的经营活动,一个是该企业的投资情况,先来看一下该企业因经营活动产生的现金流量净额。

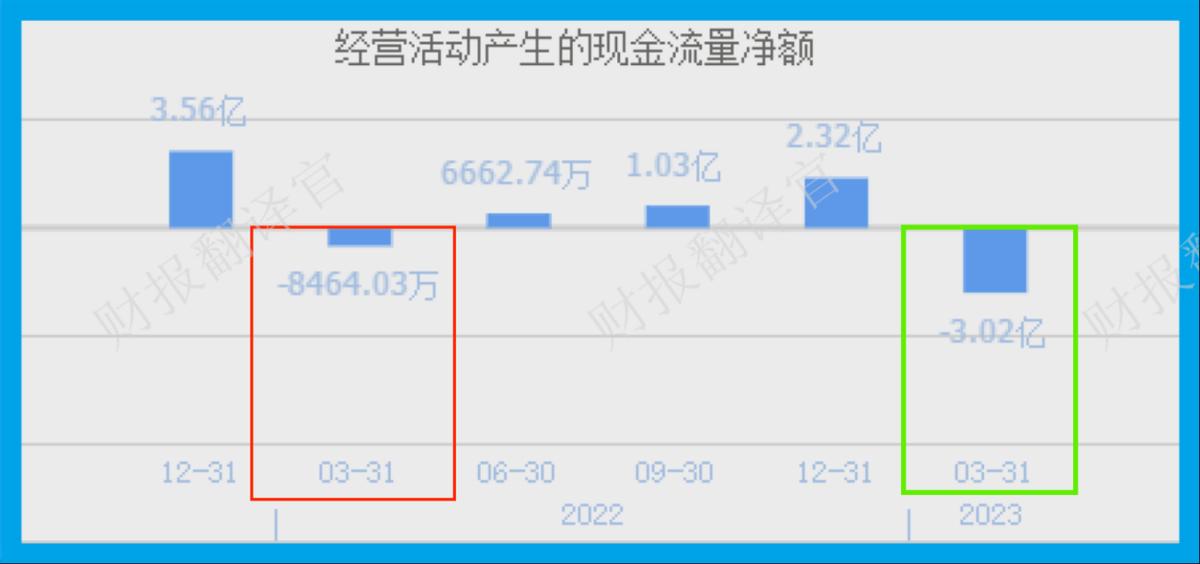

2022年第一季度,这家公司的净利润虽然有1.18亿元,但同期该企业因经营活动而实际收到的现金净额却为-3.02亿元,同比还下降了257%。

这说明在报告期内,该公司虽然赚到了1亿多的利润,但是同期这家企业通过经营活动不但没收到现金净额,还花出去3.02亿元的现金。

有人看到这里会认为这家公司的经营活动出现了问题,所以才会造成经营活动产生的现金流量净额为负数,但是分析财报不能只看一个指标,要全方位进行分析。

因为在2023年第一季度,该企业销售商品收到的现金高达14.64元,同比增长46%。

并且这个指标比该公司同期的营业收入13.76亿元还要高,这说明在报告期内该企业因经营活动产生的现金流十分健康。

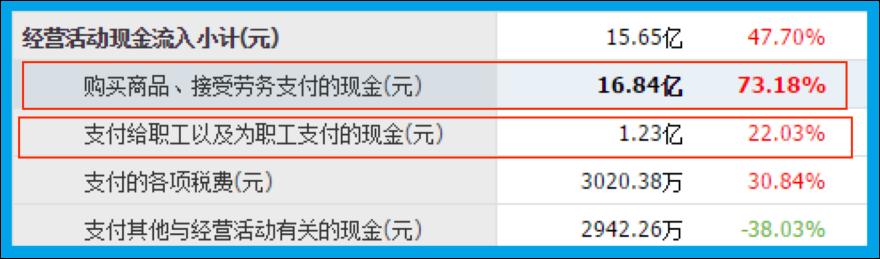

而之所以经营活动产生的现金流量净额为负数,是因为在报告期内该公司购买商品支付的现金高达16.84亿元,同比大幅增长了73%,为职工支付的薪酬也有1.23亿元,同比提高了22%。

这明显说明在报告期内这家企业为了扩大生产而大幅提高了采购金额,并且还招聘了更多的员工,所以经营活动产生的现金净额因为扩大生产而变成负数,也是情有可原的事情。

上面看过了该公司的经营情况,下面我们再来分析一下这家企业的投资活动。

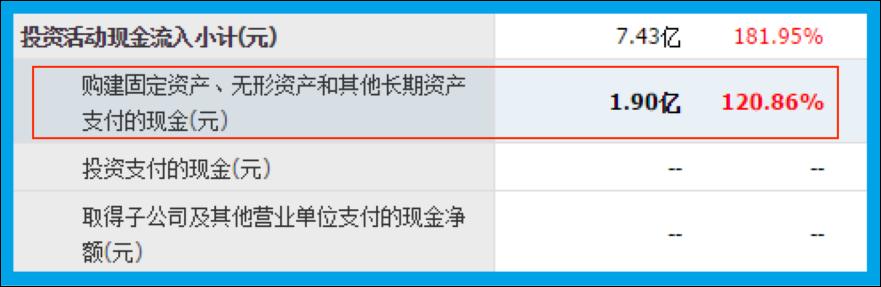

2023年第一季度,该公司购建固定资产、无形资产支付的现金为1.9亿元,同比增长了121%。

这个报表项目下记录的就是管理层为了扩大产能所花的钱,而这个数值不仅是同期净利润的2倍,并且其增长幅度也在一倍以上,这说明管理层的扩产力度非常大。

通过上述分析我们了解到,在2023年第一季度,这家企业的生产经营不仅非常健康,而且还进行了扩大产能,这说明该公司的现金流量表也十分健康。

下面进入本文最后的环节,在本环节中翻译官将详细分析这家企业的资产负债表,并判断出管理层在报告期内都做了哪些有建设性的事情。

资产负债表

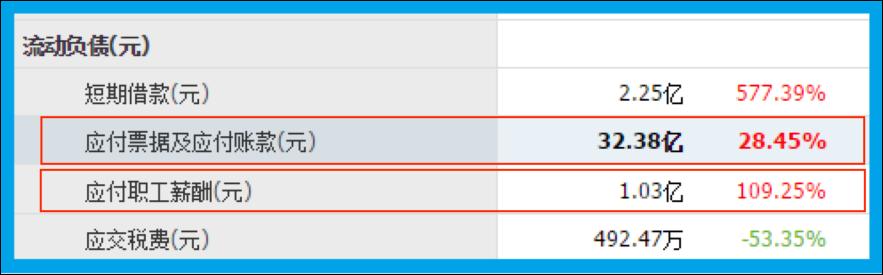

在该公司的资产负债表中翻译官发现,这家企业在报告期内的应付账款及票据和应付职工薪酬都出现了不同程度的增长。

2023年第一季度,该公司的应付账款及票据为32.38亿元,同比增长了28%。而应付职工薪酬则为1.03亿元,同比大幅提高了109%。

应付账款及票据是管理层在购买原材料时所欠对方的货款,虽然这也是负债,但是它不会产生利息,而且此时原材料已经送到该企业的库房中。

所以应付账款及票据这个指标的上涨,说明在报告期内管理层为了扩大生产而购买了很多原材料。

而支付给职工薪酬这个指标增长了一倍多,则说明在报告期内管理层为了扩大生产招聘了很多的新人。

所以这两个指标的上涨和现金流量表中购买商品支付现金的增长,都说明在报告期内管理层确实进行了扩大生产。

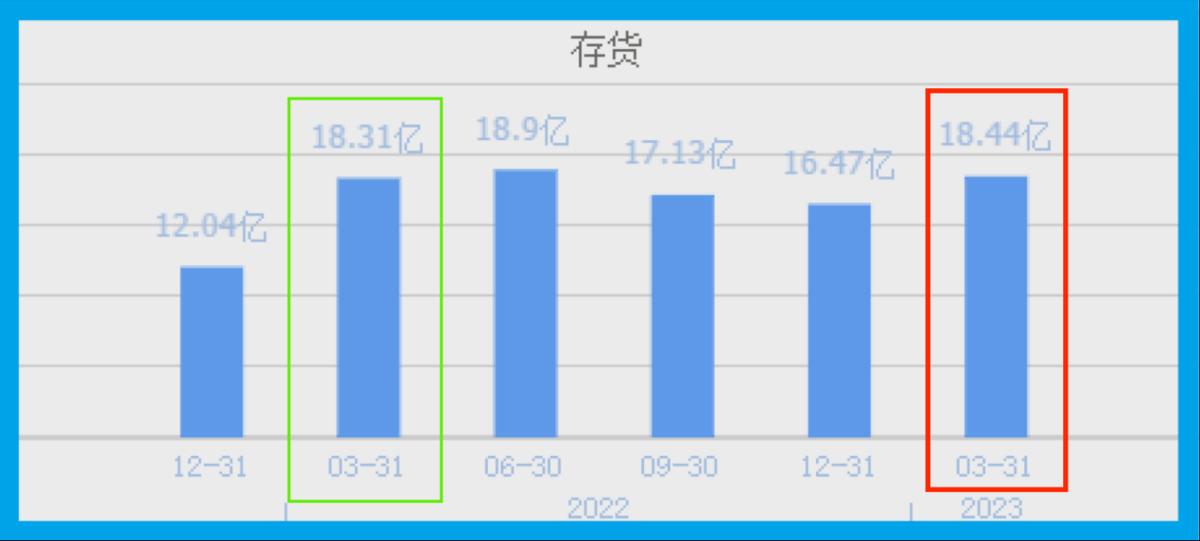

但是奇怪的是,在报告期内这家公司的存货却并没有怎么增长。2023年第1季度,该企业的存货为18.44亿元,同比只提高了1%。

存货包括了产成品、原材料和半成品,所以原材料的增加一定会大幅提高存货的数量,而在报告期内这家公司的存货并没有增长只能说明一件事,那就是该企业的产能不够用了。

因为在2023年第一季度,该企业产品的销售速度是加快的,这说明市场对公司生产的钕铁硼磁材的需求在大幅提高。

所以以该企业现有的产能,无论购进多少原材料以及招聘多少人,始终无法提高公司的存货数量。

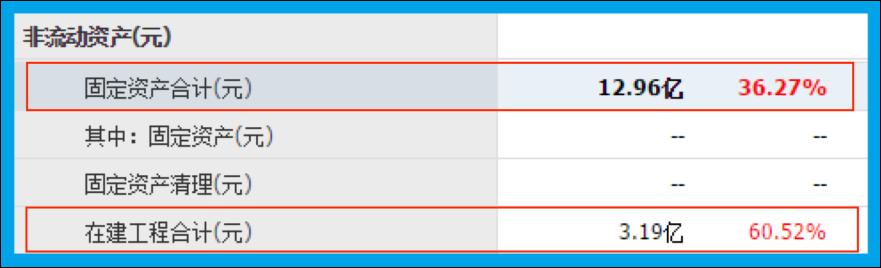

而产能不够用这件事管理层已经发现了,所以在今年第一季度进行了扩大产能,增加了固定资产和在建工程的数量。

2023年第一季度,这家企业的固定资产为12.96亿元,同比增长了36%。在建工程则为3.19亿元,同比大幅提高了61%。

在建工程就是正在建设的固定资产,固定资产里主要包括了生产线和生产设备。

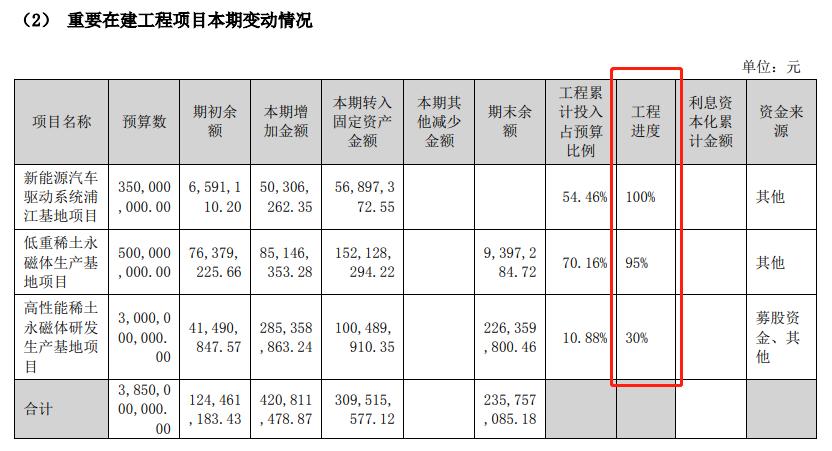

而在该公司2020年的财报中翻译官发现,这家企业的在建工程包括了新能源汽车驱动系统基地项目、低重稀土永磁生产基地项目和高性能稀土永磁研发生产基地项目。

并且在这些项目中,只有新能源汽车驱动系统项目已经完工外,其它项目都在建设中。

所以该企业在报告期内的在建工程,就是低重稀土永磁生产基地和高性能稀土永磁材料研发基地的延续。

通过上述分析我们了解到,在2023年第一季度,由于稀土行业风口加快了这家公司产品的销售速度,同时也使得该企业的产能明显不够用了。

而与此同时管理层也扩大了产能,并建设了稀土生产基地,并且这些项目很可能在今年第二、第三季度竣工。

如果在未来的季度里稀土行业风口能持续发酵,管理层一定会扩大生产并大幅提高存货的数量,那时市场再能消化掉该企业的新增产能,那么这家公司今年净利润创出历史新高将是大概率事件。

如果把上市企业的基本面从高至低分为A、B、C、D、E五个等级的话,翻译官个人认为该公司能维持B级的水平。

请注意:基本面良好的公司,股票不一定会上涨。但是那些能持续大涨的股票,公司的基本面一定非常出色。

而本文既没有推荐正海磁材这只股票,也没有说正海磁材公司有多么的好,而是精炼翻译该企业的财报。

本文作者可以追加内容哦 !