“风浪越大鱼越贵”,投资也是如此,一般来说,预期收益越高,承担的风险就越大。从风险的视角来看,投资所获得的收益中,超过无风险收益(如买国债获得的利息)的部分,可以看作是对“冒风险”的补偿,简称风险补偿,也叫风险溢价。

在资产配置领域,我们可以合理配置风险,构建相对稳健均衡的组合。颇具特点的风险平价策略,就是从配置风险入手来做资产配置。

“风险平价”策略,顾名思义,就是以组合内各类资产(或风险因子)风险贡献均等化为目标,开展资产配置。

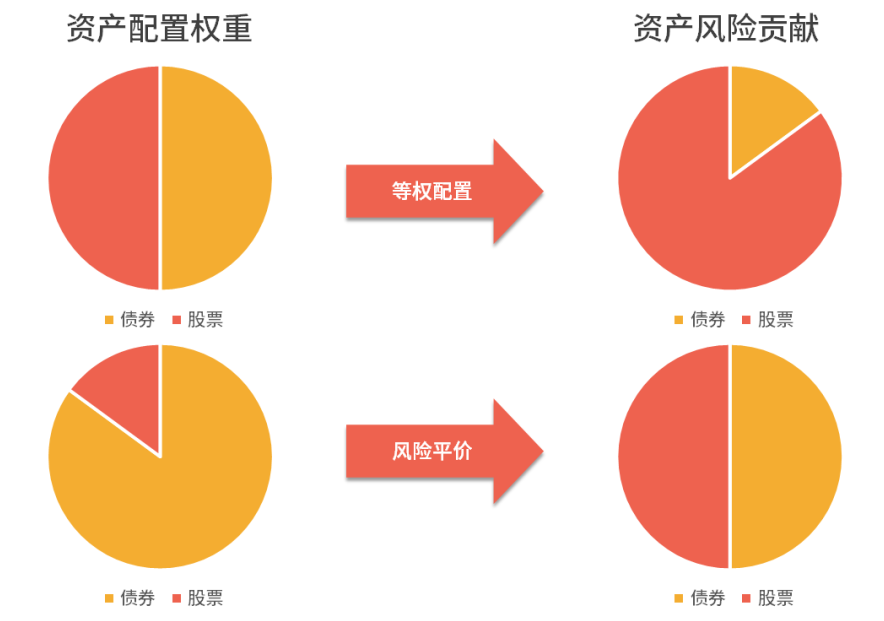

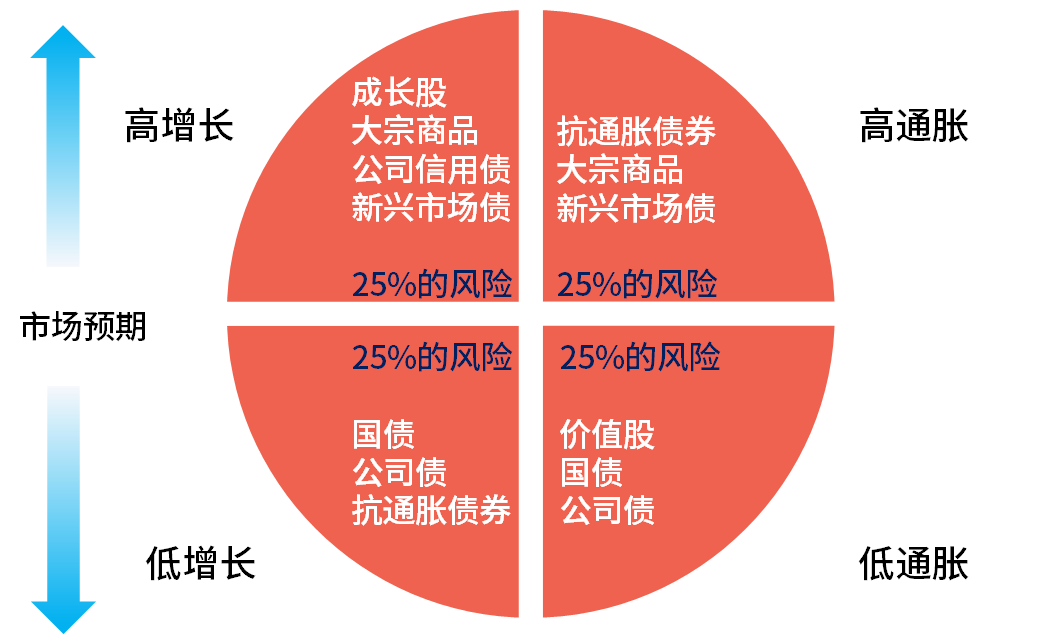

图1:资产配置权重&资产风险贡献

经典的资产配置策略着眼于给不同资产各配了“多少钱”。比如,股债配置50/50组合,股债虽是各50%等权配置,但因为股票的风险远高于债券,股票实际上可能对组合贡献超过80%的风险。这样的配置看似分散了资产类别,但实际上风险仍聚集在股票这一类资产上,并没有真正达到“分散风险”的目标。(参见图1,等权配置)

而“风险平价策略”着眼于给不同资产各配置了“多少风险”。为了避免风险过度集中于单一资产,比如通过高配低风险资产+低配高风险资产的方式,力求实现不同资产对组合贡献的风险权重基本相同。(参见图1,风险平价)

一、基于资产的风险平价策略

基于资产的风险平价策略,目标是将不同资产的风险贡献均等化,以获得更加均衡的投资组合,更平稳地穿越不同的经济周期。

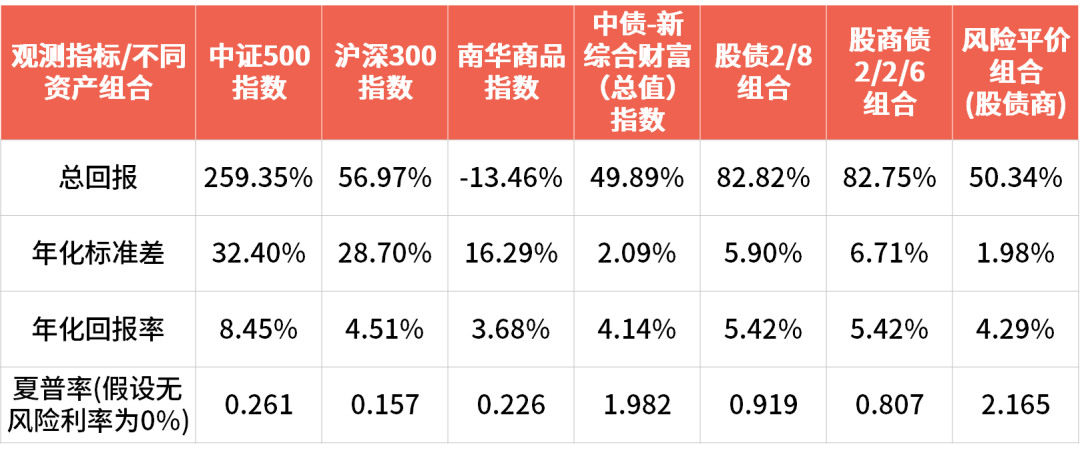

比如“全天候策略”,选用“增长”和“通胀”两个指标,将宏观环境划分为四种形态(参见图2),在四个象限中分别放入预期表现较好的资产,组成四个子组合,并对它们各分配25%的风险权重。具体到四个子组合时,也采用风险平价的思路加权,使得每类资产对子组合的风险贡献均等。

二、基于因子的风险平价策略

如同发动机由众多零件一起工作才能轰鸣,有观点认为,资产的价格波动也可以拆解为由各类风险因子的驱动。在投资实践中,不同类别的资产,可能会受到同一个风险因子的影响,导致风险过度积聚。

比如说,2008年金融危机时,各类资产均遭遇了流动性(同一风险因子)紧缩的冲击,如果组合难以有效分散风险,就难免会出现大幅回撤。

由此出现了基于因子做风险平价配置的策略:先理清楚影响每类资产的主要风险因子,再对各类因子进行风险平配,构建投资组合,目标是就算某一类因子“踩雷”,投资组合也不会出现太大的回撤。

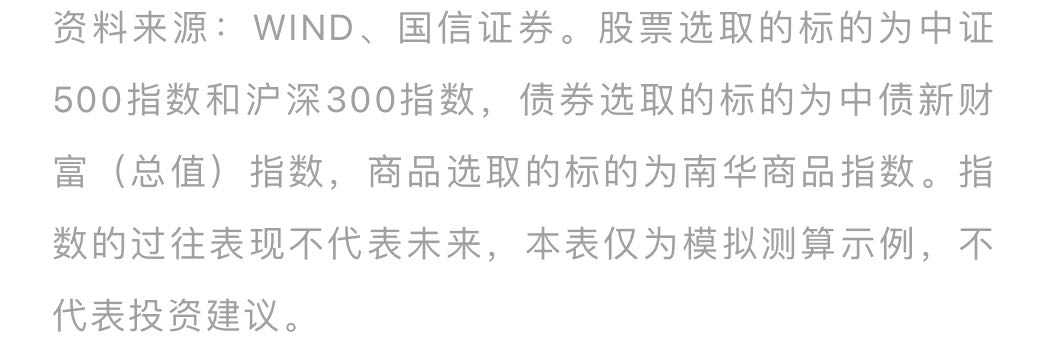

在国内市场,股票、债券和商品是比较常见的基础资产。如果采用基于资产的风险平价策略,选用这三类资产,分别模拟配置成风险平价组合、股债2/8组合以及股商债2/2/6组合,各自的表现怎么样呢?有人对此进行了模拟测算:

图3:三种资产配置组合的回报率、夏普率比较(2007.01-2022.08)

从图3可以看出,风险平价组合年化回报率虽低于其他配置组合,但其波动更低、夏普率(收益风险比)更高,度过几轮大幅波动的周期,整体表现较为平稳。

以“配置风险”为核心,是风险平价策略最有特色的地方。所以风险不仅是需要“防控”的,风险指标其实可以作为资产配置策略的标尺工具加以应用。

小伙伴们在做资产配置时,除了需要对资产进行分散配置,还应该进一步观察、把握、权衡、调整不同资产对组合风险的实际贡献度,真正实现组合风险的有效分散。

$易方达科瑞混合(OTCFUND|003293)$

$易方达科技创新混合(OTCFUND|007346)$

$易方达科技智选混合A(OTCFUND|019003)$

本文作者可以追加内容哦 !