一、重要会议预期落地

7月24日,国内重要会议分析研究经济形势部署经济工作,释放积极信号,提振市场信心。会议首先确认短期经济运行面临新的困难挑战,包括(1)国内需求不足;(2)一些企业经营困难;(3)重点领域风险隐患较多;(4)外部环境复杂严峻。但会议明确了中长期“经济恢复是一个波浪式发展、曲折式前进的过程,我国经济具有巨大的发展韧性和潜力,长期向好的基本面没有改变”。

针对短期经济复苏面临的问题,会议在下半年的工作部署中,提出加大宏观政策调控力度。相较4月会议的政策表述(“积极的财政政策要加力提效,稳健的货币政策要精准有力”),本次会议政策基调转变为稳财政+宽货币的组合。财政政策维度,一方面“延续、优化、完善并落实好减税降费政策”,另一方面要更好发挥政府投资带动作用,加快地方政府专项债发现和使用,延续和加快了存量相关政策,体现“稳”的重心。货币政策维度,强调“发挥总量和结构性货币政策工具作用”,相比4月份精准有力的结构性货币政策基础,增加了“总量”提法,为未来提供了降准降息的预期空间,整体宽货币程度在加大。

值得注意的是,在加大宏观政策调控力度举措中,除财政和货币政策外,本次会议罕见地提出了“活跃资本市场,提振投资者信心”的表述。据中国政策科学研究会经济政策委员会副主任徐洪才,资本市场直接影响宏观经济,是宏观经济的“晴雨表”,资本市场表现欠佳,直接影响到大家的预期和信心。当前应持续推进资本市场改革,强化投资端建设,更好发挥资本市场功能,更好满足居民财富管理需要。整体展现了会议对资本市场的高度重视。

针对现阶段经济复苏存在的问题,会议提出了更细化的政策方向:

(1)针对国内需求不足提出扩内需,重在市场化的力量。扩内需的抓手仍是消费、投资,两者次序与4月会议一致,但扩展为四个方面。相对4月份会议提到的“要多渠道增加城乡居民收入,改善消费环境,促进文化旅游等服务消费”,本次会议进一步提出“通过增加居民收入扩大消费……要提振汽车、电子产品、家居等大宗消费,推动体育休闲、文化旅游等服务消费”。扩大内需的着力点有所增加。投资方面,强调出台促进民间投资的政策,同时提到加快地方专项债的发行与使用,双管齐下,后者属于加快推动现有政策。

(2)针对当前部分企业经营困难的问题,强调一方面切实提高国有企业的核心竞争力,另一方面切实优化民营企业发展环境,提振市场信心。

(3)针对包括地产和地方债务在内的重点领域风险隐患问题,提出切实防范化解风险。地产领域,早在7月14日央行新闻发布会上,就曾提出“我国房地产市场供求关系已经发生深刻变化,过去在市场长期过热阶段陆续出台的政策存在边际优化空间”。本次会议更是提出“适应我国房地产市场供求关系发生重大变化的新形势,适时调整优化房地产政策,因城施策用好政策工具箱,更好满足居民刚性和改善性住房需求,促进房地产市场平稳健康发展。要加大保障性住房建设和供给,积极推动城中村改造和平急两用公共基础设施建设,盘活改造各类闲置房产。”地产行业由于链条长、上下游波及面广,在顺周期板块中有着较强的影响力,地产纾困有望带来顺周期板块较强的弹性。

地方债务领域更是提出要“制定实施一揽子化债方案”,使地方政府在落地稳增长政策时能更灵活、负担更小,对相关基建板块形成利好。

(4)通过不断推动经济运行持续好转、内生动力持续增强等方式应对外部环境的复杂变化。

整体近期重要会议落地确认经济长期向好的基本面不变,但短期弱复苏遇到一些问题,并针对这些问题提出扩内需、提信心、防风险等具体政策思路,以及“稳财政+宽货币”的宏观调控基调,对地产、家居、基建等顺周期产业链形成利好,顺周期板块迎来阶段性布局机会。

二、布局顺周期板块的工具

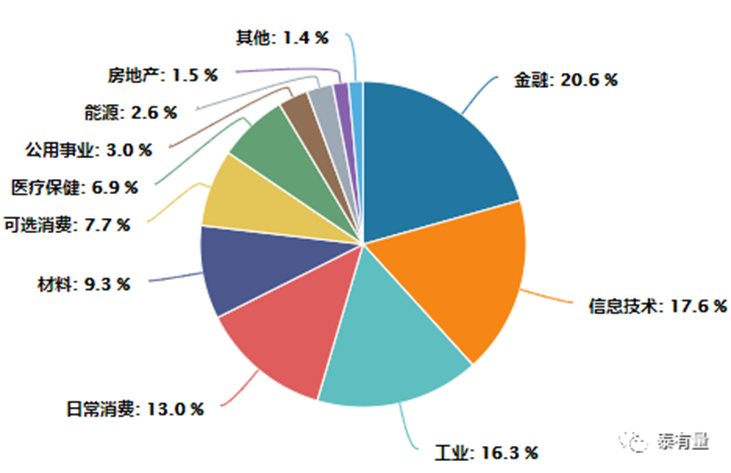

(1)顺周期表征力强。沪深300指数由沪深市场中规模大、流动性好的最具代表性的300只证券组成,由于成分股涵盖了大部分核心资产,即顺周期板块的主力军,因此沪深300指数是顺周期投资的集大成者。从行业分布上来看,沪深300指数对顺周期行业上游资源(石油、天然气、煤炭、有色技术)、中游制造(能源化工、有色金属加工)和下游服务(金融、地产、汽车、家电、旅游、物流)等布局全面,在经济体复苏阶段有着较好的投资价值。

(2)相较个股分散持仓,操作简便。相比购买个股,沪深300指数胜在操作简便、且相较投资个股,能通过风险分散降低回撤。如前所述,顺周期板块包罗万象,要把上游到下游的公司都买一遍,需要极为庞大的资金体量,而沪深300指数化零为整,小规模的资金也可以完整布局。对于没有时间精挑细选个股、没有时间做短线操作频繁择时的投资者来说,能大幅提升投资效率。此外,沪深300通过分散持仓,力争捕捉经济复苏的大beta,平衡微观主体层面的扰动,相比购买个股波动率、回撤均更小。

(3)相较主动权益基金平均费率显著更低,性价比高。被动指数基金的管理费费率显著低于主动权益基金,以沪深300指数为例,所有跟踪沪深300指数的场内ETF或场外ETF联接基金,管理费率均低于0.5%。因此如果需求是布局顺周期板块的复苏机会,选择沪深300ETF或对应的场外联接基金,相比选择同概念的主动权益基金性价比显著更高。

欢迎大家关注泰康沪深300ETF联接基金(A份额:008926;C份额:008927)。

$泰康沪深300ETF联接A(OTCFUND|008926)$

$泰康沪深300ETF联接C(OTCFUND|008927)$

风险提示:本观点仅代表当时观点,今后可能发生改变,仅供参考,不构成任何业务的宣传推介材料、投资建议或保证,亦不作为任何法律文件。我国基金运作时间较短,不能反映市场发展的所有阶段。基金有风险,投资须谨慎。本页面产品由泰康基金发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。基金过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。

本文作者可以追加内容哦 !