最近一段时间,A股的心花只为“经济”而开:

政治局会议增强经济回升信心——A股兴奋、心花怒放,满屏阳线蹭蹭往上跳;

政策热度下降、经济数据略显骨干——A股落寞、满屏飘绿、根根阴线根根扎心。

既然经济是主导,那么我们就来用数据聊经济——现在经济好不好?哪儿好?哪儿不好?未来能不能好?

文章提供了比较多的数据和分析,辅助客官们更全面的了解经济运行现状。文章比较长,客官们可以先收藏然后慢慢看。

先给个核心结论

PMI已经超预期回升,分项显示:生产好于需求、内需好于外需、库存开始回补、价格开始回升(对应着PPI见底回升)。

从拉动经济的三大主力来看:

1 出口

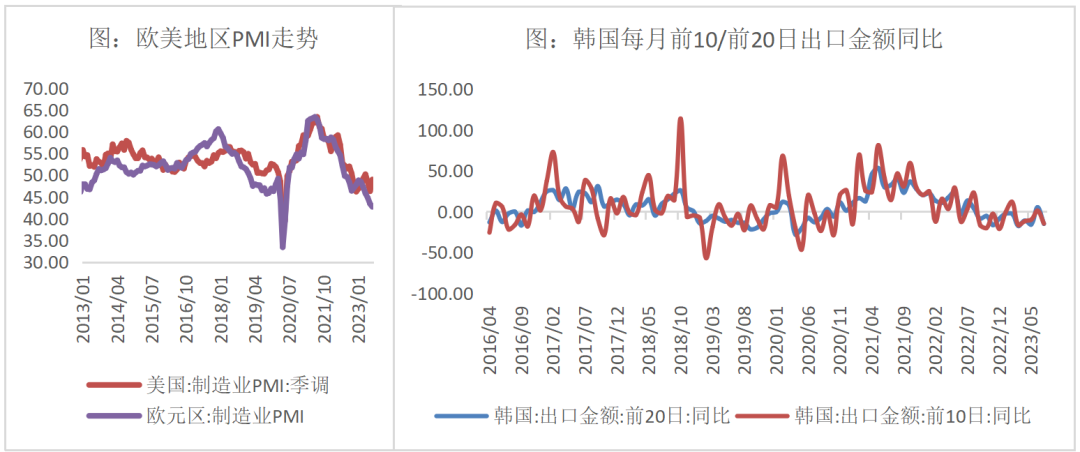

出口订单走弱、欧美PMI下滑、韩国出口高频数据(表征芯片需求)还在底部,7月出口仍不乐观。但考虑到8月之后高基数影响消退、东盟等主要经济体景气指数相对欧美表现较好,因此8月之后出口增速可能会企稳。

2 投资

新房销售处于低位但有小幅反弹、二手房量价同比继续回落、土地成交面积快速回落或意味着地产投资偏弱。所以投资端还是要看政策。

3 消费

暑期旺季带动出行数据活跃、票房反弹。但汽车销量下滑。

总体来说,经济最弱的时候或许已经过去,接下来有望企稳。

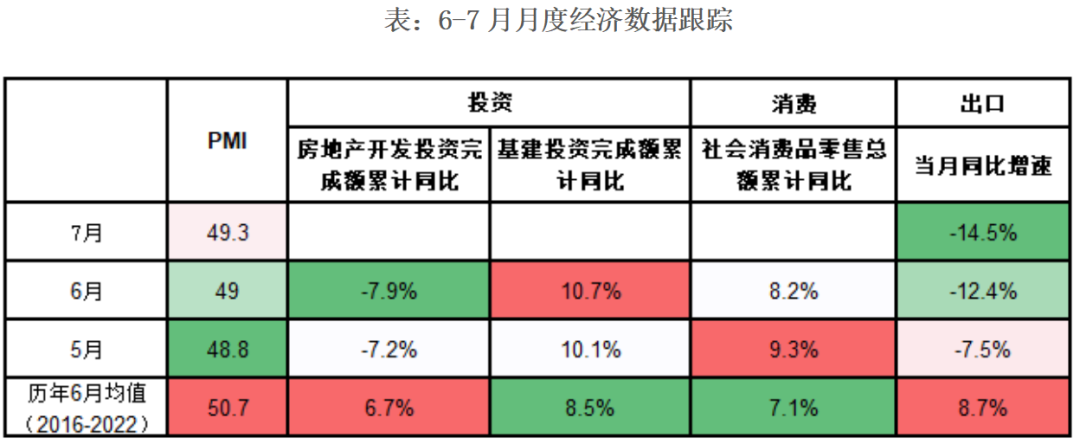

点击可放大,资料来源:Wind,数据截止日期:2023.7

7月PMI

整体经济

7月中采PMI从上个月的49%回升至49.3%,连续两个月回升,且超出彭博预期的中值48.9%。

从分项来看

生产好于需求、内需好于外需、库存开始回补、价格开始回升

需求端:新订单大幅回升0.9%、在手订单小幅回升0.2%、新出口小幅回落,意味着内需走强、而外需仍弱;

生产端:生产PMI仍处于50%荣枯线以上,生产经营活动预期大幅回升1.7%至55.1%,生产预期景气度向好;

库存:产成品库存小幅回升0.2%至46.3%、原材料库存回升0.8%至48.2%。在经历了6月的快速去库存之后,7月库存去化速度放缓,部分原材料行业库存回补。

价格:库存分项的边际改善也带动了价格分项的边际改善。出厂价格、主要原材料购进价格分别回升4.7%、7.4%至48.6%和52.4%,其中原材料购进价格分项重回荣枯线以上,或对应库存回补。显示PPI或已见到拐点。

点击可放大

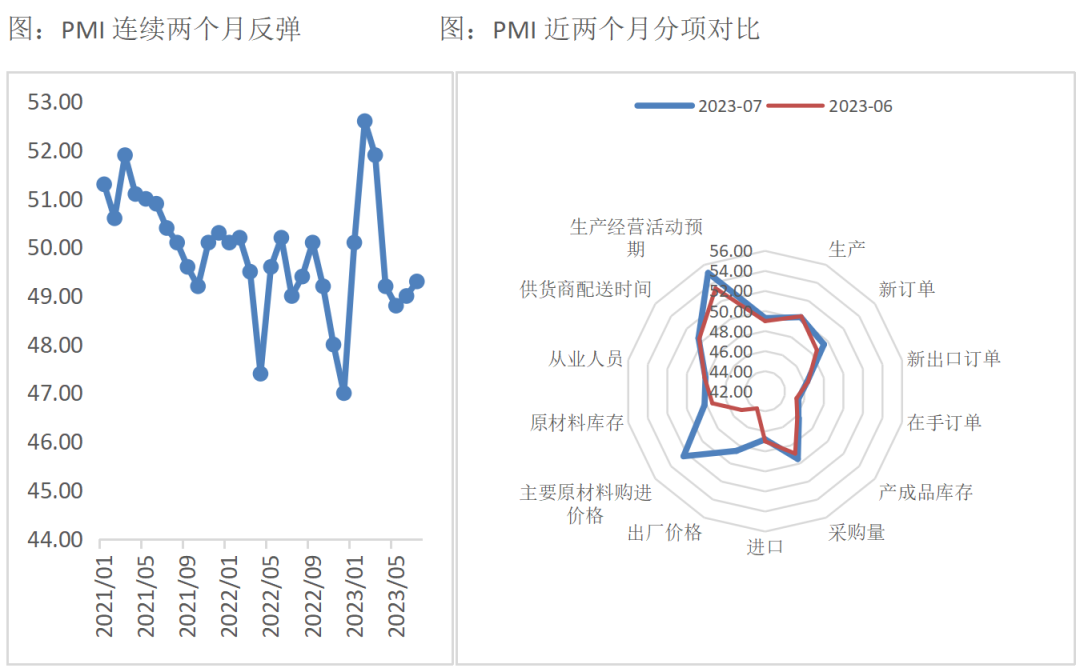

出口

7月出口增速继续回落。

出口继续下滑的原因:

基数效应:去年3-4月疫情影响下,出口快速下滑,5-7月出口疫后修复快速反弹。在高基数影响下,出口增速大幅负增长。而剔除基数影响的两年平均增速0.9%,虽然环比下滑的趋势还在,但是远好于-12.4%(高基数下)的出口增速。进入8月,高基数影响下降,四季度基数对出口的影响大概率将好转。

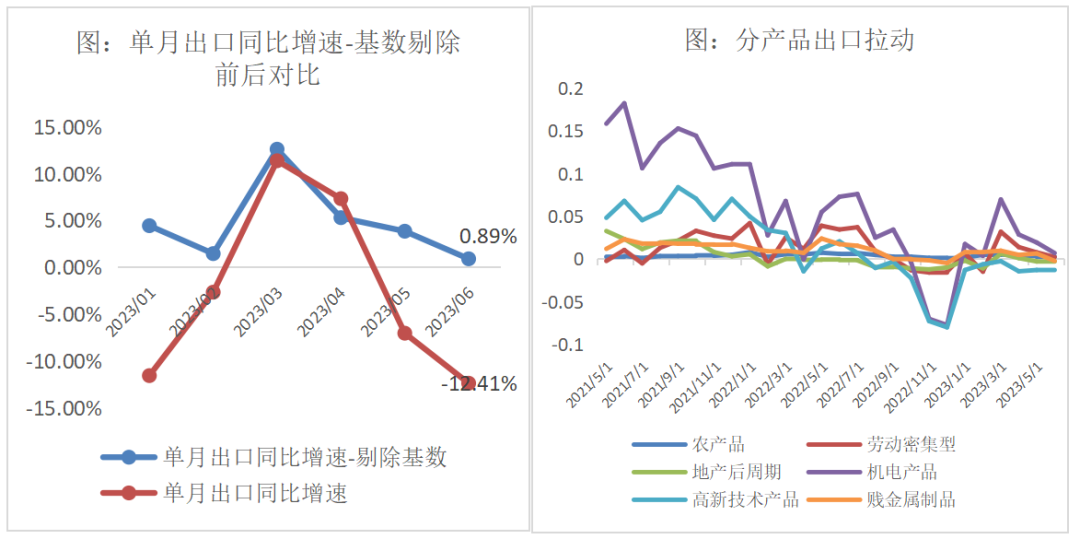

分国别来看,剔除基数效应后,对美国、加拿大、日本、韩等地的出口同比增速为负,俄罗斯、东盟、印度、拉美对出口仍为正贡献。尤其是美国,对出口的拖累最大。

分产品类型来看,高新技术产品对出口的拖累较大(全球电子周期偏弱),而机电、农产品、劳动密集型产品对出口正拉动。

点击可放大,数据来源:Wind资讯 统计截止日期:2023.7

后续展望

欧美和东南亚的制造业PMI放缓、外部需求减弱;并且在全球消费电子周期未上行的情况下,韩国出口(主要是芯片等产品的出口)仍在低位震荡,所以外需仍不乐观,后续出口的动能可能来自于基数下滑带来的企稳。

海外经济放缓:欧美和东盟国家制造业PMI继续放缓、韩国7月前10-20日的出口金额同比继续低位震荡,意味着海外需求下滑拖累出口增速。

中国出口集装箱运价指数继续下滑:从出口集装箱运价指数来看,出口集装箱运价继续下降,依然处于低位,7月7日-21日数据年同比约-79.80%。

通往各个地区的运价指数,7月均继续底部下滑。

点击可放大,资料来源:Wind;统计截止日期:2023.6

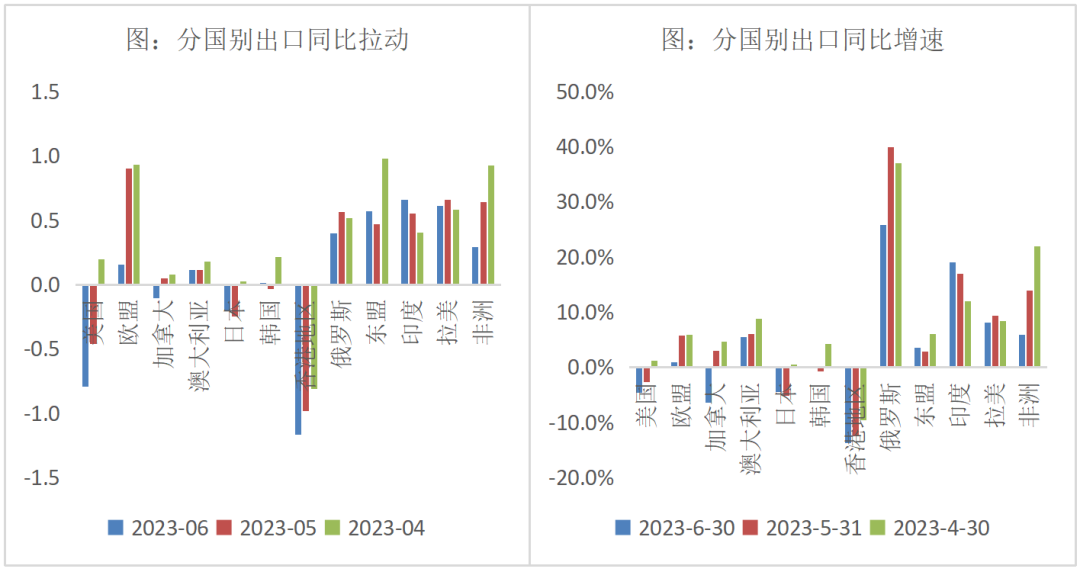

投资

房地产

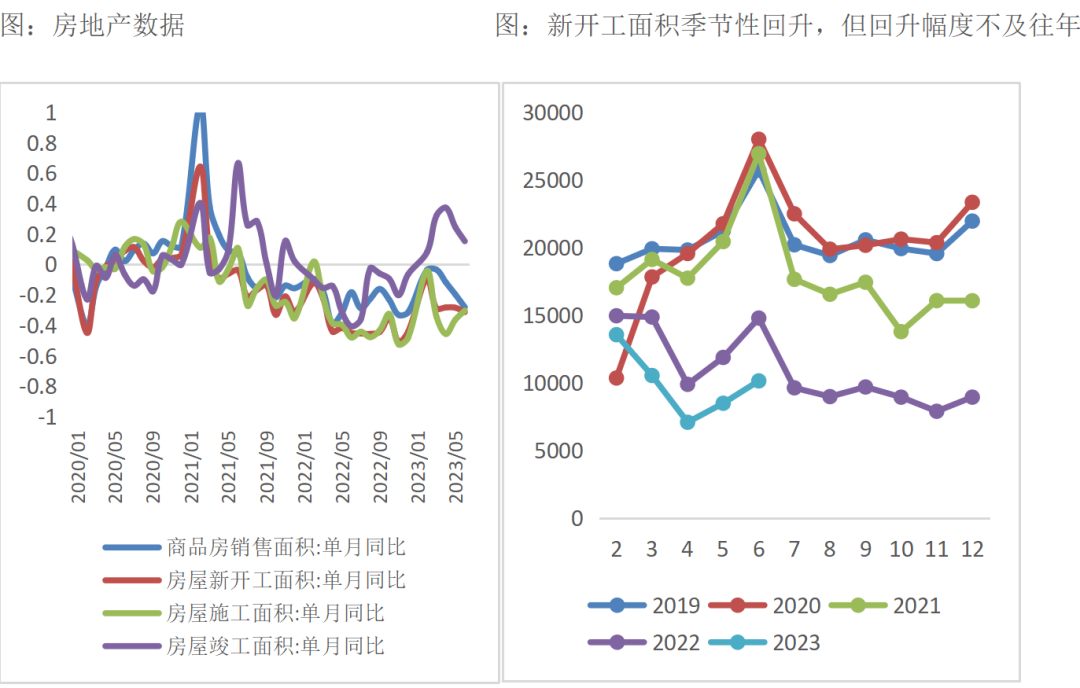

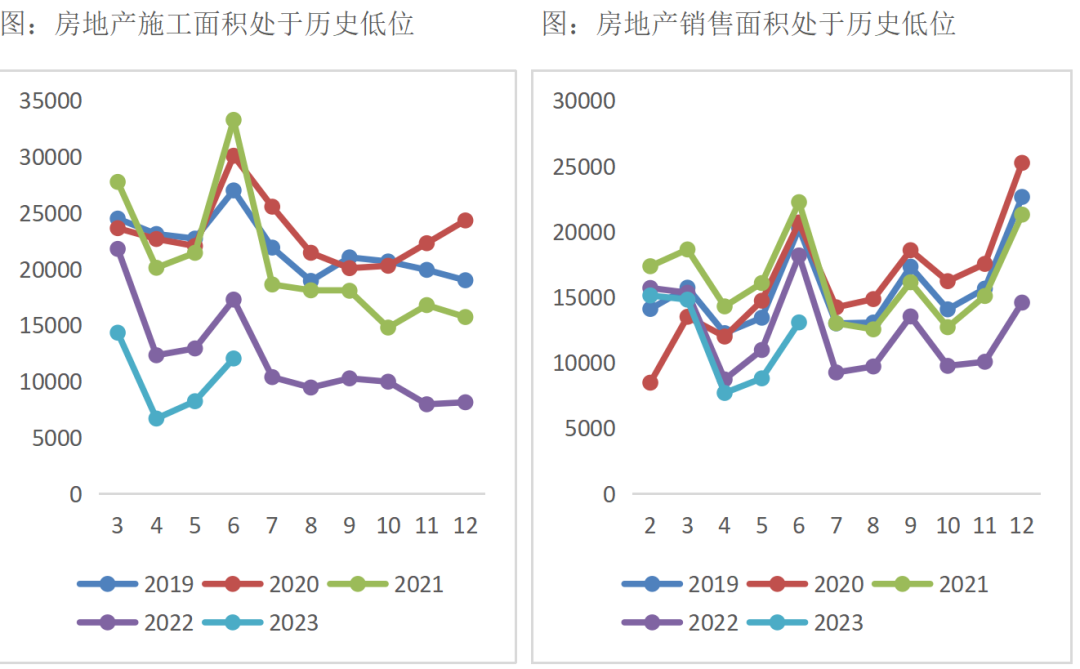

6月,竣工面积高位回落、施工面积低位回升、而销售和新开工面积均继续下滑且处于低位。

7月高频数据显示,新房销售处于低位但近期有小幅回升的态势、二手房量价均同比继续回落。并且领先指标土地成交面积继续快速回落,因此后续房屋新开工或仍不乐观。

基建

6月基建小幅回升,7月道路投资开工率出现回暖迹象、汽车开工率处于高位。

房地产

6月数据:竣工面积正增长、施工面积环比回升、而销售和新开工面积均同比下滑且处于低位。

房地产销售面积降幅扩大:6月房地产销售面积同比下滑28%,相较5月20%的下滑幅度,降幅再度扩大;

房地产新开工面积:6月房地产新开工面积同比下滑-31%,相较前几个月稳定在28%-29%的水平,降幅再度扩大;

房屋施工面积:6月房屋施工面积同比下滑-30%,相较5月36%的下滑幅度,降幅有所收窄;

房屋竣工面积:6月房屋竣工面积同比增长15%,相较5月25%的增长增幅,边际有所回落。

数据解读

从6月数据来看,商品房施工面积同比增速出现了环比回升,竣工面积仍正增长,销售、新开工面积均同比下滑、且处于历史低位。

点击可放大,数据来源:Wind资讯 统计截止日期:2023.7

7月高频数据

新房销售处于低位小幅回升、二手房量价均同比继续回落。

数据点评

7月房地产销售延续6月弱势,需求端出现下滑。因此房地产投资目前仍相对悲观。

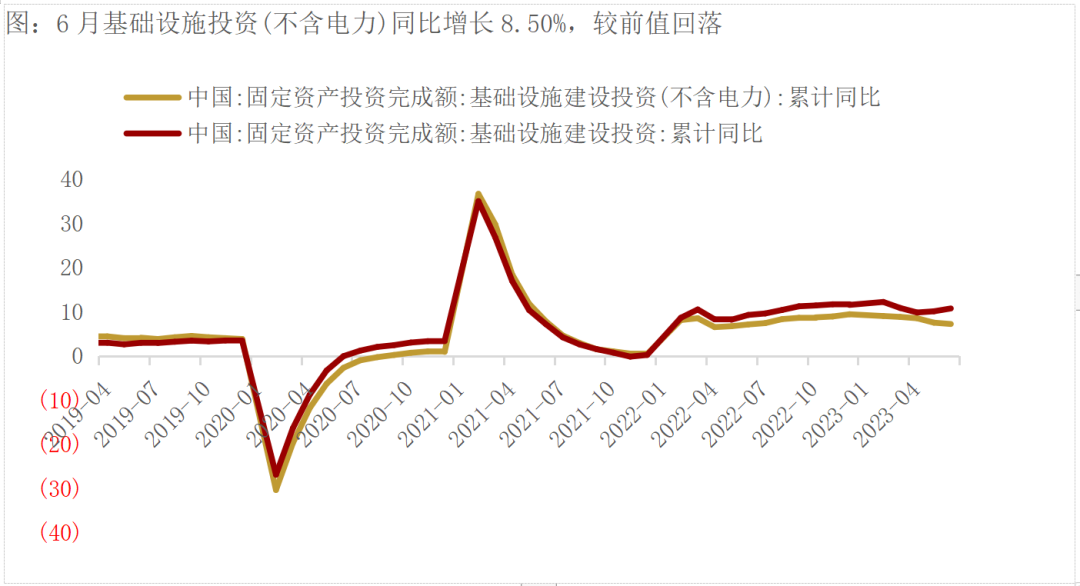

基建

6月基础设施建设投资环比小幅回升,但剔除电力后,基建环比投资小幅回落。

6月基础设施建设投资累计同比增长10.71%,高于前值的10.07%;

6月基础设施建设投资(不含电力)累计同比增长7.20%,低于前值的7.50%。

点击可放大,资料来源:Wind

7月高频数据

7月开工率多数好转,其中地产相关开工率低位反弹、基建道路开工率企稳、汽车开工率处于高位且环比回升。

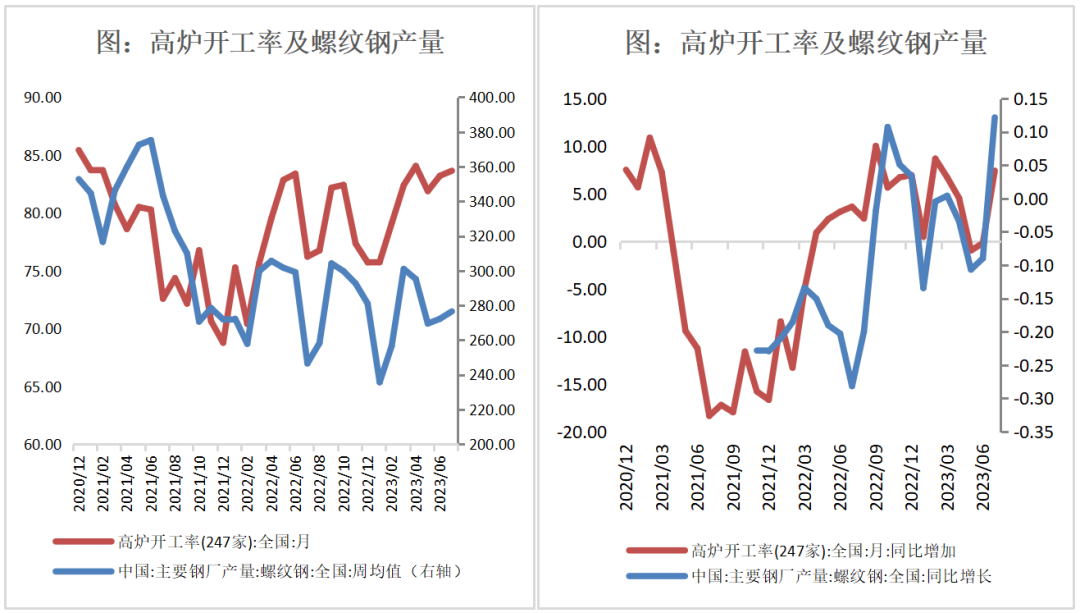

7月,高炉开工率及螺纹钢产量环比回升,且同比快速反弹,意味着房地产新开工或走强。

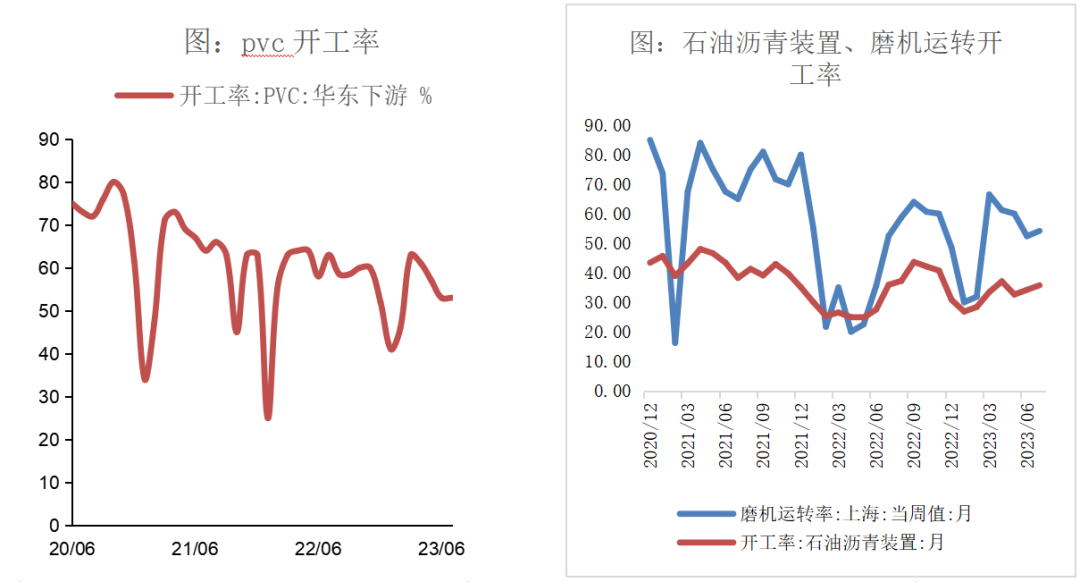

表征地产投资的PVC开工率在连续三个月走弱后,出现了企稳迹象。

表征基建领域道路投资需求的石油沥青开工率处于低位小幅回暖;水泥的磨机运转率小幅反弹。

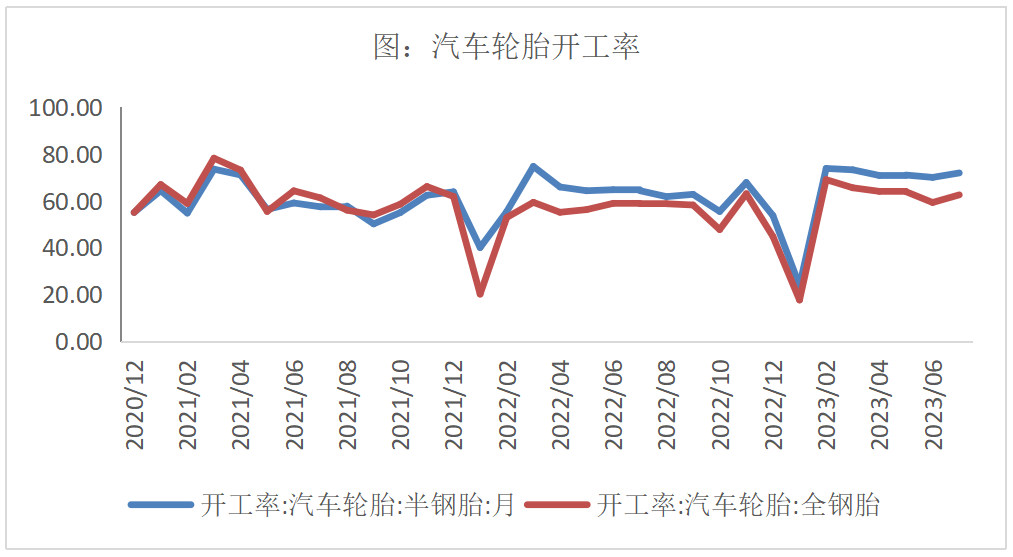

表征汽车开工率的汽车轮胎开工率:处于高位,环比回升

点击可放大,数据来源:Wind资讯 统计截止日期:2023.7

消费

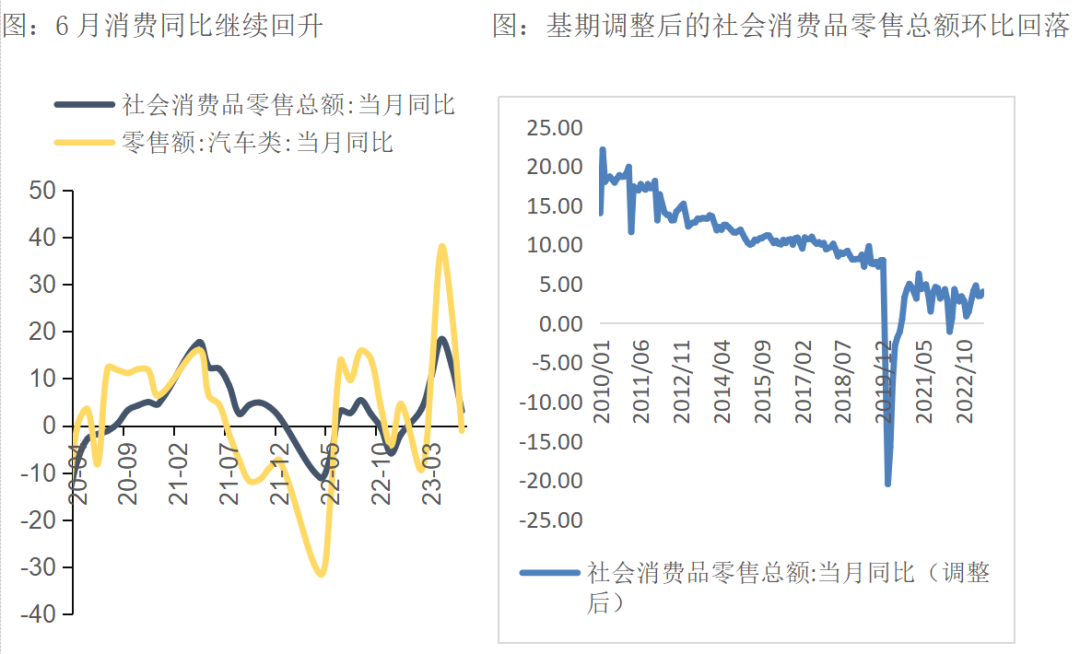

6月消费增速持平:剔除基数效应后,6月消费同比增速回升,绝对增速高于2021年以来的中枢水平。消费品中,仅家具汽车销售走弱,其他消费均环比回升。

6月数据

数据点评

6月消费维持温和向上的复苏,虽然“五一”假期后恢复进度放缓,且受到异常天气等影响因素,6月进入旺季预热,总体仍呈现边际改善的趋势。

7月高频数据

生活及社交半径回升、商务出行处于高位、票房反弹;但商品类消费汽车销量下滑。出行消费整体活跃。

本文作者可以追加内容哦 !