随着指数化投资快速发展,目前全市场指数基金数量已经超过了1500只。千里挑一,怎么选?这是摆在投资者面前的现实难题。(数据来源:WIND,截至2023/7/20)

其实,掌握了指基挑选技巧,这道难题就迎刃而解了。挑选指数基金可以重点参考以下几个指标:

指标1:指数跟踪能力

指数基金的投资目标是紧密跟踪标的指数走势,以获取收益。所以基金与所跟踪指数间的跟踪误差是我们挑选指基时需要考察的重要指标之一,跟踪误差越小越好。

首先,要判断指基的跟踪误差是否符合基金合同要求,避免选择偏差较大的产品。其次,在跟踪误差符合基金合同要求的情况下,可进一步与同类指基相比,选择跟踪误差更小的那只。

指标2:超额收益能力

除完全复制指数外,跟踪指数的方法还有抽样复制法,这种方法会产生超越指数的超额收益。所以在挑选指基时,也要考察基金的超额收益获取能力,看是否能持续跑赢指数,实现显著超额收益。

因此,我们还可以参考信息比率这一基金评价指标,该指标主要用来衡量基金每增加一单位风险可以创造的超额收益多少,数值越大,说明捕捉超额收益的能力越强。

指标3:基金规模大小

投资圈素有“船大难掉头”的说法,用来比喻基金规模太大反而不利于基金经理投资操作。但这主要针对的是主动管理型基金,对于指数基金来说,规模更大或许更有利。

指基规模大,主要有以下两方面优势:

1. 流动性更好

除跟踪指数外,指基中还有一部分资金会投向现金等资产,以应对日常申赎需求。所以,指基规模越大,其中应对日常申赎的资金越多,流动性往往越好,当遇到大额赎回等情况时,对跟踪误差的影响可能越小。

2. 清盘风险更小

基金规模过小,存在的清盘风险较大。因此,一般建议选择规模在1亿元以上的指基产品,以降低清盘风险。

指标4:整体投资费用

指基的费用主要包括申购费、赎回费、管理费、托管费等,产品费率越低,长期持有或者大额资金投入的成本就越低。所以,在跟踪同一指数的产品中,建议选择总体费率更低的指基。

此外,对于指数增强基金,除上述四个指标外,还要重点考察基金经理的投资管理能力。

理论层面讲清楚了,接下来就以$长城中证500指数增强C(OTCFUND|007413)$增强为例,来检验一下这只产品是不是一只值得入手的优质指基:

(评级数据源自海通证券,评级时间为2023年4月24日。评价结果并不是对未来表现的预测,基金有风险,投资须谨慎。)

一、聚焦新兴成长 长期跟踪效果较好

作为A股市场上中盘宽基指数的代表,长城中证500指数增强以中证500指数为跟踪标的,主要聚焦医药生物、电子、电力设备等符合国家经济未来发展趋势的新兴产业,成长性凸显。

指数跟踪效果上,长城中证500指数增强A自2018年8月成立以来相较中证500指数的日均跟踪偏离度为0.29%,年化跟踪误差7.20%,低于基金合同规定的阈值,长期跟踪效果较好。

(数据来源:WIND,截至2023/7/20,长城中证500指数增强A基金合同规定的日均跟踪偏离度、年化跟踪误差阈值为0.5%、7.75%,基金有风险,投资须谨慎。)

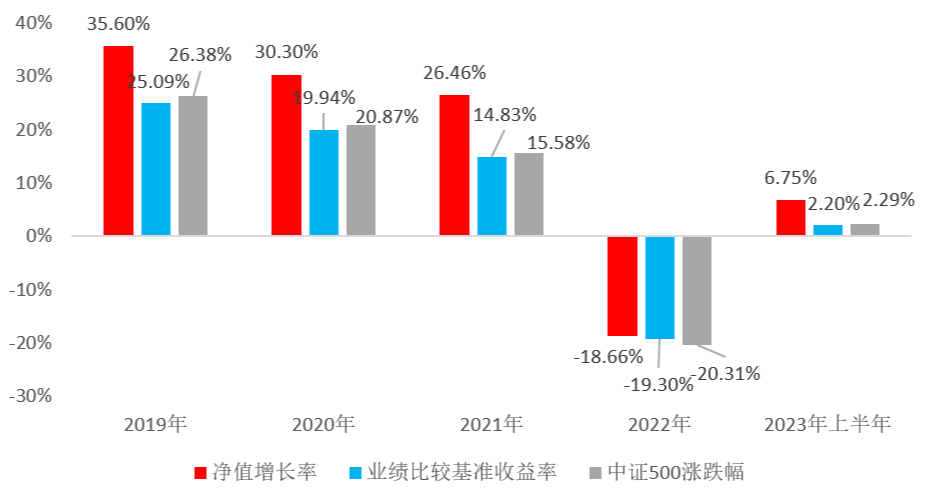

投资运作良好 持续捕获超额收益

自成立以来,长城中证500指数增强A投资运作良好,在2019年-2022年4个完整年度,以及今年上半年的业绩表现均超越同期业绩比较基准和中证500指数,实现超额收益,具备较好超额收益获取能力。

(数据来源:基金定期报告,截至2023/6/30,基金过往业绩不预示其未来表现,基金有风险,投资须谨慎)

二、量化名将管理 AI技术助力

长城中证500指数增强的基金经理雷俊,现任长城基金量化与指数投资部总经理,至今已在量化投研领域深耕15年,公募管理经验也超过7年,是资深量化名将。

长城基金量化团队早在去年底就将AI技术应用于量化投资,自行开发了基于深度神经网络和机器学习框架的因子挖掘系统,充分利用人工智能等算法进行多因子组合,并利用投资广度分散个股与行业风险,根据多因子得分进行组合权重优化。

在全新的量化投资框架下,雷俊管理的基金产品,无论是主动量化基金,还是指数增强基金,均获得了显著的超额收益。雷俊表示:“在广度领域,这套方法论的信息系数因子收益预测能力相对更强,预测的稳定性也有望更高。”

本文作者可以追加内容哦 !