继去年11月,中国证监会提出“探索建立具有中国特色的估值体系,促进市场资源配置功能更好发挥”以来,“中特估”一度成为A股结构性行情下的一大投资主线。而对于“中国特色估值体系”的理解,则需要从A股市场当前的发展阶段来思考。

本期《风口调研》,小财邀请了财通基金基金投资部唐家伟,带大家从A股市场特点出发,深入了解“中特估”的估值逻辑。

如何看待今年上半年出现的“中特估”行情?展望后市,它是否还有值得关注的投资机会?

唐家伟 :上半年市场主线快速轮动,中特估行情震荡向上,中特估指数累计超额收益一度突破22%,这一行情背后,既有显著低估的现实支撑,也有政策利好的预期支撑。

数据来源:Wind,8841681.WI,2023.01.01-2023.06.30区间涨跌幅。

首先,估值“洼地”的特征是中特估行情强势启动的重要基础。从估值视角看,上半年全A盈利仍在探底阶段,潜在的业绩改善更多基于低基数效应,而相较一般性资产,中特估资产低估值无疑更为明显,这也是中特估行情演绎的重要底层逻辑。

其次,政策预期的升温是驱动中特估行情持续演绎的重要动力。自去年年底“中国特色估值体系”提出以来,国企改革三年行动顺利收官,国资委积极肯定国企改革成果并接连释放积极信号,证监会与国资委罕见联合办公也进一步推升了市场政策预期,加之今年恰逢“一带一路”十周年,基建发力预期持续发酵,相关国央企也备受关注,一系列的政策预期催化反复驱动中特估行情震荡向上。

和海外发达资本市场相比,中国A股市场有何区别?“特色”在哪?

唐家伟 :第一,从投资者结构来看,A股散户占比较高,机构持股和外资持股的比例都相对偏低。截至2021年末,A股散户持仓占比约30.70%,机构占比为20.1%,外资仅占5%。而对比海外市场,2021年美股机构投资者高达40%,外资占比17%;日股的个人投资者占比为16.60%,远低于A股。

数据来源:Bloomberg数据库,数据时点:2021.12.31。

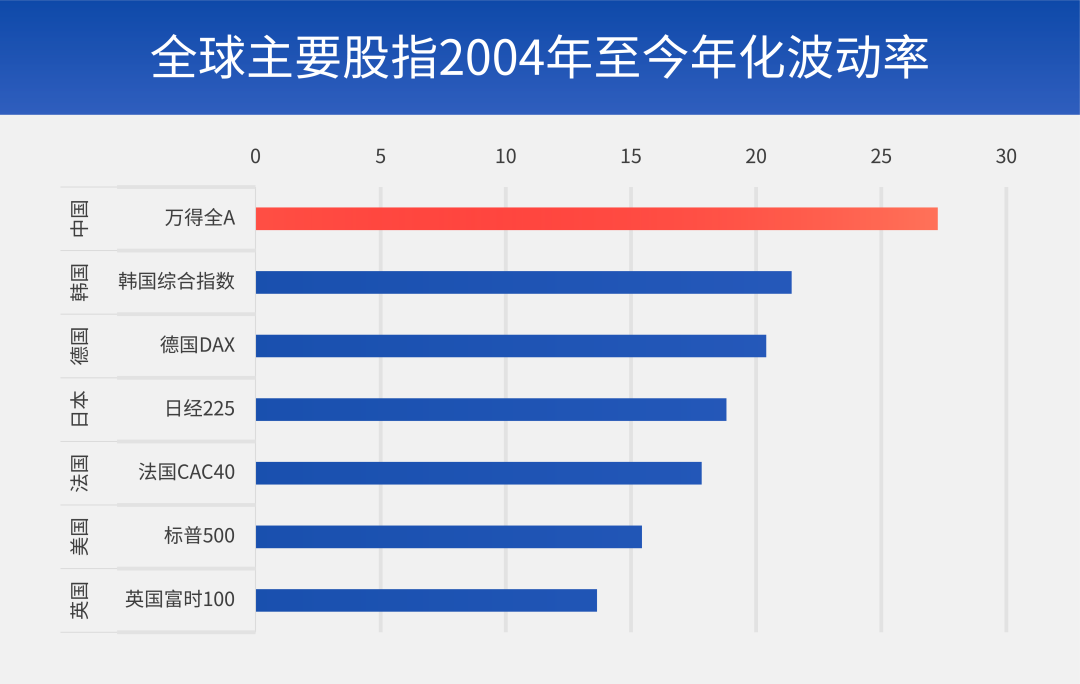

第二,A股波动率偏高。在经过标准化处理剔除规模影响之后,截至2023年8月4日,万得全A2004年以来的年化波动率为27.16%。而在海外主要股指中,韩国综合指数/德国DAX/日经225/法国CAC40/标普500/英国富时100从2004年以来的波动率分别为21.35%/20.35%/18.76%/17.77%/15.40%/13.61%。可见A股市场的波动率远高于其他海外市场。

数据来源:Wind,数据区间:2004.01.01-2023.06.30

第三,A股目前非理易仍然较多。A股非理易仍然较多。换手率的高低,一定程度上可以衡量股票市场非理易的水平。计算可知,截至到2023年6月,中国/美国/日本/韩国/德国/英国换手率分别为290.59/113.70/106.13/175.05/51.14/31.66,中国股市换手率高于上述其它主要国家。

数据来源:Wind,数据区间:2010.01.01-2023.03.31

以上三点其实均反映了同一个问题:在当前A股的投资人结构中,机构占比仍然较低。但随着A股市场对外开放程度的日益提升,相信未来还有进一步优化的空间,从而为A股带来更大的发展潜力。

除了以上三点之外,A股市场还有着:严格的涨跌幅限制、较低的整体估值以及日益完善的监管体系等特点。

以A股主板为例,上市首日最高涨幅为44%,最大跌幅36%,次日后实施10%的涨跌幅限制,ST和*ST股实施5%的涨跌幅限制。而海外部分国家则更宽松:例如美国个股涨跌无限制,仅对指数涨跌设置熔断机制,韩国的个股涨跌幅限制为30%。

从当前估值所处位置来看,A股处于历史较低位置,配置性价比较为凸显。

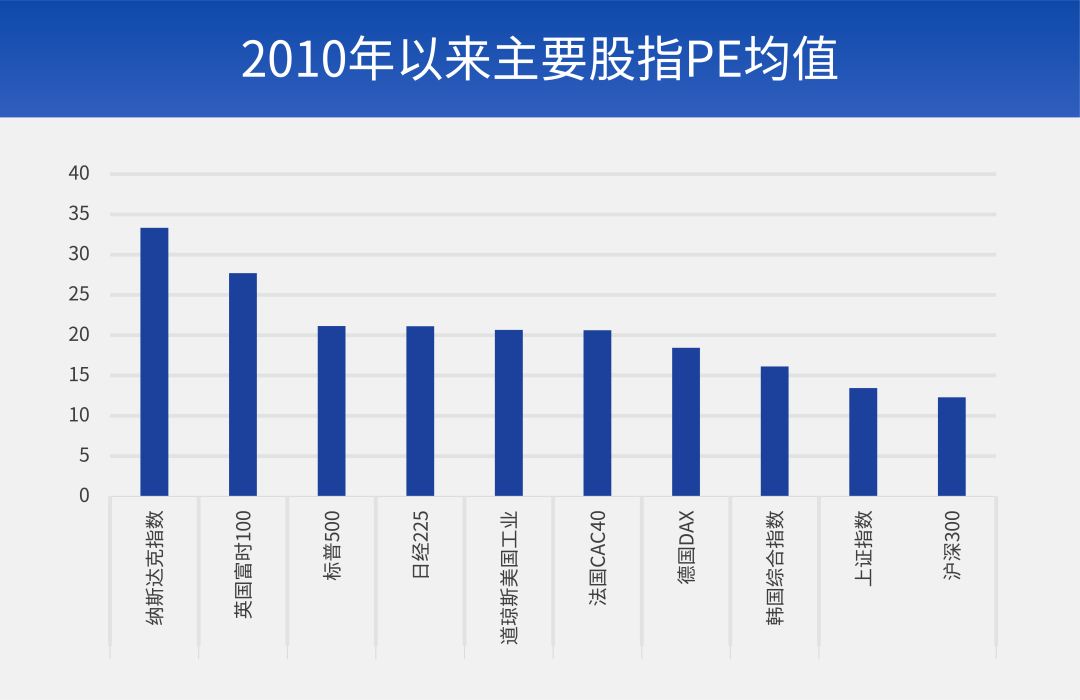

从国际比较视角来看,A股整体估值水平较海外主流市场更低。截至2023年8月4日,上证指数2010年以来平均PE-TTM(滚动市盈率)为13.81x,沪深300为12.63x。除A股外,韩国估值最低,平均PETTM为16.11x;美国纳斯达克指数估值水平最高,为33.48x,接近上证指数的2.5倍。

从当前估值所处位置来看,A股处于历史较低位置,配置性价比较为凸显。截至2023年8月4日,上证指数PETTM为13.31x,处于48.40%分位;沪深300PETTM为12.09x,处于44.70%分位。相对的,美国当前估值位置偏高,标普500位于2010年以来的87.60%,纳指和道指分别位于81.20%和75.00%分位。

数据来源:Wind,数据区间:2004.01.01-2023.06.30

数据来源:Wind,数据区间:2004.01.01-2023.06.30

从监管体系来看,自2018年以来,中国资本市场先后经历了资管新规落地、金融供给侧改革等政策,推动市场向服务实体经济回归,并且更注重于保护中小投资者权益。

目前A股上市公司有什么结构特点?

唐家伟 :首先,从市值分布来看,A股市值分布呈类正态分布。25亿~250亿区间内的中市值股票数量占比相对较高,共计73%。美股则表现出更明显的“龙头化”特征,市值分布则呈阶梯状,10亿美元以下数量占比达到60%,且随着市值递增,数量随之递减。这也从侧面反映了:A股市场更为年轻化,具备广阔的成长和发展空间。

数据来源:Wind,数据区间:2004.01.01-2023.08.04

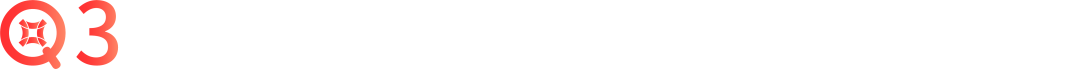

其次,从国企分布特点来看,A股国企整体呈现“数量少、规模大”的特点。截至2023年8月4日,A股共5224家上市公司,其中国企共1377家,A股上市公司数量的26%。但从公司规模角度看,国央企普遍规模较大,总市值达到47.79万亿元,以26%的数量比例占据了A股市场50%的市值规模。

数据来源:Wind,数据时点:2023.06.30

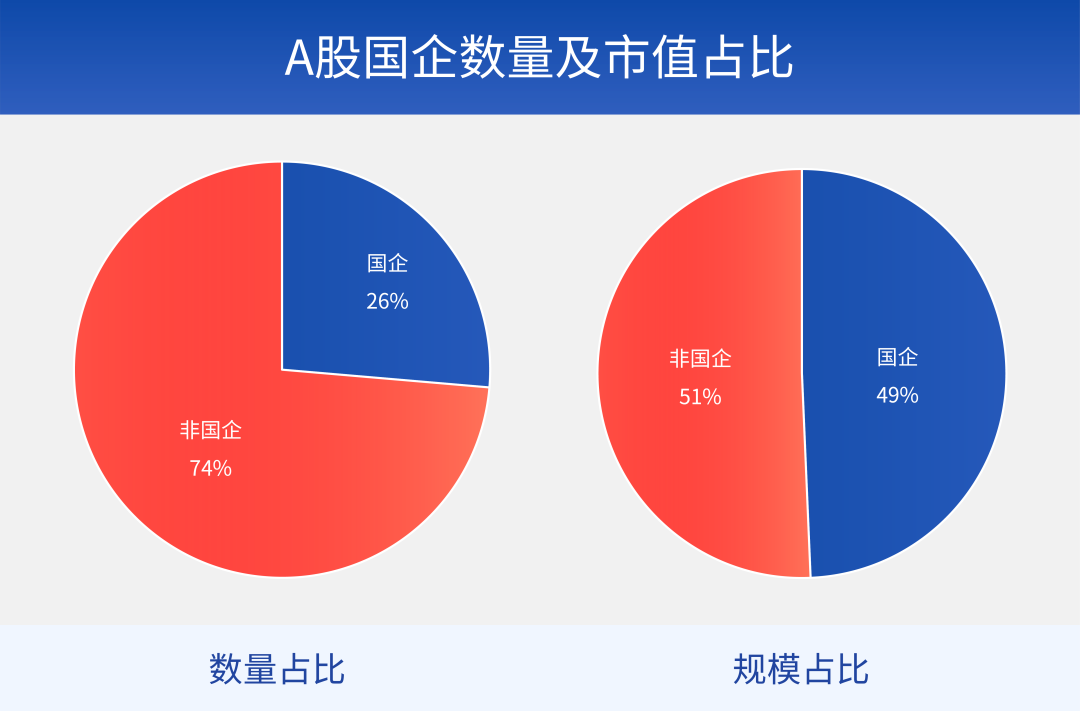

再者,从科技股和传统行业公司的分布情况来看,A股中的科技股市值与规模占比在不断提升,但市值在500亿元以上的公司数量占比相对低于美股,美股则具更明显的“龙头化”特征。这说明美股已经涌现出一大批享誉全球的头部科技企业,而今,在AI浪潮的引领下,中国未来也有望诞生出一批优秀的跨国科技巨头公司。

数据来源:Wind,数据时点:2023.06.30

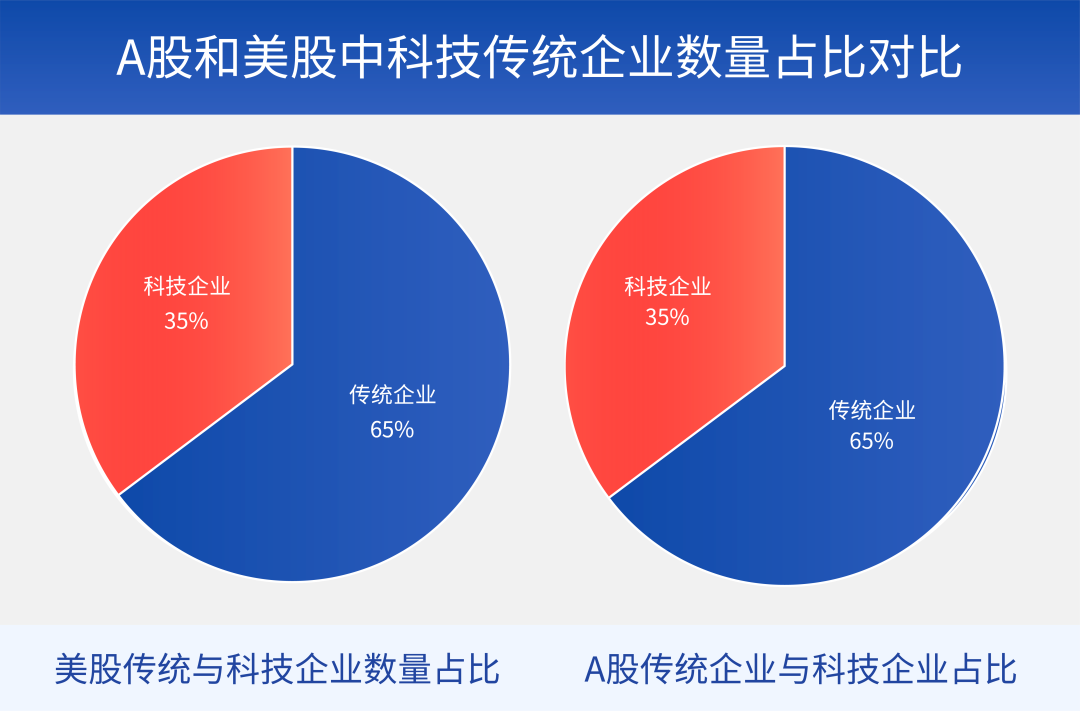

此外,从行业的生命周期分布来看,当前A股大部分行业已步入成熟期,例如上游资源、中游材料、消费、金融板块多以成熟期行业为主,而中游制造的国防军工、电力设备及新能源,TMT板块中的计算机、电子等板块,则位于成长期,整体内生力向好。

数据来源:Wind,数据时点:2023.03.31

针对不同板块,适合采取怎么样的估值方法?

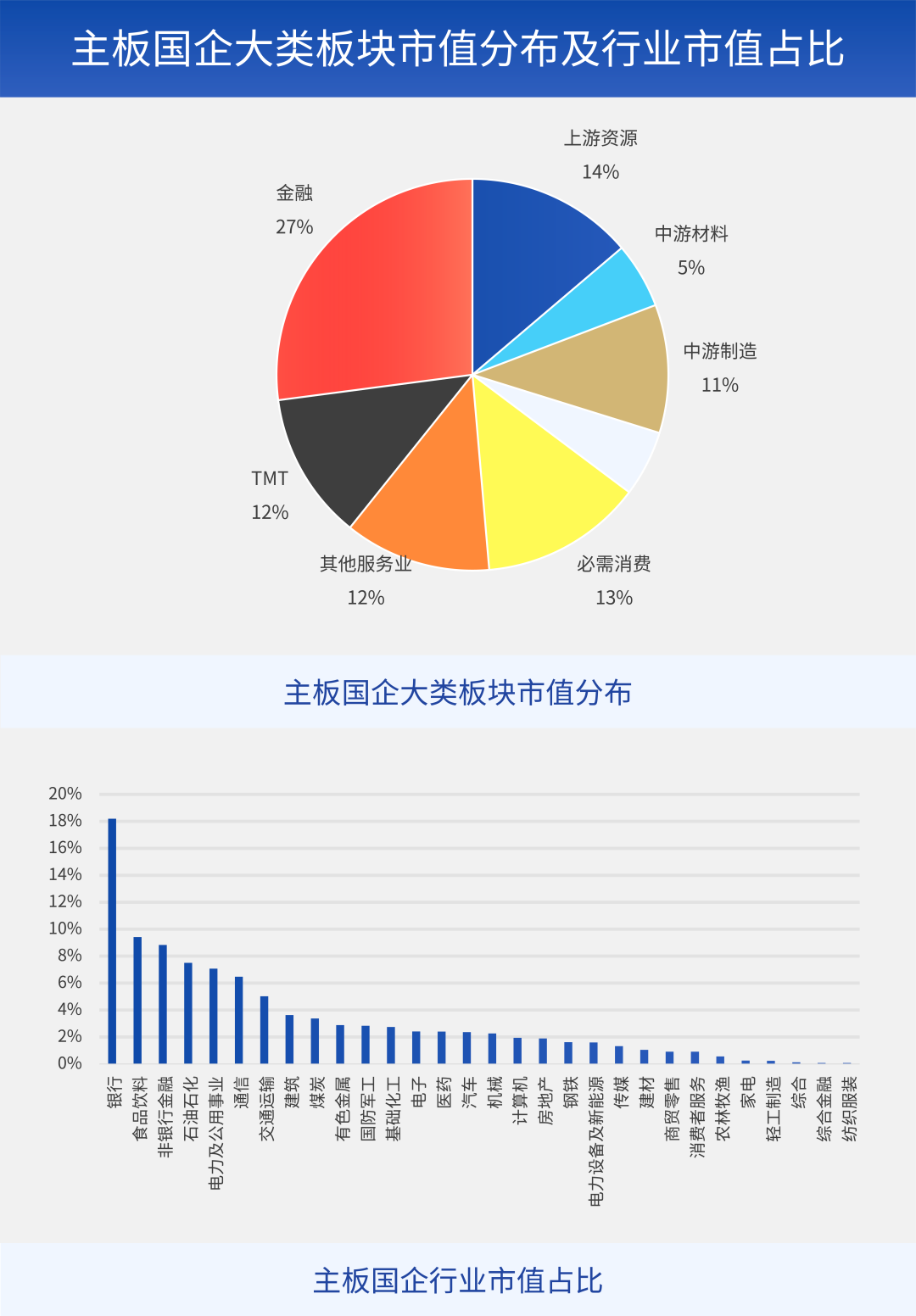

唐家伟 :主板大型央国企更加适用于PB(平均市净率)估值法。原因在于:

1. PB法更适用于重资产行业,而在主板央国企中,银行、非银行金融等板块市值占比居前,这类行业往往属于重资产行业,且处于成熟期;

2. PB法更适用于周期性、盈利能力随周期起伏较大的行业。主板大型央国企中,石油石化、煤炭等周期类企业的市值占比也较高,符合这一特征。

数据来源:Wind,数据时点:2023.03.31

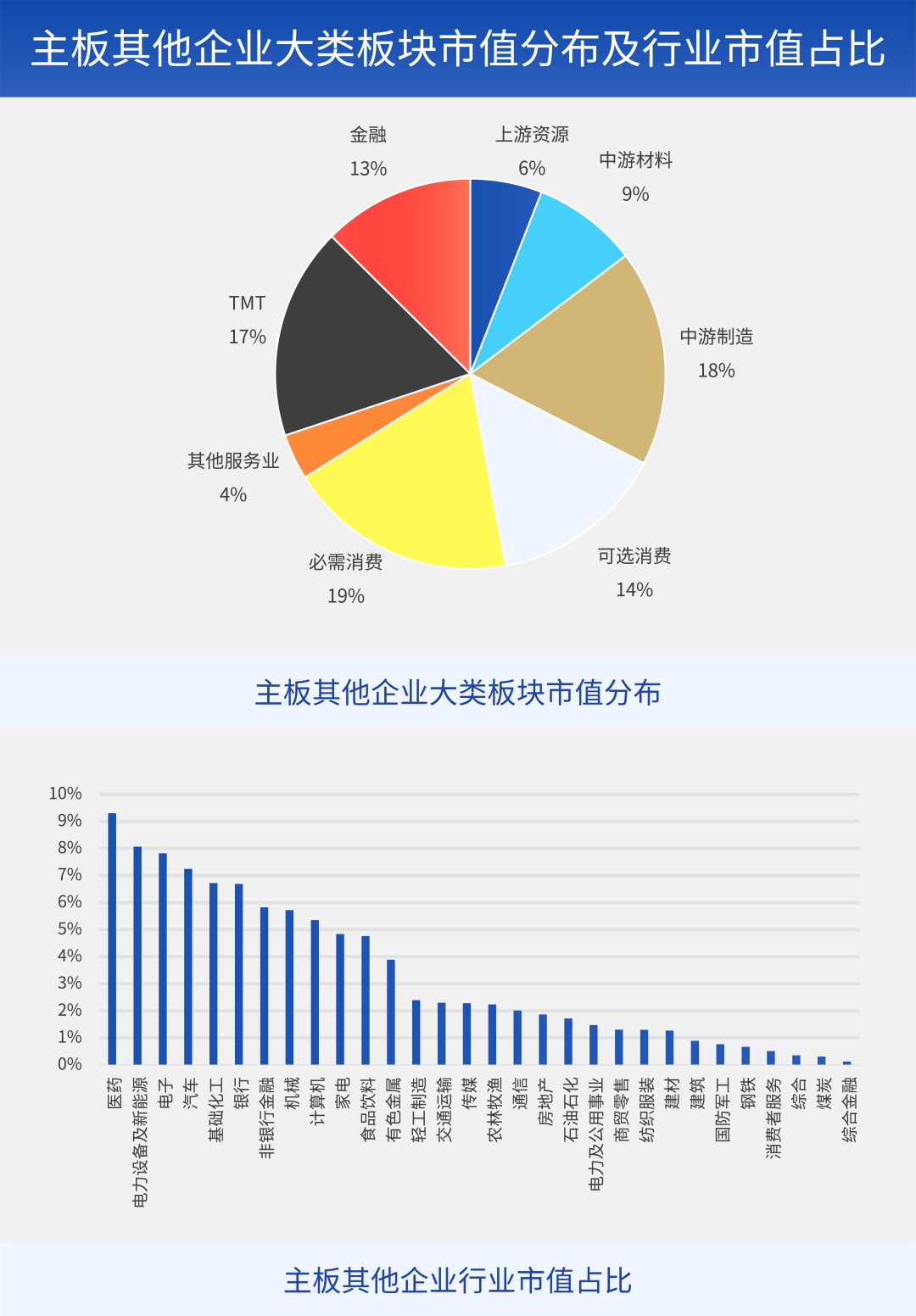

主板里的其它企业,普遍更适用于PE(市盈率)估值法。原因在于:

1. PE估值法更适用于平稳经营的成熟期企业。主板其它企业当中的必须消费、中游制造的材料类行业等占比较高,这些行业多处于成熟期,盈利能力稳定;

2. PE估值法更适用于周期性较弱的成熟行业。若行业周期性较强,EPS随着周期起伏,也会带来较大的估值波动。若行业迈入成熟期,对周期性波动的抵御能力较强,企业EPS将维持在相对稳定的水平。

数据来源:Wind,数据时点:2023.03.31

科技股则适用于:PS(市销率)、PEG(市盈率相对盈利增长比率)等估值法。由于科技股的细分行业较多,因此要根据细分赛道进一步讨论。对于已经形成一定利润体量的成长期企业,可以用PEG法来匹配其成长性和业绩增速,对于没有形成一定利润体量规模,且研发投入加高的成长类公司,可以考虑用PS法进行估值。

我国国有企业分为商业类和公益类。这些不同类的国有企业,在估值中,如何采取有针对性的、更适合的估值方式?

唐家伟 :2021年4月,国务院就国有企业分类问题进行深入部署安排,将目前国有企业分为三类:1. 商业一类,也就是引领者,如领头信息科技公司;2. 商业二类,是担当者,如泛公用事业公司;3. 服务者:如创新平台研究院。

在这三类企业当中,第一类引领者的收入体量增速较快,但研发费用较高,利润体量还没有起来,因此适用于PS(市销率)法估值;第二类担当者企业利润增速较低,但拥有大量固定资产,且账面价值相对稳定,适用于PE(市盈率)法估值;第三类服务者可能更多处在初创期,对于利润诉求没有那么高,但未来发展空间较大,因此可能更适用于RNPV(项目剩余净现值)的方式去估值。

如何看待“中特估”的后续走势以及相关投资机会?

唐家伟 :展望后市,国央企的低估依旧普遍,新一轮国企改革呼之欲出,中特估行情潜力仍大。首先,经历了上半年的估值修复,国央企的低估值依旧相对普遍,央企指数与中特估指数的市盈率仅分别约10倍和8倍,仍明显低于同期的上证指数(13倍)和沪深300(12倍),估值相对“洼地”的状态仍在延续,估值修复空间仍大;其次,新一轮国企改革方案有望在下半年落地,且高质量发展与公司治理优化预计将成为新一轮国企改革的重点,未来国央企资产的基本面有望迎来趋势性提升与优化,后续中特估行情的估值修复也将更具基本面逻辑支撑。

具体或可重点关注三个投资方向:1. 三大通信运营商,伴随着数字经济长期导向明确,数据作为新时代的重要生产要素将有望迎来价值重估;2. 三桶油与建筑工程,在一带一路高质量发展的导向下,我国与一带一路沿线国家,尤其是中东国家的合作势必更加紧密,能源与基建作为国有主导产业也将更加受益于后续国际合作;3. 公共服务类的电力、交运等,兼顾稳定的盈利能力和确定性的高分红,已成为抵御宏观预期不确定性的重要抓手,不仅具备长期的关注价值且已成为上半年机构增配的重要共识。

风险提示:市场有风险,投资需谨慎;文中提及行业、板块不构成任何投资推介,文中市场判断不对未来市场表现构成任何保证,历史情况仅供参考。指数业绩不构成对基金业绩表现的任何承诺和保证。板块表现不代表基金表现,基金持仓会根据市场行情变化调整。文中基础信息均来源于公开可获得的资料,基金管理人力求可靠,但对这些信息的准确性及完整性不做任何保证,获得报告的人士据此做出投资决策,应自行承担投资风险。我国基金运作时间较短,不能反映股市、债市发展的所有阶段。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩不构成基金业绩表现的保证。基金投资需谨慎,请投资者充分阅读《基金合同》、《基金招募说明书》、《基金产品资料概要》等法律文件。

$财通碳中和一年持有混合A(OTCFUND|008576)$ $财通碳中和一年持有混合C(OTCFUND|008577)$ $财通新兴蓝筹混合A(OTCFUND|006522)$ $财通新兴蓝筹混合C(OTCFUND|006523)$

本文作者可以追加内容哦 !