一、美国非农就业数据降温,通胀低于预期

自美联储7月27日加息25BP以后,市场开始博弈“最后一加”,A股市场尤其是顺周期板块和核心资产均表现强劲。但9月是否能够确定暂停加息,当前仍然是个未知数。7月议息会议后的发布会上,鲍威尔问答要点如下:

(1)关于美国经济能否实现“软着陆”,其坚持认为该路径存在,可以在不引发严重衰退的情况下控制住通胀;

(2)关于市场最关心的未来利率决策,其特别强调每次会议都是“灵活”的,未来还有两份就业和通胀数据有待评估,加息与否会综合评估通胀、就业等各方面数据,并有意识地弱化前瞻引导;

(3)有关经济和通胀前景,鲍威尔弱化了工资较快增长带来的通胀压力,反而认为实际工资转正是“好事”。

由于9月21日的议息会议仍有较长时间,鲍威尔自己也暗示了就业和通胀数据是影响决策的重要变量,因此相关经济数据将成为未来两月市场关注核心。其中“第一份”就业和通胀预期在近期陆续落地,8月4日,美国劳工部公布数据显示,7月美国新增非农就业人数再次低于预期。

总量上,美国2023年7月新增非农就业人数18.7万(预期20万,前值18.5万);失业率为3.5%(预期3.6%,前值3.6%);薪资环比增长0.4%(预期0.3%,前值0.4%);劳动参与率62.6%(预期62.6%,前值62.6%)。

细项数据解读上,首先非农就业人数显著低于市场预期。其次,本月美劳工部继续对前两月数据进行了下修,分别将5月和6月的新增非农就业人数下修2.5万和2.4万,合计下修4.9万,近几个月来美劳工部统计局持续对新增非农就业人数初值进行下修,显示就业市场并非真如此前公布初值时那般强劲。最后,美联储十分关注的反映就业市场缺口的JOLTS职位空缺数在6月持续回落至958.2万人,是2021年4月以来的最低水平,自主离职率也降至2.4%,整体反映了美国就业市场持续降温。

但本次就业数据释放信号并不“纯粹”,因为失业率和薪资增速表现相对较好。其中,失业率较市场预期和前值均小幅下降,薪资环比增速也仍处于高位,高于市场预期,这为美联储的“鹰派”保留了些许底气。但进一步细化解读,非农数据中的每周工时低至34.3小时,与5月持平,均为2020年4月疫情以来的最低水平,反映企业对劳动力需求持续降温。整体本次非农数据释放信号可以说是“鹰鸽参半”,但“鸽”大于“鹰”,这就提高了8月10日通胀数据的关注度。

8月10日,美国劳工部发布数据显示7月份CPI同比上涨3.2%,低于市场预期的3.3%;但核心CPI同比4.7%,平市场预期,居高不下,显示了通胀“韧性”仍存。整体CPI距离2%的长期目标也有距离。然而,结合此前激进加息的不利影响已经在就业市场上有所显现,部分验证了加息对经济体影响的滞后性理论,近期陆续落地的“第一份就业和通胀数据”对9月份暂停加息与否指示意义有限,但整体偏鸽,因为上述数据公布后,CME“美联储观察工具”显示,美联储在9月会议上维持利率不变的概率从此前的87%升至91%,加息25个基点的概率从此前的13%降至9%,A股股票资产和顺周期板块有望再度迎来阶段性行情。

图:美国未来重要经济数据发布时间表

(信息来源:investing.com)

二、布局顺周期板块的工具

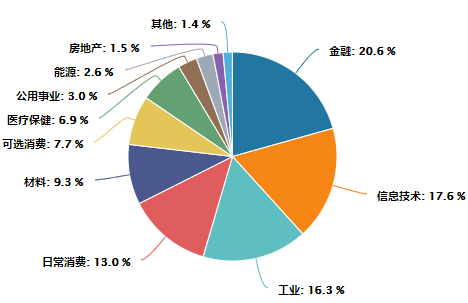

(1)顺周期表征力强。沪深300指数由沪深市场中规模大、流动性好的最具代表性的300只证券组成,由于成分股涵盖了大部分核心资产,即顺周期板块的主力军,因此沪深300指数是顺周期投资的集大成者。从行业分布上来看,沪深300指数对顺周期行业上游资源(石油、天然气、煤炭、有色技术)、中游制造(能源化工、有色金属加工)和下游服务(金融、地产、汽车、家电、旅游、物流)等布局全面,在经济体复苏阶段有着较好的投资价值。

图:沪深300指数成分股行业分布

(信息来源:Choice数据库,截止日期:20230630)

(2)相较个股分散持仓,操作简便。相比购买个股,沪深300指数胜在操作简便、且相较投资个股,能通过风险分散降低回撤。如前所述,顺周期板块包罗万象,要把上游到下游的公司都买一遍,需要极为庞大的资金体量,而沪深300指数化零为整,小规模的资金也可以完整布局。对于没有时间精挑细选个股、没有时间做短线操作频繁择时的投资者来说,能大幅提升投资效率。此外,沪深300通过分散持仓,力争捕捉经济复苏的大beta,平衡微观主体层面的扰动,相比购买个股波动率、回撤均更小。

(3)相较主动权益基金平均费率显著更低,性价比高。被动指数基金的管理费费率显著低于主动权益基金,以沪深300指数为例,所有跟踪沪深300指数的场内ETF或场外ETF联接基金,管理费率均低于0.5%。因此如果需求是布局顺周期板块的复苏机会,选择沪深300ETF或对应的场外联接基金,相比选择同概念的主动权益基金性价比显著更高。

欢迎大家关注跟踪沪深300指数的沪深300ETF泰康(515380)。如果大家偏好场外基金,也可以关注泰康沪深300ETF联接基金(A份额:008926;C份额:008927)。

$沪深300ETF泰康(SH515380)$

$泰康沪深300ETF联接A(OTCFUND|008926)$

$泰康沪深300ETF联接C(OTCFUND|008927)$

风险提示:本材料仅作宣传所用,不作为任何法律文件。文中观点仅供参考,不代表任何投资建议,投资者不应以该等信息取代其独立判断或仅根据该等信息做出决策。投资有风险,基金管理人管理的其他基金的业绩不构成对本基金业绩表现的保证。投资沪深300ETF泰康可能遇到的特有风险包括:(1)标的指数回报与股票市场平均回报偏离的风险;(2)标的指数波动的风险;(3)基金投资组合回报与标的指数回报偏离的风险;(4)标的指数变更的风险;(5)指数编制机构停止服务的风险;(6)成份股停牌的风险;(7)基金份额二级市场交易价格折溢价的风险;(8)IOPV计算错误的风险;(9)申购赎回清单差错风险;(10)退市风险;(11)退补现金替代方式的风险;(12)投资者申购失败的风险;(13)投资者赎回失败的风险;(14)基金份额赎回对价的变现风险;(15)基金在二级市场的流动性风险;(16)第三方机构服务的风险等。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益。基金有风险,投资需谨慎。投资者购买基金时应认真阅读《基金合同》、《招募说明书》、《产品资料概要》等基金法律文件(详阅官网网页www.tkfunds.com.cn或客服热线400-18-95522),在投资金融产品或金融服务过程中应当注意核对自己的风险识别和风险承受能力,选择与自己风险识别能力和风险承受能力相匹配的金融产品或金融服务,并独立承担投资风险。

本文作者可以追加内容哦 !