今年以来,经济稳健复苏,A股逐渐走强,有关会议更是提出了“活跃资本市场,提振投资者信心”这一要求,充分体现了对资本市场的高度重视。 可以预期的是,资本市场改革有望持续推进,资本市场功能更好发挥,有望更好满足居民财富管理需要,这给我们带来哪些机会呢?

A股发展前景向好

近期有关会议对房地产、平台经济、民营经济等方面,都释放了比较正面的信号。 政策密集发力,有助于改善A股投资者信心,投资者信心的修复也有助于带动市场情绪回暖。 市场已经给出了信号,尤其是和资本市场密切相关的行业,以及代表新兴产业发展方向的板块,近期反弹力度较大。

数据来源:Wind,沪深300指数的市盈率,截至2023.8.09

再从估值看,当前A股估值水平不高,以沪深300指数为例,截至8月9日,市盈率TTM是11.95倍,低于历史平均值。

以上证指数来看,处于3200-3300点位置,筑底企稳向上的格局较为明显,股市上行空间或大于下跌风险,权益资产投资价值已显现。

华夏清洁能源龙头的布局

中国宏观经济蓄势待发,在众多行业里,作为我个人来说,相对看好清洁能源行业的未来前景,特别是一些相关龙头公司,在前期调整后性价比较为突出。

清洁能源既包括可再生能源,如水能、生物能、太阳能、风能等,也包括在消费过程中对生态环境低污染或无污染的能源,如天然气、氢能、清洁煤、核能等。

我国是能源生产第一大国,也是能源消费第一大国,中国水电、风电、光伏、生物质发电装机规模和在建核电规模稳居世界第一,节能减排空间巨大。

而在投资端,从8月8日起开始发行的华夏清洁能源龙头基金(代码 A 类 018918,C类 018919),引起了我的注意。 之所以关注这支产品,原因有以下几个:

一、产品设计:聚焦清洁能源主题股票,精选具有长期成长性的个股。

资料显示,华夏清洁能源龙头股票投资比例占基金资产的60%-95%,其中不低于8成的股票资产将投资于清洁能源主题相关股票,同时还可参与港股投资。 该基金所指的清洁能源龙头,是指清洁能源及其产业链中规模领先、市场份额大、行业影响力强、盈利能力强的龙头企业,也包括未来有潜力成为各细分清洁能源行业新龙头的企业。 清洁能源龙头企业具有以下特征之一:1、 具有领先的市场地位。2、具有较强的盈利能力。3、具有较强的可持续成长能力。 在选股层面,华夏清洁能源龙头建立了严苛的选股标准,将从创新升级、降本增效、管理层、成长空间等方面精选具有长期成长性的优质个股。 二、绩优基金经理杨宇管理:清华+北大+航天研究院,深耕中游制造、新能源,超额收益突出。

该基金的拟任基金经理杨宇,本科毕业于清华大学工学专业,具有北京大学光华管理学院金融专业硕士和中国航空研究院工学专业硕士学位,曾担任航空工业成都飞机设计研究所总体技术部工程师,是一名具备工科和金融复合背景的基金经理。

2017年杨宇加入华夏基金,跟踪研究覆盖行业包括中游制造、新能源、国防军工、科技等,至今已积累了超过6年行业研究经验。

在投资端,杨宇深耕产业趋势,关注行业基本面边际变化进行配置判断与机遇。

数据来源:Wind,经托管行复核,截至2023.6.30,基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。

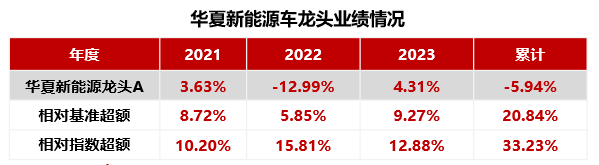

以杨宇的代表作华夏新能源车龙头为例,Wind数据显示,华夏新能源车龙头自2021年9月15日成立,截至2023年6月30日,区间A股处于调整周期,中证新能源车指数下跌39.2%,在此市场环境下,华夏新能源车龙头A通过深度研究精选个股,区间仅下跌5.94%, 相对于指数超额收益达33.23%。

而且,杨宇管理该基金期间的所有自然年度,华夏新能源汽车龙头A相对指数均获得了正向超额收益。

另据银河证券基金研究中心统计,截至今年6月30日,华夏新能源车龙头A近一年业绩排名高居汽车主题行业偏股型基金(A类)的第一位。

三、前景乐观:看好多个方向,未来可期。 据了解,华夏清洁能源龙头基金,拟聚焦“风光储氢”等清洁能源细分板块投资机遇。 目前看好的方向是风电、光伏、储能、氢能源等具备长期需求、较高景气度的领域。

风电:受益于大宗价格下行,原材料价格进入下降通道,风电成本端逐渐回暖,景气度有望继续拔高。细分板块中,相比陆风更看好空间更大、增速更高的海风。

光伏:光伏市场空间广阔,2024年光伏装机亦有望维持30%增速,叠加近期硅料价格大幅下降,下半年光伏各环节有望延续高景气。

储能:随着光电、风电占比不断增加,量增利稳带来投资机会,同时新能源产业链的降价将带动需求的超预期释放,并催生商业模式的进一步清晰,储能成为受益方向之一。

氢能:氢能源是能源结构转型的重要方案,未来市场空间巨大,在众多新变化、新技术中有最高的置信度。目前地方政策对氢能支持的积极性较高,绝大多数省份和很多市都已经发布氢能规划,增长的确定性较强。

华夏产业龙头系列发力

华夏清洁能源龙头基金(代码 A 类 018918,C类 018919),是华夏产业龙头系列的又一个重量级产品。 目前,华夏基金已发行了包括半导体、互联网、新能源、数字经济、制造、医药等多个领域,未来还在不断拓展,该系列产品正在市场发力。

华夏产业龙头系列,追求极致的行业和个股,致力于捕捉一批成长空间大、市值快速增长的优质企业,为客户打造一个全方位的赛道龙头投资池,力争在客户看好的赛道里选出较为优质的股票。

数据来源:Wind,经托管行复核,截至2023.6.30,基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。

据了解,截至6月30日,华夏基金成立6个月以上的产业龙头系列产品,全部跑赢主流行业主题指数,最高超额收益35.59%,平均超额收益20.69%;大部分跑赢业绩比较基准,最高超额收益20.92%,平均超额收益7.26%。

华夏产业龙头系列产品的基金经理最明显的特征就是专业研究出身,是最了解行业、最了解市场变化的一线投研人员,几乎均为华夏基金自主培养的“中生代”骨干,基本历经了一轮完整的牛熊转换,已经成为华夏基金投资研究的中坚力量。 与此同时,华夏基金已打造了一支近60人组成的业内最大投研团队,研究层面已实现全行业覆盖,强大的投研能力也将为产业龙头系列产品的运作提供强有力支持。 海通证券数据显示,截至今年上半年末,华夏基金旗下主动权益类基金近三年平均累计收益率达到21.78%,主动权益投资能力在12家大型基金公司中位居第二位。

总体看,有强大的公司投研平台,有专业研究出身的基金经理管理,再加上清晰的产品定位,华夏基金的产业龙头系列,是值得期待的。

对于看好中国清洁能源行业发展,或是分散投资进行资产配置的投资者来说,已从8月8日开始发行的华夏清洁能源龙头基金(代码 A 类 018918,C类 018919),值得重点关注。

$华夏清洁能源龙头混合发起式A(OTCFUND|018918)$$华夏清洁能源龙头混合发起式C(OTCFUND|018919)$

免责声明:基金研究、分析不构成投资咨询或顾问服务,不构成投资建议。本账号发布的言论仅代表个人观点,不作为买卖的依据。基金投资有风险,基金的过往业绩不预示其未来表现。敬请认真阅读相关法律文件和风险揭示声明,基于自身的风险承受能力进行理性投资,自行承担投资基金的风险。

本文作者可以追加内容哦 !