01 投资展望

地产、信托等风险事件存在前期可借鉴的经验,风险释放或能在可控范围内,等待短期市场情绪消化,当前市场或已处于震荡区间下沿,后续一揽子政策细则仍有待落实,回调空间或有限。弱于预期的金融数据反而能强化政策力度和出台节奏的概率,政策博弈或仍是后续市场情绪企稳后的主要矛盾。经济基本面上,当前国内PPI已触底回弹,后续价格和出口对经济拖累或能有所缓解,三四季度经济或将环比修复,下半年向潜在增长中枢回归。至于海外层面,7月美国通胀略好于预期,由此基本支持9月跳过加息,外部流动性扰动或能边际减轻。

关注行业上方面,政策博弈或仍是情绪企稳后市场相对明确的主线。回调后消费(白酒/医药/医美)和地产链(厨电/消费建材/家装家居)等顺周期板块,以及“活跃资本市场”政策预期发酵下的大金融(券商/保险/银行)或将较大受益于政策博弈下的预期修复,汇率压力和外资流向方面的转好态势而持续迎来阶段性反弹。此外,随着峰会时间临近,关注一带一路主题。

02 市场回溯

国内7月出口、通胀、金融数据延续弱势,本周外资明显流出、人民币贬值,进而A股大幅调整,沪指破位3200点,主要宽基指数全面下跌,其中上证指数、创业板指、沪深300和国证2000涨跌幅分别为-3.01%、-3.37%、-3.39%、-3.47%。

风格方面,周期>消费>金融>成长。具体来看,成长板块跌幅明显,通信、电子分别下挫-6.26%、-4.47%,电影市场近期表现火热,票房表现亮眼,影视影院板块一度走高,传媒、国防军工跌幅相对较低,分别下跌-2.86%、-3%;政策力度不及市场预期,大金融板块全面下跌,受碧桂园未能支付票息影响,房地产板块大跌,活跃资本市场政策不及预期加剧资金止盈,券商板块大幅调整;消费板块整体下跌,家电、商贸零售、汽车分别下跌-4.79%、-4.24%、-4.03%,医药生物在经历前期放量探底后筑底企稳,诺和诺德减肥药研究提振市场情绪;周期板块表现较差,受地产链下跌影响,建材、机械、建筑呈下跌,受益上游能源涨价,石油石化、煤炭相对抗跌。

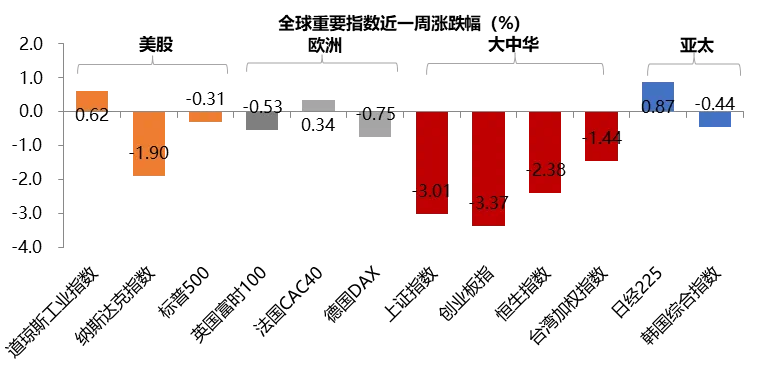

7月CPI数据继续回落且低于此前市场预期,但旧金山联储主席戴利称“美联储在控制通胀方面仍有很多工作要做”,刺激联储加息预期升温,下半周10年期美债利率重新上行至4.1%。本周美国股市涨跌不一,其中纳斯达克指数下跌-1.9%,标普500下跌-0.31%,道琼斯工业指数上涨0.62%。欧洲股市表现优于美国,英国富时100下跌-0.53%,德国DAX下跌-0.75%,法国CAC40上涨0.34%。亚太市场多数下跌,其中恒生指数下跌-2.38%、台湾加权指数下跌-1.44%,韩国综合指数下跌-0.44%,日经225上涨0.87%。

估值面

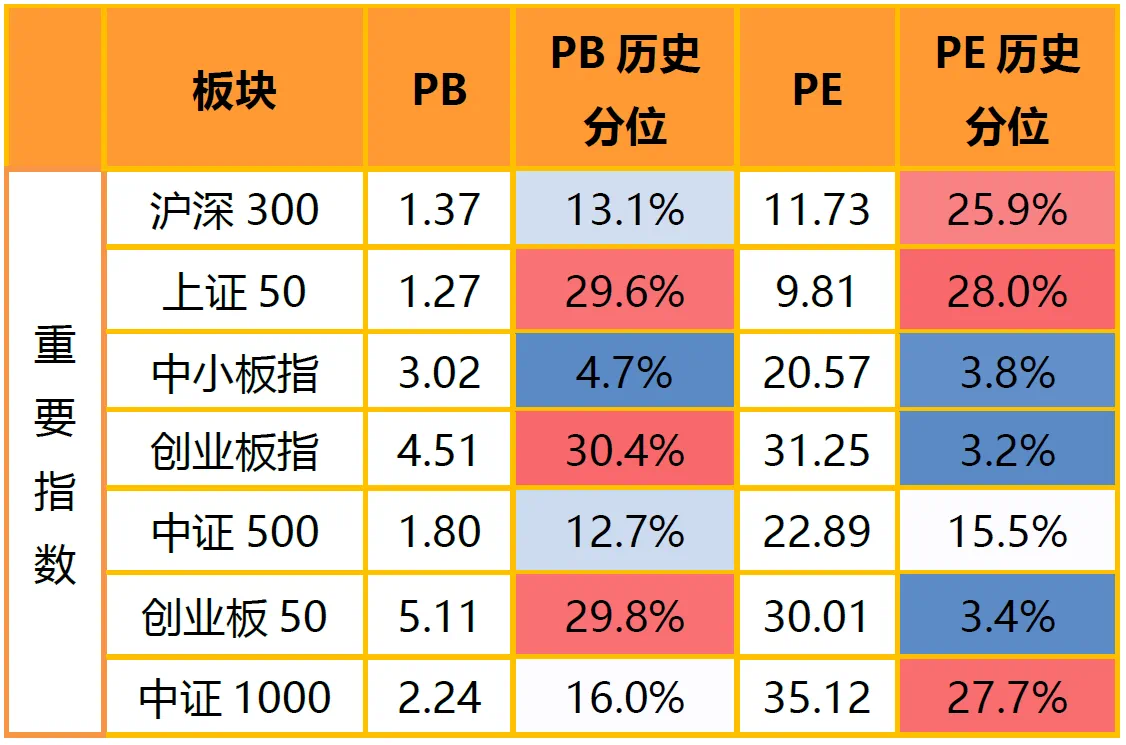

近一周宽基指数估值全数下跌,其中大盘权重指数表现不及中小指数。具体看,沪深300、上证50的估值分位分别下跌7%、6.2%,而中小板指、创业板指的估值分位分别下跌2.2%、1.9%,中证500、中证1000指数的估值分位分别下跌3.3%、5.7%。横向比较看,当前多数宽基指数的估值分位水平仍处于30%以下的历史低位区间。

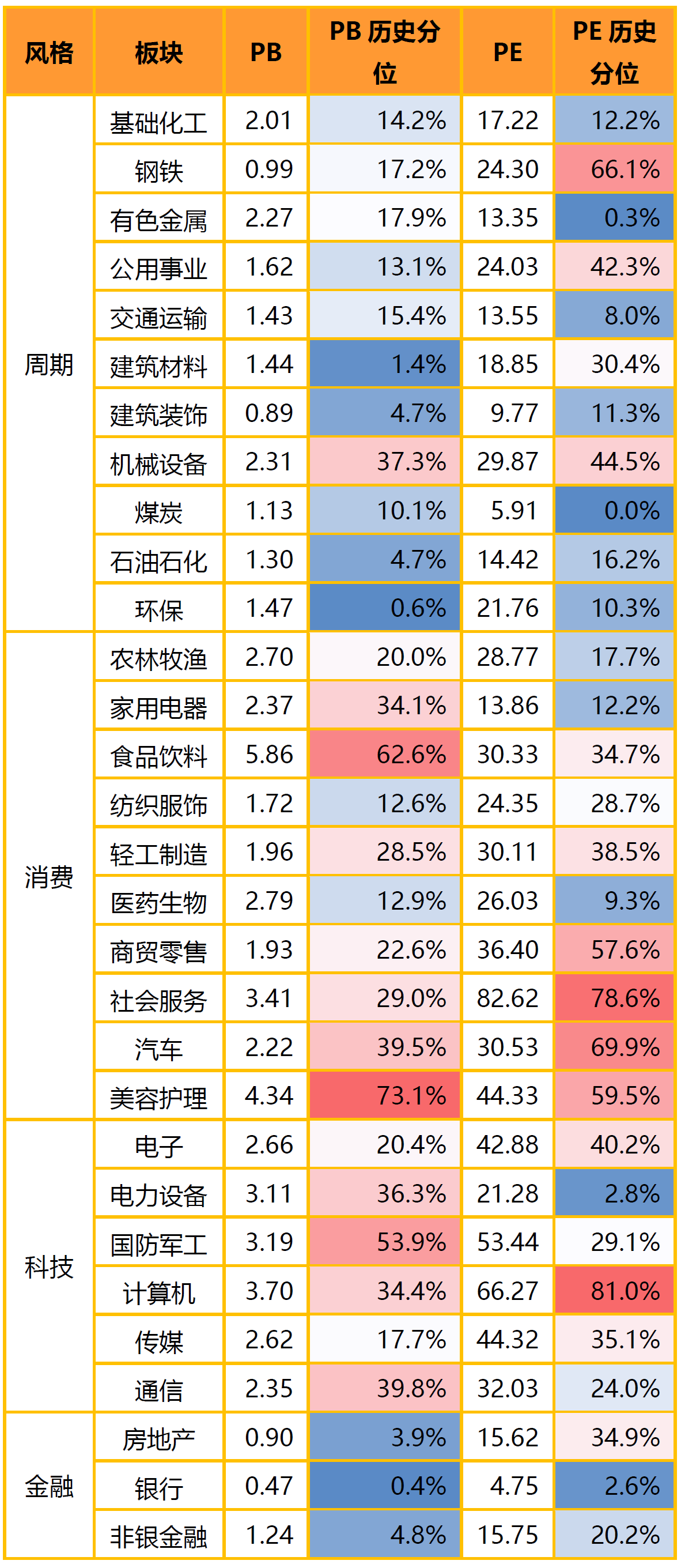

分板块来看,本周各板块估值水平普遍下跌,其中金融板块的估值分位下跌幅度相对更小。具体来看,消费板块中,各行业估值分位整体下跌,家用电器、美容护理估值分位下跌较多,分别下跌6.7%、5.3%,商贸零售、食品饮料、纺织服饰估值分位分别下跌4.5%、4.2%、4.0%;周期板块中,机械设备、建筑装饰估值分位分别下跌6.5%、4.5%,基础化工、有色金属、交通运输估值分位均下跌0.8%,仅煤炭估值分位持平;科技行业估值水平大幅下跌,其中通信估值分位以6.9%的跌幅领跌,电子、计算机估值分位下跌较多,分别上涨4.6%、3.6%,国防军工、传媒、电力设备估值分位分别下跌2.8%、2.4%、1.3%;金融板块估值水平全面下跌,非银金融、房地产、银行估值分位分别下跌4.1%、3.6%、2.9%。

注:1)单元格越红,代表同期数值排名越高,反之越低;2)历史分位取自2005年以来的历史数据,表现当下估值所处历史的位置,数值越高,所处历史估值越高。

资金面&情绪面

本周美元指数上涨,人民币汇率贬值。截至8月11日,美元指数收102.8770,周涨幅0.86%;美元兑离岸人民币(USDCNH)收于7.2609,离岸人民币兑美元贬值1.01%。受中美关系再度紧张、以及美债利率走高的影响,本周外资大幅流出,北向资金单周累计净流出255.80亿(前值净流入124.67亿)。

本周市场交投活跃度与上周相比有所下降,A股日均成交额下降至0.78万亿的水平(前值0.96万亿);上证综指、沪深300、创业板指换手率均有所下降,其中上证综指换手率73%、沪深300换手率41%,创业板指换手率136%。

要闻点评

(1)海外方面,美国7月CPI同比 3.2%(前值 3.0%),预期 3.3%;环比 0.2%(前值 0.2%),预期持平;核心CPI同比 4.7%(前值 4.8%),预期持平;环比 0.2%(前值 0.2%),预期持平。

同比看,美国7月CPI同比低基数小幅反弹但低于预期,同期核心CPI同比小幅回落符合预期。环比看,7月CPI与核心CPI环比均持平于预期与前值,特别是核心CPI环比 0.16%,年化低于2%的联储目标水平,其中二手车分项降幅扩大,推动核心商品通胀加速回落;住房通胀延续放缓,主因租金分项加速回落,而业主等价租金分项仅小幅反弹至 0.5%(前值 0.4%);剔除住房的核心服务通胀(“超级通胀”)反弹至 0.19%(前值 0%),其中机票与医疗保险分项的大幅下降是主要驱动。

整体看,在二手车通缩与房租反通胀的进程下,即使“超级通胀”出现一定程度的反弹,也无法大幅推升核心通胀。因此,7月CPI数据显示物价仅温和上涨,9月加息预期有所降温,短线美股期指与黄金走高,同时10年期美债利率小幅回落。但随后旧金山联储主席戴利称“美联储在控制通胀方面仍有很多工作要做”,刺激联储加息预期升温,10年期美债利率重新上行至4.1%,同时美股涨幅明显收窄。

(2)欧洲方面,欧洲央行首席经济学家表示目前已经可以看到利率上升对经济需求水平产生了可见影响,一旦当前的通胀冲击结束,预计利率或将稳定在低位。

(3)国内方面,按美元计,中国7月出口金额同比-14.5%,预期-11.4%,前值-12.4%;同期进口金额同比-12.4%,预期-4.8%,前值-6.8%。

出口方面,7月出口增速创3年来新低,高基数外,海外经济延续走弱、出口价格下行仍是主拖累。分国别看,对美、欧、东盟出口是主要拖累,对俄出口延续偏强;分商品看,机电产品出口仍略高于总体增速,劳动密集型产品出口继续小幅走弱,地产后周期产品出口仍旧强于总体增速,汽车出口持续高增,主因载人电动汽车出口偏强,以及对新兴市场国家汽车出口持续增加。进口方面,7月进口同比延续走弱,具体看,农产品、原油进口大幅回落,机电进口仍是主要拖累。

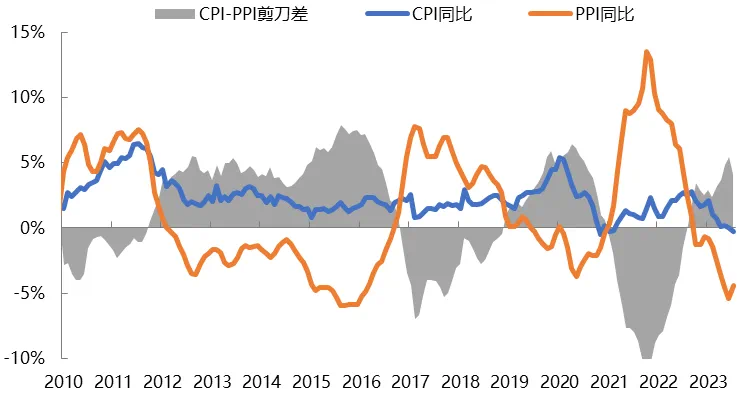

7月CPI同比-0.3%,预期-0.5%,前值持平;PPI同比-4.4%,预期-4.1%,前值-5.4%。总体看,7月物价延续偏弱、但核心CPI有所回升。其中CPI时隔两年半再度转负,持平2009年以来次低,但在出行服务价格等带动下,核心CPI有所回升,7月环比0.5%,创近年同期最高,PPI降幅有所收窄、但仍低于预期。CPI方面,食品分项降幅扩大,蔬菜、水果等是拖累,猪肉价格持平;非食品项由跌转涨,出行相关价格回升是主要支撑;核心CPI、CPI服务分项均有所改善。PPI方面,PPI生产资料、生活资料环比、同比降幅均持续收窄;原油-化工、煤炭、黑色等产业链价格降幅收窄,是7月PPI的重要支撑。

7月新增人民币贷款0.35万亿,预期0.84万亿,去年同期0.70万亿;新增社融0.53万亿,预期1.10万亿,去年同期0.80万亿;社融增速8.9%,前值9%;M2同比10.7%,预期11.1%,前值11.3%;M1同比2.3%,前值3.1%。总体看,新增信贷规模超预期回落,结构上也回归疲软走势。信贷方面,7月信贷数据继续呈现“企业强、居民弱”特征,楼市进一步走弱,拖累居民中长期贷款;居民对利率敏感度更强,短贷规模下降;受逆周期调控力度加大影响,基建投资及制造业投资保持较高韧性,企业产能扩张、融资需求较强,中长贷延续多增。社融方面,新增社融规模远不及预期,创下2016年7月以来新低,社融口径人民币贷款是主要拖累,委托贷款和信托贷款依旧保持增长,政府债券净融资和企业债券净融资同比多增;存量社融增速较上月进一步回落0.1个百分点至8.9%。M1、M2增速双双回落,主因地产销售低迷、居民消费活跃度分化和去年基数走高;且二者剪刀差进一步扩大,反映当前企业和居民的信心尚未恢复,资金活化效率偏低。

$金鹰产业整合混合A(OTCFUND|001366)$

$金鹰内需成长混合C(OTCFUND|009969)$

$金鹰主题优势混合(OTCFUND|210005)$

风险提示:本资料所引用的观点、分析及预测仅为个人观点,是其在目前特定市场情况下并基于一定的假设条件下的分析和判断,并不意味着适合今后所有的市场状况,不构成对阅读者的投资建议。基金过往业绩不代表未来表现,基金管理人管理的其他基金的过往投资业绩不预示本基金的未来表现。市场有风险,投资需谨慎。本资料不构成本公司任何业务的宣传推介材料、投资建议或保证,不作为任何法律文件。本公司或本公司相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。

本文作者可以追加内容哦 !